本文来自“36氪”,文中观点不代表智通财经观点。

“股神”巴菲特真的老了吗?

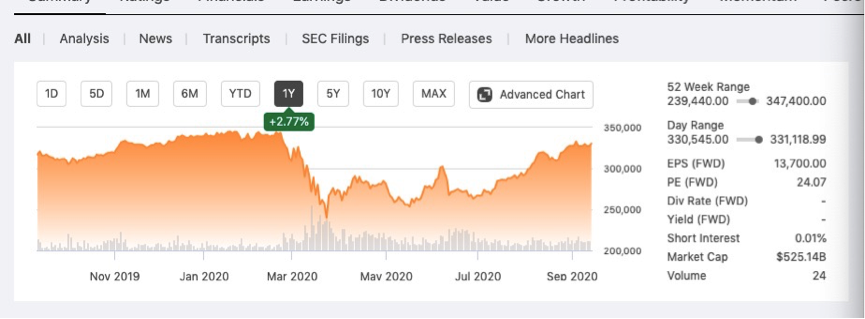

虽然长期跑赢股指,但近年来,巴菲特旗下的伯克希尔·哈撒韦(BRK.A.US)价值成长表现并不突出。特别是在今年卫生事件引发的震荡中,未能有所作为的伯克希尔更是遭到来自投资人的质疑。

Snowflake(SNOW.US)的上市扭转了伯克希尔的“行业名声”。Snowflake上市当日,伯克希尔持有的股价值就约从7.3亿美元暴增至15.5亿美元,一天之内“入账”8.2亿美元。

事实上,卫生事件期间,伯克希尔投资风格已经出现了变化,从高买低卖航空股、到重仓苹果翻身,从首度购买曾十分看不上眼的黄金,到史无前例押注科技公司Snowflake······

而曾经的“股神”却是以价值投资,长线交易、不屑黄金、不参与IPO阶段闻名于投资界的。

促成伯克希尔投资立场转变的推手究竟是什么?

“高吸低抛”,折戟传统周期行业

今年2月27日,美股第触发第一次熔断前夕,伯克希尔以每股45.48美元至47.14美元的价格逆向增持97.65万股达美航空(DAL.US)股票,斥资约4530万美元,持有的达美航空股份增至7188万股。

面对航空股遭卫生事件打压的颓势,虽然曾坚称不会抛售,但是巴菲特并未复制抄底中石油的路数。

随着达美航空股价的腰斩,巴菲特选择了迅速“割肉”离场,直至清空了所有航空股。

从抄底到亏本清仓,只用了33天。这似乎与巴菲特秉持的“合理的价格买入并长期持有”的投资理念背道而驰。

要知道,自巴菲特2003年非典时期抄底中石油后,持有4年才卖出。5亿美元的本金为“股神”创造了近40亿美元的利润。

伯克希尔也因此次短线交易损失惨重,估计整个资产规模缩水已经达到逾64亿美元。在5月的股东大会上,坚持“在别人恐惧时贪婪”的巴菲特也坦率承认抄底失败。

叠加卫生事件对公司的整体冲击,伯克希尔今年一季度净亏损高达497.46亿美元,其中股票亏损545.17亿美元。

来源:Seeking Alpha

戏剧性的是,随着美国卫生事件的缓和及美联储救市措施的发力,航空股在6月份大幅回调。市场也一片惊呼是否“股神”割肉太早。一时间,廉颇老矣的言论不绝于耳。

借苹果翻身,科技股持仓首次超过金融股

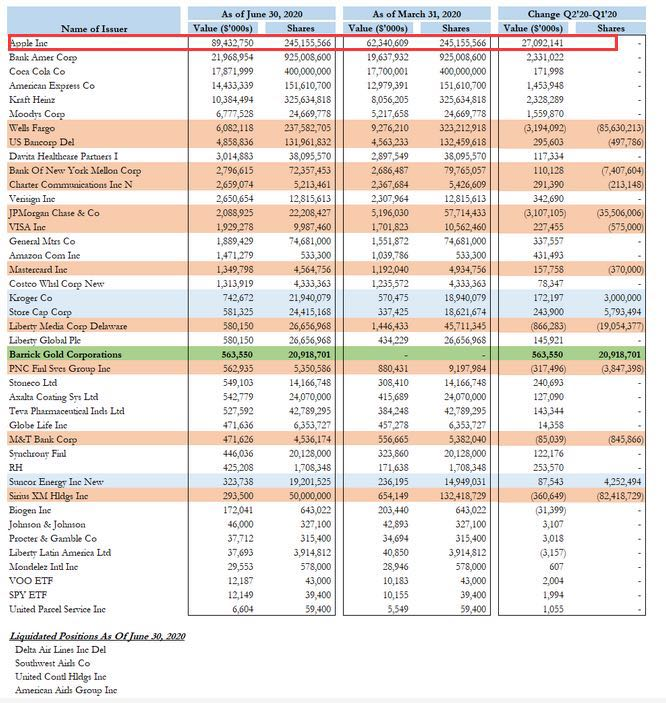

继5月初清空航空股后,巴菲特转而增持了科技股苹果(AAPL.US)。据苹果公司2020年中报,伯克希尔持股数量为24515.56万股,持股比例达5.72%。成为苹果的第二大股东,仅次于先锋集团。

随着苹果股价的一路上行,巴菲特也狠赚了一笔。据FactSet统计的全球约4.4万家上市企业净利润,计算得出全球最赚钱的100家企业中,伯克希尔高居榜首,第二财季净利润达262.95亿美元。“股神”终于得以翻身,一举扭转了被传统周期行业拖累的局面。

需要指出的是,在伯克希尔前五大重仓股里,今年以来只有苹果股价涨幅超过10%。据Wedbush证券统计,银行股持仓令伯克希尔损失逾百亿美元,可口可乐持仓损失约40亿美元,美国运通持仓损失约50亿美元。

此外,伯克希尔二季度将亚马逊的持仓增加了11%,共拥有53.73万亚马逊股票,价值超过了10亿美元。

苹果股价的飙涨使得伯克希尔的科技股持仓市值反超金融股,成为巴菲特最倚重的资产类别。截至二季度末,伯克希尔的科技股持仓占总市值的比重达到38.24%,首次超过金融股占比35.22%。

一直不看好科技股的巴菲特这次对苹果可谓是“真香”了。

来源:二季度持仓公告

首次建仓黄金股

从不避讳对黄金鄙夷之情的巴菲特,二季度唯一一项新的建仓却是黄金矿商巴里克黄金(GOLD.US)。共买入2090万股,价值5.47亿美元。

他有一句对黄金的最著名评论:做多黄金,就是在做多恐惧。如果人们变得更恐惧,你就能赚钱,如果他们变得不那么恐惧,你会亏钱,但黄金本身不会产生任何东西。甚至开玩笑称火星人会对人类储存黄金的行为表示不解。

巴菲特曾表示,76年前在标普500投资1万美金今天将值5100万美金。同时,当年投资1万美金黄金今天则只值40万美金。黄金无法与伟大的“美国梦”相提并论。

值得注意的是,巴菲特也经常驳斥黄金是一种很好的保值工具的观点。即使是在次贷危机利率也大幅下调时,巴菲特依然没有买入黄金避险。

因此,此次购入黄金也引发市场惊呼太反常。

目前还不清楚谁作出了买入巴克里黄金的决定,传闻称可能是泰德·维斯切勒(Ted Weschler)和托德·康姆斯(Todd Combs)两位投资副手主导了这一投资。

押注科技股Snowflake,54年来首次打新

或许是尝到苹果的甜头,巴菲特的伯克希尔开始再次积极探索科技领域。

伯克希尔以IPO价格认购了Snowflake价值2.5亿美元的股票,并以相同价格从另一股东那里购买了404万股。Snowflake近日在纽交所上市首日股价飙升111%,收盘报253.93美元,使伯克希尔的持股价值从大约7.3亿美元暴增至15.5亿美元。

众所周知,巴菲特秉持价值投资的理念,坚持投自己了解的行业。而科技股是他看不懂的领域。用他自己的话说就是不明白电脑、网络科技公司的情形,不理解他们的产品,理不清他们的生产程序。他还认为科技行业日新月异,令人无法预测其未来。

特别是在破例投资IBM和Oracle却铩羽而归后,“股神”更是对于科技股敬而远之。

如果按巴菲特所说苹果更像是消费公司,而非科技公司,那么对云计算公司Snowflake的押注或许是伯克希尔对科技领域展开新一轮探索的标志。

值得指出的是,这是伯克希尔54年来首次参与IPO阶段的投资。长期以来,巴菲特和其商业伙伴查理·芒格都避免并警告IPO阶段的交易。因为IPO常常伴随炒作和公司本身推高股价的强大动机。2016年他还称,不必参与IPO,毕竟每天都有人中彩票。如此反转,外界也因此猜测该笔交易并非巴菲特主导,而是是听取了维斯切勒和康姆斯的建议。

“股神”已届鲐背之年,继任者当立。屡屡打破投资信条背后,都有两位投资副手的身影。变与不变之间,伯克希尔已站在转变投资策略和寻求转型的十字路口。

(编辑:李国坚)