本文来自微信公众号“中泰金融国际”。

事件:

中汇集团(00382)于9月10日发布盈利预喜,预期FY19/20E 经调整核心净利润同比增长不少于30%。

中泰国际观点:

我们认为以下原因共同推动FY19/20E 财年收入增长:

1)期内的在校生人数35,437人,增加2,394人;国内两所学校平均学费上涨11.0%,至人民币21,741元。

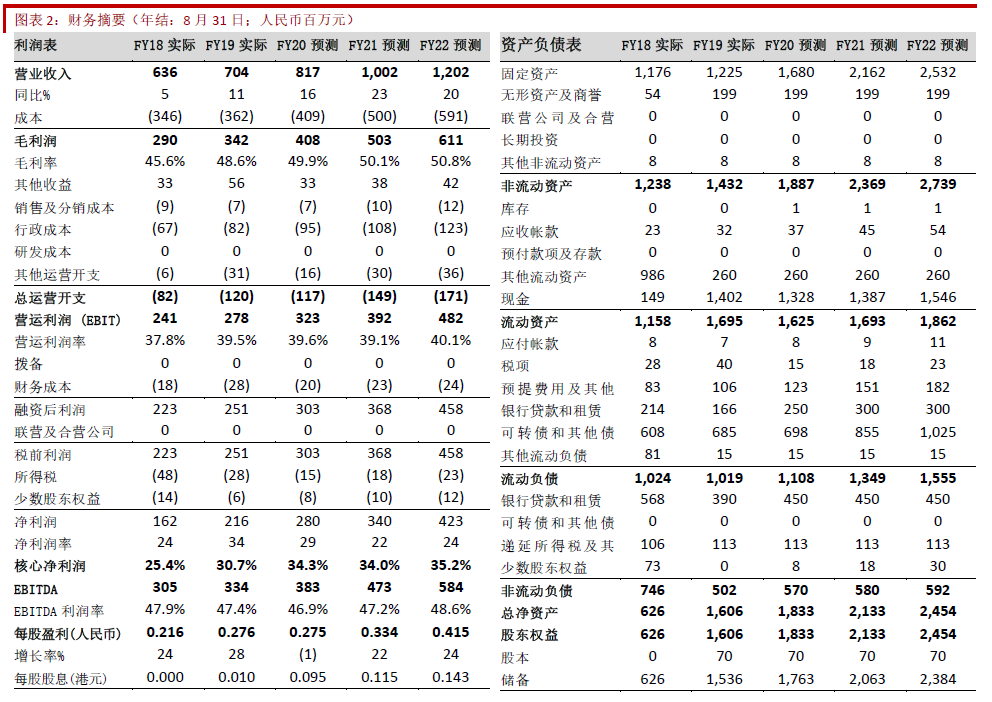

2)校园利用率提升,以及公共卫生事件期间师生无法返校而节省的营业成本,间接提升毛利率。FY19/20E 前三季毛利率49.1%,预期全年毛利率49.9%。

3)预计FY19/20E 财务开支相比去年减少人民币800万。

4)有效税率下降。公司已完善其税务筹划,在低税率地区设立服务公司。预计有效税率将由11.2%下降至5.0%。

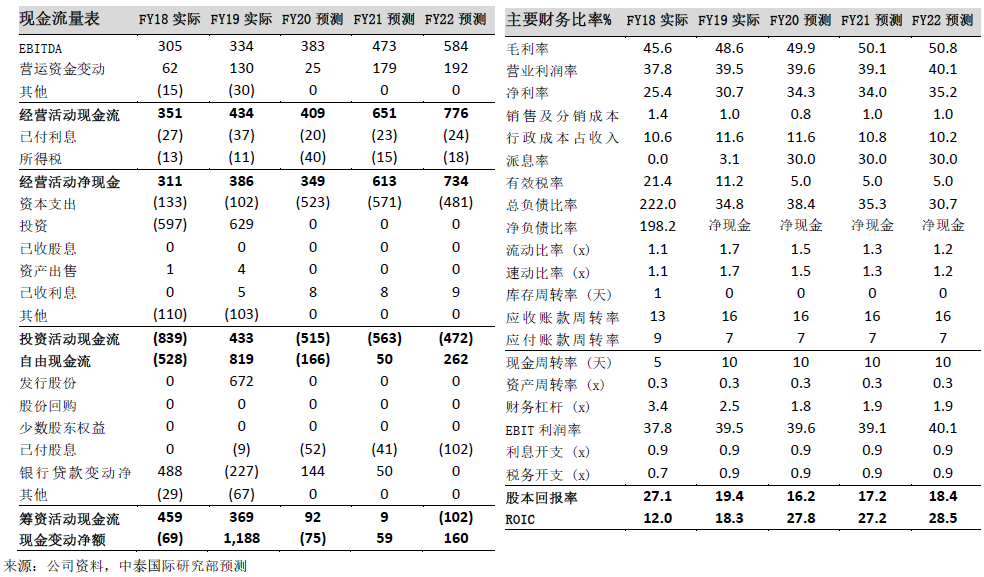

展望FY20/21E 年,公司基本面的主要催化剂是校园扩容带来的内生增长。2020/21 学年公司的总学额为14,600名,比去年增加14.7%。受到专科和专升本扩招利好政策的影响,预期2020/21 学年中汇将净增加学生4947名,至40,384名。容量方面,增城校区已接近满员,四会新校区第一期已于2020年9月投入使用,为公司增加6000名学生容量。到今年底,公司将扩容至接近4.1万名学生,足够容纳新增学生。公司还将江门新会建造公司第三个校区,第一期将于2021年投入使用。到2023年,公司总容量将增至8万人。2021年容量扩张后,公司将大力发展成人教育业务,以丰富收入来源。

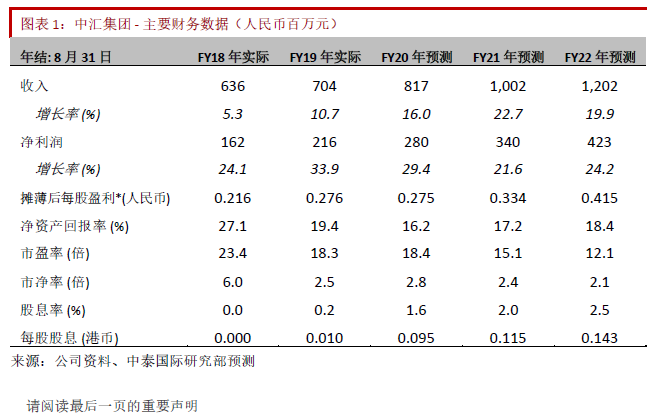

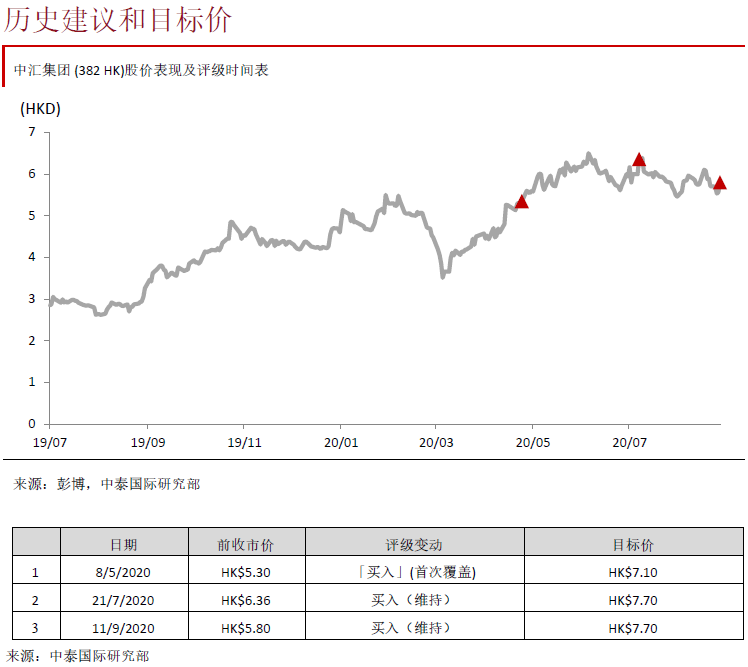

维持“买入”评级和目标价

维持预测FY19/20E – FY20/21E报告净利润人民币分别2.8亿/3.4亿;FY18/19 – FY21/22E 净利润平均复合增长25.0%。现时估值对应FY19/20E – FY20/21E 市盈率18.4倍/15.1倍。目标价港元7.70,对应20倍FY20/21E市盈率。

投资风险

1) 并购学校执行风险;2)民办教育政策风险;3)招生人数低于预期。

(编辑:马火敏)