本文来自微信号“杨仁文研究笔记”。

核心观点

市场对于K12课外培训1对1赛道一直存在如下疑问:1对1行业有多大空间?1对1行业利润率如何改善?1对1与班课有何异同?通过对1对1行业的历史复盘、模式拆解、经营和财务数据对比分析,我们得出以下结论:

一、赛道规模超过千亿,盈利模型边际改善

1、行业总览:千亿赛道,刚性需求

本报告的研究对象是K12课外辅导行业中的1对1赛道(简称“K12 1对1”或“1对1”),我们界定K12课外培训1对1赛道的标准为:①主要面向7-18岁(小学一年级到高中三年级)的普通学校在校生;②提供以学科辅导为主的校外培训服务;③采用个性化的教学方式(班型小于等于8人)。K12课外培训是一个近7000亿市场规模的行业(2019年),经过测算,我们认为1对1模式的参培率约为6%-7%,约25%左右的课外培训收入由1对1培训模式所贡献。2019年1对1市场规模约1560亿,并以13%的复合增速成长为2024年近3000亿规模的赛道。

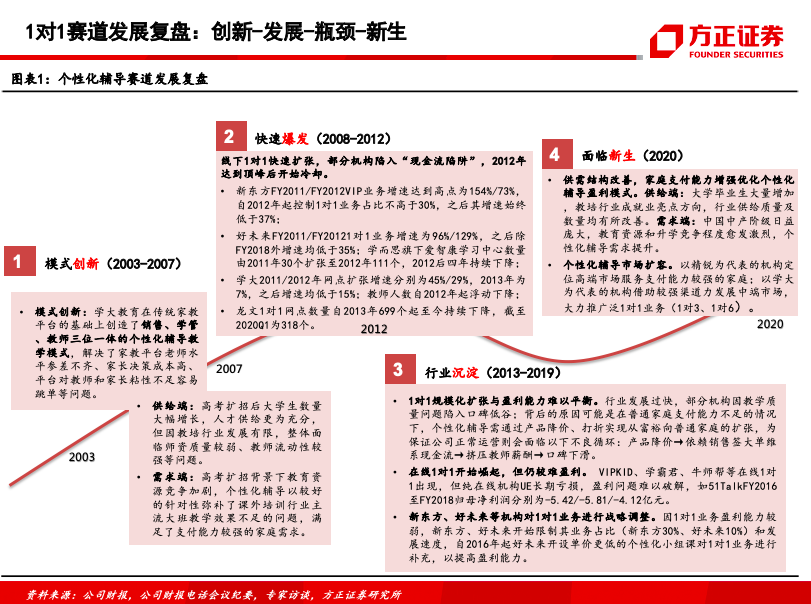

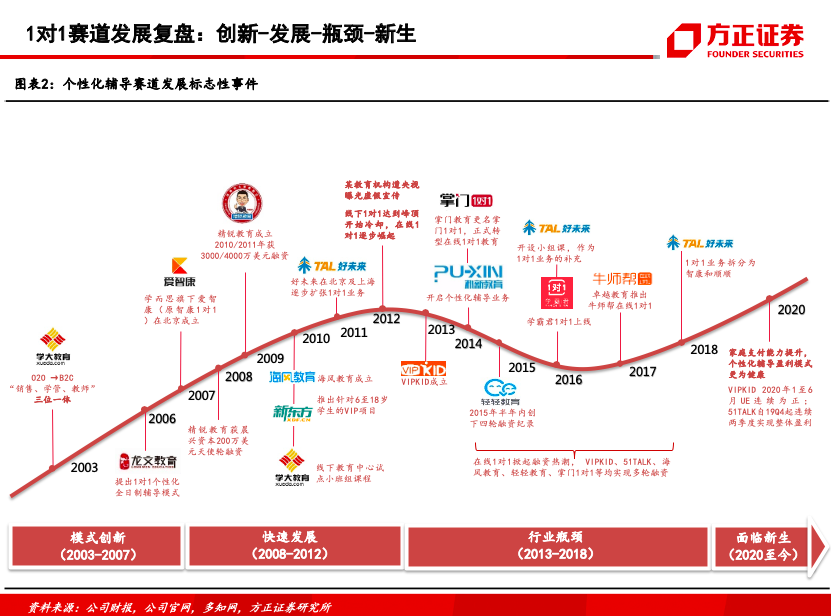

2、发展复盘:创新、爆发、沉淀、新生

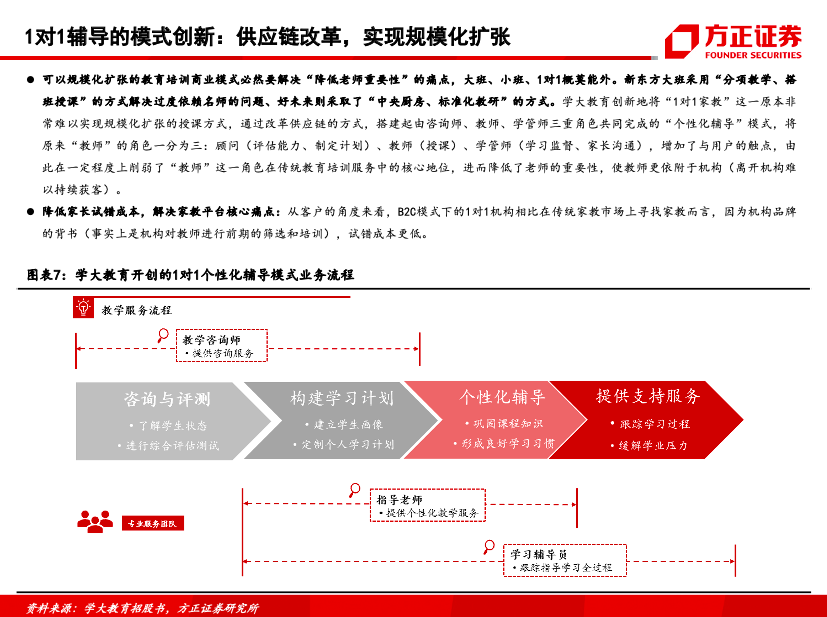

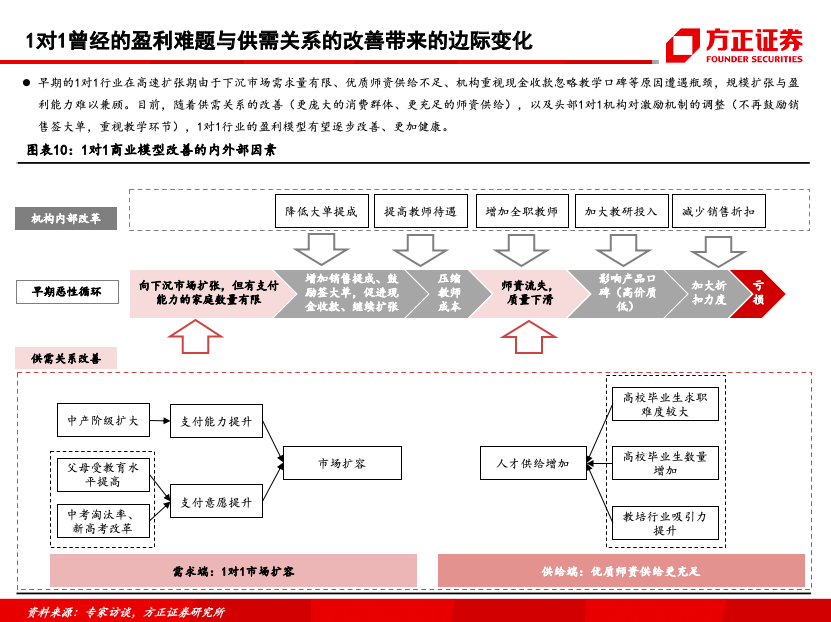

K12个性化辅导作为一种商业模式诞生于2004年,学大教育首次创造了“咨询、教师、学管提供全方位个性化服务”的1对1辅导模式,成功解决了课外培训机构规模化扩张之路上的难题——降低教师的重要性(新东方依靠的是分项教学、好未来则依靠标准化教研);同时,1对1模式的供应链组织比小班模式更容易,再加上高收费、预收款带来强劲的现金流,使得学大、龙文、安博、精锐等一批以个性化辅导为主业的K12辅导机构快速发展,而新东方、好未来等班课机构也切入了1对1市场,在2012年左右,1对1商业模式达到了顶峰。然而,高端定价限制了客群数量而且抬高了获客成本,一些机构在快速扩张中忽略了对教育质量和口碑的关注,对销售格外重视,反而压缩了教师成本,影响了教学口碑和财务模型,在经历了一波倒闭潮后,剩余的头部机构放缓了扩张步伐,着手加强教学教研,调整激励导向,线下1对1行业进入沉淀期。

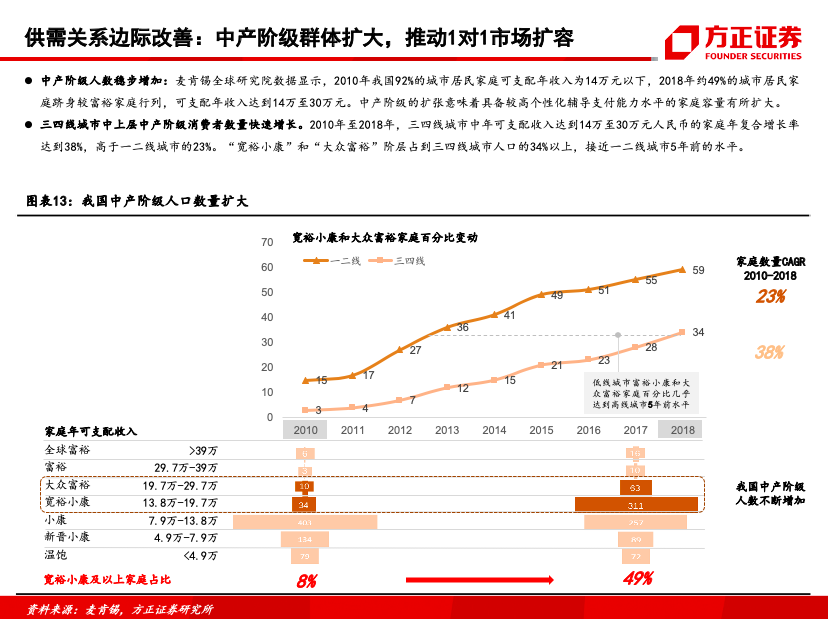

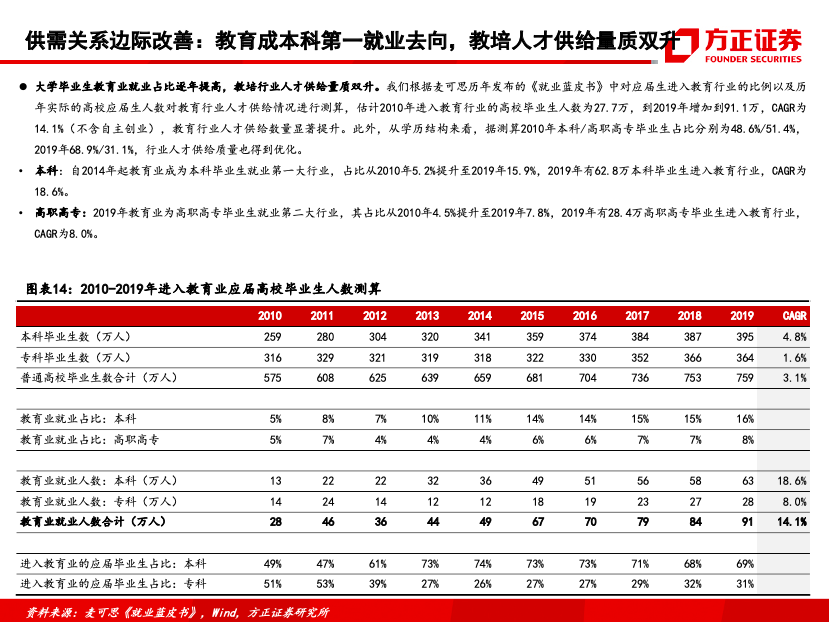

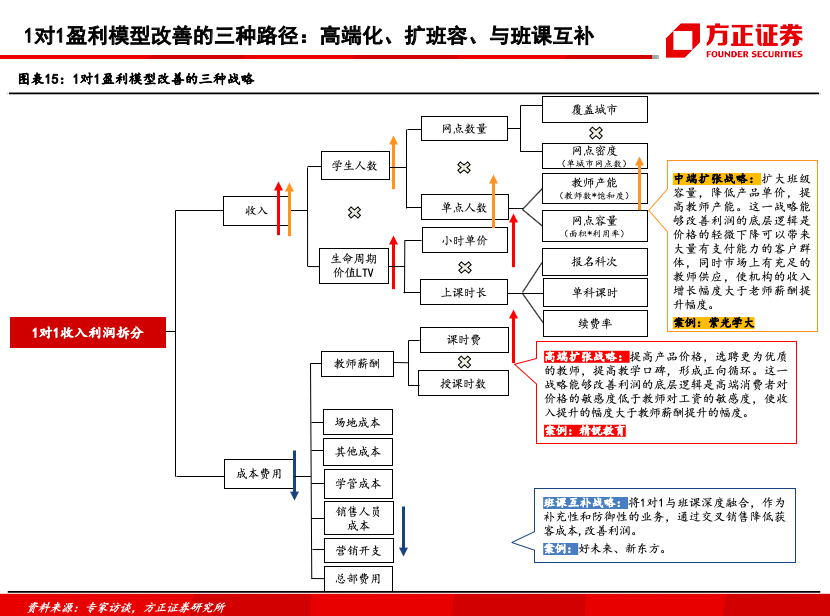

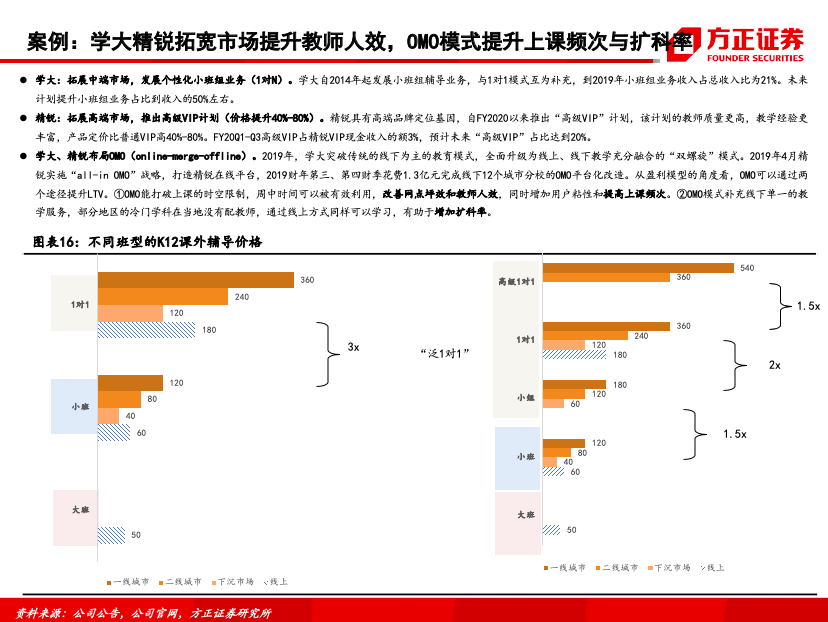

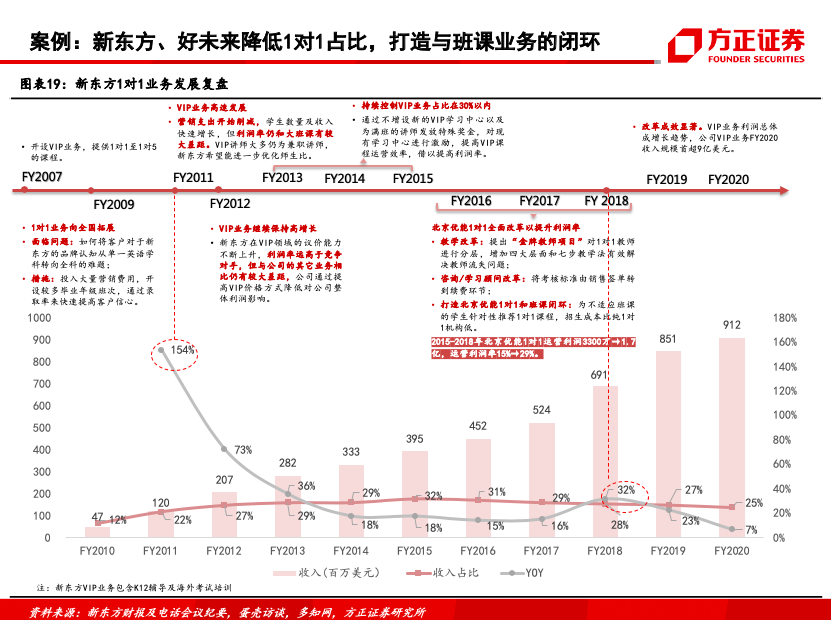

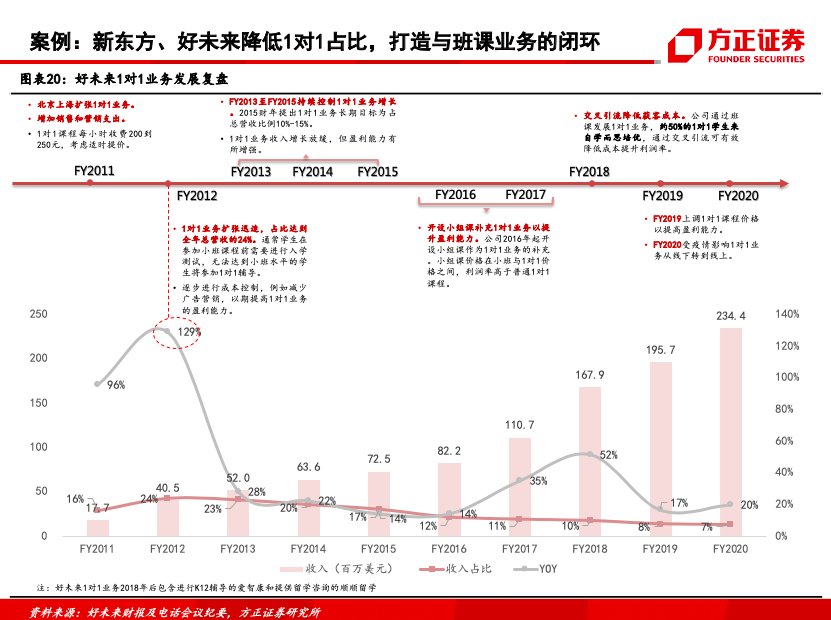

3、边际改善:供需关系更加健康,三大策略优化盈利模型

1对1早期规模化扩张与盈利难以平衡的关键原因在于相对较小的市场容量、相对较少的优质师资供给,这造成了扩张过程中产品质量与价格的不匹配。随着供需关系的改善,以及头部1对1机构对激励机制的调整,1对1行业的盈利模型逐步改善。目前1对1机构提升盈利能力的的三种思路为:高端化、扩班容、与班课互补,典型代表分别是精锐教育、学大教育、新东方/好未来,其核心是提高产能利用率和降低获客成本。我们以学大为例对扩班容带来的产能提升进行了测算,假设其小班组业务收入占个性化辅导收入的比重从目前的22%提升到50%,在其他条件不变的情况下,仅产品结构和教师时间分配变化带来的单教师产能及总收入的提升比例为28%。

二、提升利润率关键在于精细化运营:促进教师产能提升,把控教师薪酬和销售费用

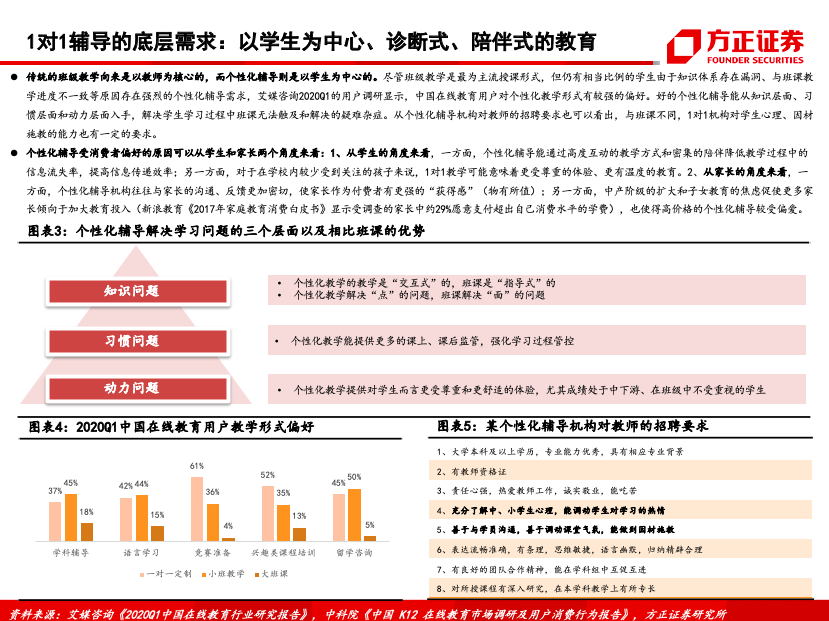

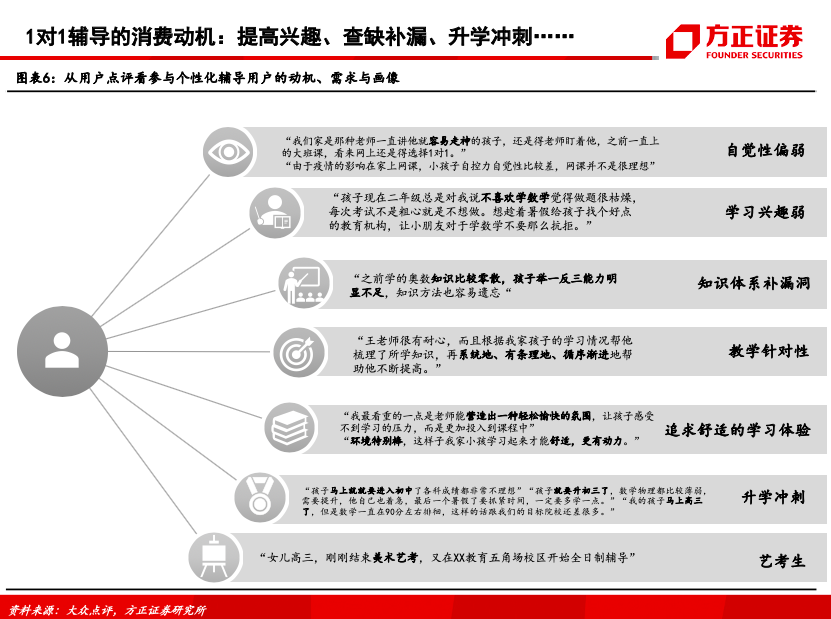

1、1对1与班课商业模式对比研究:大班名师驱动,小班产品驱动,1对1服务驱动

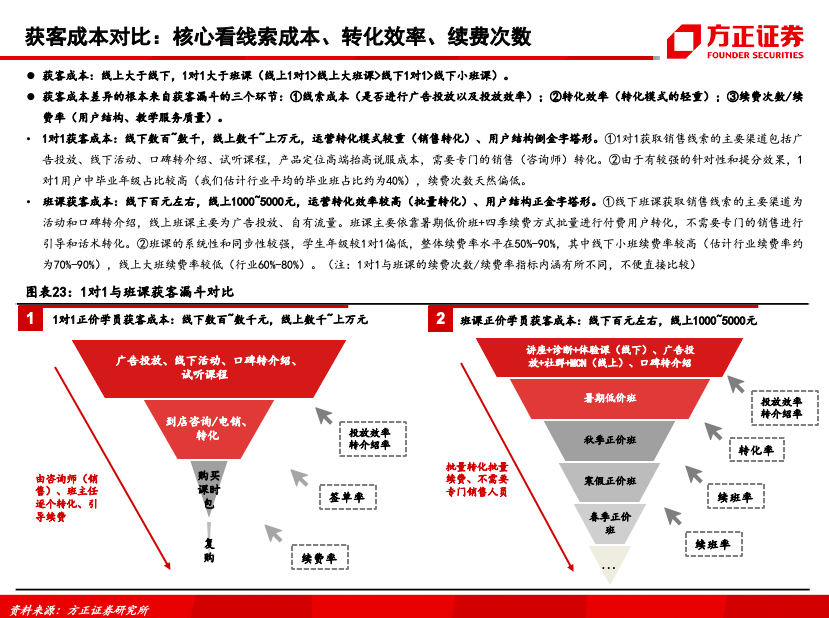

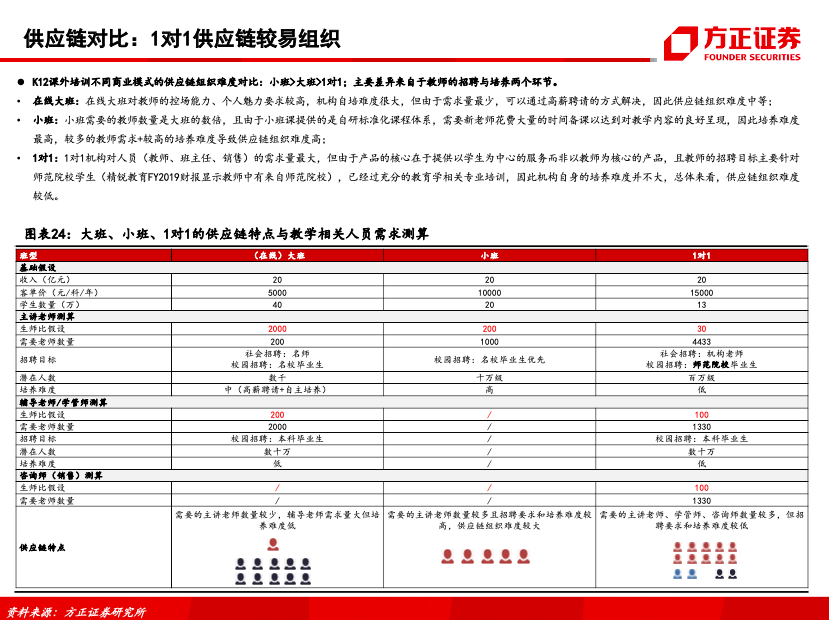

1对1与班课最根本的区别在于1对1的商业模式是以学生为中心进行组织的,而班课则以教师为中心,这是导致1对1与班课存在本质区别的根本原因。①教学教研:1对1与班课的内容“标准化”与“个性化”分配比例分别是3:7和7:3。②获客成本:目前线上1对1>线上大班课>线下1对1>线下小班课,核心看线索成本、转化效率、续费次数。1对1运营转化模式较重(销售转化)、用户结构倒金字塔形;而班课运营转化效率较高(批量转化)、用户结构正金字塔形。③供应链组织难度:小班>大班>1对1。④从盈利模型的角度看,理想状态下的线下小班OPM高于1对1约10个pct,线下1对1整体盈利的关键环节在于教师薪酬和销售费用的把控。

2、1对1与综合型K12上市公司对比分析:紫光学大、精锐教育、新东方、好未来、卓越教育集团、朴新教育对比

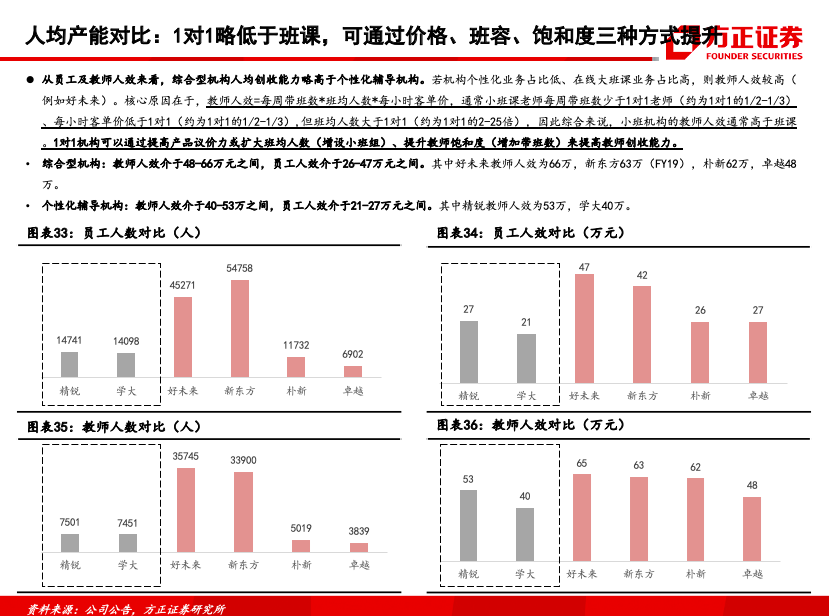

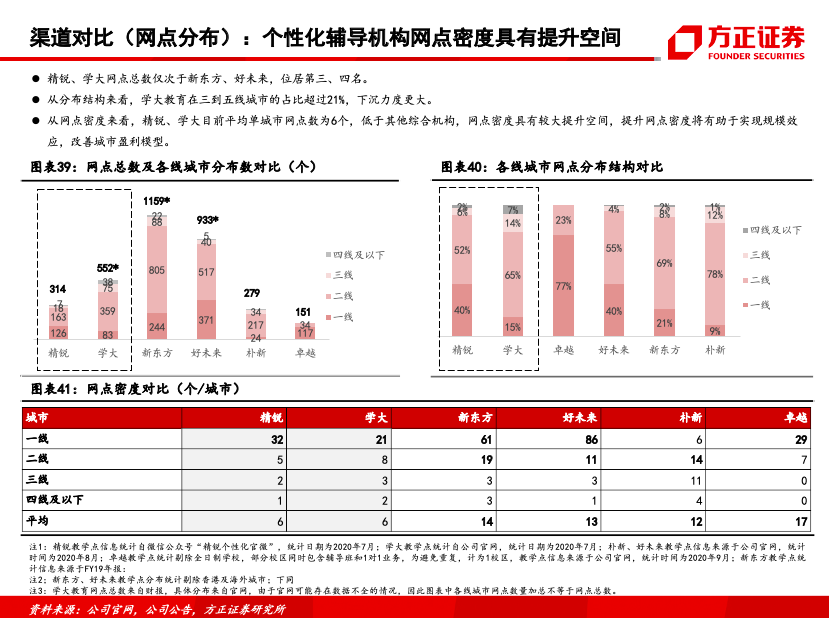

目前个性化辅导赛道收入前三名分别为新东方(约为65亿,含部分留学业务收入)、精锐教育(32亿,不含素质教育收入)、学大(30亿),头部公司收入增速多在20%以上。我们系统对比了以1对1为主业和以班课为主业、1对1为辅的两类机构的财务及经营指标,正如前面提到的,以1对1为主的机构在人均产能、销售费用率、网点密度方面由于商业模式的区别略逊于班课机构,但仍存在提升的空间。

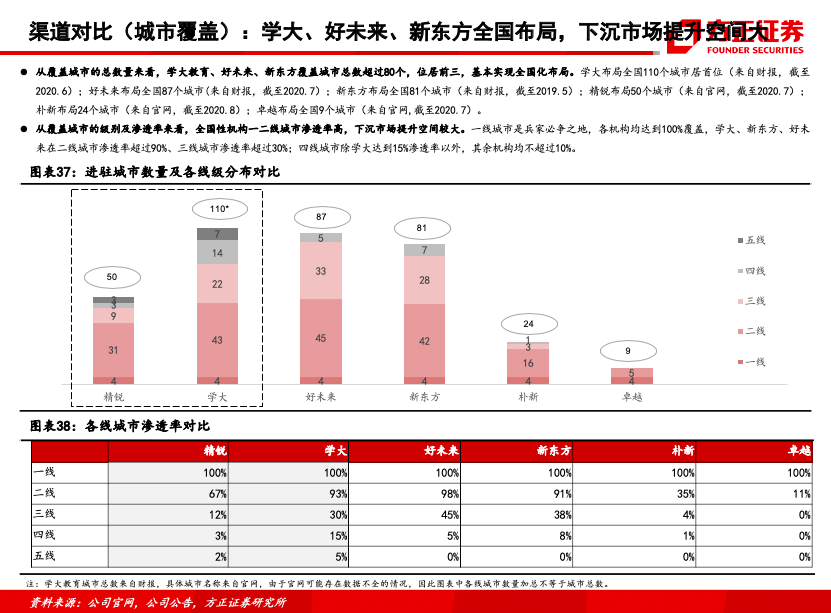

三、投资建议:1对1赛道供需关系的边际变化和龙头公司的积极探索使得这个曾经蒙尘行业正在逐步转向健康、快速、良性发展的轨道,在消费升级的大背景下迎来了赛道扩容的全新发展阶段。1对1行业的核心竞争力包括品牌、渠道、教研、精细化运营能力,行业龙头紫光学大经过20年的发展,建立了领先的品牌力和渠道力,考虑定增事项,2021-2023年有望迎来收入、利润端加速增长,维持“推荐”评级,同时建议关注精锐教育、新东方(EDU.US)、好未来(TAL.US)、卓越教育集团(03978)、朴新教育(NEW.US)。

风险提示:宏观经济风险、政策风险、公共卫生事件风险、出生人数不达预期风险、市场竞争风险、行业估值中枢下移风险等。

报告正文

(编辑:mz)