本文来自广发证券。

报告摘要

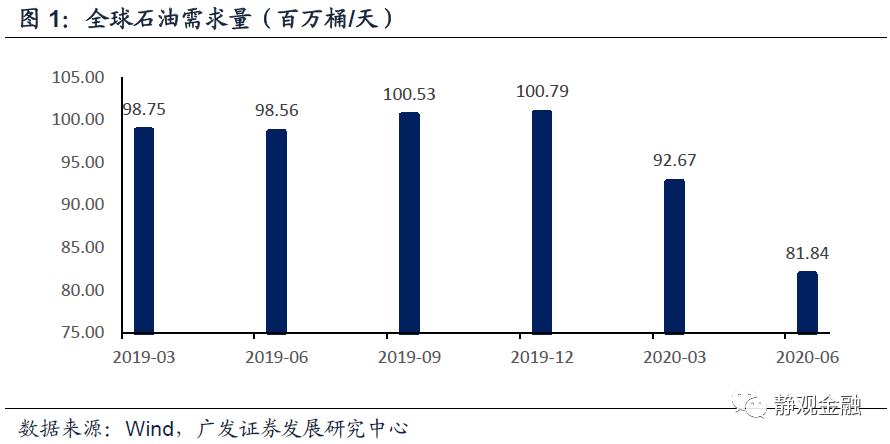

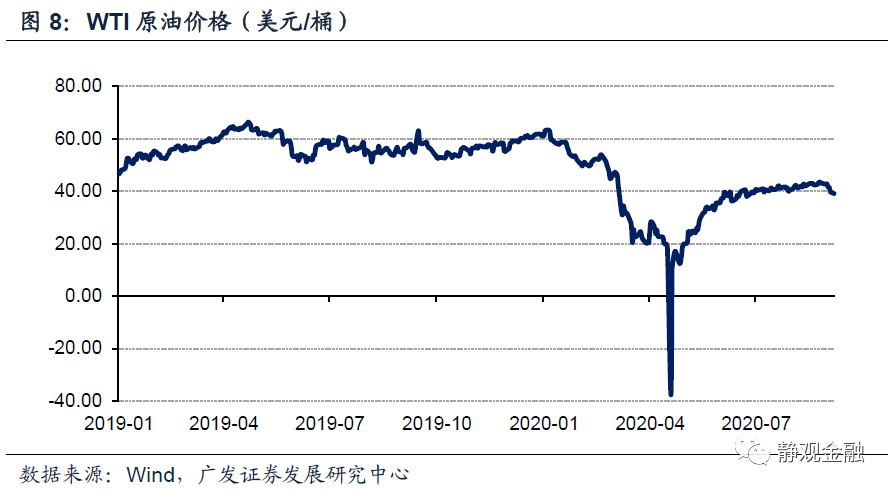

大宗商品究竟是需求定价还是供给定价?剔除供给侧改革因素,大宗商品价格的长期趋势确实是需求决定的,但今年原油市场的情况比较特殊。公共卫生事件对原油需求端造成了毁灭性打击,至今全球航空领域仅为有限恢复,因此4月以来国际油价的核心变量始终是供给端。

4月以来OPEC+供给策略是油价走势的驱动力,风险偏好则为催化剂。4月12日OPEC+达成减产协议,自5月1日减产协议落地起国际油价就进入回升态势。7月15日会议上OPEC+成员国一致同意自8月开始缩减OPEC+国家减产规模,令原油价格上行趋势受阻。9月初美股调整引发的风险偏好转差也成为压倒国际油价的最后一根稻草。

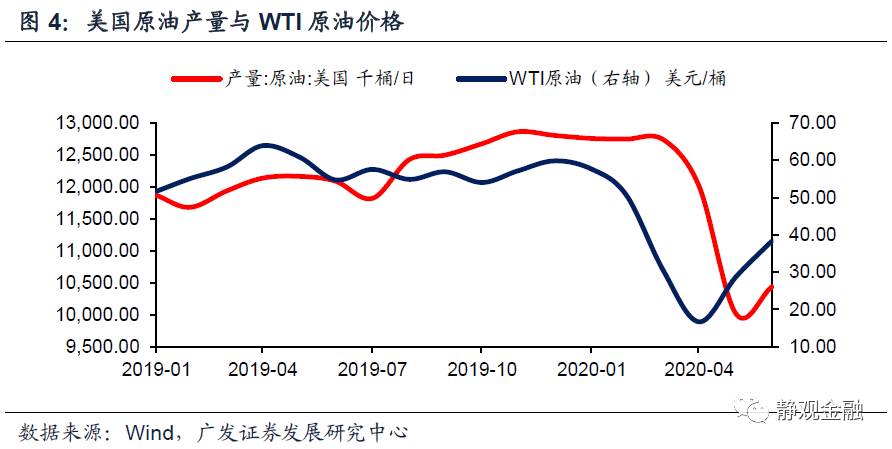

OPEC+为何三次调整供给策略?OPEC+的供给策略与美国页岩油盈亏平衡点有关。页岩油盈亏平衡点约为40美元/桶。当油价显著低于40美元/桶时,美国原油供给量收缩,OPEC+也愿意减产。但6月WTI原油价格回升至40美元/桶上方后美国原油供给量开始小幅回升,7月美国采掘业产能利用率也出现了2月后的首次回升。随后,OPEC+便在7月15日表示自8月起减少减产规模,令原油供需基本面发生逆转。

油价下跌是否会持续?疫苗或为关键变量。当前公共卫生事件对全球经济仍存结构性约束。疫苗问世可能会令经济由结构性修复转向全面复苏。因此,疫苗问世后原油的核心定价变量也极有可能再次由供给端转向需求端。公共卫生事件暴发前WTI原油价格在50-55美元/桶区间运行,表明该区间是无公共卫生事件影响下的油价供需均衡点。因此,假若疫苗在Q4问世,理论上明年Q2左右国际油价也有望重回50美元/桶上方。当然,原油极为“情绪化”,疫苗问世前油价也可能跌至30-35美元/桶区间。

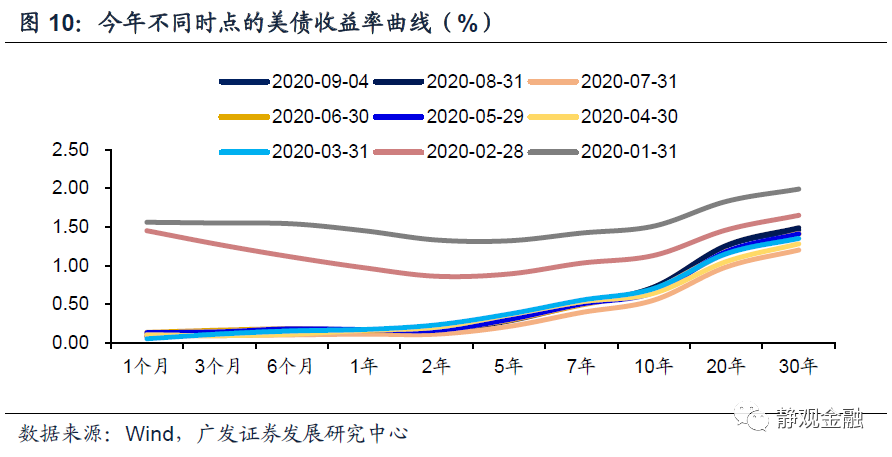

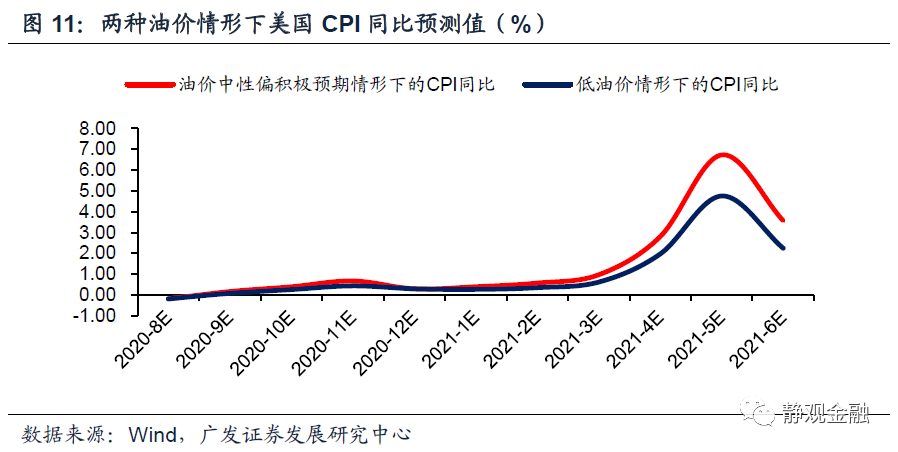

既然风险偏好转差是压低油价的最后一根稻草,为何黄金避险特征并不显著?从交易层面看,黄金之所以有避险功能是因为当市场风险偏好恶化时资金会从风险资产中撤出流入美债市场令美债收益率走低,一旦美债收益率大幅走低并带动实际利率走低就会利好黄金并推升金价。公共卫生事件以来美联储已在实践收益率曲线管理政策。这意味着各个期限美债收益率都被约束在一个相对较窄的区间内,即便市场风险偏好转差美债收益率下行幅度也极为有限。加上8-12月美国CPI同比大概率低于7月水平,因此8-12月美国实际利率也是易升难降,黄金的避险功能也就难以凸显。当然,我们始终认为2020H2黄金也不至于出现大级别调整,而明年上半年随着美国CPI同比回升黄金也有望重拾升势,但明年Q2后黄金多头则需要谨慎。

正文

一、4月以来供给端始终是国际油价的核心变量

(一)大宗商品究竟是需求定价还是供给定价

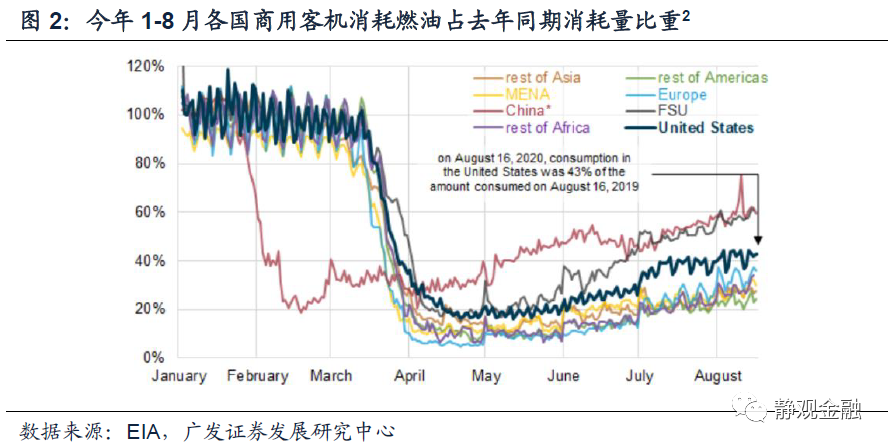

剔除供给侧改革因素看,大宗商品价格的长期趋势确实是需求决定的,但供给端对商品价格亦有相当大的影响。比如,在一般的经济衰退(非经济危机或金融危机)中,供给成本会对商品价格形成支撑。而今年原油市场的情况更为特殊。公共卫生事件对诸如航空等原油需求端造成了毁灭性打击,4月各国航空燃料油需求均降至不足去年同期的30%,截止8月底各国的航空燃油需求也仅恢复到去年同期的20%-60%[1]。因此,3月原油需求骤降确实是冲击国际油价的主因,但由于随后需求的恢复极慢,而供给变化则更为突出,因此4月以来国际油价的核心变量始终是供给端。

(二)4月以来油价走势受OPEC+供给策略驱动

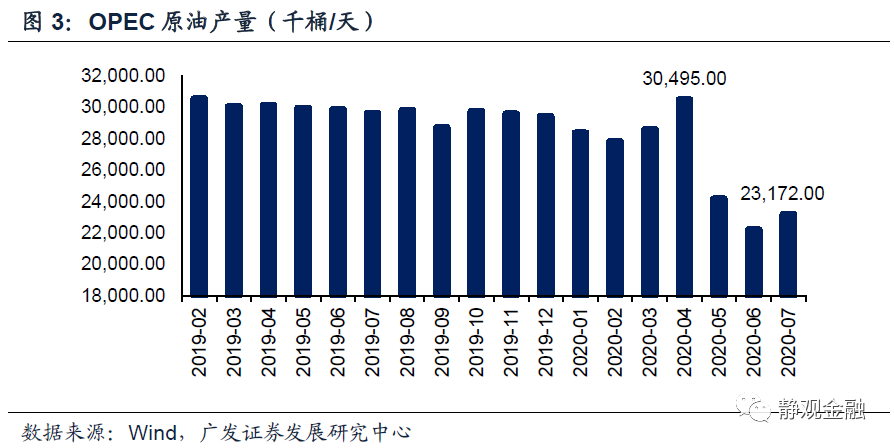

3-4月公共卫生事件约束需求端的同时,价格战对原油价格又形成进一步打击。3月6日俄罗斯临时拒绝提高减产规模,令OPEC+会议谈判破裂[3],3月8日沙特表示未来将增产至不低于1000万桶/天,甚至有望将日产量增至1200万桶/天[4]。与2月相比,3-4月OPEC原油日产量确实有所增加,且4月日产量为14个月新高。但4月初油价下挫令产油国态度反转重新推动减产,4月12日OPEC+达成减产协议[5],规定5月1日起OPEC+减产970万桶/天且持续到6月底,从7-12月减产缩减至770万桶/天,2021年1月至2022年4月进一步缩减至580万桶/天。6月6日OPEC+同意将970万桶/天的减产计划延长至7月底并要求未能按照分配数量限制产量的国家必须在Q3进一步削减产量以弥补5-6月不达标情况[6]。自5月1日减产协议落地起,国际原油价格就进入回升态势。

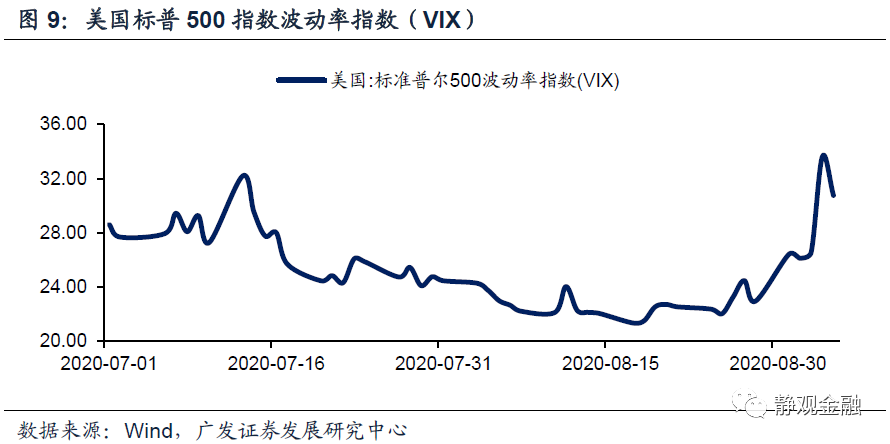

但7月15日会议上OPEC+成员国一致同意自8月开始缩减OPEC+国家减产规模,正式进入减产协议第二阶段[7]。自2020年8月起至2020年12月末,OPCE+减产规模从970万桶/日缩减至770万桶/日。5月1日OPEC+落地减产计划奠定了5-6月国际原油价格的上行趋势。相应地,8月1日OPEC+减少减产规模也令原油价格上行趋势受阻,但是8月美股大涨海外市场风险偏好极好,因此油价未在OPEC+调整供给策略后立马下跌。而9月初美股调整引发的风险偏好恶化也成为压倒国际油价的最后一根稻草。

二、OPEC+为何三次调整供给策略

既然OPEC+调整供给策略对油价影响极大,那么为何OPEC+在3-7月调整了三次供给策略?我们在6月21日的2020年中期展望《酝酿中的变化——海外宏观经济2020年中期展望》等多份报告中指出,OPEC+的供给策略与美国页岩油盈亏平衡点有关。目前页岩油平均盈亏平衡点约为40美元/桶。美国能源产业发展极其市场化,一旦跌破盈亏平衡点美国原油供给量将持续收缩、一旦升破盈亏平衡点美国原油供给也将快速回升。受此影响,当国际油价显著低于40美元/桶时,美国原油供给量会自动收缩,因此二季度OPEC+与美国是利益共同体。

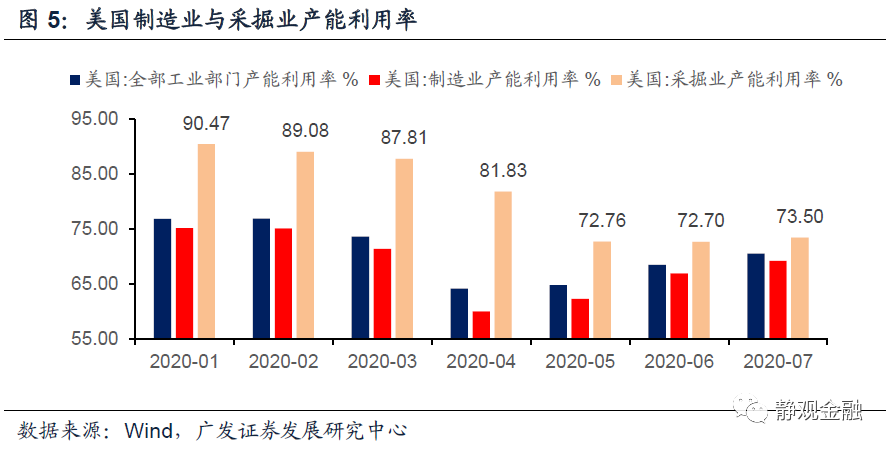

而WTI原油价格在6月回升至40美元/桶上方,美国原油供给量也在6月小幅回升,并且7月美国采掘业产能利用率也出现了2月后的首次回升。美国原油供给的边际变化是7月15日OPEC+决心从8月开始减少减产规模的关键,也是本次油价下挫的基本面背景。

简言之,美国原油供给是市场化结果,由油价驱动,但变化极慢;而OPEC+供给调整的目的是防止美国页岩油市场份额上升,因此3月以来OPEC+原油供给波动显著高于美国,也成为了为国际原油定价的关键基本面变量。

三、油价下跌是否会持续?疫苗或为关键变量

(一)当前公共卫生事件对全球经济仍存在结构性约束

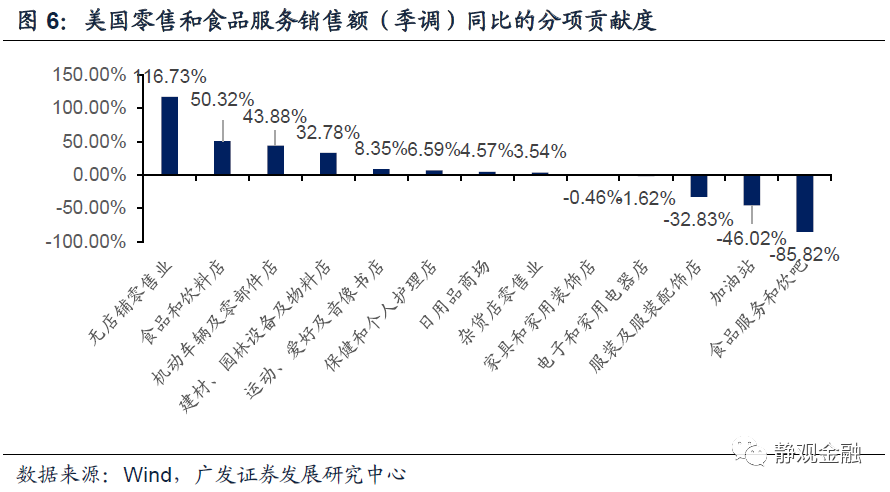

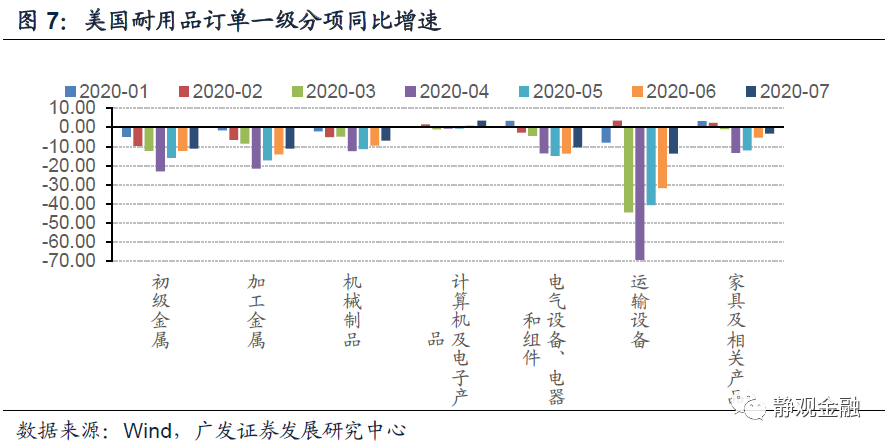

以美国零售和耐用品订单分项数据为例可知,公共卫生事件对全球经济仍存结构性约束。7月美国零售和食品服务销售额(季调)同增2.7%,剔除食品服务和饮吧分项后的美国零售销售额(季调)同比增幅更是达到了5.8%。但是如图6可知,零售销售分项数据反差极大,减少与人接触的无店铺零售业对7月美国零售销售增幅贡献最大,相反与人接触式的传统购物渠道对零售数据存在较大掣肘。此外,今年3-4月美国耐用品订单同比增速受公共卫生事件影响急跌,随后5-7月持续回升。但分项数据却现分化。

其中,3-7月计算机及电子产品基本未受公共卫生事件影响,7月同比已经高达3.6%;家具及相关产品同比增速由低点-13.31%(4月)已反弹至-3.27%(7月);机械制品订单同比由-12.39%(4月)亦反弹至-6.93%(7月);此外,运输设备订单因3-4月增速骤降后的恢复而大幅反弹,但7月该分项同比仍仅-13.76%。初级金属、加工金属与电气设备三项经历了深蹲和供给修复后,同比增速仍在-11.13%、-11.02%及-10.43%。

(二)疫苗问世后,为原油定价的核心变量或由供给端转向需求端

疫苗问世可能会破除民众对于公共卫生事件的心理约束,令经济由结构性修复转向全面复苏。如我们在报告《除了地产,美国经济还有什么看点?》中所指出的,一旦疫苗问世,则美国经济或将迎来2-3个季度由消费和资本开支驱动的脉冲式回升,其余主要经济体亦然。换言之,疫苗问世后,为国际原油定价的核心变量极有可能再次由供给端转向需求端。公共卫生事件暴发前,也即2019年下半年WTI原油价格在50-55美元/桶区间运行,表明该区间是无公共卫生事件影响下的油价供需均衡点。因此,假若疫苗在Q4问世,理论上明年Q2左右国际油价也有望重回50美元/桶上方。

当然,原油是极为“情绪化”的风险资产,参考我们在2020年中期展望《酝酿中的变化——海外宏观经济2020年中期展望》中的观点,疫苗问世前油价也可能跌至30-35美元/桶区间。

四、既然风险偏好转差是压低油价的最后一根稻草,为何黄金避险特征并不显著

(一)海外风险偏好转差是压倒油价的最后一根稻草

正如前文所述,8月1日OPEC+就减少了减产规模。理论上8月原油价格就应该出现调整。但原油终究是风险资产,在风险偏好极好的阶段,油价独立重挫的情况也并不多见。不过,显而易见,在7月15日OPEC+宣布减少减产规模后国际油价的上行斜率就进一步趋平。而9月以来VIX反弹、美股调整,海外风险偏好转差,就成为了压倒原油价格的最后一根稻草。

(二)为何油价重挫过程中黄金避险特征并不显著

黄金的定价逻辑始终是与名义利率负相关、与通胀正相关,进而与实际利率负相关。黄金之所以属于避险资产原则上是因为黄金具有货币属性,但从交易层面则是因为当市场风险偏好恶化会引发资金从风险资产中撤出流入美债市场令美债收益率走低,一旦美债收益率大幅走低并带动实际利率走低就会利好黄金并推升金价。历史上发生流动性危机的时候黄金并不能体现其避险功能,就是因为流动性危机爆发后实际利率会不降反升,且投资者需要抛售流动性好的资产(包括美债、黄金)变现,比如今年3月中旬。

就近期而言,美债收益率并未大幅攀升表明市场尚未出现流动性危机,但为何风险偏好转差并未推升金价,反而此间黄金收跌?因为美债收益率已无下行空间,意味着实际利率已无下行空间,进而黄金难以发挥其避险功能。我们在《FED会否调整货币政策框架?有何影响?》等多份报告中指出,为了降低美国政府债务支出成本,公共卫生事件以来美联储已经开始实践收益率曲线管理政策(Yield Curve Control,YCC),但为了灵活退出美联储也并未正式落地该政策。实践而不落地YCC政策意味着美联储会将各个期限美债收益率约束在一个相对较窄的区间内,4月以来10年期美债收益率就在0.52%~0.91%之间波动。由于美联储反复强调暂不实施负利率,因此在YCC政策下即便市场风险偏好转差美债收益率下行幅度也极为有限。加上8-12月美国CPI同比大概率低于7月水平,因此8-12月美国实际利率仍是易升难降,黄金的避险功能也就难以凸显了。

正如我们在报告《怎么看未来两年黄金运行节奏?》中所阐述的,2020H2黄金缺乏上行动能但也不至于出现大级别调整,而明年上半年随着美国CPI同比回升黄金也有望重拾升势,但明年Q2后黄金多头则需要谨慎。

[1]EIA使用Cirium的数据估算了所有商用客机每天消耗的燃料量,首先通过计算2019年1月至2020年8月中之间全球3680万次商业航班的飞行距离,然后将这些距离与每架飞机的平均燃油效率相结合计算得出。EIA估计,截至2020年8月16日,美国商业旅客航班的喷气燃料消耗量约为每天612,000桶。该数量是一年前同一日期估计消耗量的43%,该比率即可作为航班复苏情况的替代指标。截至2020年8月16日,该比率在全世界数值分别为:中国(包括香港和澳门特别行政区):60%;前苏联国家:63%;欧洲:36%,撒哈拉以南非洲:31%,中东和北非:30%,亚洲(除中国):28%;美洲(除美国):24。

[2]https://www.eia.gov/petroleum/weekly/archive/2020/200826/includes/analysis_print.php

[3]https://www.cnbc.com/2020/03/08/oil-plummets-30percent-as-opec-deal-failure-sparks-price-war-fears.html

[4]https://www.cnbc.com/2020/03/08/saudi-arabia-to-hike-oil-output-above-10-million-bpd-in-april-after-opec-deal-collapse.html

[5]https://www.cnbc.com/2020/04/12/opec-and-allies-finalize-record-oil-production-cut-after-days-of-discussion.html

[6]https://www.cnbc.com/2020/06/06/opec-and-allies-reportedly-agree-to-extend-record-production-cut.html

[7]http://energy.people.com.cn/n1/2020/0717/c71661-31786864.html

风险提示

(一)美国公共卫生事件超预期

(二)疫苗对经济的提振不及预期

(三)美联储货币政策超预期

(编辑:郭璇)