本文来自 云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

港股市场回顾

1.1 港股市场表现

上周,中美PMI数据显示两国8月经济增长趋势延续。国内制造业连续扩张,服务业受商业活动的复苏进一步回暖,美国经济反弹也略超预期,主要由金融、商业服务和科技行业带动。上周四,美股市场暴跌,以科技股为主的纳斯达克综合指数下跌近5%。

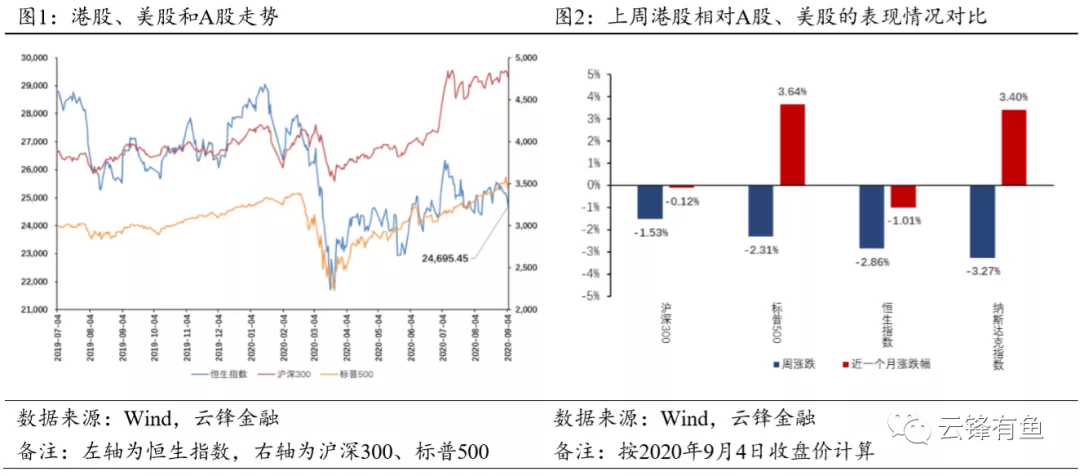

港股市场方面,科技股上周全线回调,周五又受美股市场悲观情绪影响,市场出现短期剧烈波动。上周港股市场自周二开始持续走低,周五受美股拖累,单日跌幅达1.25%。全周累计跌2.86%,最终收于24695.45。与A股和美股相比,上周港股跌幅基本相当,三大股市均出现大幅调整。美股方面,标普500和纳斯达克指数分别跌2.31%和3.27%。A股方面,沪深300下跌1.53%。

另一方面,继8月28日南方东英恒生科技ETF上市,上周港股市场又添两支恒生科技指数基金,分别由恒生投资与华夏基金推出,目前内地多家基金已陆续正式上报相关产品。另外,港股通新一期标的调整将于9月7日进行,目前有百济神州(06160)、信达生物(01801)、康基医疗(09997)等22支标的确定纳入,新经济行业权重预计大幅上升。

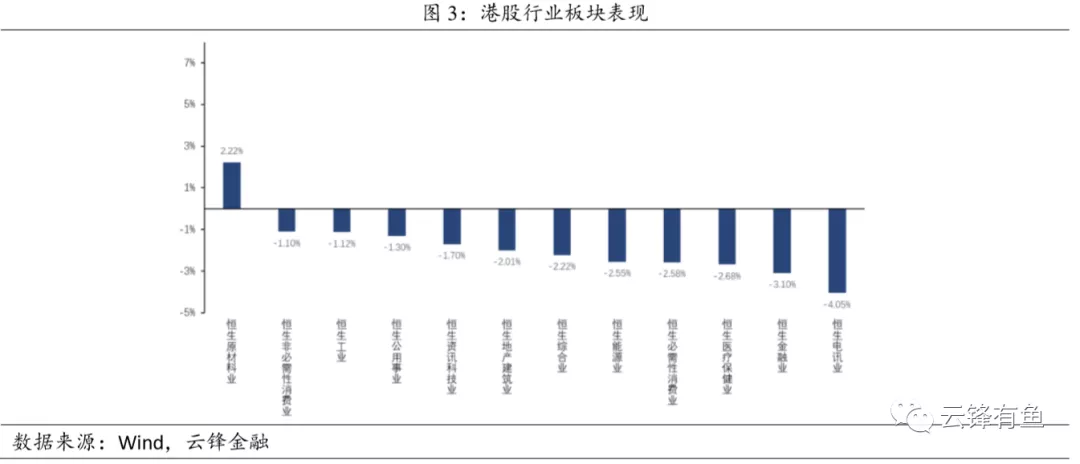

分行业看,上周板块波动剧烈,仅原材料业扩大涨势,其余行业均下跌。受美股科技股遭大量抛售影响,资讯科技业不复前几周涨势,上周跌幅达1.70%,其中跌幅最大的板块是半导体和软件服务。医疗保健业也受利空情绪影响,下跌2.68%,药品及生物科技板块跌幅最为明显。非必需性消费业跌幅最小(跌1.10%),其中汽车板块与媒体及娱乐板块维持上周涨势。

1.2 估值水平

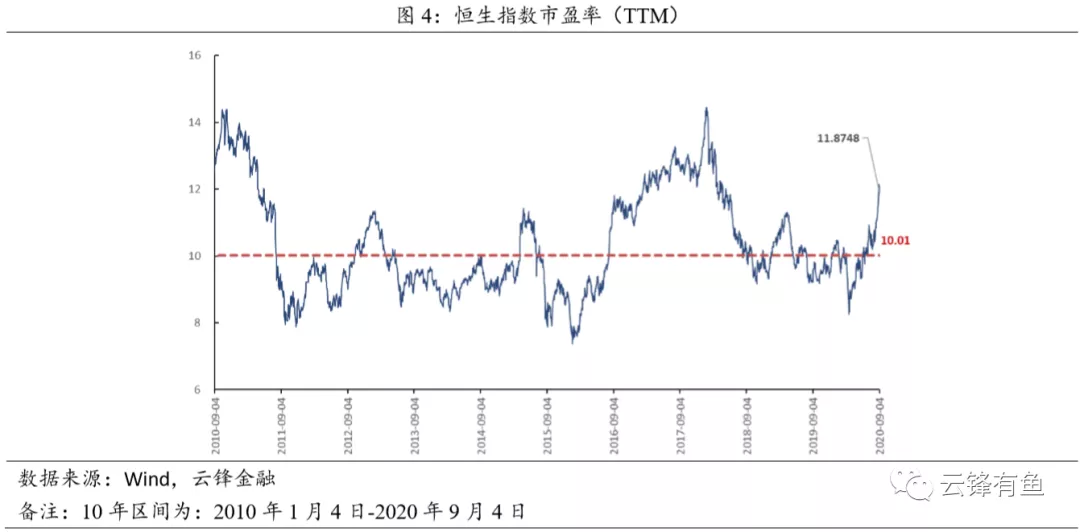

上周恒生指数估值继续上扬,但周五出现明显回落。截至9月4日,恒生指数整体PE为11.87倍,较上周五11.65倍小幅提升,相对估值处于2010年以来76.66%的水平。

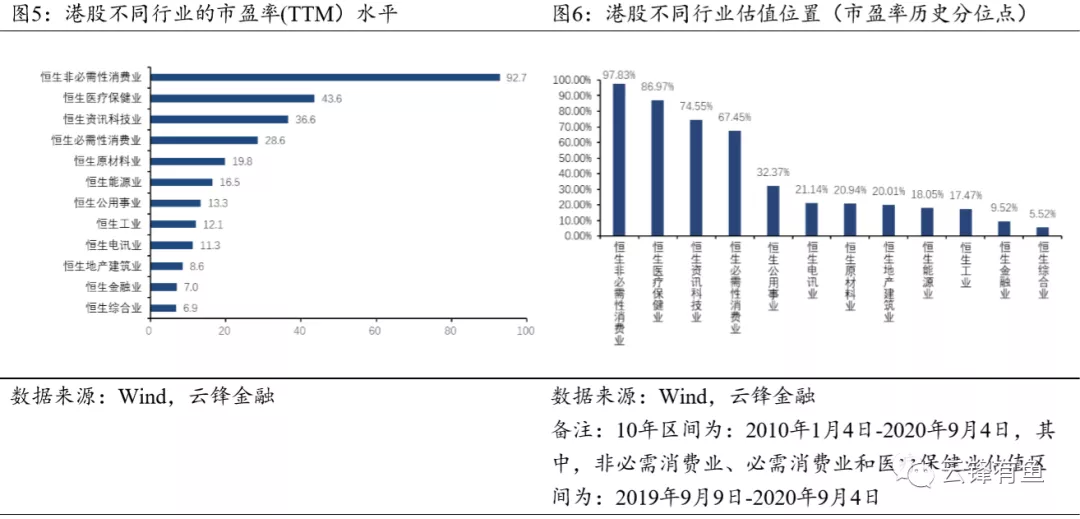

从行业估值来看,消费业、医疗保健业与资讯科技业估值仍稳居高位,非必需性消费市盈率达92.7倍,位于2010年以来97.83%历史分位,医疗保健业与必需性消费业市盈率有小幅下降,其他行业估值变化不大。

1.3 资金流向

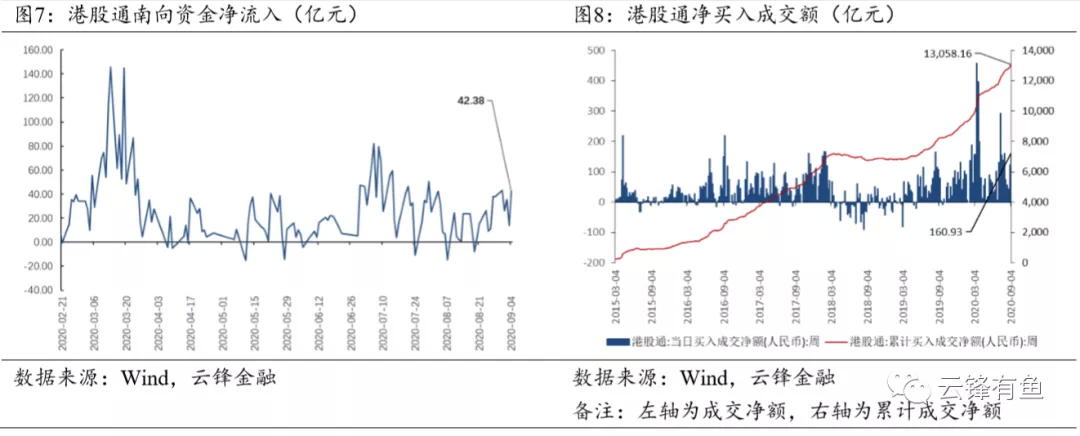

上周,南向资金流入规模进一步扩大,净流入额达160.93亿人民币,与前一周相比增长31%。上周五,港股科技股承压普跌,南向资金趁低位涌入,腾讯控股和美团点评-W单日净流入分别达9.98亿元和7.73亿元。

从活跃个股的南向资金净买入数据来看,南向资金主要流向资讯科技、消费和半导体,主要流出体育用品、电子元件和建材。南向资金净买入排行榜中,腾讯控股、美团点评-W、中芯国际、香港交易所和药明生物跻身前五;净卖出排行榜中,安踏体育、舜宇光学科技、中国建材、金山软件和天能动力排名靠前。

1.4 投资者情绪

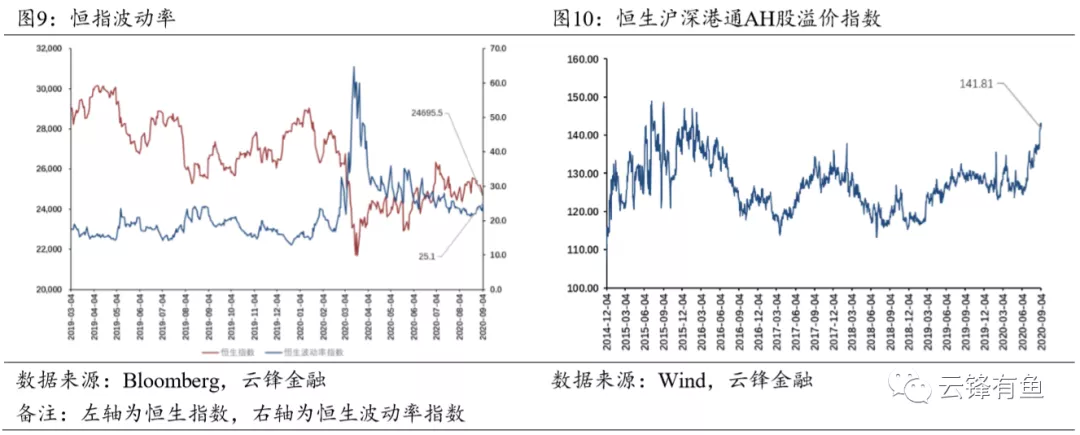

上周,美股暴跌为港股市场带来压力,市场谨慎情绪加剧。恒指波动率上周收于25.1,上升至2010年以来85.7%的历史分位。AH股溢价水平震荡上升,较前一周收盘涨1.19点,收于141.81点。

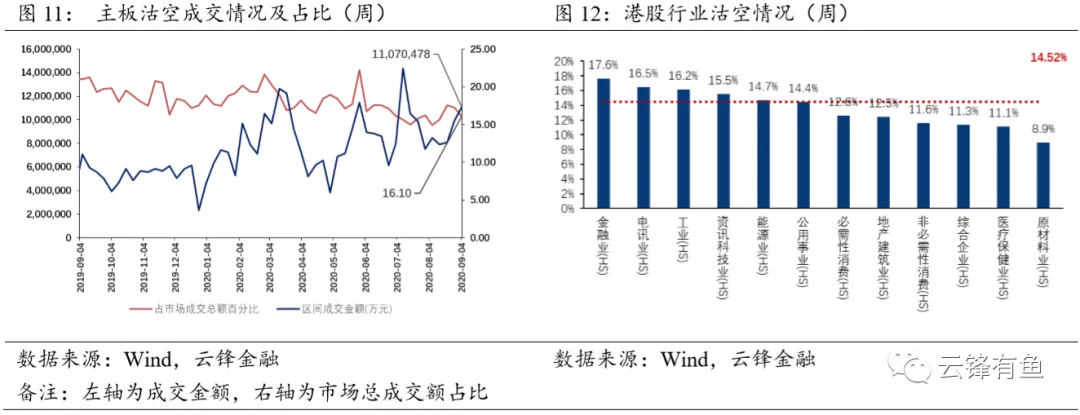

从板块成交看,主板沽空比率上周有所回落,自17.24%降至16.10%。从板块看,除工业外其他行业沽空比率均有所下降。金融业(17.6%)、电讯业(16.5%)与工业(16.2%)等周期性板块的沽空比率仍居高位,其次为资讯科技业(15.5%)、能源业(14.7%)和公共事业(14.4%)。原材料业持续被看好,沽空比率最低。

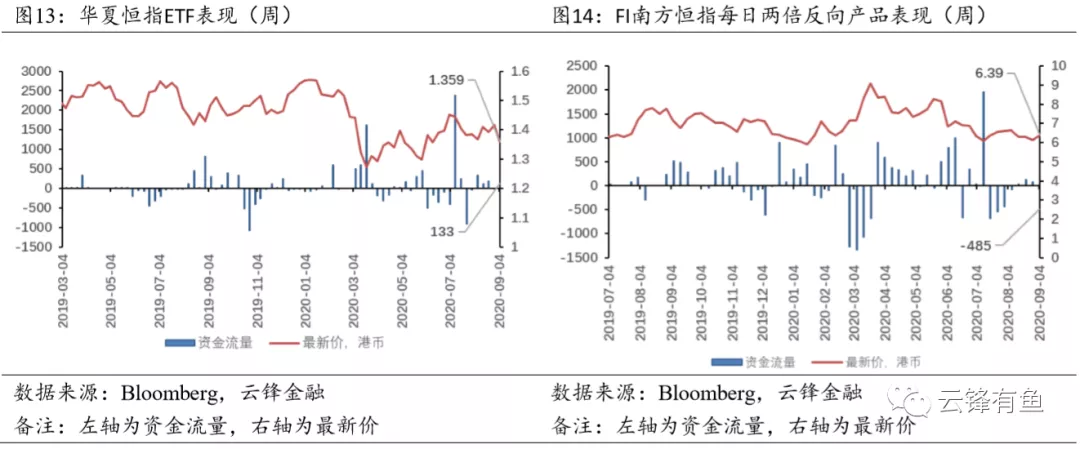

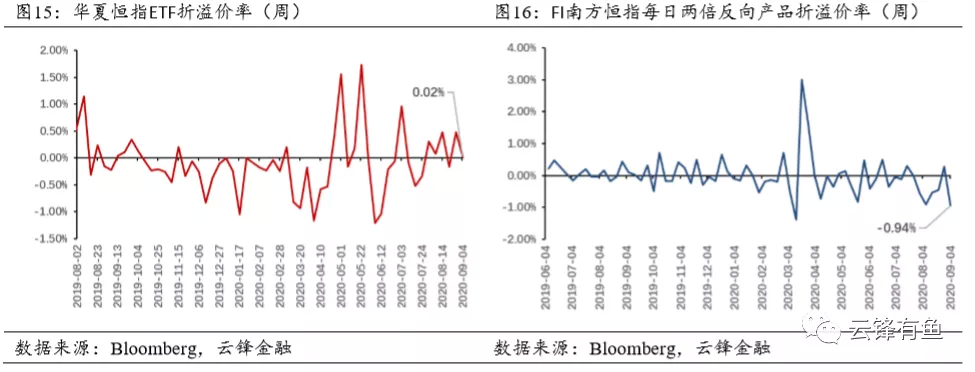

上周,华夏恒指ETF收盘价为1.36港币,仍保持溢价水平,但溢价率从前一周的0.48%降至0.02%。资金流量由净流出转为净流入,净流入额为133亿港币。FI南方恒指每日两倍反向产品则在上周迎来大额流出,流出额达485亿港币,价格自6.13涨至6.39港币,折价率自0.28%升至0.94%,反映出近期市场对后市的谨慎度上升。

港股新股上市跟踪

港股上周及前周无新股上市。本周有3只新股上市,分别为农夫山泉、百胜中国控股和濠江机电控股。下周有一只新股上市,为科利实业控股集团。

农夫山泉定于9月8日上市。

百胜中国控股定于9月10日上市。2016年底,百盛中国控股在纽交所上市,此次赴港上市为二次上市。本次上市定价为每股412港元,国际发售4023.42万股,香港发售167.65万股,募集资金合计172.7亿港元。百胜中国控股为中国餐饮龙头企业,目前在中国开店9900余家。旗下品牌兼具中餐和西餐,西餐品牌包括肯德基、必胜客、塔可贝尔、Lavazza 、COFFii&JOY等,中餐品牌包括黄记煌、小肥羊、东方既白等。从营收情况来看,2017-2019年百胜中国的总营收分别为77.69亿美元、84.15亿美元和87.76亿美元,同比分别增加9.81%、8.32%和4.29%;归母公司净利润分别为3.98亿美元、7.08亿美元和7.13亿美元,同比变动-20.08%、77.89%和0.71%。受公共卫生事件影响,餐饮业萧条,2020年上半年百盛中国营收为36.56亿美元,同比下降17.43%,净利润为1.94亿美元,同比下滑51.5%。

濠江机电控股定于9月11日上市。发售价为每股1.00港元-1.20港元,国际发售1.125亿股,香港发售1250万股,合计发售1.25亿股。濠江机电控股是澳门机电工程服务承建商之一,2019年公司营收水平在所在行业排名第五,市场份额占比约为1.9%。濠江机电2018年、2019年、2020前2月的营业收入分别为2.18亿澳门元、2.37亿澳门元、4851.3万澳门元,分别实现净利润2743万澳门元、4053.8万澳门元、809.9万澳门元。公司收入主要来源于包括低压系统工程、暖通空调系统工程、弱电系统工程的供应以及安装的机电工程服务,2018年、2019年、2020前2月机电工程服务收入分别占总营收的99%、97.9%以及99.1%。公司客户集中度高,2018年、2019年、2020前2月五大客户所产生的营收分别约占总营收的93.5%、87.6%及97.3%。

科利实业控股集团定于9月15日上市。发售价为每股0.40港元-0.60港元,国际发售2.8125亿股,香港发售股份3125万股。科利实业控股集团的业务主要为按ODM (委托设计与制造或原始设计制造)模式从事设计、开发及制造个人护理及生活时尚电器。2018、2019及2020财年科利实业控股集团的营收分别约为2.69亿港元、3.12亿港元和3.62亿港元,实现净利润分别约为3015.7万港元、3382.3万港元和4335.6万港元,净利率分别为11.2%、10.8%和12%。

全球宏观及流动性观察

上周公布的宏观数据显示,全球制造业持续复苏,复苏力度有所加大。就业市场仍然波动,但复苏可期。事件方面,中美第一阶段贸易协议正在推动实施,美国却对中国科技企业不断发难,中美之间的摩擦仍存在不确定性。

中国经济持续复苏,制造业、非制造业复苏势头向好。根据国家统计局8月31日公布的数据,8月份中国制造业PMI录得51.0,较上月略降0.1个百分点;8月份非制造业PMI录得55.2,较上月上升1.0个百分点;8月份综合PMI录得54.5,较上月上升0.4个百分点。三大指数已连续6个月保持在荣枯线之上,中国制造业、非制造业生产经营活动持续恢复。

中国中小企业生产经营活动复苏强劲。根据9月1日公布的最新数据,8月财新中国制造业PMI录得53.1,较7月上升0.3个百分点,创下2011年2月以来新高。由于财新PMI的样本以中小企业居多,因此该数据的大幅扩张体现了中小企业复苏前景明朗。

美国制造业、非制造业都在稳步复苏,但复苏仍存在不确定性。9月1日公布的数据显示,美国8月Markit制造业PMI为53.1,低于预期的53.6和前值53.6。PMI维持在荣枯线以上,表明美国制造业仍在复苏,但低于预期的数据也突显出复苏的不确定性。9月3日公布的数据显示,美国8月Markit服务业PMI为55,高于预期的54.7和前值54.8,创下2019年3月以来新高。服务业改善速度加快,但复苏尚集中在金融、商业服务和科技行业,娱乐旅游行业活动仍然萎靡,复苏步伐不平衡。

美国就业市场延续复苏势头,首次申领失业金人数、持续申请失业金人数、新增非农就业人数和失业率均好于预期。美国劳工部9月3日的报告显示,在截至8月29日的一周中,首次申领失业金人数为88.1万,较上周减少13万,低于预测值的94万。此次首次申领失业金人数大幅下调,主要是因为美国劳工部调整计算方式,加入就业季节性波动因素。截至8月29日当周持续申请失业救济金人数为1325.4万人,低于预测值的1400万人和前值1453.5万人。9月2日公布的8月ADP全美就业人数为42.8万人,较7月的16.7万人大幅反弹,但远低于预测值的100万人。9月4日美国劳动统计局公布的8月新增非农就业人数为137.1万人,略好于预期的135万人,但远低于前值的173.4万人。当天美国劳动统计局还公布了8月美国失业率,数据为8.4%,低于市场预期的9.8%和前值10.2%。

美联储9月2日发布的经济状况褐皮书显示,美国多数地区经济继续增长,但增速放缓。汽车销售、旅游及零售业有所改善,支撑消费回暖。但部分地区消费支出增长乏力,就业增长放缓,经济活动仍远低于公共卫生事件前的水平。由于两党分歧,民众普遍期待的财政刺激仍处于僵局,美国财政部长姆努钦9月1日在国会听证会上表示仍应达成有关进一步财政刺激举措的两党协议。

欧元区及英国维持较快复苏速度,但普遍低于市场预期。9月1日公布的欧元区Markit制造业PMI为51.7,与前值持平,符合市场预期。德国8月Markit制造业PMI为52.2,低于市场预期和前值的53。法国8月Markit制造业PMI为49.8,低于市场预期和前值的49。法国8月制造业PMI不及荣枯线,制造业仍在萎缩之中。英国8月Markit制造业PMI为55.2,略低于市场预期和前值的55.3。英国服务业复苏势头迅猛,英国8月Markit服务业PMI为58.8,低于市场预期和前值的60.1。

欧日就业市场尚无恢复迹象。欧盟统计局9月1日公布的数据显示,欧元区7月失业率为7.9%,略高于前值的7.8%,低于市场预期的8%。同日德国统计局公布的德国8月失业率维持在6.4%,符合市场预期。日本总务省9月1日公布的数据显示,日本7月失业率为2.9%,略高于前值的2.8%,低于市场预期的3%。

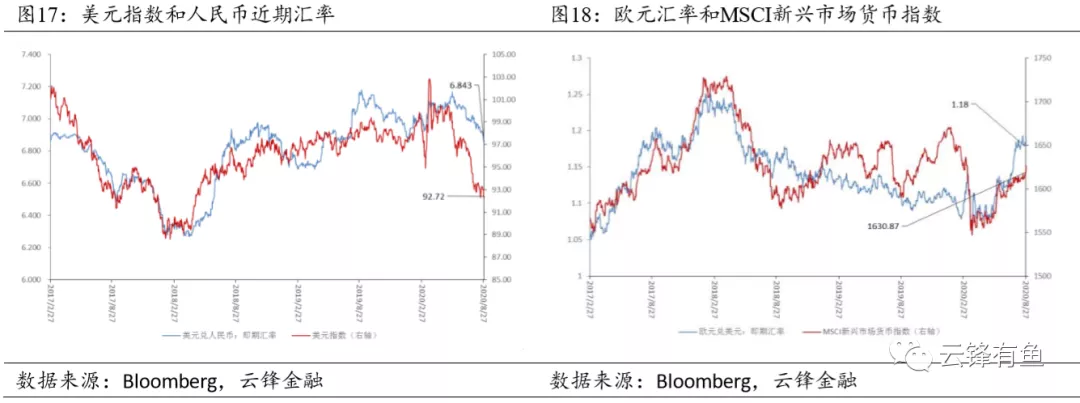

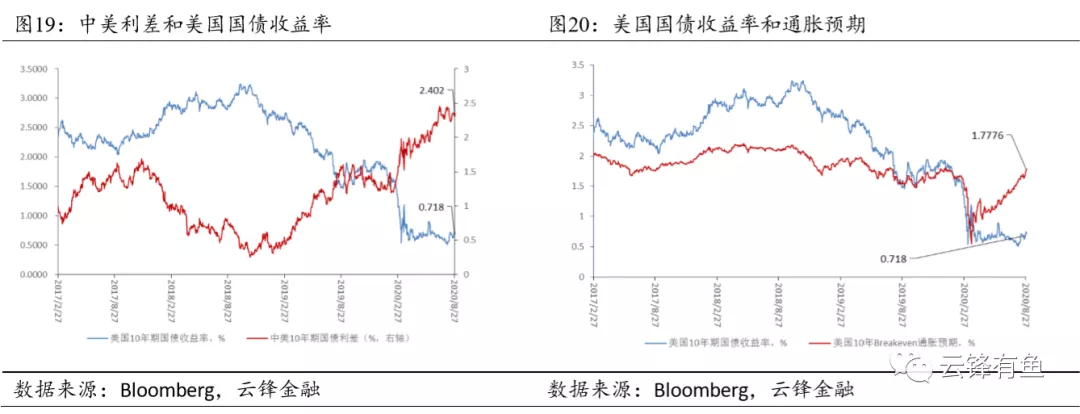

流动性方面,上周美元指数小幅上升,收于92.719。人民币兑美元汇率上升229bp、欧元兑美元下降65bp,MSCI新兴市场货币指数持续上升。利率方面,美国10年期国债收益率大幅波动,最低下行至0.63%随后上行,以0.72%收盘,中国10年期国债收益率收涨5.1bp,中美利差扩大5.41bp,维持高位。

(编辑:宇硕)