本文来自 Wind

9月8日开盘美股期指表现分化:道指期货涨0.78%,标普500指数期货涨0.49%,纳指期货跌0.33%。市场关注特斯拉(TSLA.US)、苹果(AAPL.US)等科技公司股价下挫以后,科技股泡沫是否会继续破裂。

分析师:美股当前泡沫或超过互联网时期

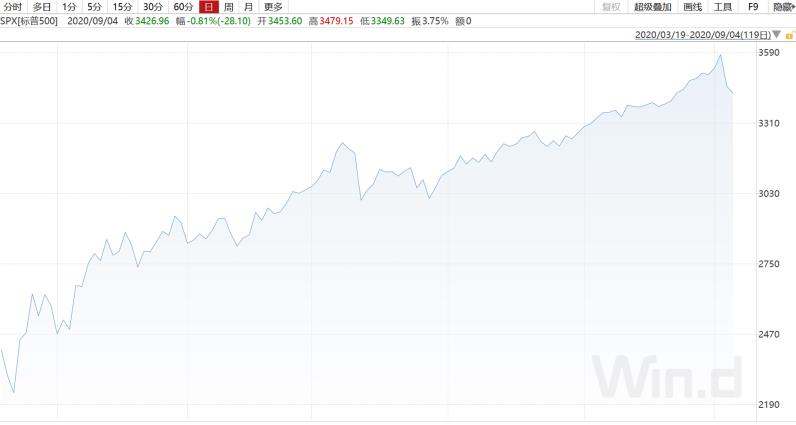

今年以来,在FAAMG等热门科技公司的强劲反弹带领下,美股无视经济数据自3月以来一路上涨。苹果市值一度超过2万亿美元,而特斯拉市值则自3月的800亿美元飙升至4000亿美元。

投资咨询公司华盛顿峰(Washington Peak)首席投资官安德鲁·帕林认为,正如上世纪80年代末日本飙升的市净率预示着巨大的投机风险一样,如今美国高得离谱的市销率也凸显出热门成长股与经济基本面的背离。

正常情况下,市销率往往相当稳定,因为收入不容易受到利润大幅波动的影响,而且收入也不像账面价值那样容易通过会计手段被扭曲。很少有股票以超过10倍的市销率进行交易,如果一只市销率为10倍的股票的净利润率为20%,那么它的市盈率就高达50倍。

帕林表示,而在如今美国8513只上市普通股中,有530只股票的市盈率超过10倍。这一比例为普通股的6.2%,高于3月份市场低点时的3.8%。只有在互联网泡沫最严重的2000年3月,我们才能发现市销率超过10倍的股票比例高于当前水平,达到6.6%。

此外,2000年美股市值最大的10只股票中,有3只市销比超过10倍:思科(CSCO.US)、英特尔(INTC.US)和甲骨文(ORCL.US)。如今,美国前10大股票中,有4只市盈率超过10倍:微软(MSFT.US)、Facebook(FB.US)、特斯拉和Visa(V.US)。

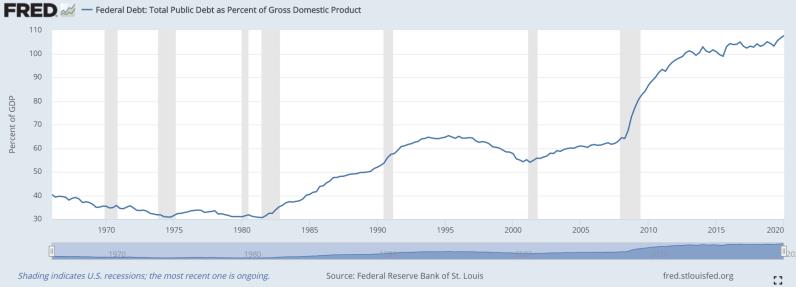

美联储前主席艾伦•格林斯潘(Alan Greenspan)在2007年的回忆录中写道,“美国正在变成一个股东的国家”。他指出,美国所持股票总值与国内生产总值(GDP)之比,已从1990年的60%升至1996年的120%——“这个比例仅次于日本在上世纪80年代泡沫高潮时的水平”。

而如今,美国市值与GDP之比仅略低于200%。仅标普500 成份股公司的市值就约为30万亿美元,相当于GDP的150%。

帕林认为,这一切何时、以及通过何种方式结束还很难判定。但随着美联储大举购买资产,并在2%的通胀目标上变得越来越温和,美股或许正在酝酿史上最大的泡沫之一。

美股泡沫或许不会很快破裂

值得注意的是,尽管不少分析师表现了对美股泡沫的担忧,但有策略师表示破裂时期将不会很快来临。Stanhope Capital首席投资官乔纳森·贝尔(Jonathan Bell)将当前市场泡沫与前美联储主席格林斯潘在1996年的言论进行了比较。

当时,格林斯潘在一份如今已成为标志性的观察报告中警告称,金融市场出现了“非理性繁荣”的迹象。在格林斯潘发表讲话后,股市继续上涨了一段时间,但这句话经常被认为是对那个千禧年互联网泡沫破裂的警告。

贝尔称:“我会对人们说,美股已经进入泡沫领域,但这并不意味着它现在就会萎缩。我们在过去一周左右看到的只是前两周涨势的回撤。”

该策略师进一步指出:“仍然有很多理由持有这些股票,但要非常小心,投资者应考虑持有的百分比权重。如果投资者有15%或20%的股票持仓,并且倾向加仓,那么投资者就需要注意美股潜在风险;但如果投资者将30%或40%的资金分配在股市上,那就承担了很大的风险。”

Stadium Capital的资深交易员Joe Zicherman预计,如果美股抛售得以延续,美联储及美国政府都会开始释放煽动信号:“如果这种情况持续几天以上,请期待更多有关美联储采取激进行动的言论,您会听到刺激交易的机会突然增加。”

(编辑:曾盈颖)