本文来自微信公众号“西泽研究院”。

当股票价格与预期收益相比显得格外高时,投资者过于乐观的画面呼之欲出。其风险在于,目前的高估值可能会导致未来股市崩盘。然而,眼前的高估值并不是狂热股票投资者下注经济走出“大封锁”的显性结果,基于更长期的视角,它们更像是持久趋势的终点。

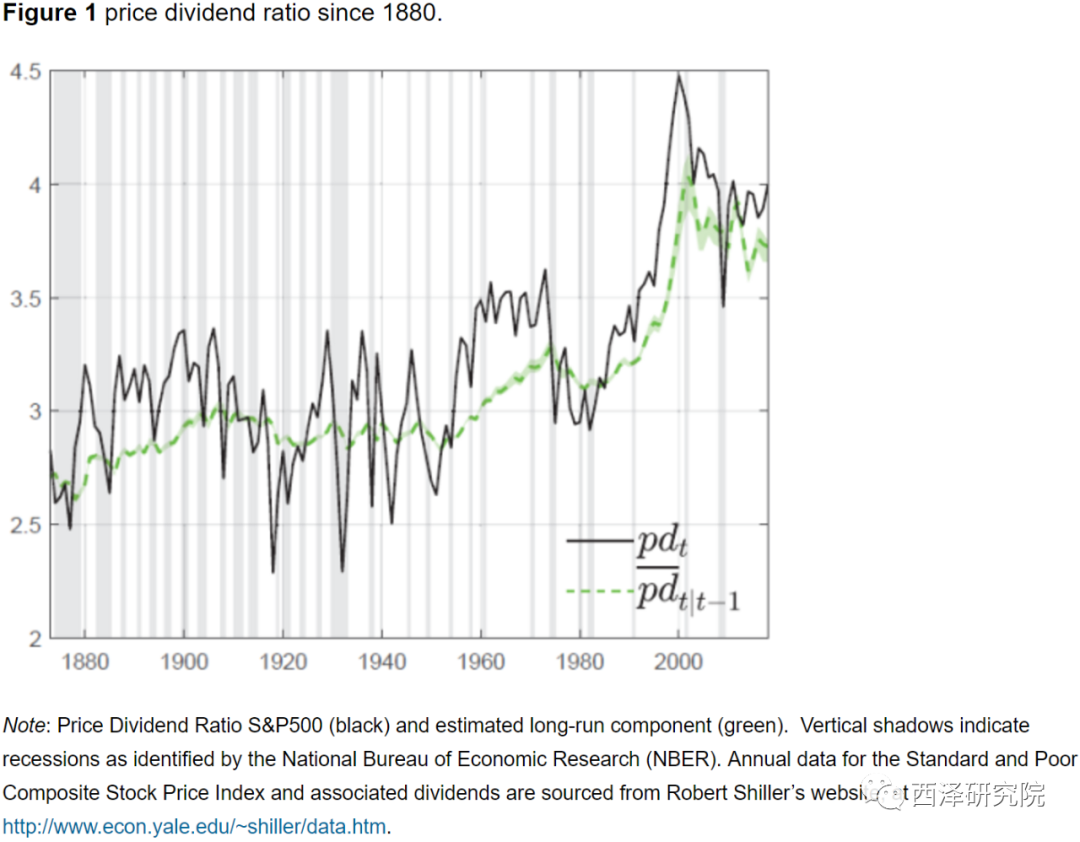

根据图表1的数据(年化)显示,价格红利比自1950年代以来一直呈上升趋势,期间有两次急剧加速阶段,一次在1960年代,另一次在1990年代。我们认为,挖掘这一趋势背后的根本原因或有助于理解当前的股市行为。

图表1. 自1880年以来的价格红利比走势

金融经济学为我们思考股票估值提供了一个简单的框架。价格-股息比的变动充分反映了预期现金流(即股息增长)或股票的预期回报(Campbell,Shiller ,1988)。预期现金流越高,股票价格与当前股息相比就越高。股票预期收益率(投资者在对未来现金流进行折现时使用的折现率)反而与价格红利比率成反比。有吸引力的估值与低预期回报不相容(反之亦然),而高估值则暗示价格没有太多空间供进一步增长(意味着预期回报较低)。

Campbell和Shiller(1988)的分解式可以为过去70年推动股票估值的因素研究提供一些启示,无论是高预期红利增长还是低预期回报(译者注:Campbell和Shiller提出了基于对红利会计恒等式进行线性近似的框架(红利波动和价格波动差异只可能来自价格红利比(P/D)的变化),利用线性近似后的方程将P/D波动进行分解,以寻找产生两者差异的影响因素)。这项操作并不简单,原因在于它需要一个能同时运行两个项目的计量模型:首先,从短暂的波动中分离出一个趋势成分,以从暂时的冲击中过滤掉股利增长和股票收益的预期成分;其次,将Campbell和Shiller(1988)提出的价格红利比率的精确分解应用于这两种趋势。

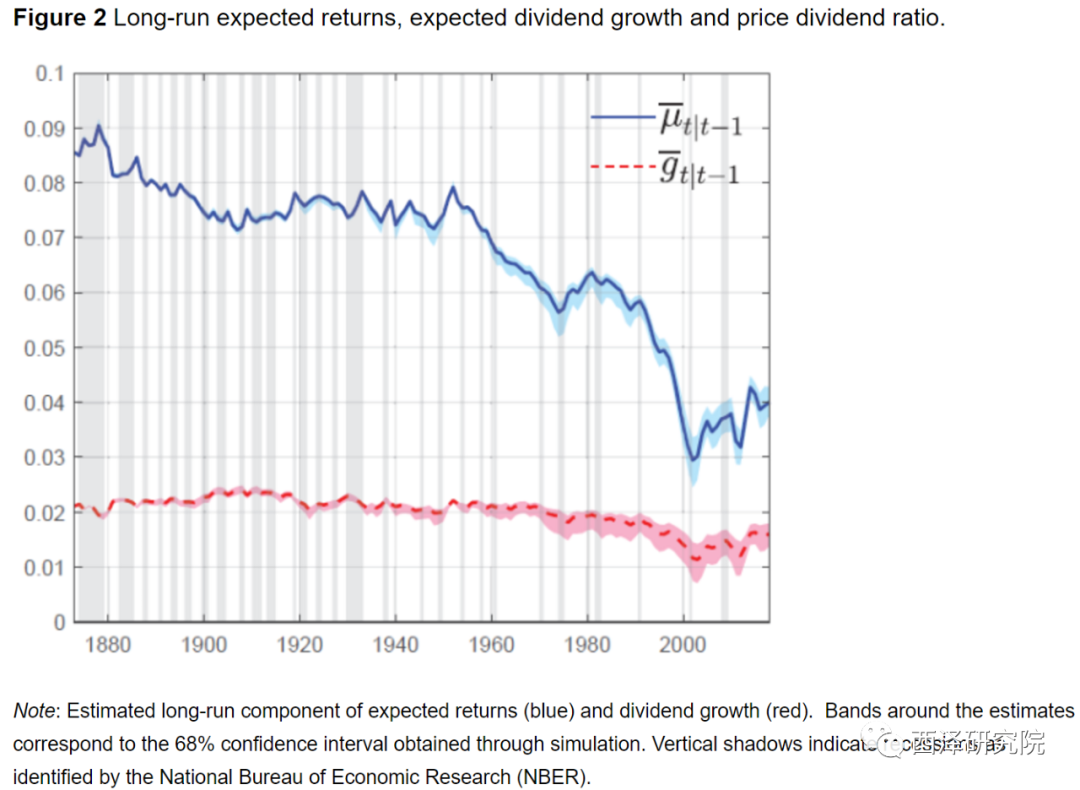

我们在近期的一篇论文中发展了一种新的计量经济学方法,用于从长期角度分析股票估值、预期股利增长以及预期收益之间的时变关系。我们观察到,股票估值的长期上升主要是由于预期收益率的走低。过去150年中,预期收益率从约8%下降到4%(图表2,蓝线)。分红的长期增长也有所放缓,但降幅相对温和(从2%下降到1.5%,图表2红线),且无法从数量上解释估值的上升。这一结果相当直观。在一个长期停滞、即低增长和低利率的世界中,人们期望能够抬升股价的,实际上是低折现率,而并非分红增长。我们的研究结果对于解释当前的市场状况具有重要意义。

图表2. 长期预期收益,预期股利增长和价格红利比

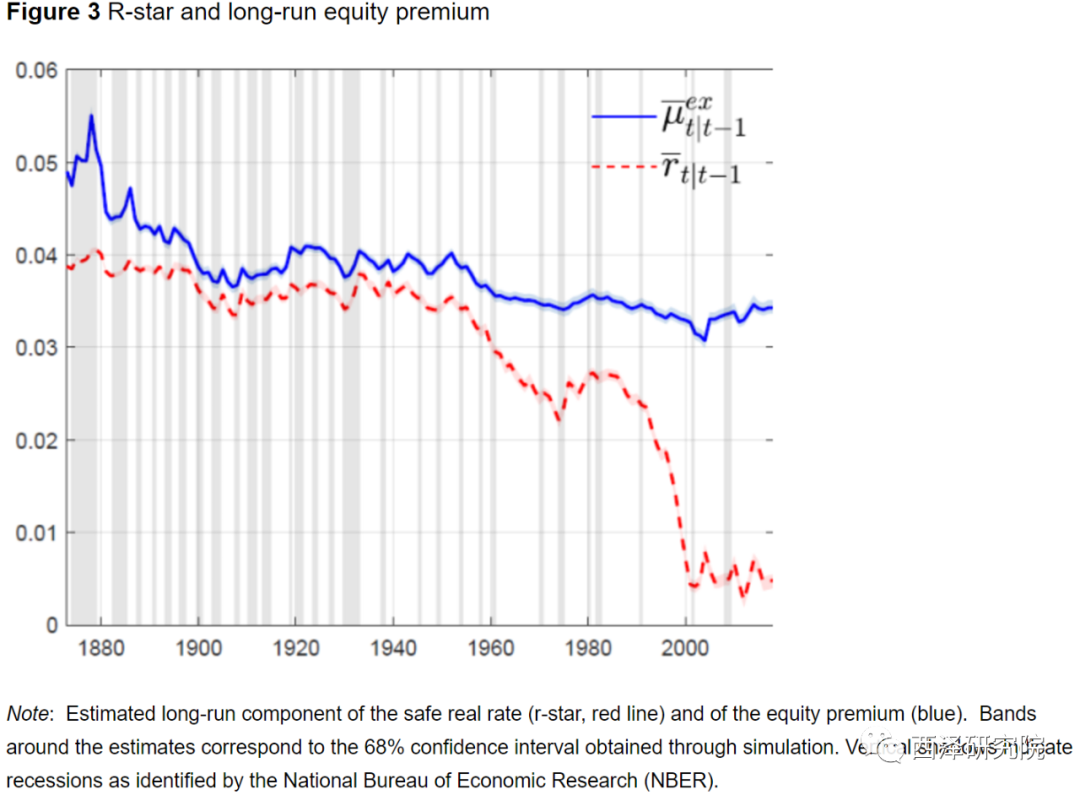

为什么折现率会下降这么多?此处打个比方,股票的估值就好比是“债券+风险”。因此,要么是债券的长期预期回报率(衡量“中性利率”(r-star)的指标)下降,要么是风险偏好上升。在本文中,我们进一步探讨了这一问题,并使用我们的方法将预期股票收益分解为安全成分(实际利率)和长期股权溢价。我们发现,前者基本上是股票估值上升的主因。一方面,r-star已经从20世纪50年代的3%左右下降到目前的0.5%左右(图表3,蓝线);另一方面,长期股权溢价基本保持稳定(图表3,红线)。

图表3. R-star与长期股权溢价

我们的发现对于解释当前的市场状况具有重要的意义。首先,我们的工作证实了:折现率而非分红增长在关于股票价格的辩论中占据C位。从这个角度来看,整个公共卫生事件期间的股票价格表现并非例外——公共卫生事件封锁导致的大规模经济衰退再一次打压了均衡利率水平,而全球货币政策宽松让短期和长期政府债券的收益率进一步走低。考虑到债券收益率受到挤压的现象会在未来很长一段时间内持续下去,投资者将不断追求更高的收益,令股票估值持续高于其长期平均水平。

其次,卫生事件爆发前夕的普遍低利率水平,可能加剧了这种对收益的追求。最近的一篇论文指出:(1) 投资者会在无风险利率下降而股权风险溢价保持不变的情况下,去追求更高的收益(根据我们的分析,这正是过去150年中发生的情况);(2)利率的初始水平越低,随着利率的进一步下降,投资者便愈发关心和追求收益。

第三,我们的分析还揭示了货币政策(相对于其他长期因素)在提振股价方面的作用。根据我们的结果,早在金融危机爆发、全球央行向市场注入流动性之前,实际无风险利率就已在下降。这表明,诸如“人口老龄化”、“均衡经济增长率的下降”等长期因素才是股票估值持续走高的主要原因,而非货币政策本身。

(编辑:郭璇)