本文来自方正证券。

核心观点

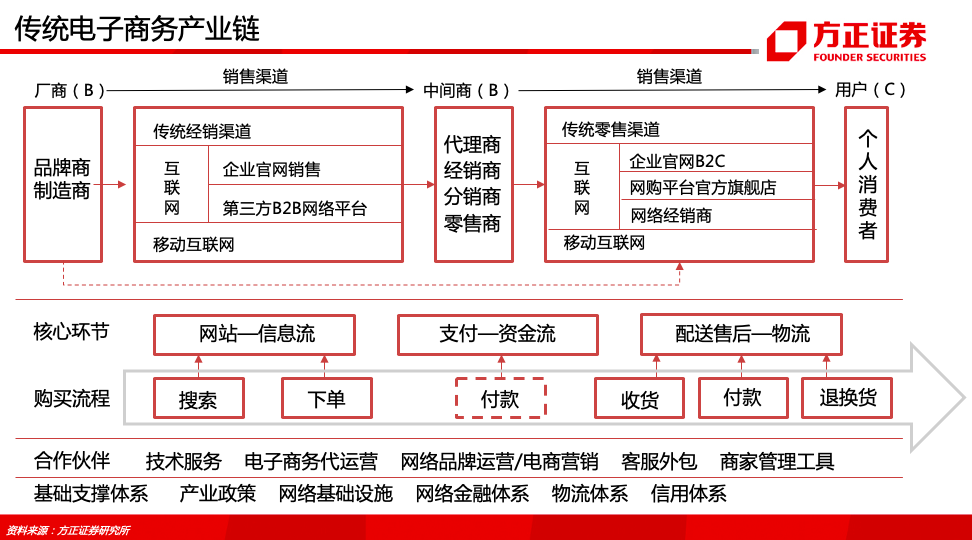

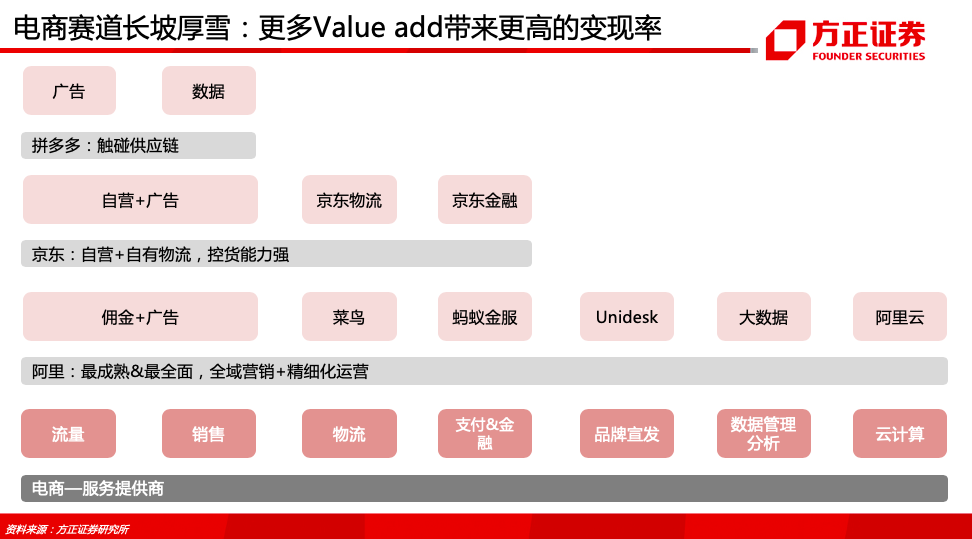

零售说到底,就是通过降低销售环节的成本,让商品得以更广泛更便捷的买卖流通,互联网零售尤其如此。所以电商的核心,要么在支付,要么在物流(即便pdd现在的成功,也是在支付工具普及之后,才有定位和下沉的条件)。行业虽然包罗万象,但如果从经营形态分析,最基本的就是两种业态:买卖业态和平台业态。本报告努力解决以下问题:电商本质是什么?电商赛道有多宽多大?电商挣得是什么钱?电商中不同业态的变现天花板分别是什么?电商行业竞争几何?各家的能力圈在哪?核心壁垒是什么?电商玩法如何演绎?腾讯如何杀入红海?抖音快手入局对电商格局影响几何?

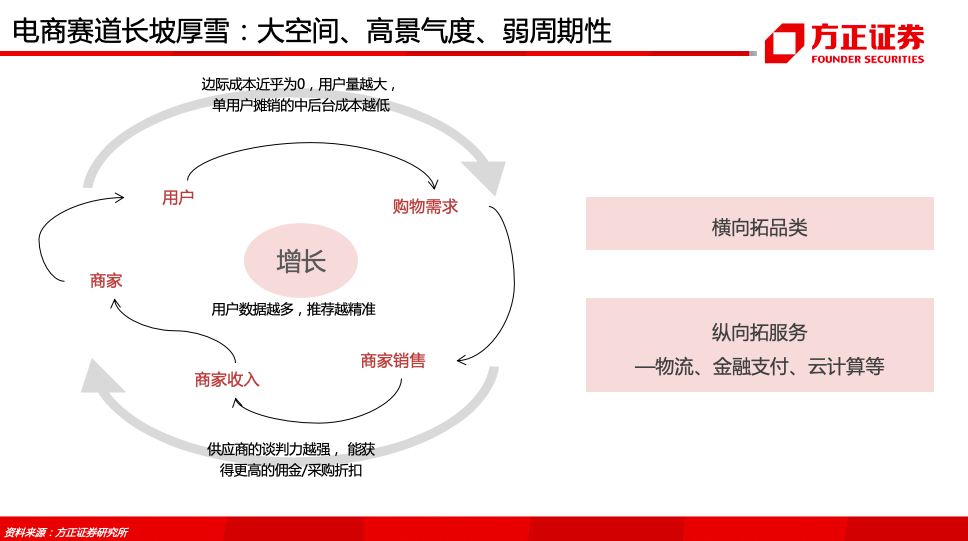

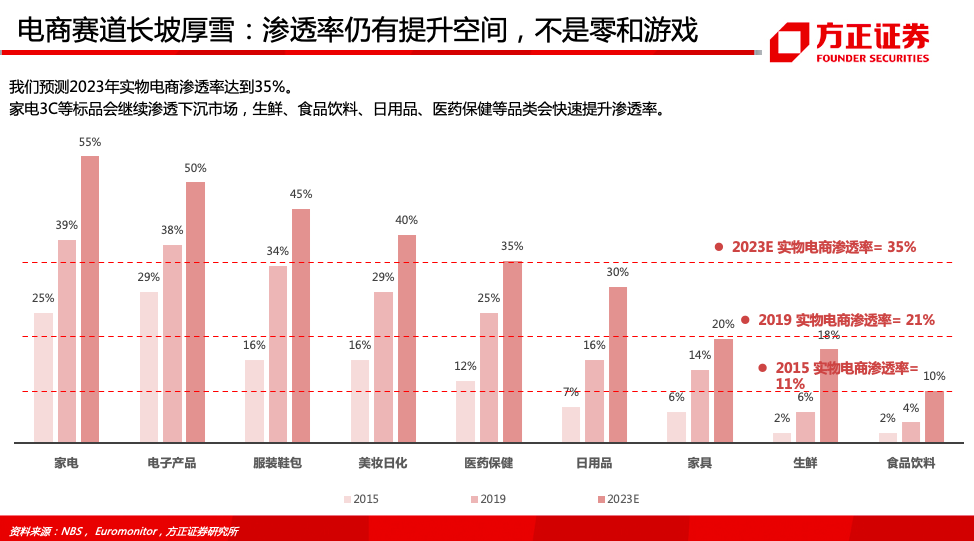

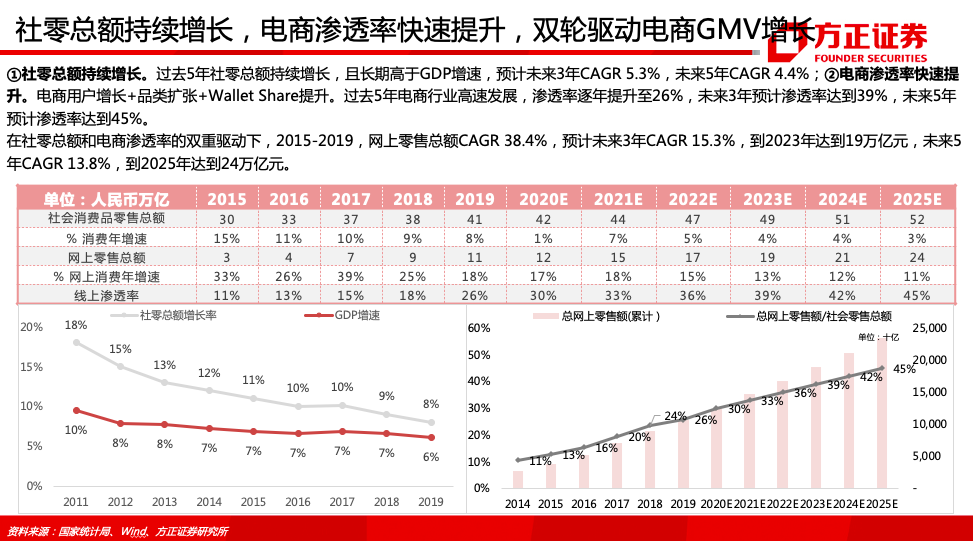

1、行业空间-长坡厚雪赛道,诞生长牛股

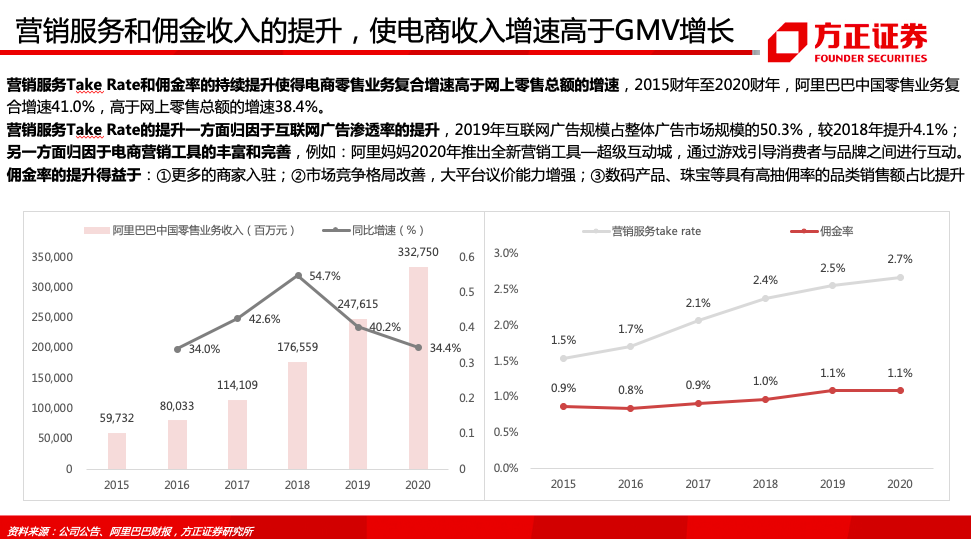

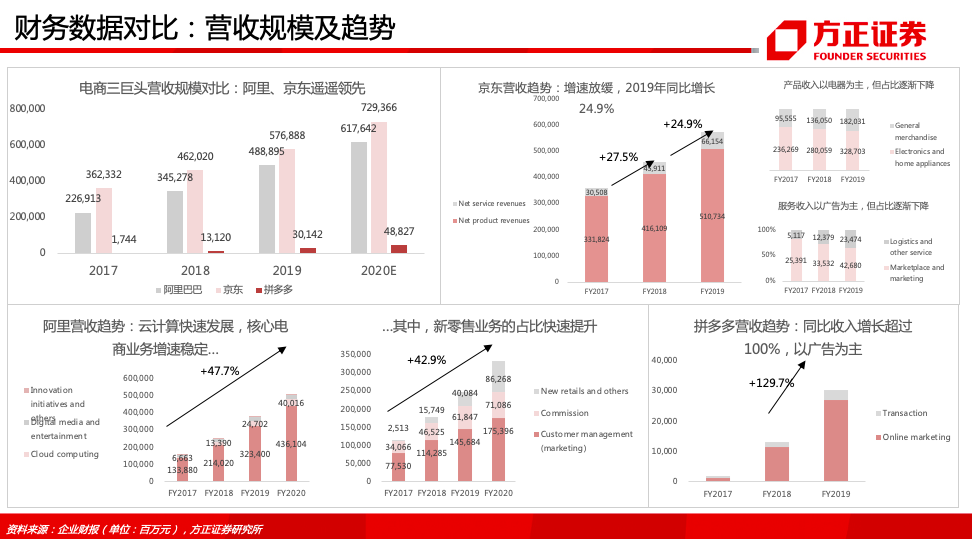

2019年,中国网上零售总额11万亿元,同比增长18%。从核心驱动因素社零总额和渗透率来看,过去5年社零总额持续增长,保持8%以上的增速,电商渗透率逐年提升,2019年达到26%。在社零总额和电商渗透率的双重驱动下,我们预计未来3年电商GMV将保持15%的复合增速,到2023年到19万亿元。营销服务和佣金收入的提升,使电商龙头的收入增速高于行业GMV增长。

2、竞争格局—中心化“3+X”& 去中心化 腾讯+快手+抖音+N

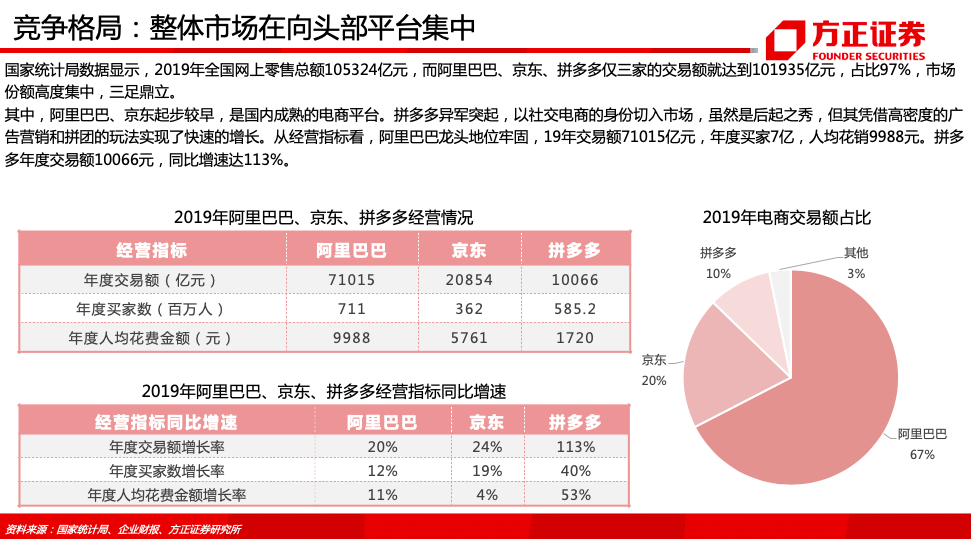

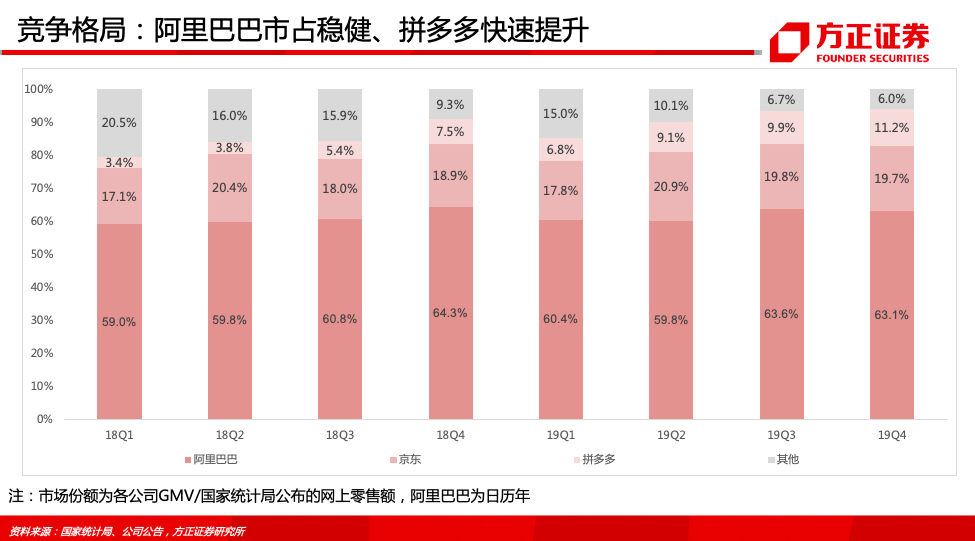

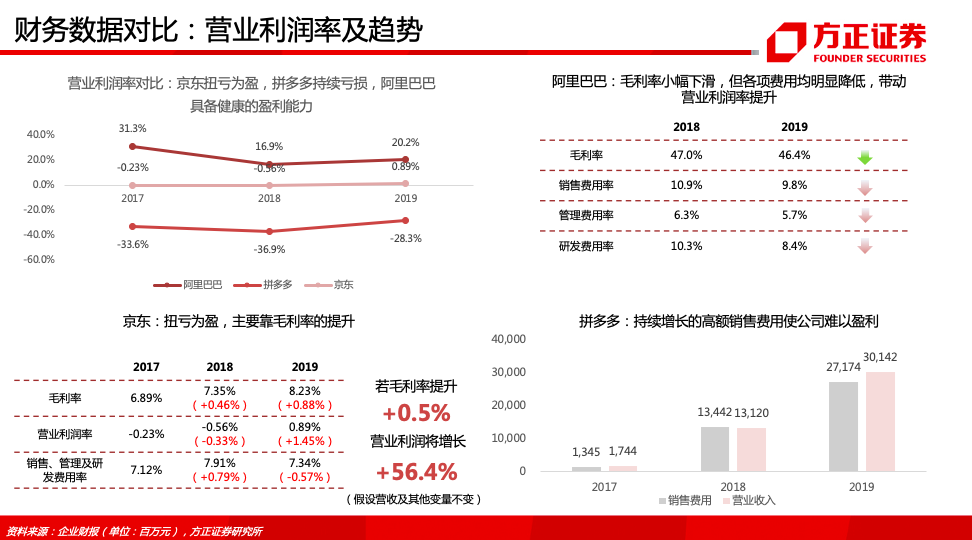

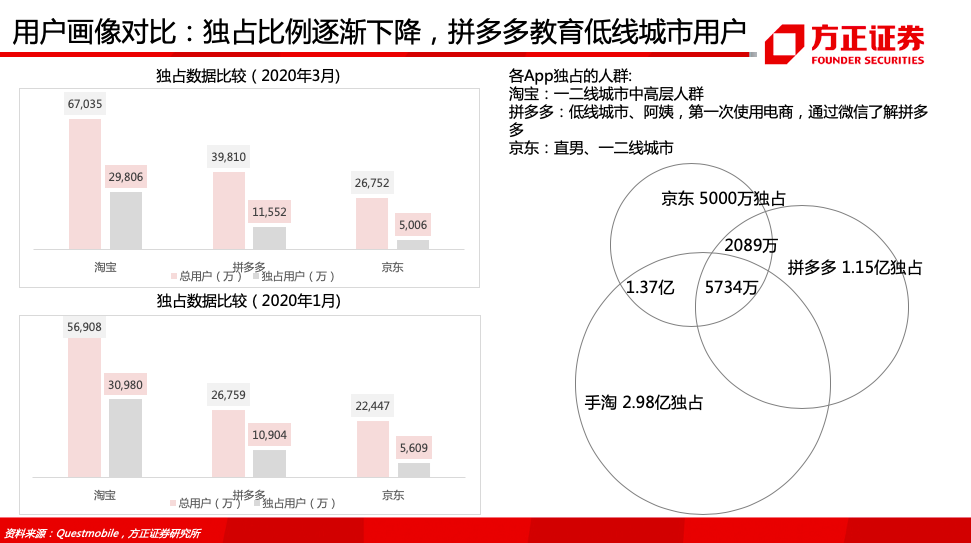

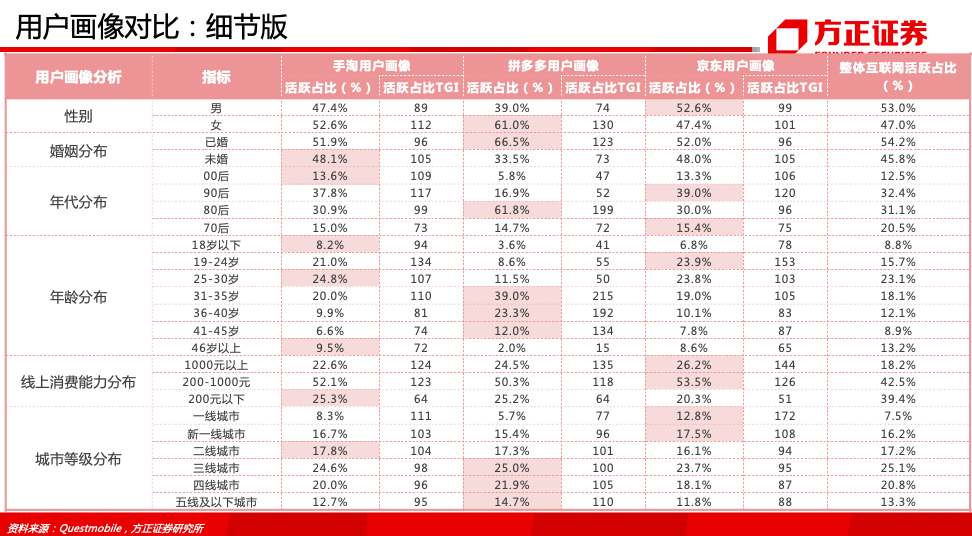

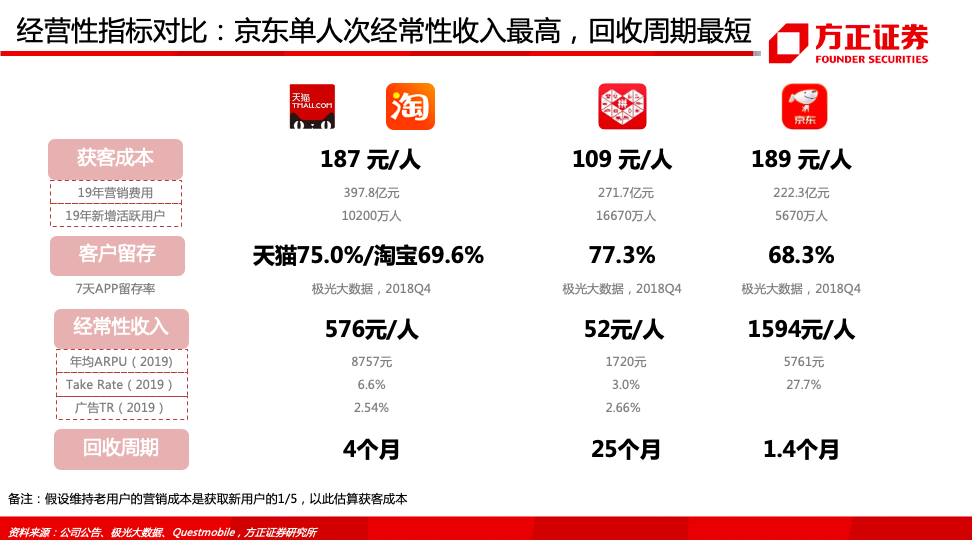

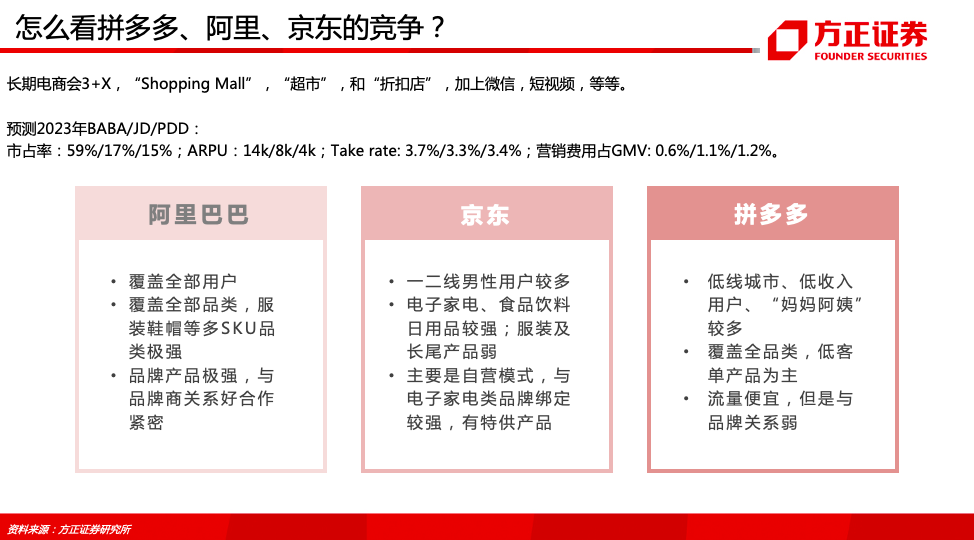

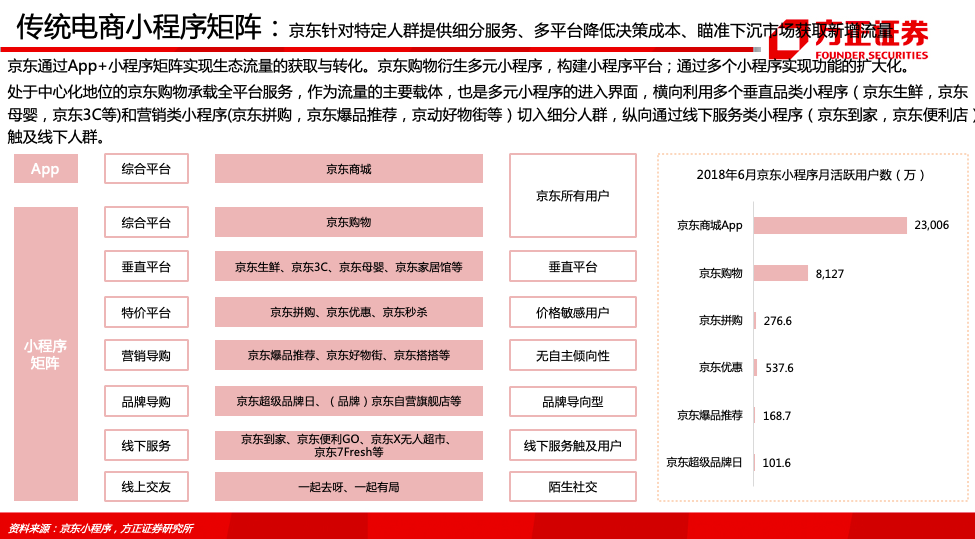

中心化电商3+X竞争格局,行业高度集中,阿里巴巴、京东、拼多多的交易额占比达到97%。阿里京东做的越来越重,在商家服务、基础设施建设(阿里布局四通一达,京东自建物流和达达)、交易上下游行为(支付&金融)等方面延伸。其中,阿里龙头地位牢固,第二增长曲线明晰,19年交易额71015亿元,年度买家7亿,营收规模遥遥领先。它的发展逻辑是服务商家(未来商家越来越年轻,对数字化接受程度越来越高,未来就看谁能捉住这群人,给他们输出足够多的东西);京东高弹性,毛利率改善带来100倍弹性空间,若毛利率提升0.5%,京东营业利润将增长56.4%;拼多多高增速,年度交易额10066元,同比增速达113%,正在向行业老二发起冲击。

去中心化电商的逻辑在于人成为商家的门槛越来越低,能够拉更多的人来做这事情。建国初期,做生意很困难,需要证照,今天还是需要门店做生意,未来可能个人就能做生意了,在做生意门槛进一步放低的情况下,拥有流量优势的平台就能把C端转化为电商。

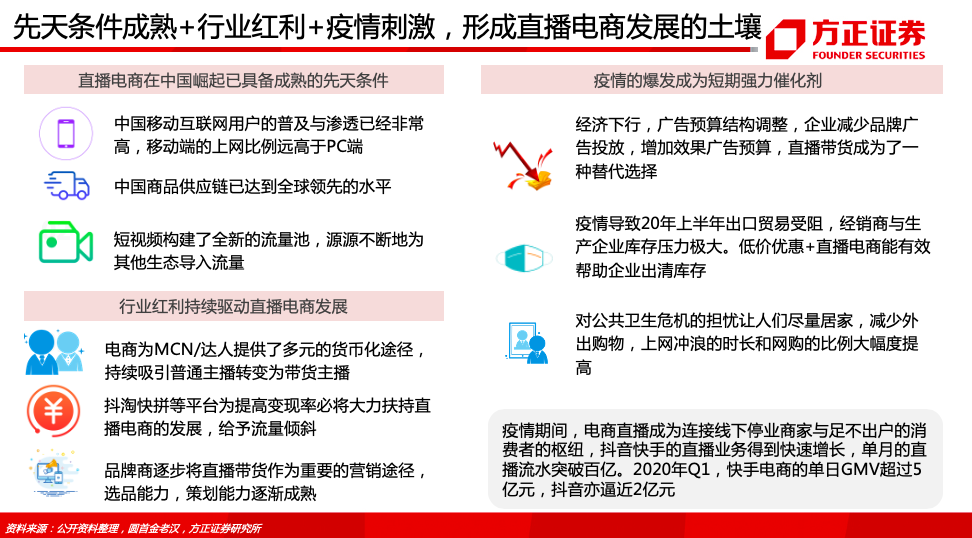

梳理行业近3-5年来的发展,结合对卫生事件的思考,我们总结出当前电商行业的几大趋势

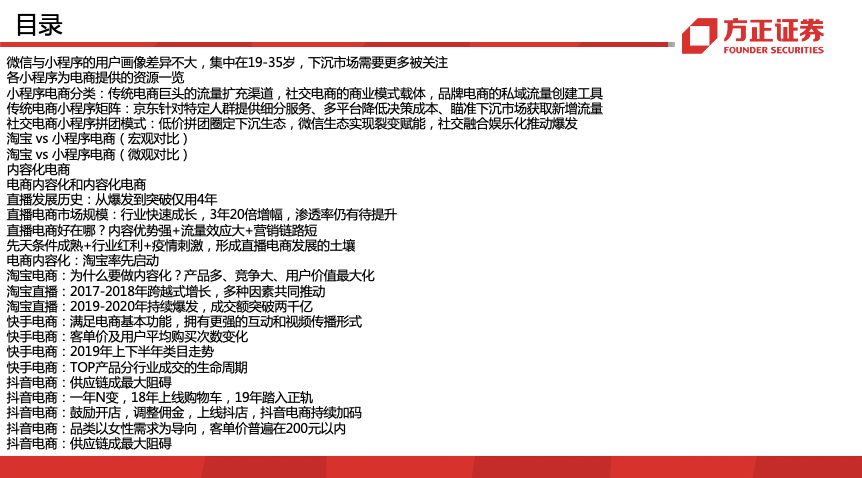

趋势一:传统电商痛点催生出社交电商、小程序电商、内容电商等“新概念”

我们从线下零售可以看出,零售的形式多种多样,有买卖式的,有平台式的,有全品类的,有品类杀手,有会员制,有自有品牌,电商实际上是对线下零售的映射,大量的空间和玩法有待挖掘。传统电商只是充当了搜索和下单的工具,商家依赖平台而生,流量为全平台共享,获客难,留存低是商户普遍面临的问题。新电商能刺激用户产生新的购物需求,在社交分享,达人推荐,直播秒杀的诱导下,用户潜在的消费需求会被进一步释放。新电商通过去中心化和私域流量运营让商家改变了流量分配方式。中小商家也可通过好的运营低成本地获取足够的用户,获客后拥有更好的留存。此外,新电商提供了更丰富的内容展示和实时互动,也降低了从业门槛,吸引众多个体视频创作者转型做带货达人。

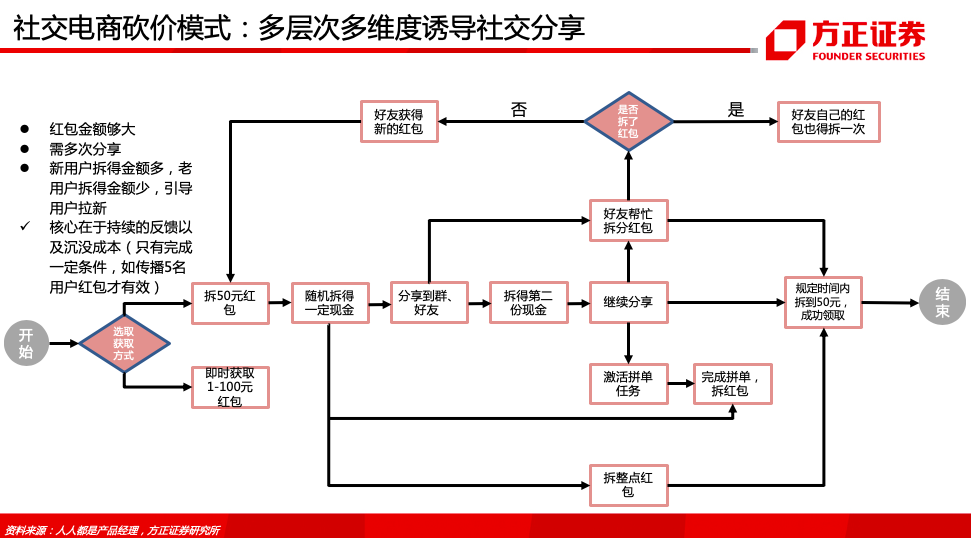

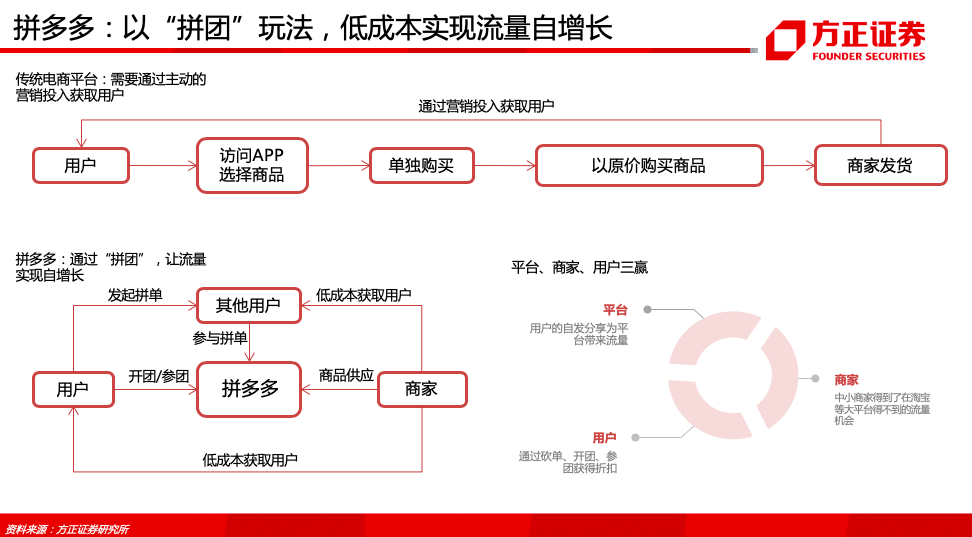

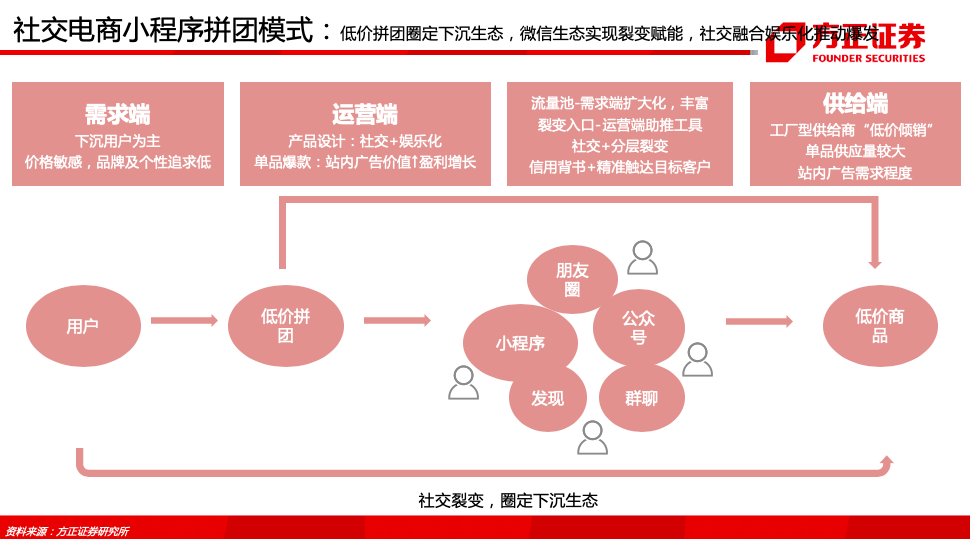

①社交电商:传统电商陷入流量瓶颈,而微信生态提供了庞大的流量,且微信具备交易、社群运营、公众号等一系列基础设施,能够形成从引流到 变现的完整闭环。因此,微信成为社交电商发展的土壤,孕育出拼多多、有赞、微盟等一系列社交电商代表性企业。

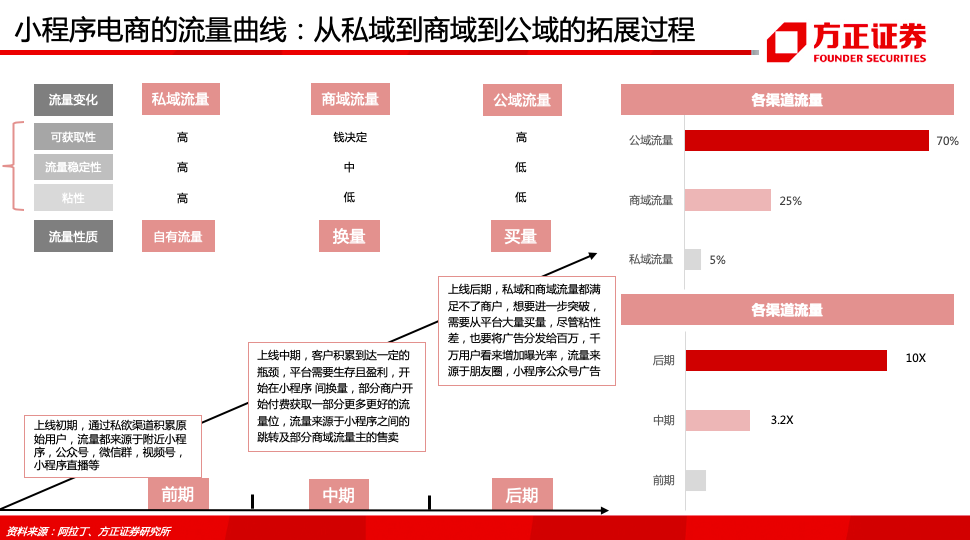

②小程序电商:小程序电商相对于传统电商,最大的优势在于可以结合微信的生态做私域流量的运营,且获客与研发成本低,进入门槛低,但是受限于微信小程序的基础设施不足,成长性不优,单纯的通过私域流量裂变的流量存在瓶颈。

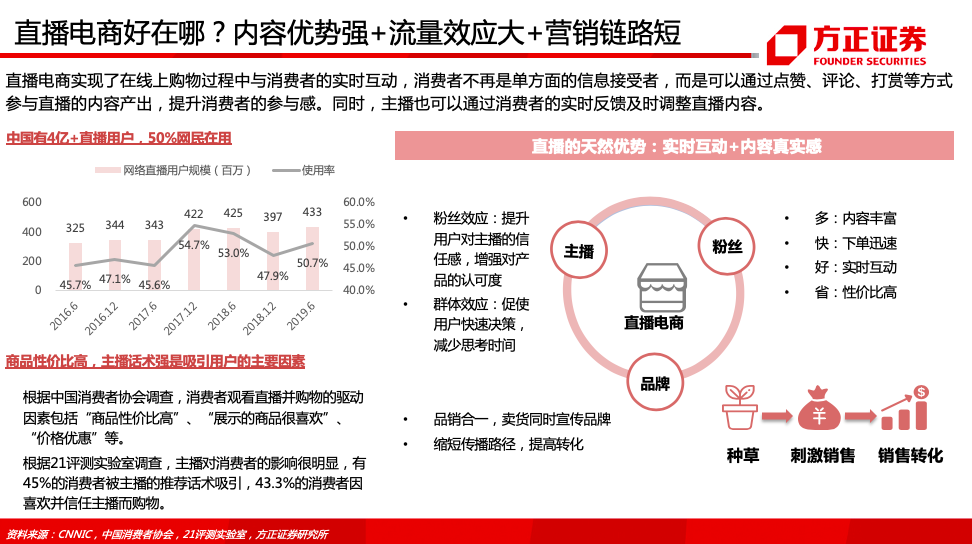

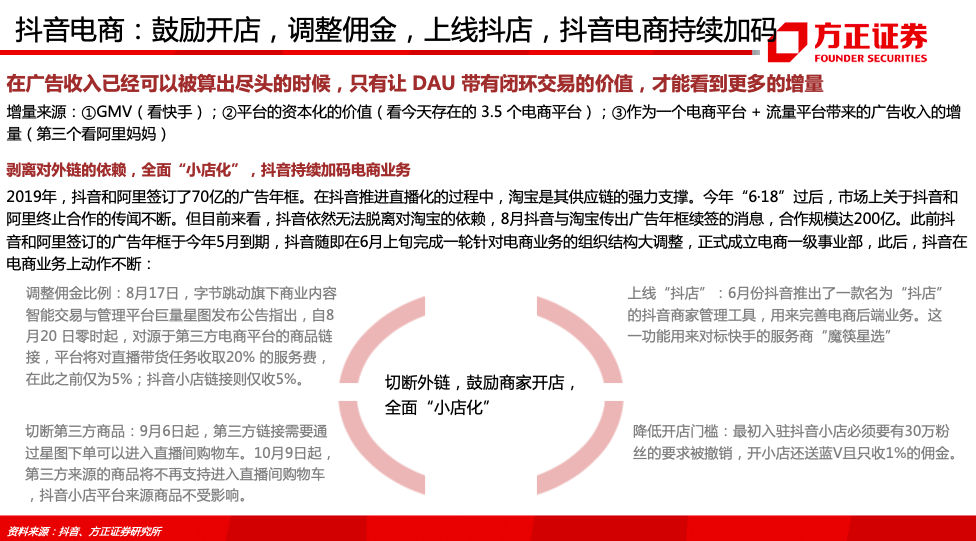

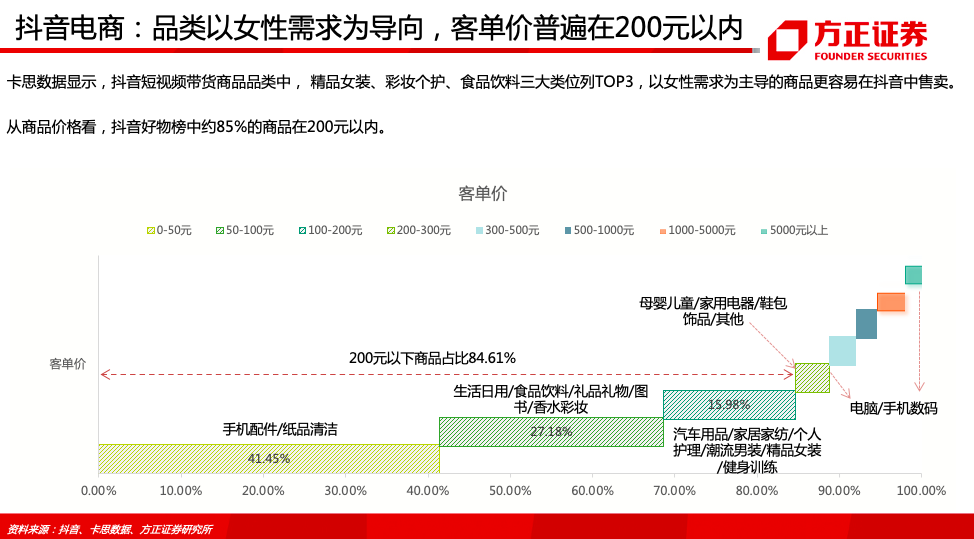

③内容电商:传统电商的核心还是“购物行为”,他们之间的竞争是基于流量的争夺;微信、快手、抖音中“购物”不是用户的核心行为,而是碎片行为,他们的核心在于用户的时间分割,平台本身提供了庞大的流量。直播是做内容的主要方式。2019年直播电商GMV为3900亿元,同比增长114%,渗透率上升到3.9%,预计2020年GMV将达到6000亿元,渗透率达到5.5%。与传统电商相比,内容电商拥有低流量成本+价格优势,在满足电商基本功能的基础上,还拥有更强的互动和内容展示。2019年6月快手成立自己的电商部门,客单价、交易频次、非标品类的交易占比在下半年明显提升。2020年6月抖音成立了自己的电商部门,鼓励开店,调整佣金政策,上线抖店,但小店成交映射天猫,不掀桌子继续干活,与传统电商形成竞合关系。

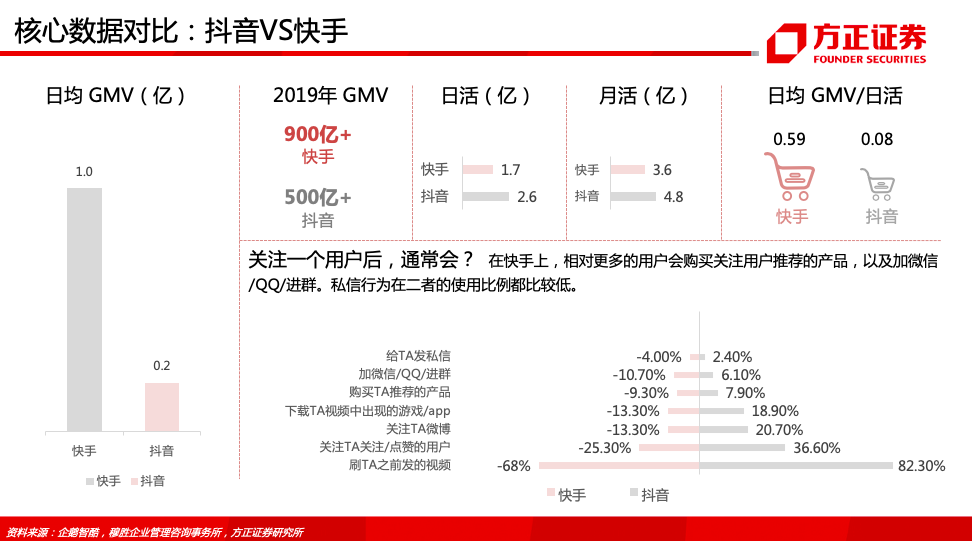

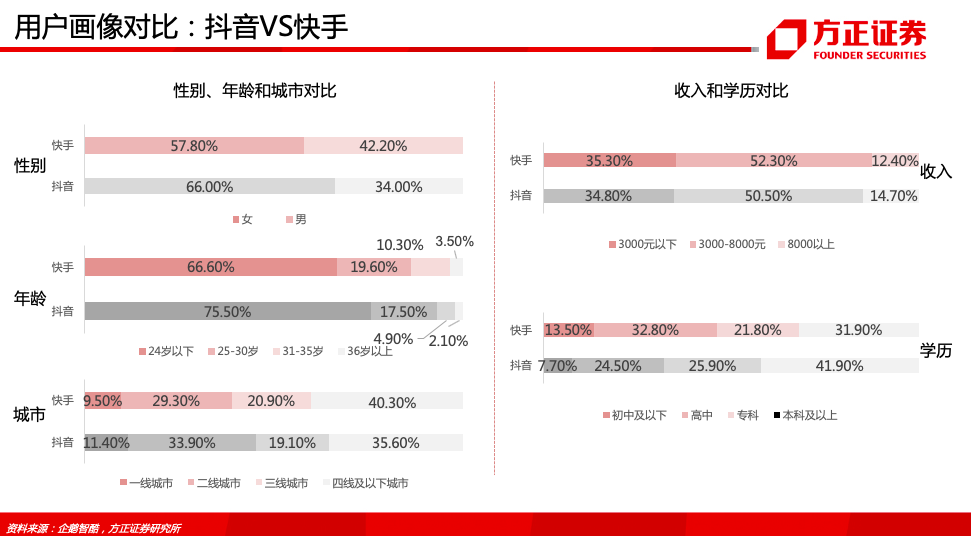

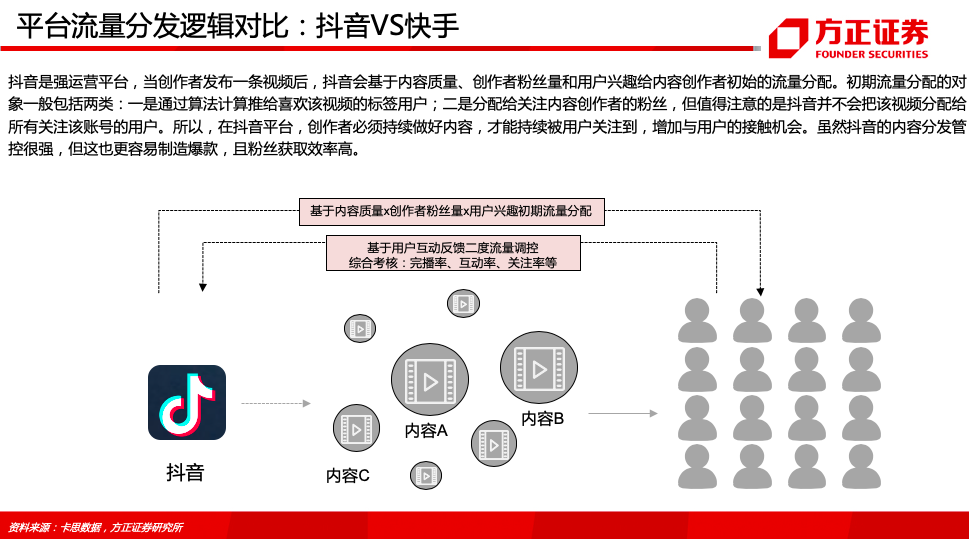

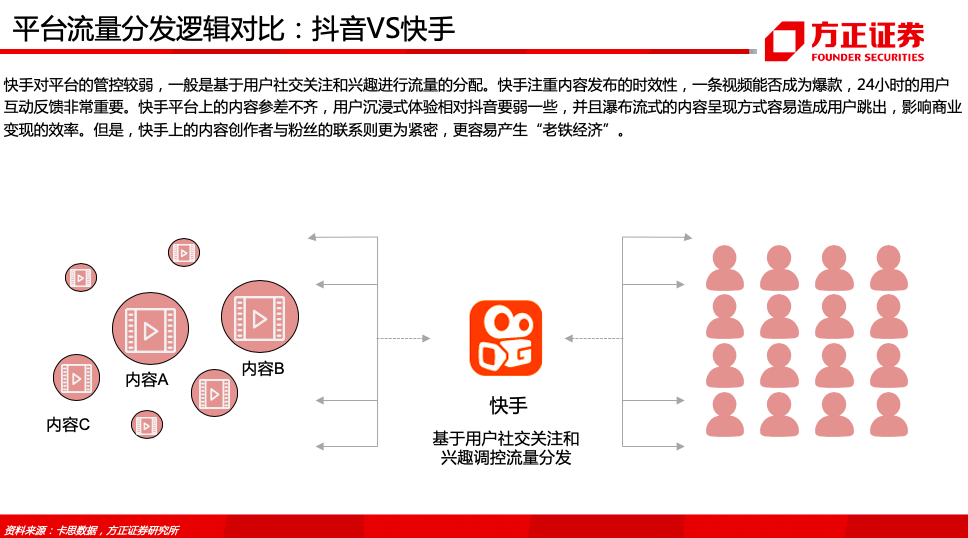

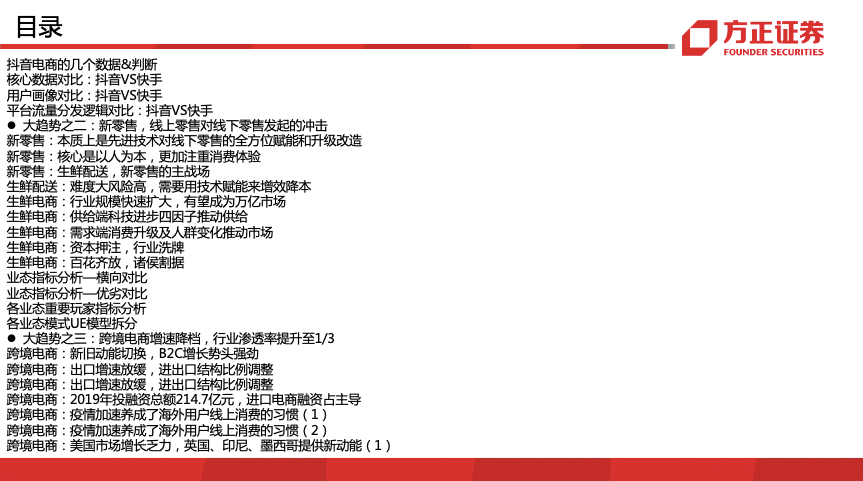

抖音VS快手,抖音用户量巨大,但对比快手,抖音离商品交易的场景更远,抖音在用户心中依然是一个获取资讯、娱乐的平台。企鹅智库调查数据显示,9.3%的用户在关注快手上的视频制作者后会购买其推荐的商品,而在抖音,这一比例为7.9%。从算法逻辑上分析,抖音是强运营平台,对流量分发的掌握力较强,视频创作者要花很多心思制作精品视频才能和用户接触。而快手是基于“用户关注+兴趣”进行流量分配的平台,快手上的内容创造者和粉丝之间联系更紧密,更容易产生“老铁经济”。

趋势二:新零售,线上零售巨头抢占线下交易场景

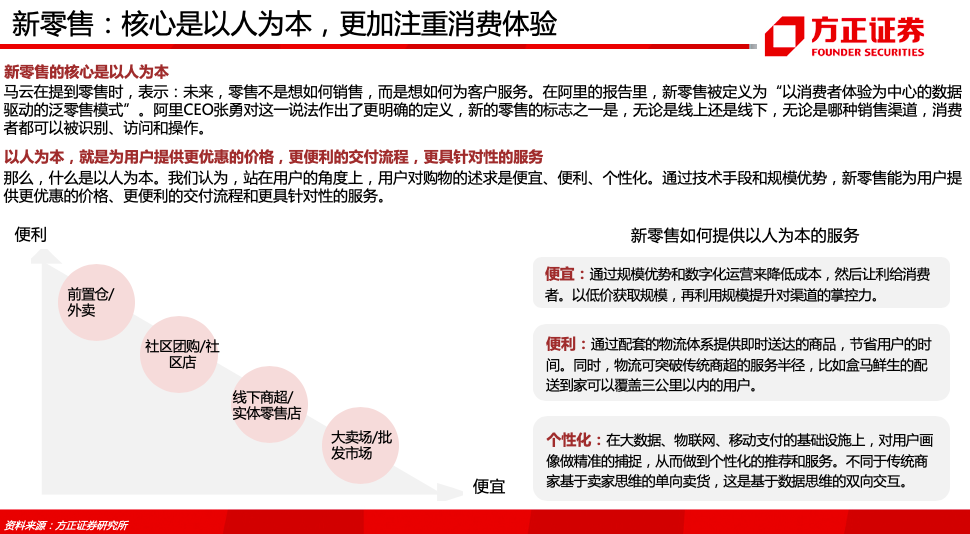

中国电商发展的十多年,增速呈现阶梯式下滑,在流量天花板逼近的背景下,电商巨头开始渗透到即时性、体验性的消费场景中。我们认为,新零售本质上是先进技术对线下零售的全方位赋能和升级改造,通过大数据云计算、物联网、移动支付、网络营销、物流运输带来线上线下的深度融合,做到精准的人群定位,提高交付效率。新零售的核心是以人为本,为用户提供更优惠的价格,更便利的交付流程和更具针对性的服务。

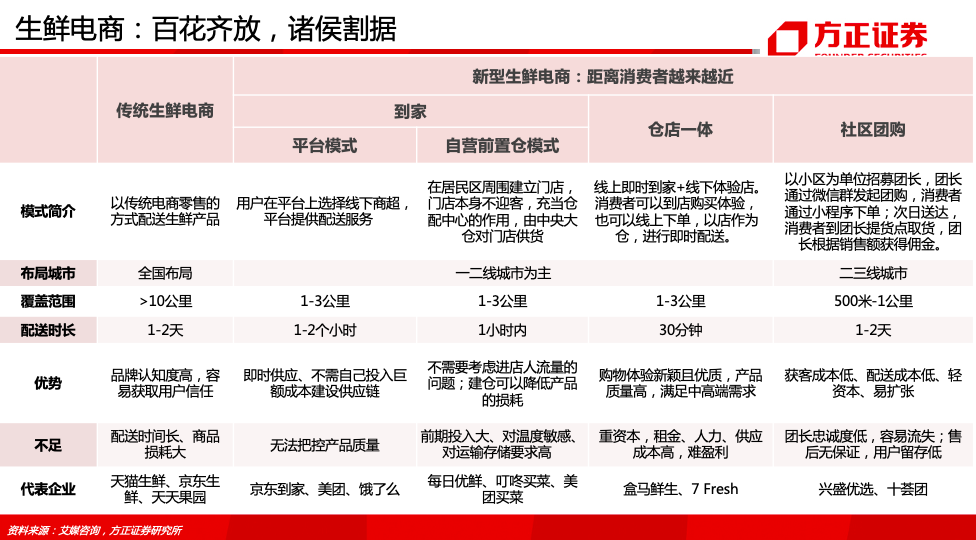

生鲜配送是新零售的主战场。其一,生鲜具有高频刚需的特点,同时具有泛即时性需求,是一个高频的流量入口。其二,从生鲜起家进而过渡到其他品类,是一条被永辉等线下商超验证过可以成功的路径。其三,生鲜配送,难度大风险高,需要技术赋能来增效降本。2019年中国生鲜市场交易规模达2.04万亿,同比增长6.8%。从整个行业来看,生鲜电商规模正在迅速扩张,有机会从千亿市场成长为万亿市场。

趋势三:跨境电商增速降档,新旧动能切换

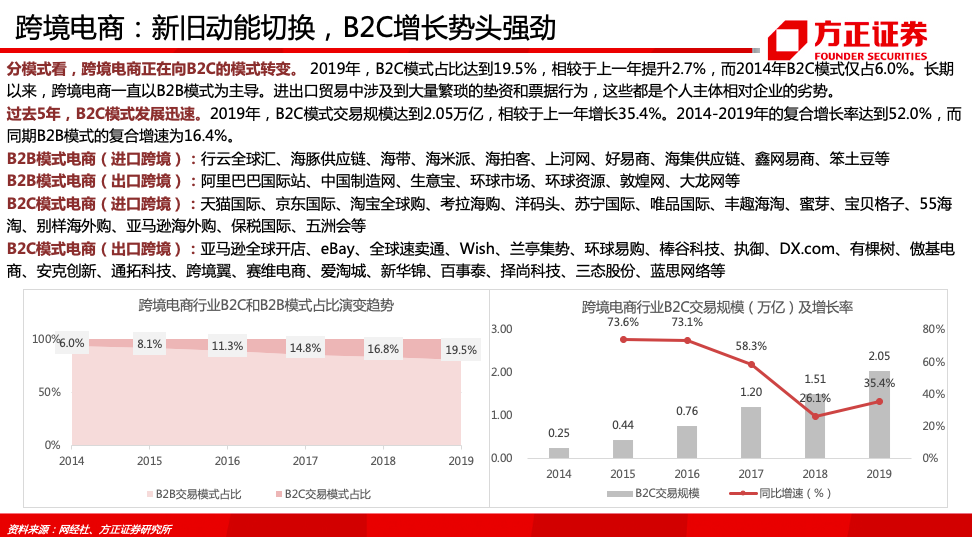

2019年中国跨境电商市场规模达10.5万亿元,增速从2014年的33.3%下滑至16.66%,从渗透率看,跨境电商渗透率已达1/3。长期以来,跨境电商以B2B模式为主导,但近年来B2C占比快速提升。2019年,B2C模式占比达到19.5%,相较于上一年提升2.7%,而2014年B2C模式仅占6.0%。2019年,B2C模式交易规模达到2.05万亿,2014-2019年的复合增长率达到52.0%,而同期B2B模式的复合增速为16.4%。

从进出口结构变化看,中国跨境电商长期以出口为主,但进口占比正在快速提升。过去几年,中国一直坚持出口导向型经历,这种趋势目前已有所转变。出口跨境电商的交易规模的增速正在逐年下滑,从2014年的32.2%到2016年的22.2%,再到2018年的12.7%。与此同时,进口占比从2014年的15%提升至2019年的23.5%。政策环境改善,叠加消费升级,为进口贸易快速发展创造了条件。从一级市场的数据看,2019年国内前十的跨境电商融资事件中,进口电商占了9起。卫生事件加速养成了海外用户线上消费的习惯。受新冠卫生事件影响,美国和欧洲消费者大幅度减少外出购物比例,线下消费向线上转移。数据显示,76.4%的美国消费者表示会减少到购物中心购物,欧洲国家约有20%的线下消费被转移到线上。卫生事件期间,美国电商渗透率进一步提高,亚马逊股价半年内上涨100%。

美国市场增长乏力,英国、印尼、墨西哥将为中国电商提供增长新动能。美国依然是中国以外最大的电子商务市场,但已缺乏增长潜力。美国依然是大多数中国跨境电商的主战场。但美国国内和跨境的增长都在放缓,未来美国市场对中国玩家的重要性会越来越低。英国、印尼、墨西哥会是将为中国电商创造新的增长机会。新兴市场印尼、墨西哥的技术进步让越来越多人开始网购,基础设施的完善让这些地区的跨境贸易从被动转向主动。成熟市场英国已具备良好的电子商务生态,跨境电商持续满足英国人对高品质、高性价比商品的需求。在发达市场中,英国跨境电商市场具备相对良好的发展潜力。

3、相关标的:推荐阿里巴巴(09988)、京东(09618)、美团点评(03690)、腾讯控股(00700),关注拼多多(PDD.US)、微盟(02013)、有赞(08083)、永辉超市、宝尊电商(BZUN.US)、南极电商、丽人丽妆。

风险提示:宏观经济增速下滑,市场竞争加剧,行业增长不及预期,政策风险,变现率及毛利率提升不及预期,新业务拓展不及预期,业务过度多元化、协同不足,营运资金不足、盈利不达预期

报告正文

(

(编辑:郭璇)