本文来自 微信公众号“Stansberry贝瑞研究”,作者:Bill 、九万里,文中观点不代表智通财经观点。

本文聚焦:

从3月23日的谷底算起,铜价的涨幅甚至超过了黄金的涨幅。

从金铜比、铜对抗通胀的能力以及铜的供需关系和库存情况来分析,铜价仍将上涨。

风险:全球经济恢复达不到预期,导致经济基本面和铜的需求走低

贝瑞研究声明:文中观点继续公开数据调研,观点仅供交流,不作为直接投资建议。

编者按:要说最近最火热的投资,黄金无疑会进入前三名榜单。无论是中国大妈的金条子、金链子,还是黄金期货、黄金ETF,还是黄金股,走势都让人仰望,直到八月份才开始回调。最近有老读者投资黄金大赚了一笔,特意翻出贝瑞研究在3月30日那一期的内容,感谢贝瑞研究及时精准的黄金白银研究报告。要知道,3月30日,基本上是美联储宣布无上限量化宽松出台后,刚刚解除美元流动性危机,投资者还没走出“抛售一切(包括黄金)”的恐慌,黄金开始稳步上升的起点。

(数据来源于英为财情)

从上图可以看出,美元指数自3月23日以来一路走低,截止9月2日已经下跌了10%。黄金价格从3月23日至9月2日,涨幅达24.25%。再来看看铜的情况。伦铜现货价格在3月23日触及每公吨4635美元的低点,也就是标普触底的那一天。截至9月2日,价格为上涨44.87%。

你没看错,自市场见底以来,铜的表现一直好于黄金。只是黄金的光芒过于耀眼,一般的投资者注意不到铜这个小弟。今天我们就来分析一下自市场触底以来,为什么铜的涨幅会远高于黄金?

一、 金与铜的同与不同

大家都知道,黄金具备三大属性:货币属性、金融属性与商品属性。其中货币属性是黄金的根本属性,尤其是乱世当中,黄金比钞票好使。电影当中,尤其是抗战谍战片中,紧俏商品只收黄金,不收纸币的桥段大家都不陌生了。到了现代社会,黄金的商品属性则是最不重要的了。

我们再来看看铜。铜是热和电的优良导体,是不可缺少的工业金属。除了石油,它可能是地球上最重要的资源。我们几乎在经济的每个部门都使用铜。它是工厂、发电厂和输电线路的重要组成部分。它存在于我们的家里、办公室、电子产品和汽车里。

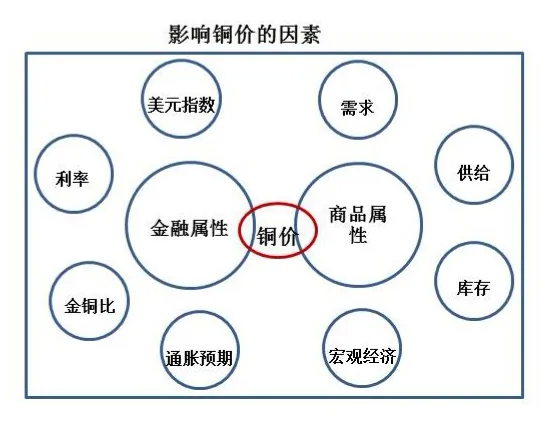

铜是全球定价的主要大宗商品。它具有很强的金融属性与商品属性,当然,如果追溯到古代,铜也具有货币属性,不过由于稀缺性不如金银,它的货币属性已经是久远的历史了。铜的商品属性是它的根本,而由于它使用广泛,它的价格对全球经济非常敏感。经济学家认为铜的价格是一个很好的预测整体经济健康的指标。如果价格上涨,意味着需求强劲,经济健康增长。反之,如果经济增长,需求强劲,则会促使价格上涨。几年前,这个理论的拥护者授予金属经济学博士学位,因此铜也拥有了“铜博士”的绰号。

(贝瑞研究制图)

接下来,我将从五个角度来分析铜的价格走势:

1)铜价与经济基本面的关系

2)黄金与铜的关系,金铜比

3)铜价与通货膨胀的关系

4)铜的需求

5)铜的供应与库存

在展开这五个角度的分析之前,让我们先来回顾一下历史。

二、 铜的历史价格

在分析这次卫生事件引起的经济危机时,人们总会要把时间轴拉回到2008年金融危机前后作对比,历史的参考价值有时真的比想象中还大。

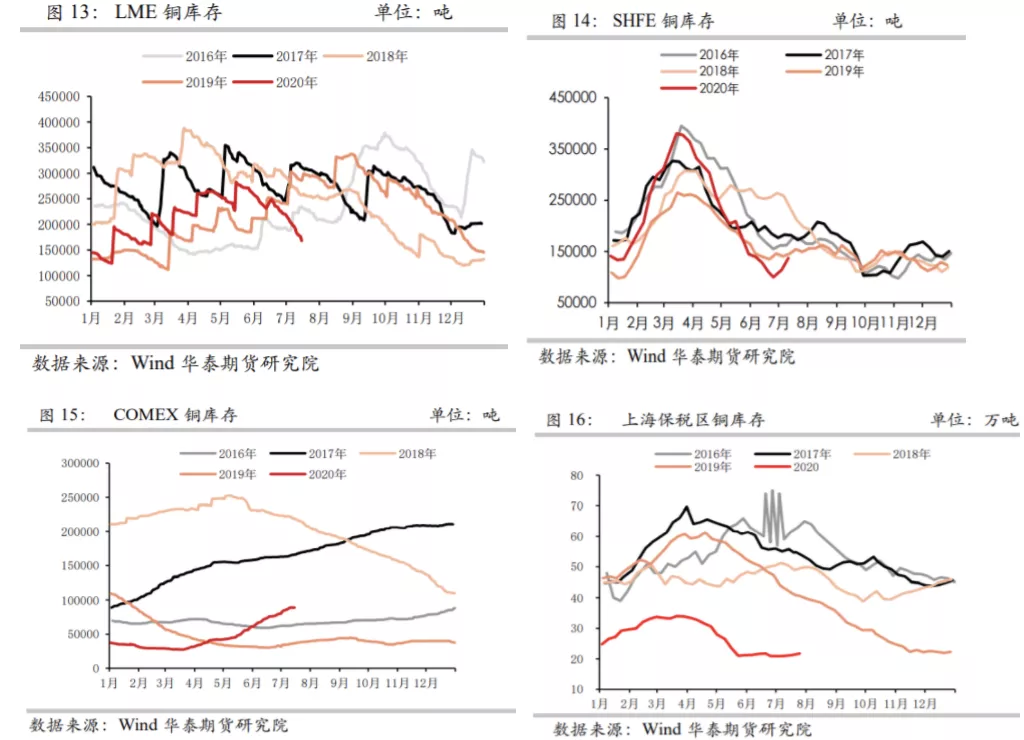

在铜的价格走出了这个深V以后,全球的铜企都开始增产,尤其是中国和加拿大的新开铜矿不断增加,2013年开始投入生产,导致了供给侧快速增长。而同时,全球的经济增长并没有预期的那么乐观,尤其是生产型实体经济增速放缓,导致需求侧缓慢增长。前面说过,铜价的决定因素和黄金白银的价格因素不一样,说到底还是由其商品属性的供需关系决定的。因此,在供过于求这个基本逻辑下,铜价从2011年的顶峰一路走低。直到2015年全球铜企减产自救,2016年中期伦敦金属交易所的铜库存量创下约14万吨的低点后铜价才算企稳。

(图表来源:LME官网)

当我们粗略的了解了历史价格、现在所在位置以及过去十几年几次大的周期调整的原因以后,我们开始着手分析铜价的走势。

三、 铜价与经济基本面的关系

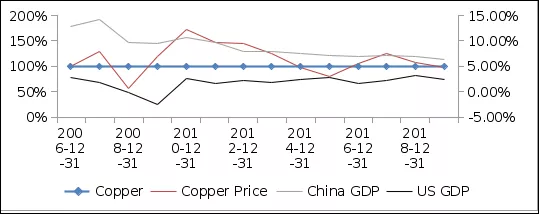

根据铜博士是经济晴雨表的理论,铜价与经济基本面应该是正相关的关系。看看下图,它将铜价与中国的GDP增长率以及美国的GDP增长率做了对比,前者代表的是主要需求国的经济基本面,后者代表的是铜价主要定价国的经济基本面。

(数据来源于世界银行,贝瑞研究制图)

我们可以看出,不论是和中国还是美国的经济基本面相比,铜价确实具有一定的正相关关系,可是,这种正相关并不是特别明显,尤其是与中国这个铜的最大需求国的经济基本面的关系,自金融危机以后,基本上没有太大的相关性。

所以,铜价与经济基本面正相关这个理论听起来很合理,但实际上,这是一种简单化的观点。只有在供应量不变,需求是影响价格的唯一因素的情况下,这种方法才会奏效。

但世界比这复杂得多。即使需求强劲且不断增长,铜供应的激增也可能导致价格下跌。同样,即使需求持平或下降,由于停工造成的铜短缺可能导致价格上涨。此外,对金属征收的贸易关税也会影响其价格,而不管经济的整体健康状况如何。

那么,现在全球的经济增长预期怎样呢?这里,我们应该强调预期,因为金融产品的价格都是基于对预期的判断,而不是现状的反映。而预期判断的改变则是金融产品价格变化的核心逻辑。卫生事件爆发以来,中国基本上已经恢复了复工,虽然由于新增确诊在各地反复出现,还未能全面复工,但是已经离得不远了。欧洲的情况比较复杂,七月份眼见着曙光即将来临,卫生事件得到了很好的控制,可是最近好几个国家的新增确诊又开始大幅攀升,法国又达到了日增4000例以上,西班牙更是超过了日增8000例,这使得本来逐渐明朗的经济恢复预期又开始不那么乐观了。而美国,南美和印度的卫生事件还在进一步扩散,暂时还没有明朗的恢复经济的预期。我认为现在的铜价基本上已经反映了经济增速预期,不管是乐观的国家还是预期悲观的国家,在市场有效的假设下,已经price in了。现在能改变经济预期的最重要因素就是疫苗。如果疫苗能在今年年底之前出来并大面积接种,可能会改变经济恢复的根本预期。

如果我们要给铜价的看多和看空理由打分的话,经济基本面这一项,空方得一分。

四、 黄金与铜的关系,金铜比

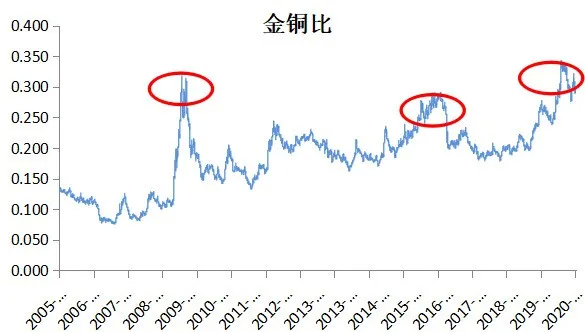

金银比、金铜比和金油比是大宗商品当中三个重要指标,反映的都是以黄金标价的商品价值。大体上可以说,金银比反映美国的通胀水平,而金油比和金铜比则能反映出经济周期。金银比飙升的时候说明通胀的预期升高,而金油比和金铜比飙升时则是经济衰退和经济危机的前兆。

由于油价的不稳定因素更多,波动率更大,所以金铜比这个相对来说区间稳定的指标就能更敏感的反映出经济的预期。

(数据来源Wind,贝瑞研究制表)

从上图可以看出,当经济衰退开始,比如2008年经济危机,2015年中国股灾后(美国加息周期开始),以及这次卫生事件引起的经济危机,金铜比开始飙升。2008年只有少数几天金铜比突破了0.3(以伦铜计价的比率),总体高位值和2015年金铜比高位值差不多,在0.28附近。之前很多学者一直认为0.28是金铜比的一个极限值。但是,活久见。这一次,我们见证了0.34的金铜比,而且自从最恐慌的三月份达到0.34以来,几个月居高不下。这两个月才有点下降的趋势

从过去几次金铜比达到高峰后的走势来看,随着经济复苏,恐慌消散,金铜比会逐渐回落到0.2左右的区间。然而这次卫生事件对经济的影响是前所未有的,持续的周期也比以前长,金铜比的下降速度可能会比前几次危机慢。但是,总体来看,应该还是在下降的通道。金铜比下降,最大的可能是两者还将在相同方向运动,但是铜价上涨速度超过黄金。

那么,金铜比这一项,多方勉强得一分。

五、 铜价与通货膨胀的关系

铜是全球定价的大宗商品,从20世纪80年代开始,铜价大致经历五轮周期,每轮上涨周期均伴有主要经济体的货币宽松政策和通胀的担忧。

从2008年金融危机看铜价对抗通货膨胀

在卫生事件之前,我们看到上一次美国政府大规模QE是在2008年秋季金融危机之后。当时,随着次贷泡沫破裂,从2007年底至2008年9月美国投行雷曼兄弟倒闭,美联储7次降息,累计下调超过3个百分点,但仍不足以应对严峻的金融和经济形势。雷曼兄弟倒闭后,美联储将利率大幅下调至零,并将其维持了7年。与此同时,美联储大举购买美国国债,以增加银行体系的货币和信贷流动。国会立即介入,通过了7000亿美元的救助计划(TARP),该计划从银行购买不良资产,以防止经济彻底崩溃。

而经过三轮所谓的量化宽松政策(QE),到2014年底,美联储的资产负债表从9750亿美元膨胀到4.5万亿美元。这些货币政策导致了历史上最长的牛市。标普500指数从2009年3月的低点676点飙升至今年2月19日的高点3386点,涨幅达400%。

与此同时,铜价从2008年底的2809美元/公吨的低点,到2011年2月10179美元/公吨的历史高点。在两年多一点的时间里飙升了262%。

卫生事件后时代的通胀预期

现在,让我们回到2020年。二月份到三月份,标普500指数在短短一个多月内下跌34%,创历史上最快的熊市。同时美联储吸取以往分次降息效果缓慢的教训,一步到位,将利率降至零(这是其107年历史上最大的“紧急”降息)。它还注入了1.5万亿美元现金,以防止短期货币市场出现“异常混乱”。

但美联储的直升机撒钱还没有结束。3月底,美联储宣布了无限量的量化宽松政策。它将无限量的购买美国国债和有抵押证券,以支持金融市场。此外,它还宣布了几个小企业贷款计划,并开始购买跟踪债券市场的ETF。总之,根本的打法就是解决流动性的问题。

因此,自3月中旬以来,美联储的资产负债表增长了近3万亿美元,目前已超过7万亿美元。许多分析师认为,到今年年底,这一数字很容易达到10万亿美元。这是上次金融危机期间达到的峰值的两倍多。而这只用了不到半年。

与此同时,国会通过了一项2.2万亿美元的刺激计划,其中包括向大多数美国成年人发放1200美元的条款。现在,国会正在就第二轮刺激计划进行谈判(或者更确切地说是争吵)。目前美国债务总额高达26万亿美元,令人瞠目结舌。联邦政府并不是唯一不负责任的借款人。美国企业目前正背负着大约10万亿美元的债务。个人信用卡债务增长更快,超过1万亿美元,学生债务则接近1.5万亿美元。

不仅仅是在美国,全球各国央行都采取了同样宽松的货币政策,中国的央行算是最克制的,行情相对独立。目前,全球债务总额超过250万亿美元,是全球GDP的三倍多。

接下来会发生什么呢?

当然是通货膨胀。8月27日,美联储确定“平均通胀目标制”,允许通胀在一定时期内适度高于2%。货币宽松的政策不会改变。文章开始的时候我讲过黄金投资者的核心逻辑之一也是对抗通胀,而作为商品属性强于金融属性的铜,抗通胀的能力更强。在其他因素不变的情况下,随着通胀预期提高,铜价比黄金涨得更快。

因此,铜价与通胀的关系方面,多方妥妥的得一分。

六、铜的需求

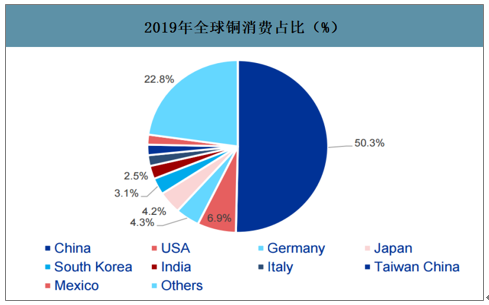

从需求的国家来看,2019年中国仍保持着全球一半的铜需求量。排在第二位至第五位的分别是美国,德国,日本和韩国。但是从消费趋势来看,前几位的需求国消费增速几乎都在负增长,连中国都只有1%的增长。

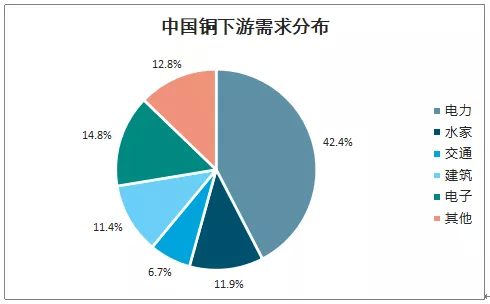

(数据来源于中国产业信息网)

根据智研咨询发布的《2020-2026年中国铜行业发展现状调查及投资价值预测报告》数据显示:2019年韩国、日本、中国台湾、德国铜消费同比增长-3.9%、-2.5%、-3.8%、-8.7%。印度、东南亚等新兴市场铜消费增速上升。过去5年马来西亚、印度、泰国、越南平均消费增速达到6.2%、4.6%、9.4%、20.5%,其中越南是目前全球铜消费增速最快的国家。另外,近两年巴西同消费增速显著提升,2018、2019分别达到8.6%、7.8%。该报告预测未来五年全球铜消费增速在2%-2.5%之间。

由于受卫生事件的影响,中国基本全面复工,铜的需求基本全面释放,但是美国的卫生事件迟迟得不到控制,导致铜的需求短期无法释放。欧洲的卫生事件出现反复,现在恢复经济会达到什么程度十分不明朗。而铜消费增速较快的印度、巴西等国情况类似美国,其他亚洲国家情况稍好。总体来说,由于中国占到需求的一半,相对于中国卫生事件严重时,现在铜需求端的预期在逐步缓慢恢复,但是不要忘记,现在的铜价中已经包含了这部分的预期。

现在,我们再从产业结构上分析一下铜的需求。智研咨询发布的《2020-2026年中国铜行业发展现状调查及投资价值预测报告》数据显示:2019年中国电力行业占据42%的铜需求,是名副其实的大户。年初国家电网投资计划定在 4080 亿元,和去年相比下降了 8.8%;但是在卫生事件之后,这一计划已经修正至了 4500 亿元,预计带动社会投资额9000亿元,这意味着国家电网在下半年将会完成60%的计划电网投资,电网投建将会提速。在这样的背景下,铜需求基本面的未来展望依旧乐观。

(数据来源于中国产业信息网)

当然,除了电力投资,其他行业,包括建筑、交通和家电电子等,虽然下半年的需求将高于上半年,但是全年的铜需求很难产生增速。汽车领域新能源汽车倒是一个增长点,因为无论电池技术如何,每辆电动车都需要一台电动机。铜线构成了每台电机的主要部件,比传统发动机的汽车多得多。一辆电池驱动的插电式电动汽车需要的铜大约是汽油动力汽车的4倍。因此,无论哪种电池技术最终胜出,电动汽车的崛起将在未来几十年释放出新的铜需求。但是新能源汽车在整体铜下游产业结构上比例有限。

因此,从需求的角度来判断铜价是否继续上涨,我觉得是非多非空,比较中性。

七、 铜的供给与库存

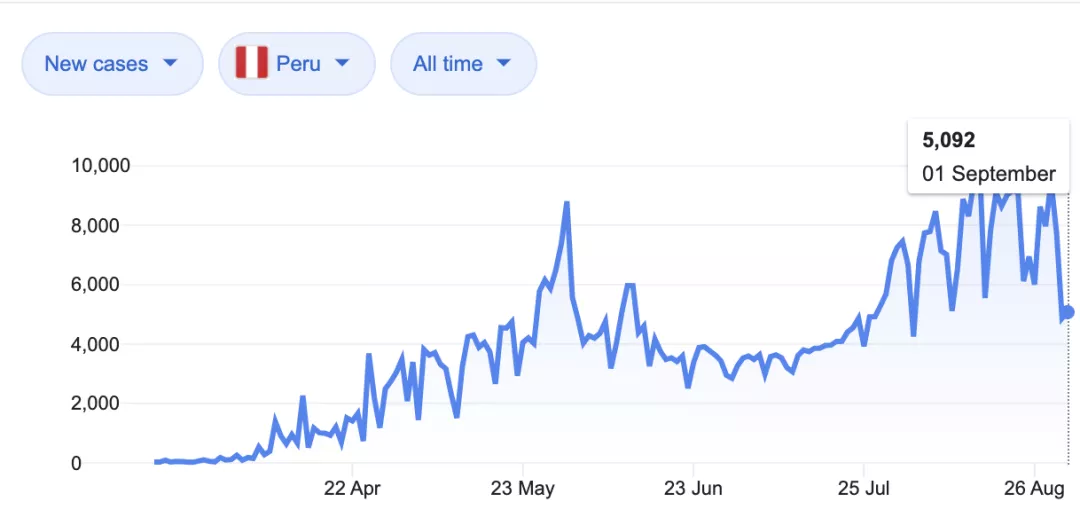

根据WoodMackenzie的数据,2019年全球铜矿产量为2073万吨,较2018年增长9.2万吨,同比增长0.4%。全球铜矿产量与储量区域一致,主要集中在南美地区,其中智利产量占比28%,秘鲁占12%。这两个南美国家占了铜矿供应的40%。目前,这两个国家的卫生事件还没有得到控制,七月份时曾出现明显好转,但八月份又达到了日增8000例的高峰。因此,秘鲁的国家紧急状态从三月份开始,还将至少持续到9月30日。由于卫生事件严重,很多大型矿山都只能达到80%的产能。原先秘鲁政府预计三季度可以开始满负荷生产,现在还不知道要何时才能达到这一目标。

智利目前的情况比秘鲁稍好,基本上每日新增一两千例,据智利铜业委员会预计今年铜产量将较之前一年减少大约6.94万吨,也即减产1.2%。

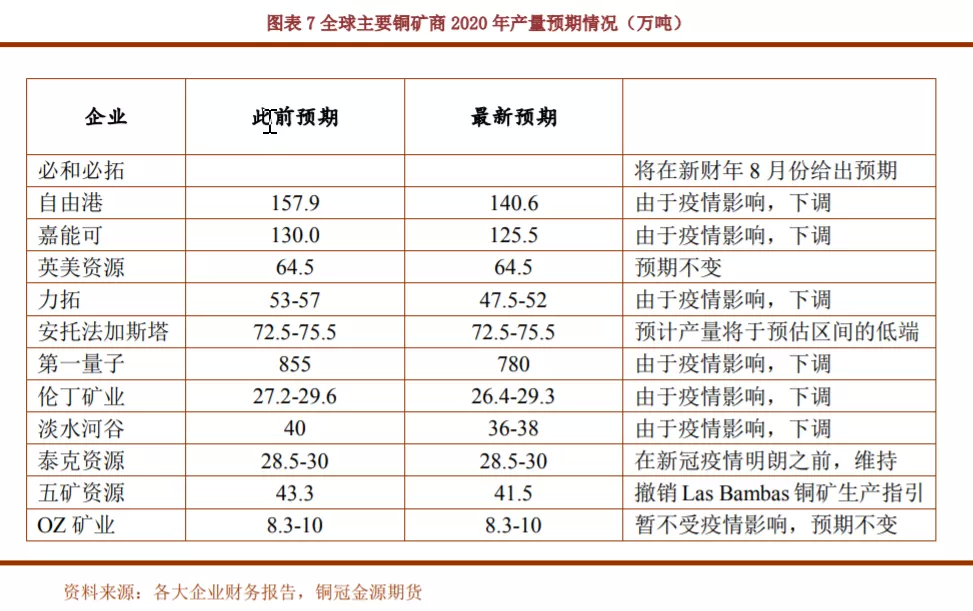

根据金源期货的半年报告预测,全球主要铜矿企业大部分都降低了预期产量,这使得铜这一价格主要由供需关系决定的商品价格开始快速上涨。

因此,从供应和库存的角度分析,多方妥妥的得一分。

回顾一下上面分析的影响铜价走势的五个方面,多方得2.5分,空方得1分,还有一分保持中立。我们的结论是:由于铜的需求侧预期在缓慢恢复,供给侧出现短缺,伴随库存持续走低,以及铜作为对抗通胀预期的优良品种,金油比创下历史新高,铜价在中期来看还将上升。当然,短期内有回调是很正常的。

(编辑:曾盈颖)