今年年初,零售业开局艰难,但Lululemon(LULU.US)是少数几家成功避开卫生事件带来的影响的公司之一。尽管标普零售ETF今年迄今上涨了12%,但Lululemon今年迄今的回报率为64%,是这一涨幅的三倍多,一些分析师将其目标价上调至400美元以上。分析师将该公司的优异表现归功于品牌忠诚度和电子商务销售的大幅增长,这些增长抵消了门店关闭的影响。不过,最近的进展是,Lululemon以5亿美元的价格收购了Mirror,这让Lululemon在家庭健身市场有了一席之地。然而,尽管该公司有着令人难以置信的增长指标,其品牌忠诚度仅次于少数人,但从短期来看,它开始变得有点贵了。因此,分析师Taylor Dart认为投资者最好不要在390美元以上的高位购买该股。

智通财经APP获悉,Lululemon于6月中旬发布了第一季度业绩,营收大幅下滑,同比下降17%。这与投资者过去两年习惯的20%以上的销售增长大相径庭,但考虑到所有门店都关闭了,这并不令人惊讶。幸运的是,截至6月中旬,该公司约有60%的门店已经重新开业,其中约50%的北美门店还在营业。由于实体店关闭带来影响,第二季度可能是一个具有挑战性的季度,但投资者很可能在2020年下半年看到一个实质性的反弹。值得注意的是,尽管一些零售品牌的第二季度营收可能会因关闭而出现两位数的大幅下降,但Lululemon在电子商务领域实现了指数级增长,这应会减轻这一打击。

正如第一季度财报电话会议所指出的,电子商务销售额同比增长70%,大大超过了过去12个月电子商务销售额41%的增长速度。这一数字推动电子商务销售额超过了该季度总销售额的50%。4月份,Lululemon指出,电子商务销售额的同比增长进一步加速至125%,管理层指出,他们预计第二季度的业绩将与这一数字相对一致。基于稳健的整体业绩,该公司在第一季度结束时拥有强劲的资产负债表,持有的现金及现金等价物超过8.2亿美元,总流动性为12亿美元。这对担心卫生事件可能引发第二波倒闭潮的投资者来说是个好消息,因为投资者看到的零售商破产数量激增。

季度末,Lululemon将以5亿美元收购Mirror,这是它第一次真正进军家庭健身市场。如果消费者更喜欢瑜伽和有氧运动,而不是PTON提供的动感单车课程,该产品为他们提供了一种在家进行互动锻炼的方式。然而,Mirror的前期售价高达1500美元。虽然投资者通常对1500美元的标价和39美元/月的经常性成本持怀疑态度,但Lululemon目前的产品已经迎合了高端消费者的需求,所以它有可能通过这一新产品加速增长。如果成功的通过Mirror提高了基础收入,这对Lululemon来说将是一件成功的交易,因为没有什么比经常性收入更好的了。即使未来没有增长,根据目前的估计,这笔交易也有望为Lululemon增加1亿美元的年收入。

从上面的盈利趋势中可以看到,Lululemon在过去几年中有着令人难以置信的盈利趋势,自2015财年以来,其每股收益的复合年增长率为27%。然而,鉴于2020年上半年的利润率轻微压缩和销售疲软,预计2020财年每股收益将下滑15%,从4.93美元下滑到目前预计的4.20美元。但这只是长期趋势中的一个小插曲,2021财年和2022财年的每股收益预测目前在6.25美元和7.57美元。因此,尽管一些投资者可能对该股今年的表现感到挠头,年度每股收益大幅缩水,但需要注意的是,2020财年是长期趋势中的一个偏差,市场总体上是看9个月之后。

假设Lululemon能够实现2021财年每股6.25美元的预期收益,那么从2019财年到2021财年的增长率将略低于27%(每股6.25美元对每股4.93美元),这不会对长期每股收益的复合年增长率造成太大影响。虽然每股收益的复合年增长率将从2019财年的27%下滑500个基点至22%,但对于一家不得不在全球卫生事件中艰难前行的零售商来说,这仍然是一个非常可观的年度每股收益增长率。根据William O'Neil的研究,表现最好的股票每年的每股收益持续增长25%,Lululemon在长期内应该会继续保持良好的业绩,因为到2021财年,它将收回25%以上的每股收益增长。

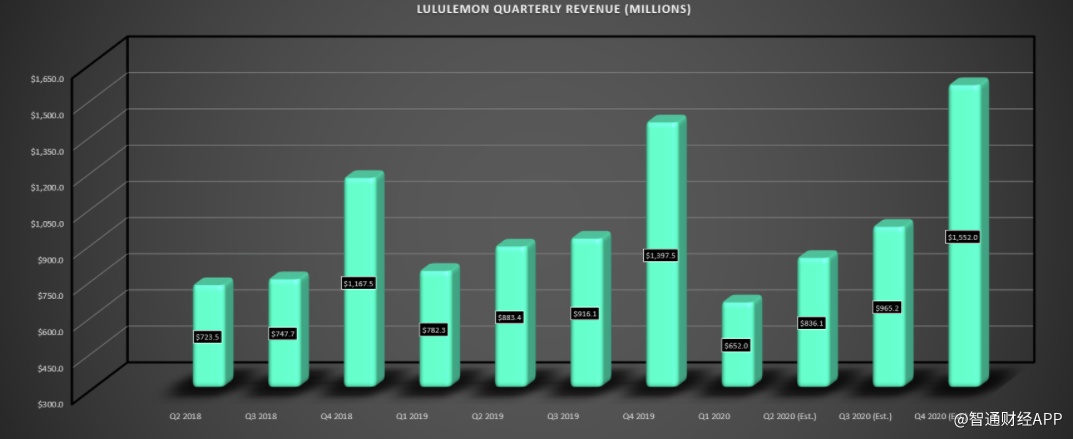

如果投资者将目光转向收入增长,这里有很多值得投资者喜欢的地方。正如我们所看到的,第一季度对公司来说是一个具有挑战性的季度,营收为6.52亿美元,为两年来的最低水平。不过,预计第二季度营收将强劲反弹,目前估计为8.361亿美元。这意味着销售额的下降幅度将大大小于第一季度5%的同比降幅。考虑到截至6月中旬,该公司仍有超过50%的北美门店关闭,这一降幅令人印象深刻。与此同时,如果我们展望第四季度的收入估计,Lululemon最强劲的季度,季度收入预计将达到新高15.5亿美元,同比增长11%。鉴于我们将在2021财年看到年度营收创下历史新高,上述盈利趋势看起来是可持续的,而Lululemon仍是零售领域最有吸引力的增长故事之一。

所以,为什么不在这时购买股票呢?

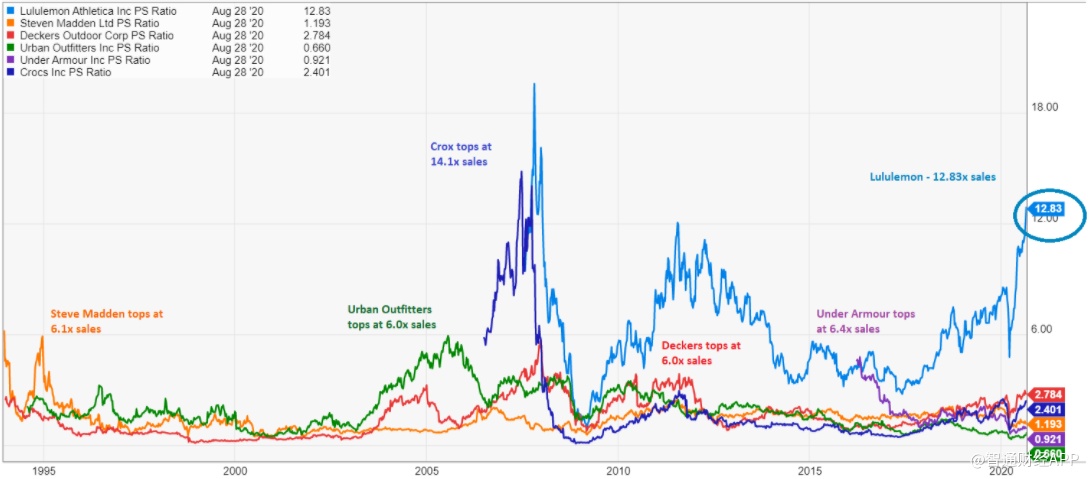

虽然Lululemon的增长是巨大的,而且没有什么比一家能够相对无损地度过卫生事件的公司更令人印象深刻的了。但当Lululemon的估值与销售额之比超过12.8倍时,投资者就会发现现在的价格获得了不合理的增长。从下图中可以看到,12倍的市销率是该股在过去10年的上限,并且在上次达到这个水平时标志着该股的股价到顶了。考虑到甚至很少看到高增长科技股的市盈率超过15倍,这是该股面临的风险之一。

如果我们把Lululemon和之前零售商最受欢迎的产品对比一下,我们也会发现一个问题。从下图可以看出,Steve Madden

(SHOO.US)的市值在20世纪90年代达到销售额的6.1倍,Urban Outfitters (URBN.US)在2005年达到销售额的6.0倍,而Deckers

Outdoor Corp. (DECK)在2007年也达到了销售额的6.0倍。在最近十年里,Crocs (CROX.US)最高达到过销售额的14.1倍,而Under

Armour

(UAA.US)最高达到销售额的6.4倍。通过对这些之前的零售巨头进行中值分析,我们发现它们的中值为6.1倍。目前,Lululemon的市值是其销售额的12.8倍。因此,即使这家公司比以前的零售宠儿拥有更多的品牌忠诚度,占据更大的主导地位,这里的溢价也相当巨大。鉴于Lululemon的股价和销售额之比较之前零售巨头中值高出逾100%,投资者在380美元以上的风险敞口没有任何安全边际。

如果我们把Lululemon和之前零售商最受欢迎的产品对比一下,我们也会发现一个问题。从下图可以看出,Steve Madden

(SHOO.US)的市值在20世纪90年代达到销售额的6.1倍,Urban Outfitters (URBN.US)在2005年达到销售额的6.0倍,而Deckers

Outdoor Corp. (DECK)在2007年也达到了销售额的6.0倍。在最近十年里,Crocs (CROX.US)最高达到过销售额的14.1倍,而Under

Armour

(UAA.US)最高达到销售额的6.4倍。通过对这些之前的零售巨头进行中值分析,我们发现它们的中值为6.1倍。目前,Lululemon的市值是其销售额的12.8倍。因此,即使这家公司比以前的零售宠儿拥有更多的品牌忠诚度,占据更大的主导地位,这里的溢价也相当巨大。鉴于Lululemon的股价和销售额之比较之前零售巨头中值高出逾100%,投资者在380美元以上的风险敞口没有任何安全边际。

就技术层面而言,最近的反弹证实了Lululemon走得太快的观点。如下图所示,Lululemon目前的股价比周均线高出50%以上,这在过去给该股带来了麻烦。在过去的三年里,这种情况发生了两次,第一次导致在接下来的六个月里回调了13%,而第二次导致回调了32%。虽然之后股价确实从这些水平上升了很多,而且这不是长期卖出的信号,但这也不是买入股票的最佳时机,因为这两次都出现了一个更好的机会。鉴于目前的股价超出周均线比上述两次都要大,目前的风险回报水平已不再具有吸引力。

虽然Lululemon是这10年中最突出的零售业增长故事之一,投资者应该会在下半年看到其销售强劲的复苏,但目前它的股票价格已经超前了。目前该公司的市售比高于12.8倍,股价是其2021财年每股收益预期的60倍以上,这段时间的增长的很大一部分已经体现在股价中了。因此,投资者最好不要追逐390美元以上的股票。如果这轮涨势持续,且Lululemon年底前在405美元上方交易,这将是投资者获利了结的好机会。