本文来自万得通讯社。

“恐慌指数”与美国主要股指齐升,苹果公司(AAPL.US)市值即将超过罗素2000指数全部成分股的总市值,对于美国股市上演的种种超乎常理的景象,美国银行研究投资委员会的Jared Woodard给出了一种简单的解释:拥挤交易之所以保持拥挤,是因为在一个资本回报缩水的世界里,人们别无选择。

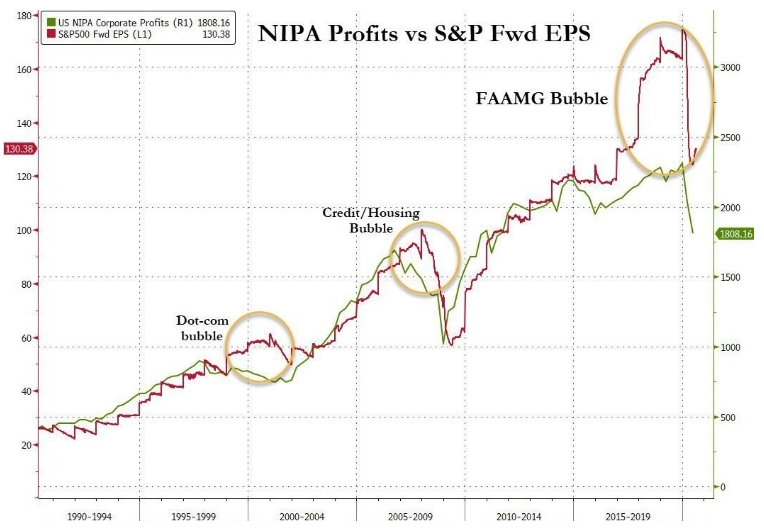

美银认为,在2020年,“美国国债=科技股和特斯拉(TSLA.US)”:大幅下降的贴现率和过剩的流动性将长期现金流的价值推至无穷大。正如下图所示,债券收益率(目前处在历史低位)下滑对科技股回报率的提振从未如此之大。

这种对债券收益率走低前所未有的依赖正是防御性成长股公司(科技股和医疗保健股)目前只占美国就业岗位的18%、但市值占标普500指数总市值54%以上(若按照目前的速度推算,到2024年这一比重将达到100%)的原因。

与此同时,美联储不断注入越来越多的流动性,创造了一系列越来越大的资产泡沫。

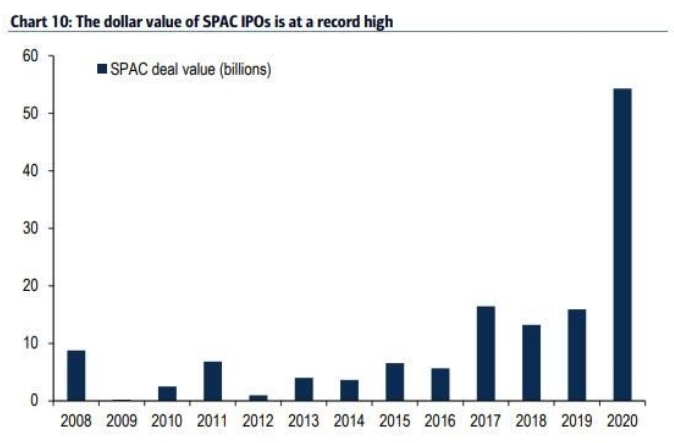

Woodard表示,当实际利率像现在这样处于负值时,人们就有各种动机去追逐低概率、高影响力的上涨。简而言之,任何有机会获得巨额回报的工具都会成为廉价的看涨期权。

举例来说,2020年,投资者再次将现金投入“空白支票公司”IPO或特殊目的收购公司(SPAC),一如2007年夏天那样。同时,一枚比特币的价格超过了11000美元,比美国普通家庭两个月的平均收入还要多。

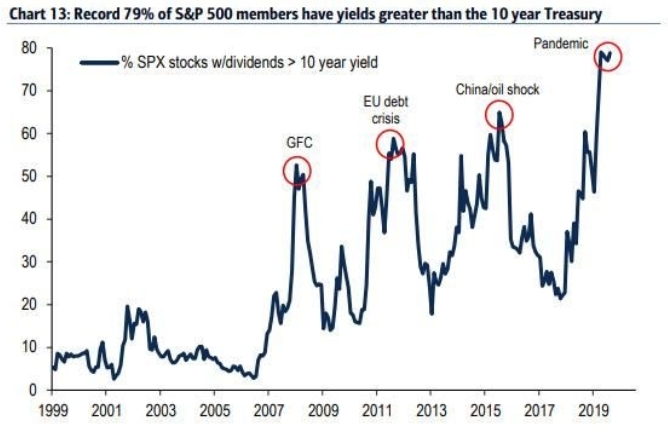

尽管资产泡沫几乎所处可见,但美银指出,经济停滞仍是该行预测的基本情境:“更多的刺激措施以及疫苗提前面世充其量只能让我们实现2019年的低经济增长和不稳定的工资/每股收益(EPS)。”由于世界各地的利率都趋于零,经济停滞也令收益变得更难能可贵。如今,79%的标普500指数成分股提供的股息高于10年期美国国债收益率。

综上所述,Woodard表示,“GDP停滞、不平等加剧以及政策失败的威胁使得我们看涨我们不想买的东西(成长股、大盘股、美国),而看跌我们想要持有的(价值股、小盘股、欧澳远东(EAFE)),因为在缺乏经济转型的情况下,市场赢家和输家排名的任何逆转都只能维持一季。”(编辑:mz)