本文来自 Wind

隔夜美联储主席鲍威尔在杰克逊霍尔年会上年发表讲话,批准了利率制定方式的重大转变,低利率时代拉开序幕。

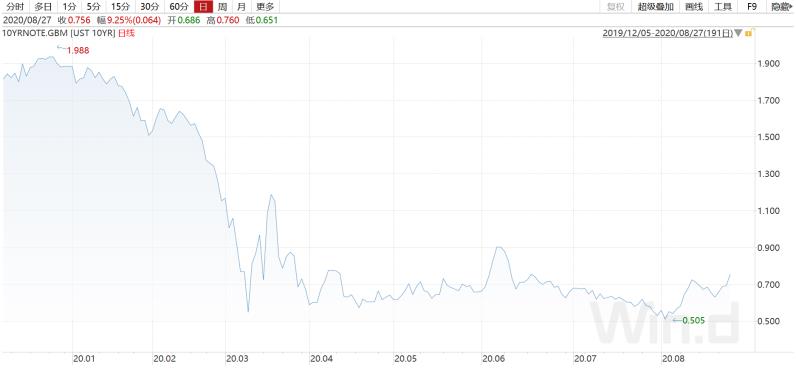

鲍威尔讲话后,10年期美债收益率波动上升,通胀预期的抬头及美联储购买承诺的缺失,推动投资者撤离长期美债市场。

鲍威尔讲话标志着美联储政策重大转向

鲍威尔讲话显示,美联储批准在设定利率的方式上进行重大调整,放弃为抑制通胀而提前加息的长期做法,此举可能令美国借贷成本在很长一段时间内保持在极低水平。

这一转变具有里程碑意义:如果这一策略是在五年前采取的,美联储很可能会推迟从2015年底开始的加息,此前7年的短期利率接近于零。这是自2012年美联储首次正式批准2%的通胀目标以来,对美联储政策制定框架最重大的改革。

鲍威尔在周四暗示,希望通胀率略高于2%的目标水平,这表明过去25年来广泛采用的全球央行通胀目标制原则在降息的世界中可能已经失效。

此外,随着货币政策框架的改革,美联储已经微妙而明确地将其重点从通胀转向就业。长期以来,美联储的政策制定都基于就业和通胀之间存在权衡的假设。当失业率降到某个“自然”水平以下时,通胀开始上升,这种关系被称为菲利普斯曲线。因此,美联储在其旧的操作原则中试图将失业率与自然水平的“偏差”降到最低,这意味着美联储既要估算自然失业率,又要在实际失业率有可能降至自然利率之下时提高利率。

新的框架将“偏差”替换为“不足”,这意味着失业率可以过高,但绝不会过低。有两个因素推动了这一趋势。首先,菲利普斯曲线自21世纪初以来已经趋平。去年失业率降至50年来的最低点,通货膨胀也保持在较低水平。美联储主席杰罗姆•鲍威尔(Jerome Powell)解释称,措辞的改变"可能显得微妙,但反映了我们的观点,即在不引发通胀爆发的情况下,就业市场可以保持强劲。"

第二个因素是,许多国家正遭受着持续的低增长和较低的实际和预期通胀,随着时间的推移,这往往会拉低利率。这带来一个问题,如果利率在经济正常时期处于低位,那么美联储在不景气时期削减利率的空间就更小了。

鲍威尔表示:“我们已经看到这种不利的势头在世界其他主要经济体中发挥了作用,并且了解到一旦发生,就很难克服。” “我们想尽一切努力防止这种趋势在美国发生。”

美债收益率上升

尽管美联储新的货币政策框架或为长期低利率时代打开大门,但债市投资者表现谨慎。8月27日,美国10年期国债收益率从开盘的0.686%攀升至0.756%,30年期美债收益率从前一天的1.406%升至1.499%。

10年期损益平衡利率从周三收盘时的1.739%上升至1.745%。10年期损益平衡利率是投资者年度通胀预期的衡量指标,由10年期国债名义收益率与10年期通膨保值国债收益率之差得出。

美联储并没有承诺将购买更多长期美国国债作为其通胀策略的一部分。这令部分投资者感到失望,他们担心,随着联邦政府为复苏经济提供资金,大量新债涌入市场,可能会令美联储目前的购买计划付之东流。

联邦爱马仕公司的高级投资组合经理唐纳德·艾伦伯格说:“尽管鲍威尔正式宣布了新的政策机制,但他没有告诉我们美联储计划如何实现平均2%的通胀目标。”他表示,缺乏对债券购买的评论,是导致长期和短期债券收益率差距扩大的关键因素。

鲍威尔说,美联储官员有意对平均通胀率达到2%需要多长时间才能加息这一问题含糊其辞,这给投资者增添了更多的不确定性。但对美联储来说,这一措辞为不同的政策选择留下了空间,从在通胀率超过2%后迅速加息到等待数年才加息。

Raymond James Financial首席固定收益策略师凯文•吉迪斯(Kevin Giddis)表示:“市场原本希望美联储能就何时采取行动给出一个目标,但鲍威尔主席没有这样做。”

债券投资者目前还不清楚这一声明的影响。美联储长期以来的策略意味着,它可能会在未来数年将短期利率维持在接近零的水平,这一结果本身应该会支撑对美国国债的需求。与此同时,通胀上升削弱了债券固定支付的购买力,可能会降低长期债券的吸引力。

分析师表示,债券收益率在最初下跌后转高,表明投资者更关注美联储政策中不那么有利的方面。

(编辑:曾盈颖)