本文来自“万得资讯”。

当飓风“劳拉”和“马可”本周袭向美国石油产业腹地路易斯安那州和德克萨斯州时,墨西哥湾五分之四以上的海上石油生产被迫关闭,原油价格却未出现波澜壮阔的上涨,这背后的一个原因或许与做空波动率的相关期权交易有关。

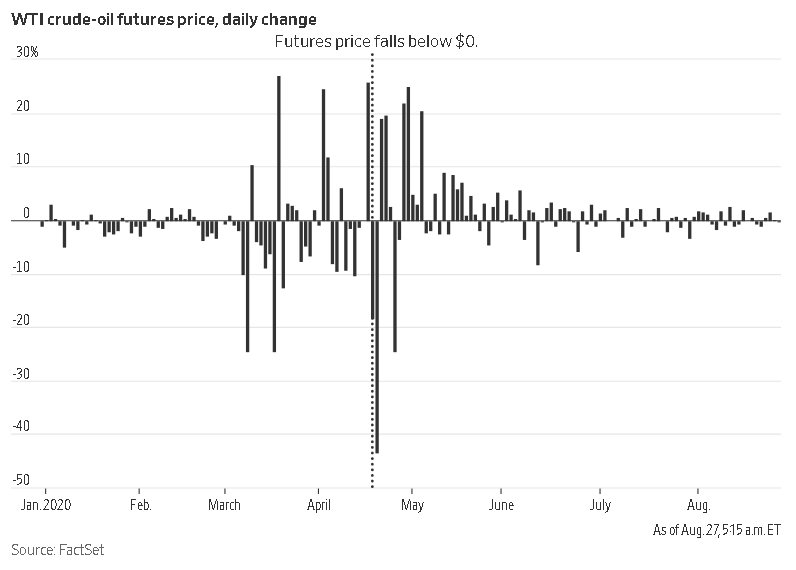

在经历冬春的剧烈震荡后,油价在过去两个月缓步走高。国际能源市场的基准布伦特原油期货连续七周涨跌幅未达1美元,持续时间为2002年以来最长。

据报道,交易商称,两大因素令油价恢复平静,使得布油在45美元/桶附近找到新的平衡点,美国WTI原油则稳定在略低于该水平的位置:主要石油出口国减产帮助抵消了石油需求复苏停滞的影响;此外,基金经理通过期权对油价进行押注,这些期权合约可以起到抑制金融市场动荡的作用。

S&P Global Platts首席量化分析师Vito Turitto称,在今年春季油价大幅波动之后,对冲基金和其他投资者通过卖出与WTI和布伦特原油期货挂钩的期权,押注波动性将会下降。

一种方法是卖出所谓的宽跨式期权,该交易涉及卖出一项看跌期权——赋予持有者在特定日期之前以设定的价格出售WTI原油期货的权利。与此同时,投资者卖出一项看涨期权——让持有者有权以不同的价格买入。

基金通过卖出宽跨式组合,押注WTI原油期货价格将在看跌期权和看涨期权的行权价之间波动。这些基金获取期权费,以补偿价格在突破该区间、买方行权买入或卖出的风险。

在过去十年中,这类做空波动率的策略在金融市场上已经变得司空见惯,因超低利率促使投资者采用创造性的方法赚取收益。

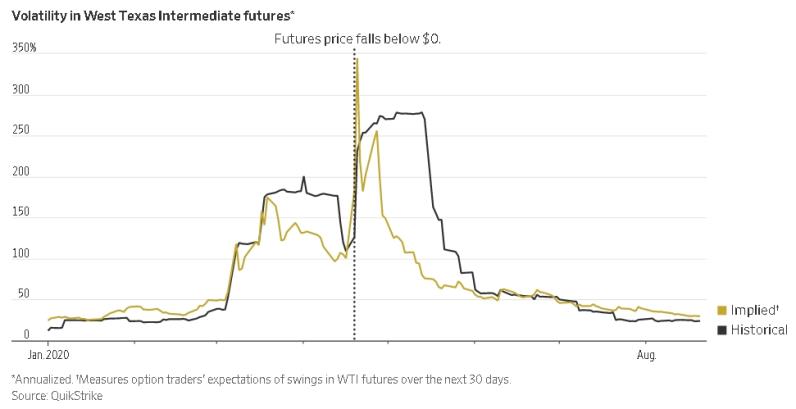

最近几个月,这些策略帮助压低了石油市场的隐含波动率。根据期权定价工具QuikStrike,WTI原油期货的隐含波动率已经从4月21日(油价跌入负值的次日)的峰值345%下降至略低于30%。

Turitto称,低波动交易无疑在降低波动性方面发挥了巨大作用,甚至扮演了主导角色。“每个人的看法都一致,他们只是认为油市已经触底,波动率不能再高了。”

一些交易商表示,做空波动率也有助于稳定WTI原油的基本价格。其中一个原因是,交易商(做空波动率交易的对手方,如银行)发现他们通过WTI期权对波动率进行了相反方向的押注。为了对冲风险,银行在油价升向看涨期权行权价时卖出WTI原油期货,在油价跌向看跌期权行权价时买入WTI原油期货。

“对冲会导致价格回到那个区间之内。”Massar Capital Management首席投资官Marwan Younes说。

Northern Trace Capital首席投资官Trevor Woods称,很难说油价下一次大行情会朝哪个方向。“整个夏季,绝对是一段价格相当稳定的时期。”

大宗商品对冲基金GZC Investment Management的联合创始人Vincent Elbhar指出,投资者对将WTI原油推升至45美元/桶以上持谨慎态度,因为他们担心生产商会急于通过出售期货来锁定价格。

“在45美元上方,感觉就像会有大量的对冲,市场并不真的想看到这样,” Elbhar说。但他提醒道,“当市场习惯于极低的波动性状况时,一旦发生变化,往往会非常突然。”

Younes也表示,从历史上看,金融市场长时间的平静往往以波动性的爆发而告终。

(编辑:李国坚)