本文来自微信号“何立中看科技”。

核心观点:

1.小米集团-W(01810)2020Q2收入、毛利率符合预期,智能手机全球市占率提升,为转型服务打好基础。小米手机在全球50个国家或地区市占率排名前五,在25个国家排名前三。在欧洲同比增64.9%,市占率16.8%,排名首次升至前三。

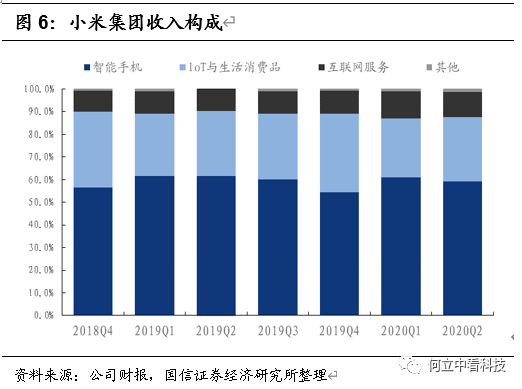

2.随着公司的手机和IOT渗透率提升,公司通过互联网服务的收入会大幅增加,现在的量变会在未来发生质变,到时候小米就是一家服务型的公司。

3.转型服务型的公司,苹果公司(AAPL.US)估值明显提升。

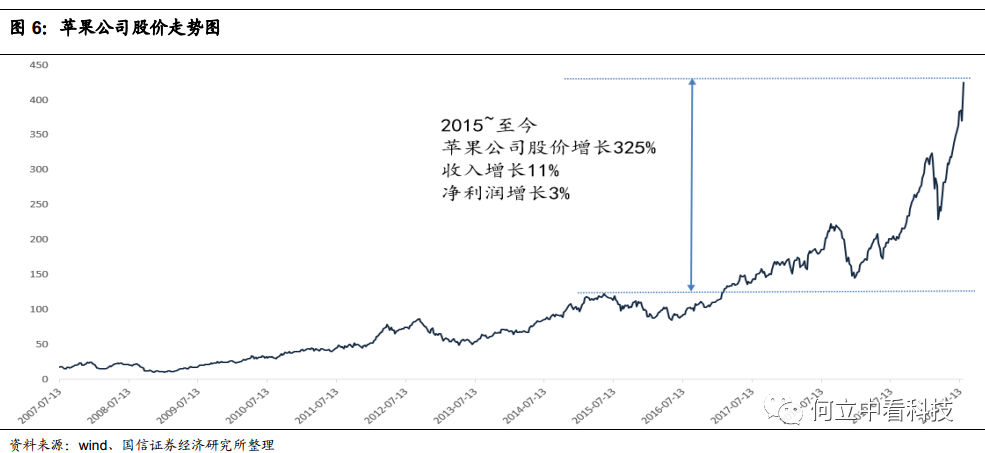

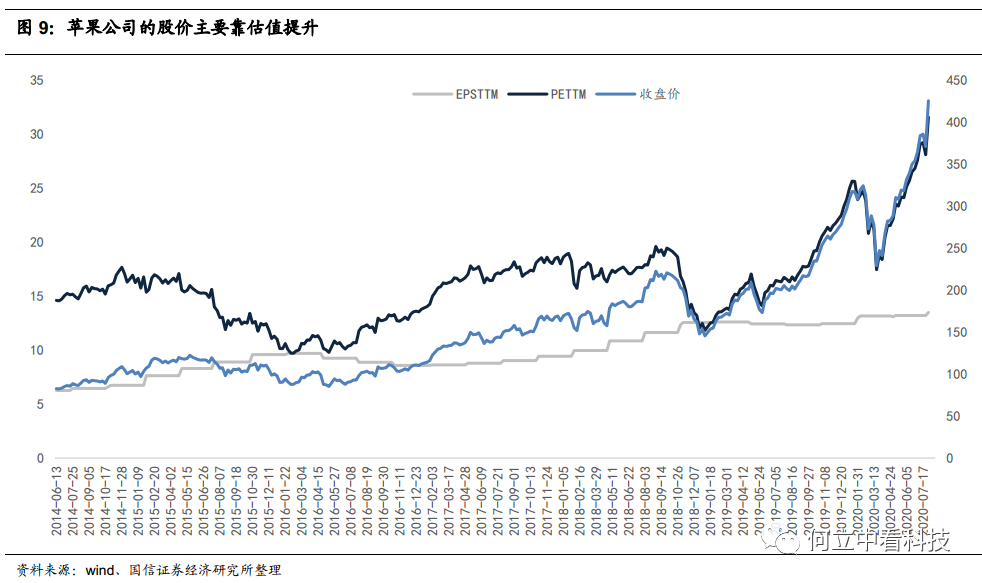

市场对苹果从卖硬件到转型服务公司,用股价和市盈率做了很好的反应。2019年之前苹果的PETTM在15倍左右,2019年开始为转型服务型公司降价卖手机,到2020年8月26日PETTM上升到了36倍。

4.小米手机市场份额提升,有利于转型服务公司,维持“买入”评级

小米会在全球科技竞争中受益,手机市占率会提升,看好从硬件公司转服务型公司。预计 2020~2022年收入分别为2365亿元/2927亿元/3516亿元,增速分别为14.9%/23.8%/20.1%,2020~2022年净利润分别111亿元/133亿元/176亿元,增速分别为10.8%/20.3%/32.0%。公司的收入、利润增速远高于苹果公司,且正在向高估值的服务型公司转型。合理估值范围50~51倍PE,2020年利润对应股价32.8~33.4港元,维持“买入”评级。

营收复合预期,正在从硬件公司转型服务公司

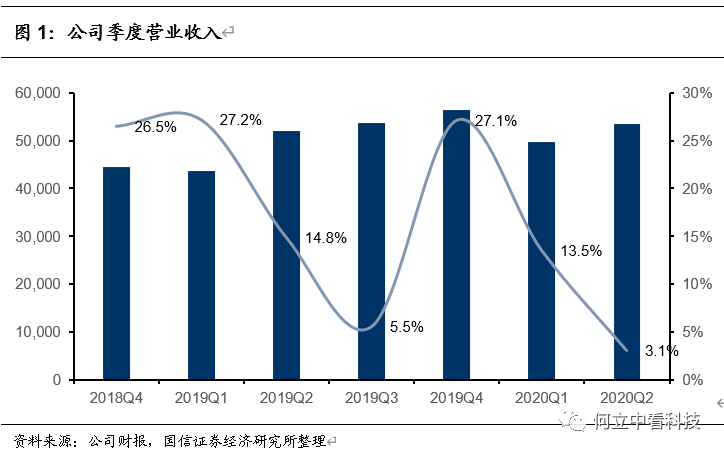

2020Q2收入增长3.1%

2020Q2年小米集团收入535亿元,同比增3.1%。经调净利33.73亿元,同比下降7.2%,环比增长46.6%。

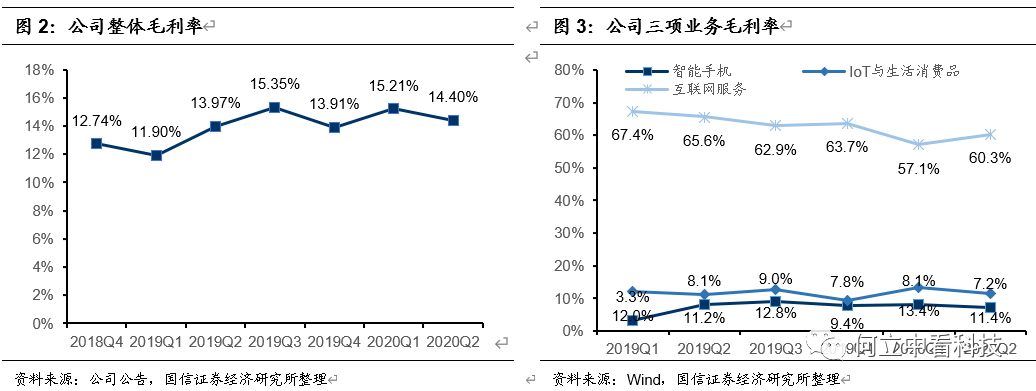

Q2毛利率同比提升至14.4%

智能手机分部毛利率2020年Q2的7.2%,较2019年Q2的8.1%下降约1个百分点,主要是由于2020年Q2主要线上购物节期间增强了促销力度,2020Q2销售费用率达到6%,去年同期只有4.4%。

IoT与生活消费产品分部毛利率由2019年Q2的11.2%升至2020年Q2的11.4%。

互联网服务分部毛利率由2019年Q2的65.6%降至2020 Q2的60.3%,主要有两个原因:一是由于毛利率较低的游戏业务的收入占比上升,二是增加金融科技业务的减值拨备,导致金融科技业务毛利率下降。

公司整体毛利率由2019年Q2的14.0%升至2020年Q2的14.4%。

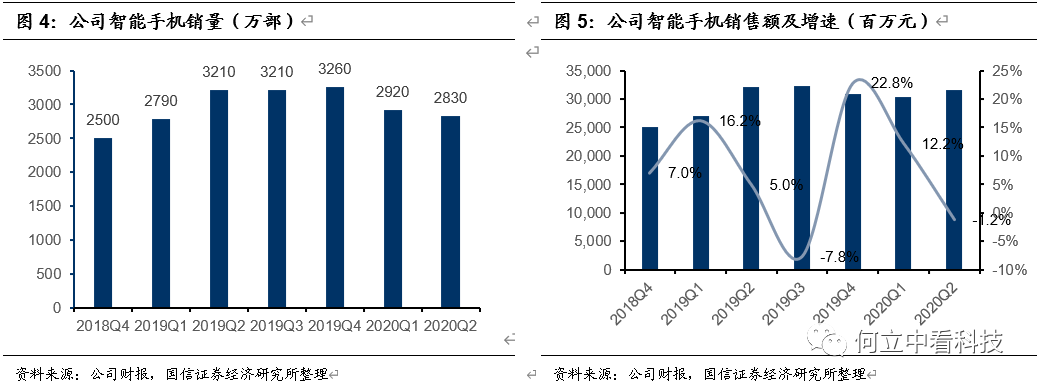

智能手机销售2830万部,市占率提升

公司2020Q2智能手机销量2830万部,智能手机平均售价1116元,环比增长7.5%。

2020年第二季度小米集团手机市占率有明显提升:欧洲地区手机出货量同比增长64.9%,市占率16.8%,排名首次升至前三。

西欧的智能手机出货量同比增速达到115.9%,市占率12.4%。

西班牙市场出货量同比增长150.6%,市占率高达36.8%,连续第二个季度排名第一。

法国智能手机出货量市占率排名第二,在德国和意大利排名前四。

在乌克兰和波兰排名第一,市占率分别高达37.1%和27.5%。

智能手机出货量在印度智能手机市场的市占率为30.7%,连续第12个季度保持排名第一。

在拉美、中东和非洲地区,我们智能手机出货量同比增长分别达到99.4%,66.3%,和113.0%,出货量市占率在拉美和中东均位列前四,在非洲位列前五。

服务型的苹果估值明显提升

苹果并不是一家高成长公司,业绩无法支撑股价大幅增长

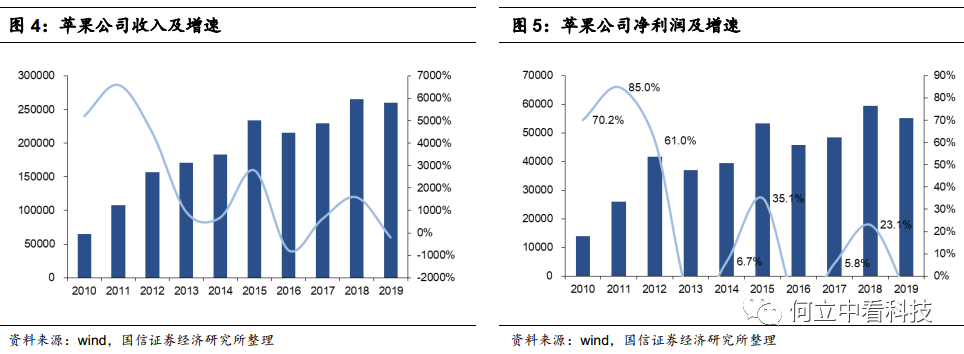

从收入和净利润增速看,苹果并不是一家高成长公司,过去9年的收入和净利润增速都是波动向下,要是只看增速指标,是不会把苹果公司归高成长的科技公司的。

苹果公司的业绩增长远低于股价大幅增长。股价涨幅最快的过去4年里,股价涨了325%,收入只增长11%,净利润只增长3%。

为转型服务型公司降价卖手机

2019年之前,苹果依靠手机带动收入增长。具体措施有:

一是在2014年改变“一年一机”的传统,发布“一年双机”(iPhone 6 、iPhone 6 Plus)的策略来带动收入增长。

二是在2017年通过提价来带动收入增长,2017年的iPhone 8基础款售价提升到699美元,之前的都是649美元。

进入2019年,全球智能手机出货量同比下降1%,智能手机的渗透率已经饱和。进入存量竞争时代的智能手机,通过涨价和“一年多机”的策略已经失效。

降价促销,通过大量终端提升服务收入,是苹果下一个时代的主业。

2019年,苹果新发布的iPhone 11售价首次低于上一年的新款手机,基础款只有699美元,而2018年的iPhone XR基础款售价749美元。到了2020年4月发布的iPhone SE 售价只有399美元。

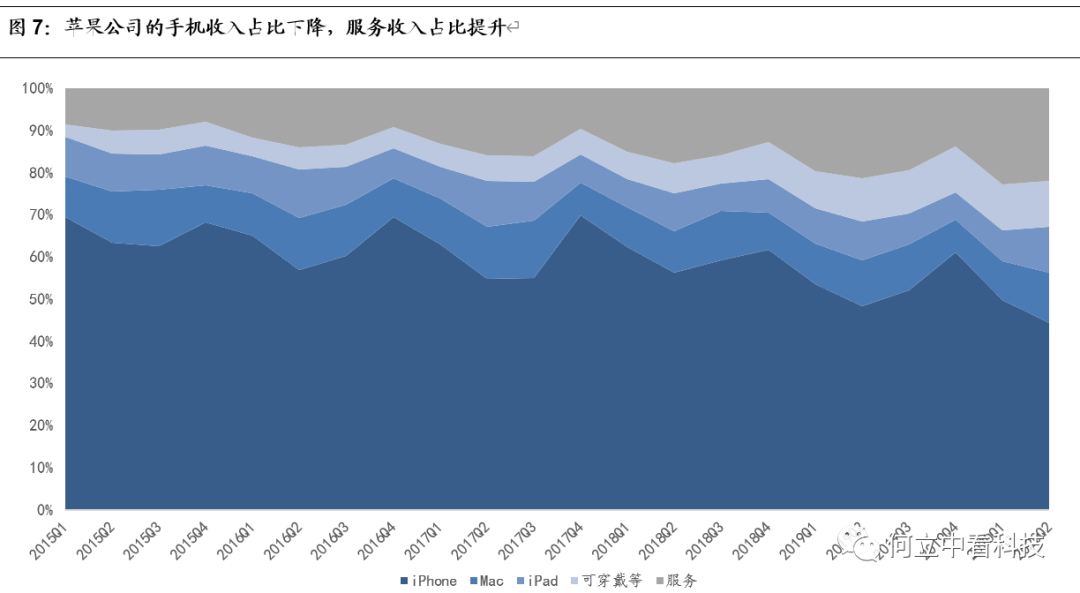

从下图明显看出,苹果的手机贡献收入占比逐渐下降,服务收入占比明显提升。苹果的服务收入包括:App Store、流媒体服务、AppleCare,以及授权等服务。每年的四季度苹果的手机收入占比有阶段性提升,是因为苹果一般在每年的9月发布新手机,而到每年的四季度才能真正带来收入,所以,每年的四季度的手机占比有明显提升。但是,长期看,手机收入占比是向下的。

2015Q1手机收入占比69.4%,服务收入只有10.1%。到2020年Q2手机收入占比已经显著降低在50%以下,只有44.3%,而服务收入占比提升到22%,服务占毛利比例提升至39%。

随着手机、IOT(苹果的其它硬件产品)的存量越来越多,会给苹果带来更多的服务收入。

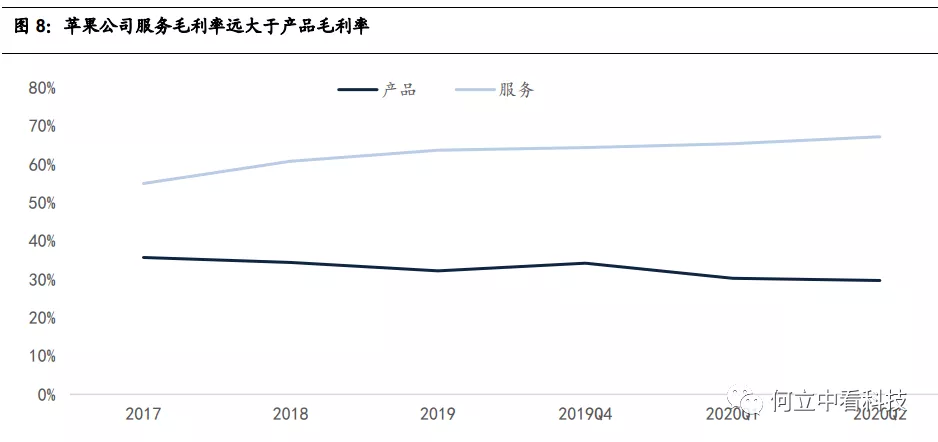

转型服务后,盈利能力提升带动估值提升

市场对苹果从卖硬件到转型服务公司,用股价和市盈率做了很好的反应。2019年之前,苹果公司的PE在15倍左右,2019年初下降到12倍,之后逐渐提升估值,到2020年8月26日PE上升到了36倍。

2019年1月初,公司下调业绩指引,第二天股价大跌10.21%,是导致苹果市盈率下降到12倍的主要原因。苹果将此次业绩下调的原因归咎于新iPhone销量低于预期,特别是在中国的销量。

2019年一季度苹果3次降价销售iPhone,看上去苹果是穷途末路逼不得已降价销售,如果对苹果的认识依旧停留在卖手机的手机公司,那么肯定会错过2019年以来的大涨,当然也不会理解巴菲特买苹果的逻辑。

2019年之后的苹果逻辑是:扩大IOS生态系统的覆盖范围,从而增加高毛利率的服务收入。2019财年苹果的服务毛利率63.7%,而产品的毛利率只有32.2%。2019Q4的手机销量同比增长7.9%带来的好处是,2020Q1、2020Q2服务收入同比增长16.6%、14.8%。

苹果降价销售手机后,股价反而开启了大涨。2019年9月发布低价的iPhone 11(2018年的iPhone XR 749美元起步)后,在天猫当晚的成交在1分钟内就破亿,较2018年的iPhone XR增长335%。到2019Q4(2020财年一季报)营收达到创纪录的918.19亿美元,同比增长8.9%,净利润达到222.36亿美元,同比增长11.4%。

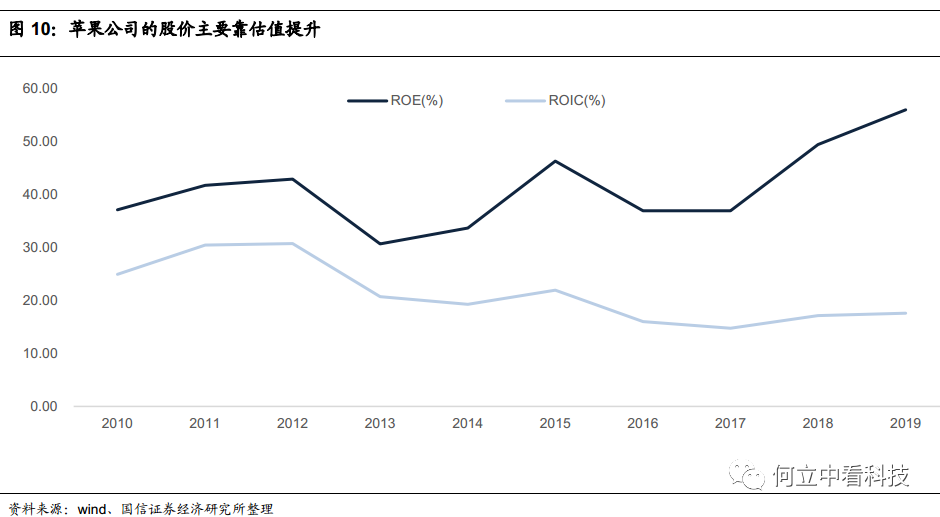

服务占比提升后,苹果的ROE、ROIC均有提升。

小米手机市场份额提升,有利于转型服务公司,维持“买入”评级

苹果公司已经从一家硬件科技公司转型为服务型的科技公司,盈利稳定性有提升。小米集团的业务与苹果相似度非常高,只是小米在手机处理器硬件技术和手机软件安卓生态系统受制于人,这两方面与苹果有差距。

小米会在全球科技竞争中受益,手机市占率会提升,看好从硬件公司转服务型公司。

预计 2020~2022年收入分别为2365亿元/2927亿元/3516亿元,增速分别为14.9%/23.8%/20.1%,2020~2022年净利润分别111亿元/133亿元/176亿元,增速分别为10.8%/20.3%/32.0%。

公司的收入、利润增速远高于苹果公司,且正在向高估值的服务型公司转型,公司合理估值范围50~51倍PE,2020年利润对应股价32.8~33.4港元,维持“买入”评级。

风险提示

智能手机出货量下降,竞争格局发生变化。(编辑:mz)