本文转自“欣琦看金融”,作者刘欣琦/谢雨晟,文中观点不代表智通财经观点

导读:

寿险尚在改革进程中,预计后续将兼顾代理人规模与质量增长;财险承保盈利能力改善,董事会引入“最强大脑”推动战略优化的确定性更强,维持增持。

投资要点

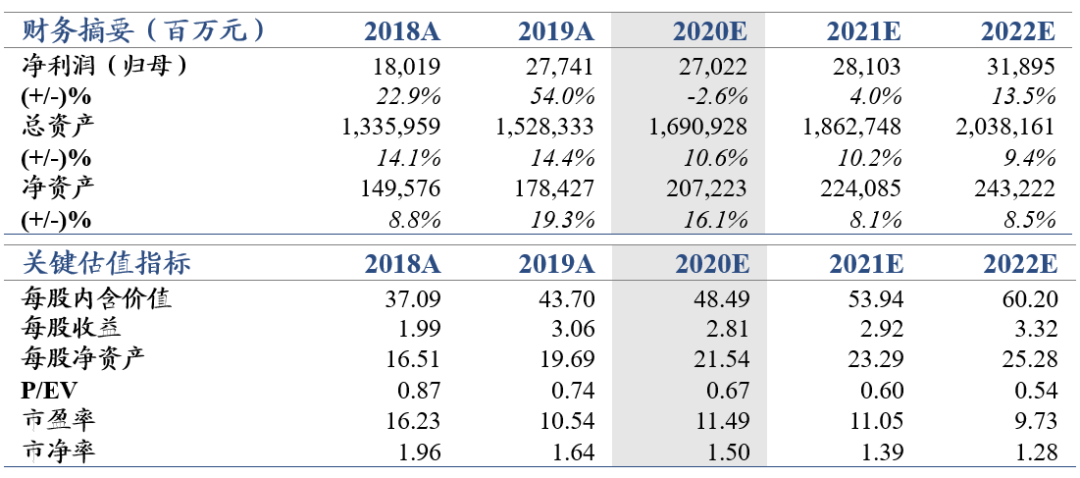

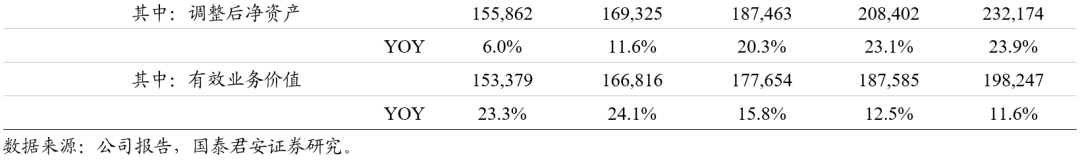

维持中国太保(02601)“增持”评级,维持目标价46.87元,对应2020年P/EV为0.97倍:受制于19年所得税减免高基数以及利率下行背景下计提准备金的影响,公司2020年上半年归母净利润142.39亿元,同比下降12.0%,扣除所得税因素,当期税前利润176.30亿元,同比提升21.7%。考虑到车险综合改革后财险公司保费充足度将下降,下调2020-2022年EPS为2.81(3.02, -7.0%) /2.92(3.37,-13.3%)/ 3.32(3.88, -14.5%)元。

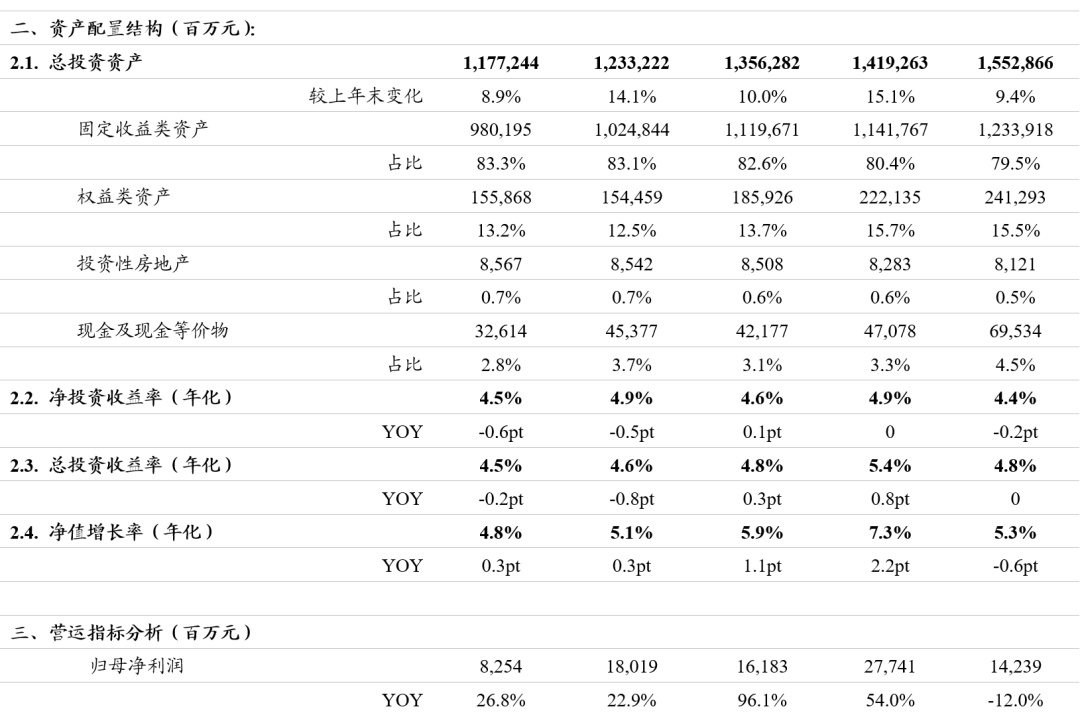

寿险尚在改革进程中,预计后续将兼顾代理人规模与质量螺旋式增长:上半年公司NBV同比下降24.8%,其中新业务价值率总体保持平稳,达37.0%,价值下降主要为新保业务不及预期所致,上半年新保同比-20.7%,其中代理人渠道新保业务同比下降27.5%,符合市场预期。国泰君安认为,公司寿险高质量转型决心坚定,上半年“NBV/手续费及佣金支出”逆势改善,较19H1提升0.04至0.86,但同时改革尚在探索过程中,一是卫生事件限制代理人面对面销售,二是同业高费用投入的竞争压力加剧,上半年月均健康人力及月均绩优人力合计占比同比下降17.1pt,为42.8%;代理人月均FYC同比下降28.9%,为4,183元,预计后续将兼顾代理人规模与质量增长,达成转型目标。

财险承保盈利能力进一步改善,董事会引入“最强大脑”推动战略优化的确定性更强:1)上半年财险公司综合成本率98.3%,其中赔付率59.7%(YOY+0.5pt),费用率38.6%(YOY-0.8pt),有利于车险综合改革背景下体现费用优势;2)完成GDR发行,引入保险、投资、资本运作等领域专业人士,公司未来战略优化的确定性更强。

催化剂:经济复苏带动居民储蓄需求的提升。

风险提示:全球卫生事件蔓延超预期;利率超预期下行;股市大幅下跌。

(编辑:赵芝钰)