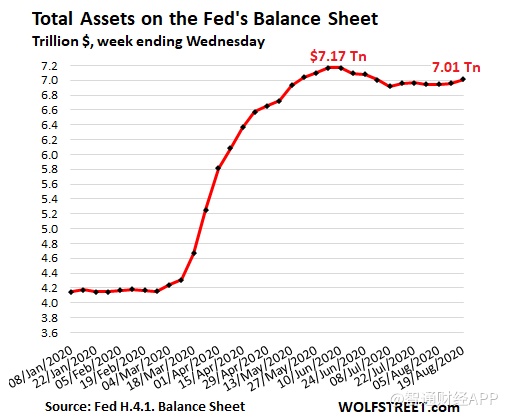

智通财经APP获悉,美东时间8月20日下午公布的美联储资产负债表显示,截至8月19日当周总资产增加了530亿美元,达到了7.01万亿美元,为连续第二周增加,此前两周曾连续下滑。现在的总资产比6月10日的峰值减少了1580亿美元。

WOLF STREET网站创始人、经济分析师Wolf Richter发表文章,就美联储资产负债表上与量化宽松相关的回购、央行流动性互换、特殊目的的载体(SPV)、抵押贷款支持证券(MBS)和国债等资产情况进行讨论。

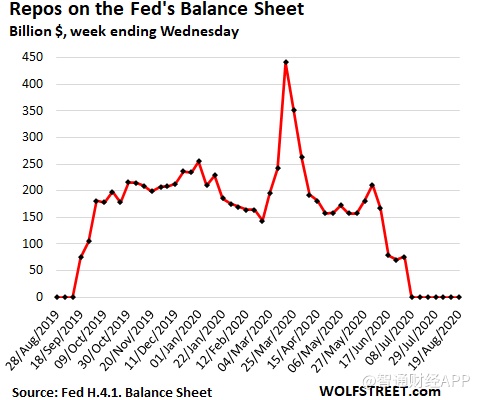

回购协议连续7周为零

截至7月1日当周,回购协议余额为612亿美元,一周后(7月8日)骤降至零。有分析师认为,这意味着银行首次没有通过回购协议来向美联储寻求短期资金来源,标志着融资市场回归常态。

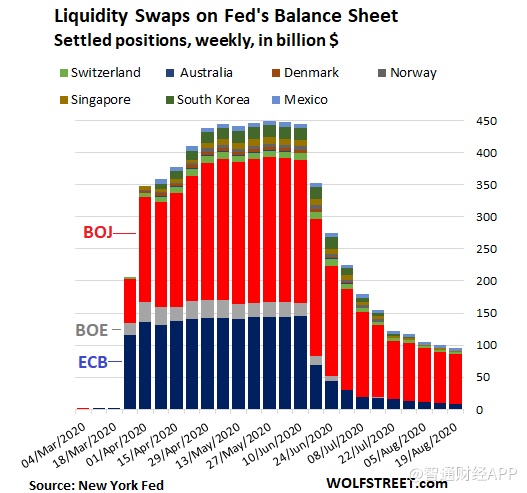

央行流动性互换减少了40亿美元

美联储的美元流动性互换额度是美联储向部分央行提供美元的工具。目前该工具正在退出使用,美元流动性互换额度从5月初4480亿美元的峰值降至960亿美元。日本银行占了770亿美元,为总额的81%。与欧洲央行的互换额度降至87亿美元。与墨西哥银行的互换额度自7月初以来一直持平于49亿美元。与瑞士央行的互换额度降至28亿美元。与新加坡央行的互换额度约19亿美元。而与其他中央银行的流动性互换协议已经到期。

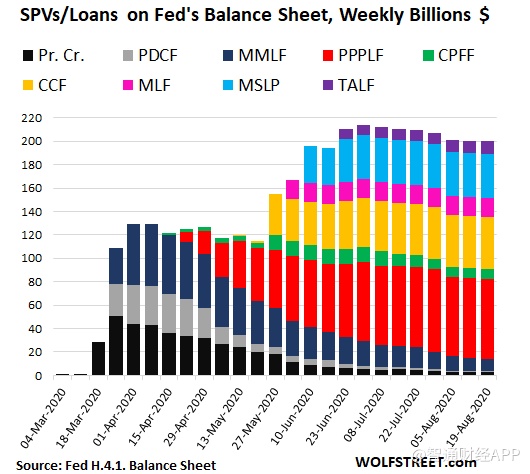

SPV持平于2000亿美元,较7周前减少了140亿美元

美国财政部向这些特殊目的载体提供股权资本,美联储向它们提供贷款。这些特殊目的载体的金额,反映了来自美国财政部的股权资本和来自美联储的贷款的总和。但从公布的数据来看,美联储几乎没有向它们放贷,因为这些特殊目的载体不是很活跃。

购买的公司债券和债券ETF较少

纽约联储的企业融资信贷便利(CCF)通过SPV购买公司债及债券ETF(下图中黄色部分)。自7月中旬以来,CCF的余额约为440亿美元。但美联储并没有购买440亿美元的公司债券和ETF。

美联储在另一份详细报告中披露,截至7月底,CCF仅包含120亿美元的债券和ETF。其余大部分是美国财政部未使用的股权资本。

美联储资产负债表上与SPV相关的工具包括:一级交易商信贷便利(PDCF)、货币市场基金流动性便利(MMLF)、薪资保障计划流动性便利工具(PPPLF)、商业票据融资便利(CPFF)、企业信贷便利(CCF)、主街贷款计划(MSLP)、市政流动性便利(MLF)、定期资产抵押证券贷款工具(TALF)。

约有三分之一的SPV余额属于PPPLF(红色部分)。

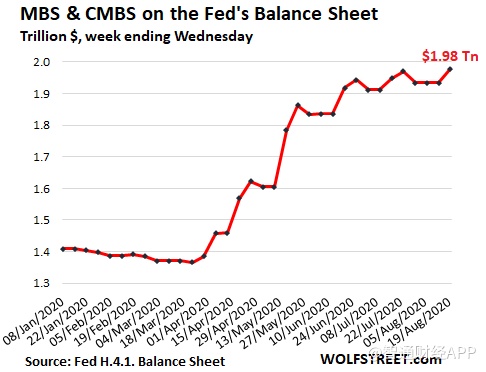

MBS增加440亿美元至1.98万亿美元,与一个月前持平

由于时间问题,抵押贷款支持证券(MBS)的余额不稳定。一是受到过手本金支付 (Pass-through principal payments) 的影响,MBS持有者在偿清抵押贷款时(特别是在当前的再融资热潮期间),资产负债表上的MBS余额会降低。二是美联储购买的MBS需要1-3个月的结算时间,结算完毕后才能体现在美联储的资产负债表上。这两个方向是相反的,因此MBS余额会出现波动。

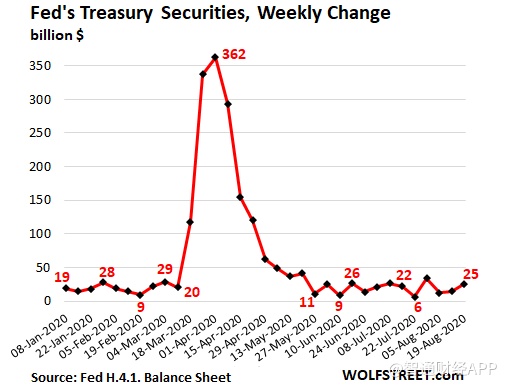

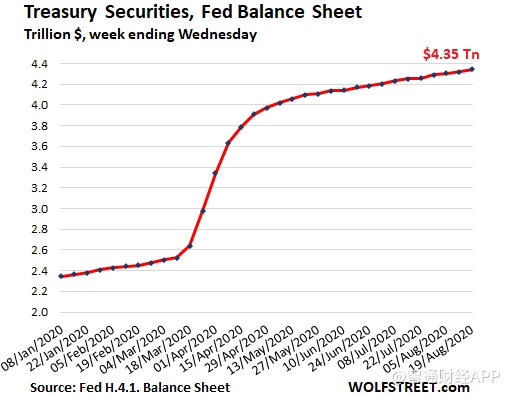

美国国债增加了250亿美元,达到4.35万亿美元

今年以来,除了3月中旬至5月中旬的10周外,美联储每周增持约60-290亿美元美国国债。3月中旬至5月中旬期间,美联储疯狂买入国债,在截至4月1日的当周最多买入3620亿美元。自1月1日以来,美国国债持有量每周都在增加。下面的图表记录了这种疯狂的购买。

在3月、4月和5月的大爆发之后,美国国债余额继续以大流行前的速度放缓:

在美联储的资产购买计划下,美国600多位亿万富翁的财富膨胀了4340亿美元,达到3.4万亿美元,与此同时,超过3000万人失去了工作。