本文源自微信公众号“中达研究”。

报告要点

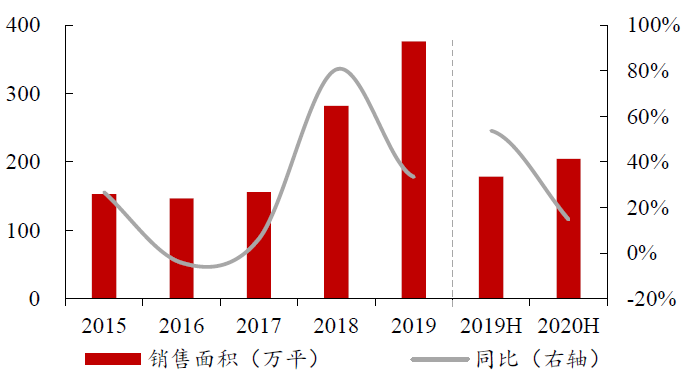

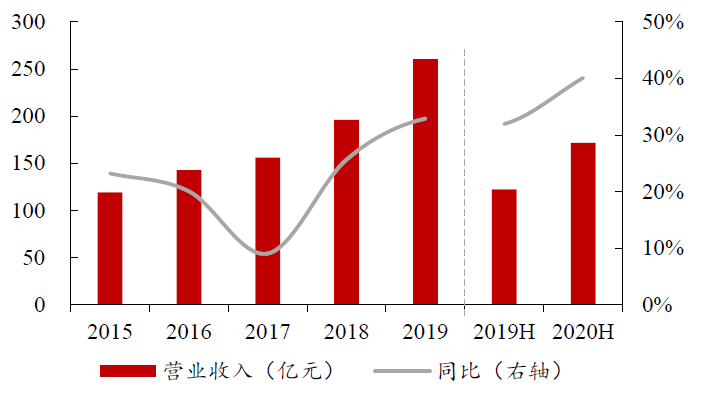

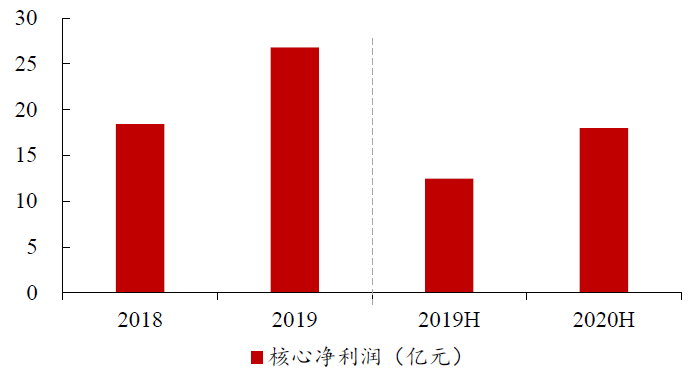

事件:宝龙地产(01238)发布2020中期业绩,实现营业收入171.7亿元(增长+40.1%),核心净利润18.0亿元(增长+44.3%)。

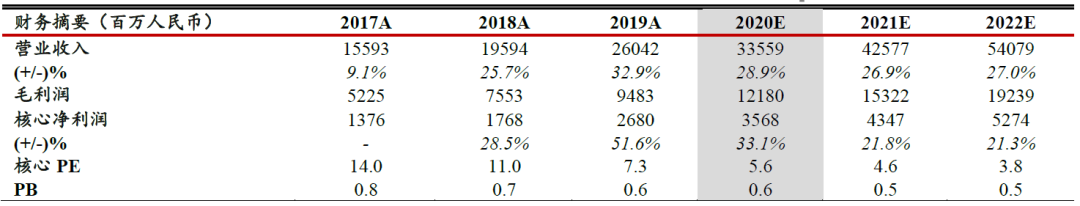

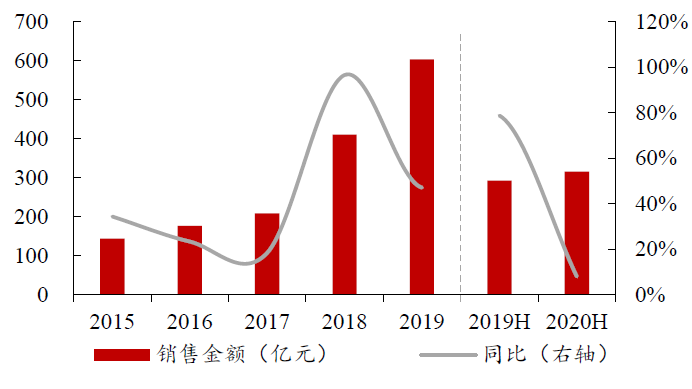

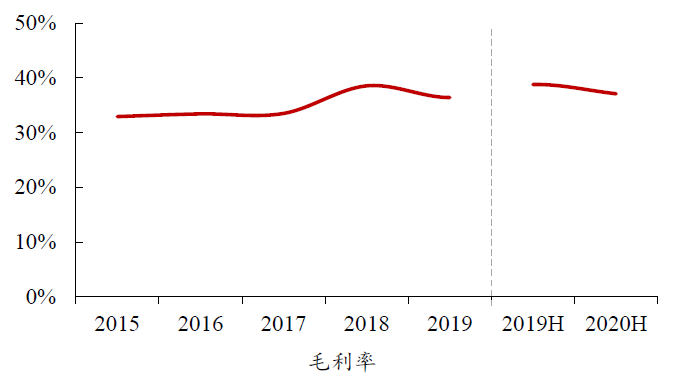

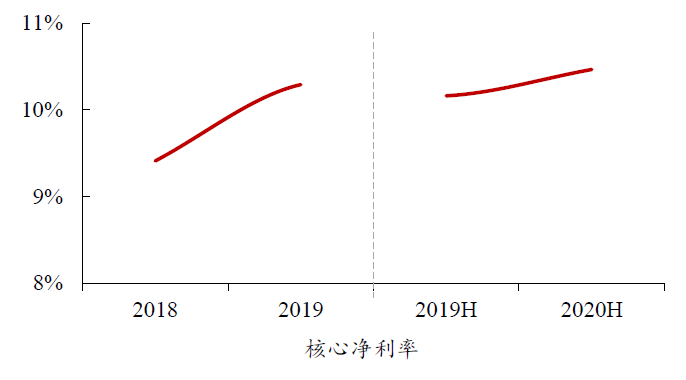

业绩持续高增,核心净利率提升。宝龙地产2020年上半年实现营业收入171.7亿元(增长+40.1%),核心净利润18.0亿元(增长+44.3%)。前期较高的销售增速为公司结算增长提供了支撑,2018及2019年,公司销售金额增速分别达96.5%及47.1%。盈利能力方面,公司2020年中期毛利率较去年同期下降1.7pct至37.1%,仍居行业前列;核心净利率较去年同期增长0.3pct至10.5%,使公司核心净利增速快于营收增速,主要系公司费用管控效果良好,2020年上半年销售及营销成本和行政开支合计费用率较去年同期下降2.0pct至6.7%。

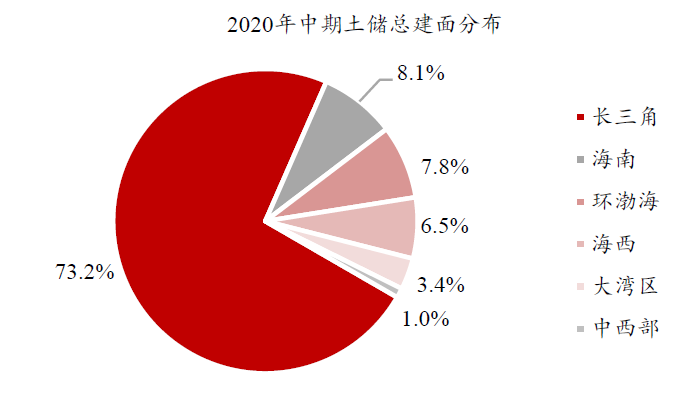

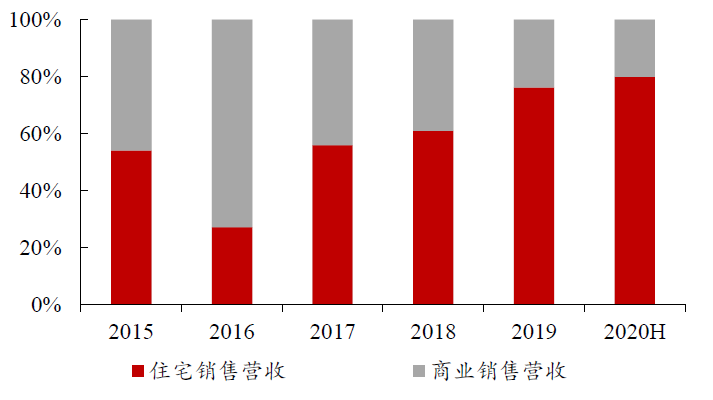

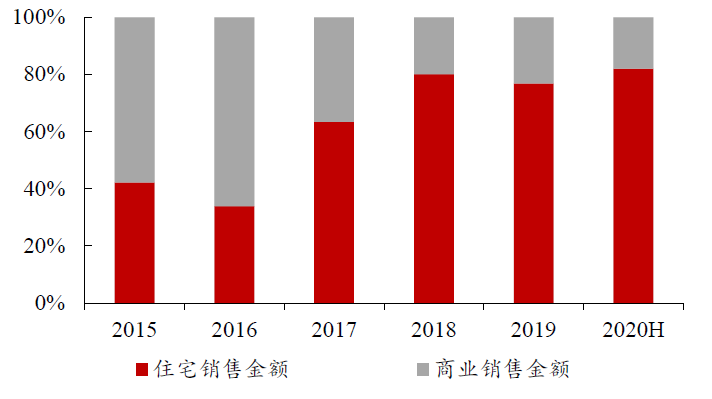

商住协同布局优质,住宅占比继续提升。公司布局持续聚焦长三角,截至2020年中,公司土储总建面达2859万方,其中73%位于长三角;2020年上半年新增土储总建面238万方,其中96%位于长三角。商住协同的特色模式使公司在激烈的土地竞争中独具优势,2020年上半年新增土地中54%以商业+住宅合作形式获取,总溢价率仅8.8%。充足且布局优质的土地储备使公司能够在市场热度复苏时及时铺排供给,上半年公司累计销售额达315.3亿元(增长+8.0%),已完成全年目标的42.0%。产品结构方面,公司销售业态结构继续优化,2020年上半年,住宅贡献公司销售金额的82.1%(2017-2019年:63.5%、80.1%、76.9%),不断优化的销售结构将为公司业绩提供支撑。

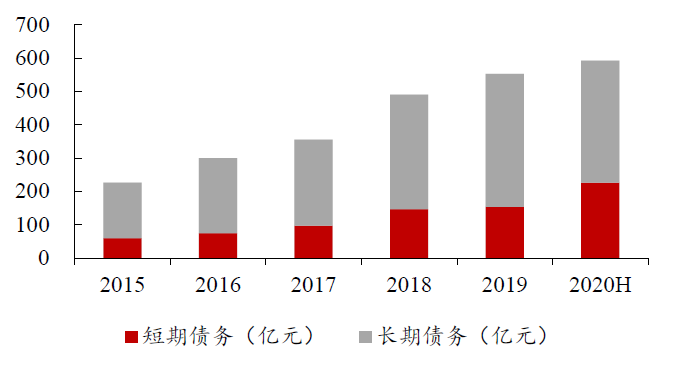

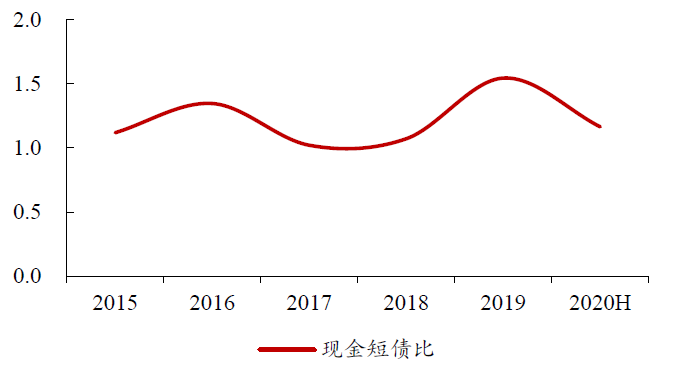

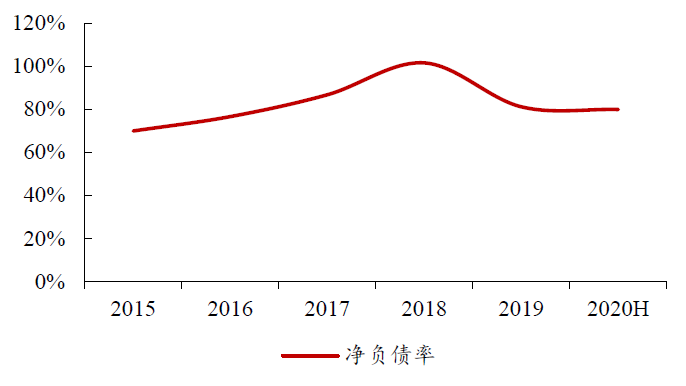

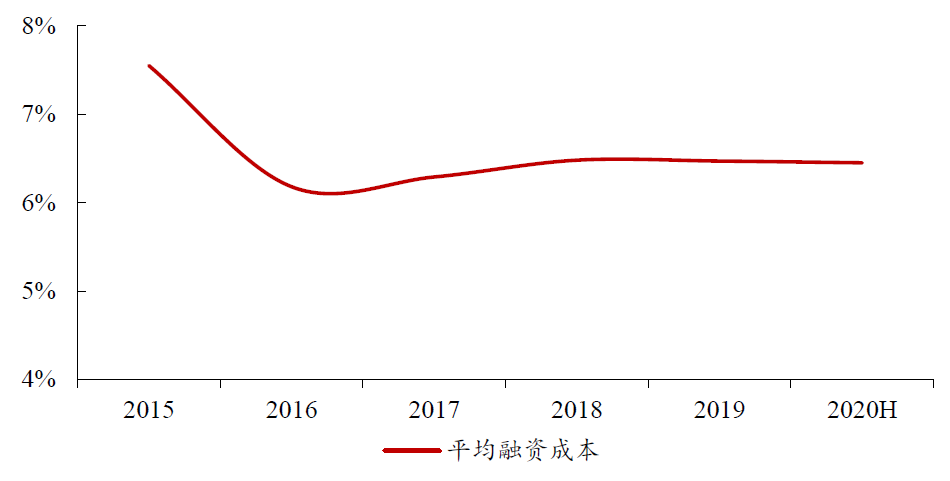

净负债率略有下降,融资成本持续下行。流动性方面,公司2020年中期短债占比较2019年末上升约10.6pct至38.3%,现金短债比则下降约0.3倍至约1.2倍,公司在手现金仍能够有效覆盖短期债务。杠杆方面,公司净负债率稳中略降,2020年中期较2019年末下降约1.3pct至79.9%。融资方面,公司2020年上半年融资成本有所下行,新增债务平均融资成本仅6.22%,带动2020年中期加权平均融资成本较2019年末下降0.02pct至6.45%。稳中有降的杠杆水平和持续下行的融资成本将有望支持公司的健康发展。

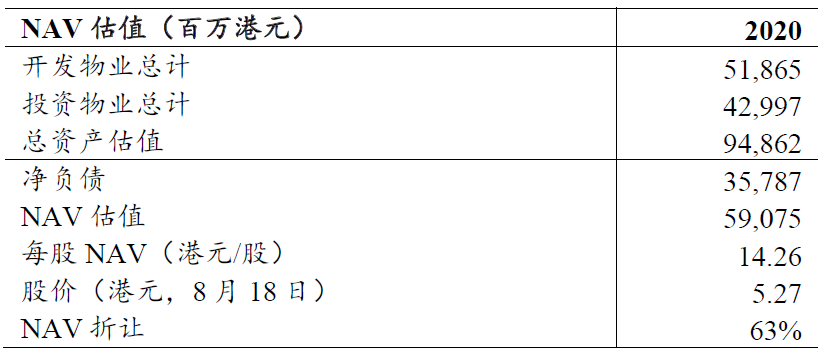

维持“买入”评级,目标价7.1港元。考虑到公司交付进度或因复工复产情况良好而做出调整,我们调整公司2020-2022年核心EPS预测7.9%/-0.9%/-2.7%至人民币0.86元/1.05元/1.27元,核心净利润同比增长33.1%/21.8%/21.3%。考虑到公司土储资源优质充裕,商住协同模式优势凸显,维持NAV折让50%,上调目标价3.1%至7.1港元,对应2020年7.6倍PE,较现价空间达35%。(最新股价为2020年8月18日收盘价)

风险提示:行业调控政策及货币政策存在一定不确定性;公司销售结算或存一定不确定性。

报告正文

业绩持续高增,核心净利率提升。宝龙地产2020年上半年实现营业收入171.7亿元(增长+40.1%),归母核心净利润18.0亿元(增长+44.3%)。前期较高的销售增速为公司结算增长提供了支撑,2018及2019年,公司销售金额增速分别达96.5%及47.1%。盈利能力方面,公司2020年中期毛利率较去年同期下降1.7pct至37.1%,仍居行业前列;核心净利率较去年同期增长0.3pct至10.5%,使公司核心净利增速快于营收增速,主要系公司费用管控效果良好,2020年上半年销售及营销成本和行政开支合计费用率较去年同期下降2.0pct至6.7%。

图 1:2020上半年公司销售金额增速回正

数据来源:公司公告, 中达证券研究

图2:2020上半年公司销售面积增速回正

数据来源:公司公告, 中达证券研究

图 3:2020上半年公司营业收入同比增长40.1%

数据来源:公司公告, 中达证券研究

图 4:2020上半年公司核心净利同比增长44.3%

数据来源:公司公告, 中达证券研究

图 5:公司毛利率略有下降,仍居行业前列

数据来源:公司公告, 中达证券研究

图 6:2020上半年公司核心净利率略有提升

数据来源:公司公告, 中达证券研究

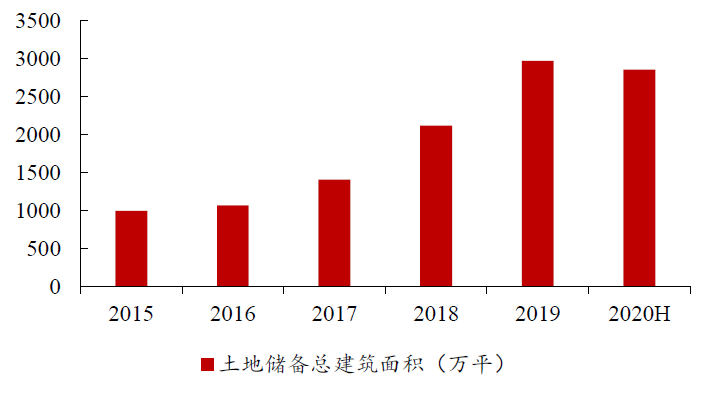

商住协同布局优质,住宅占比继续提升。公司布局持续聚焦长三角,截至2020年中,公司土储总建面达2859万方,其中73%位于长三角;2020年上半年新增土储总建面238万方,其中96%位于长三角。商住协同的特色模式使公司在激烈的土地竞争中独具优势,2020年上半年新增土地中54%以商业+住宅合作形式获取,总溢价率仅8.8%。充足且布局优质的土地储备使公司能够在市场热度复苏时及时铺排供给,上半年公司累计销售额达315.3亿元(增长+8.0%),已完成全年目标的42.0%。产品结构方面,公司销售业态结构继续优化,2020年上半年,住宅贡献公司销售金额的82.1%(2017-2019年:63.5%、80.1%、76.9%),不断优化的销售结构将为公司业绩提供支撑。

图 7:2020年中公司土储总建面达2859万平方米

数据来源:公司公告, 中达证券研究

图 8:公司土储总建面中73.2%位于长三角

数据来源:公司公告, 中达证券研究

图 9:2020上半年住宅贡献物业开发营收的79.9%

数据来源:公司公告, 中达证券研究

图 10:2020上半年住宅贡献销售金额的82.1%

数据来源:公司公告, 中达证券研究

净负债率略有下降,融资成本持续下行。流动性方面,公司2020年中期短债占比较2019年末上升约10.6pct至38.3%,现金短债比则下降约0.3倍至约1.2倍,公司在手现金仍能够有效覆盖短期债务。杠杆方面,公司净负债率稳中略降,2020年中期较2019年末下降约1.3pct至79.9%。融资方面,公司2020年上半年融资成本有所下行,新增债务平均融资成本仅6.22%,带动中期加权平均融资成本较2019年末下降0.02pct至6.45%。稳中有降的杠杆水平和持续下行的融资成本将有望支持公司的健康发展。

图 11:现金总额较2019年末提升约11.7%

数据来源:公司公告, 中达证券研究

图 12:公司短期债务占比有所提升

数据来源:公司公告, 中达证券研究

图 13:现金短债比略有下降,仍能实现有效覆盖

数据来源:公司公告, 中达证券研究

图 14:净负债率近年稳中有降

数据来源:公司公告, 中达证券研究

图 15:公司2020上半年融资成本稳中略降

数据来源:公司公告, 中达证券研究

维持“买入”评级,目标价7.1港元。考虑到公司交付进度或因复工复产情况良好而做出调整,我们调整公司2020-2022年核心EPS预测7.9%/-0.9%/-2.7%至人民币0.86元/1.05元/1.27元,核心净利润同比增长33.1%/21.8%/21.3%。考虑到公司土储资源优质充裕,商住协同模式优势凸显,维持NAV折让50%,上调目标价3.1%至7.1港元,对应2020年7.6倍PE,较现价空间达35%。(最新股价为2020年8月18日收盘价,计算估值指标及EPS增速时已使用最新总股本进行调整)

表 1:宝龙地产NAV约14.3港元/股

数据来源:公司公告,中达证券研究

风险提示:

调控政策存在一定不确定性;公司销售结算或存一定不确定性。

(编辑:宇硕)