万众瞩目下,PC老大联想集团(00992)于8月13日午间发布了截至6月30日的20/21财年度第一季度业绩公告,期内实现收入133.48亿美元(单位下同),同比增长7%;权益持有人应占利润2.13亿美元,同比增长31%。

在今年的特殊环境下取得业绩增长已属不易,更何况是净利润同比增长31%。然而下午开盘股价却下跌了。从盘面看,全天成交量1.256亿股,成交额6.106亿港元,相较之前量能有所放大且主要为下午成交。

智通财经APP注意到,自7月份以来,联想集团的股价累计涨幅接近20%,远远跑赢大盘恒指3.2%的涨幅,因此发布业绩后难免有获利资金流出。不过,这并不影响联想的基本面,回调反而可能是上车良机。

今天,机构们已经开始纷纷唱多,麦格理最新对联想集团的目标价评级,更是达到了8.1港元。

行情来源:智通财经

PC业务增长强劲,数据中心表现亮眼

智通财经APP了解到,联想集团是全球领先的智能设备产品及服务提供商。 公司以智能设备与数据中心业务为核心,主营个人电脑(PC)、平板与智能设备、移动业务、数据中心业务及云服务等,业务遍布北美、拉美、亚太、欧洲、中东、非洲等全球主要市场,在个人电脑、手机、数据中心等主要业务全球市场份额均处于领先水平。

2018年以来全球市场PC出货量同比转正,作为全球PC龙头的联想集团一马当先。在向智能转型的战略转变下,联想集团以客户为中心,优化其业务分部,并拓展新业务。伴随PC市场持续回暖,高端化趋势显著,移动业务及数据中心业务亏损继续收窄,公司进入稳定盈利轨道,带动公司业绩稳定增长。

20/21财年Q1,公司收入133.48亿美元,同比增长7%;净利润2.13亿美元,同比增长31%。分业务看,智能设备业务依旧是公司业绩的“压舱石”,一季度收入117.36亿美元,同比增长5.2%,创下新高,税前溢利同比增长17.2%至6.2亿美元。

进一步细分,PC和智能设备录得收入106.03亿美元,同比增长10.1%,收入占比达到80%。主要是因为受到公共卫生事件影响,远程办公、游戏等互联网业务增多催生了PC的需求增长,期内集团的Chromebook出货量同比增长了17%,且线上商店的营业额同比大增53%。

移动业务收入10.93亿美元,同比下降27%,主要是受到拉丁美洲等地区的行业需求影响。联想的移动业务主要在拉丁美洲、北美和欧洲开展,期内拉丁美洲的移动业务市场出货量同比大跌30%,相关厂商都受到影响。不过联想凭借自身优势,反而进一步加深了市场渗透,期内在拉丁美洲、北美和欧洲的市场份额分别提升了1.8、1.6和0.6个百分点。另外值得注意的是,该部分业务收入占比仅8%,因此对于集团总体业绩影响有限。

值得一提的是集团的数据中心业务,期内收入16.12亿美元,同比增长18.9%,收入占比12%,增速甚至超过了PC业务。其向公共云服务提供商提供超大规模产品的云服务IT基础设施业务云服务IT基础设施业务一直是加速对云计算进行投资的主要受益者,期内来自云服务IT基础设施业务的收入按年增长31%,达到新的季度记录。企业IT基础设施业务在多个产品类别中也实现了强劲增长,包括软件和服务,混合云和高性能计算,期内收入同比增长9%。

IDC业务未来有望进一步放量,主要是受5G商用、云计算发展等因素推动,数据流量大量增长,IDC建设需求持续放量。并且对于公司而言, IDC业务放量还有助于公司的估值提振。

费用控制稳定,盈利能力提升

纵观近几年财务数据,在盈利能力方面联想集团表现出强大的稳定性。第一财季,集团实现毛利润20.41亿美元,同比持平,经营溢利4.36亿美元,同比增长27%,税前溢利3.32亿美元,同比增长38%。

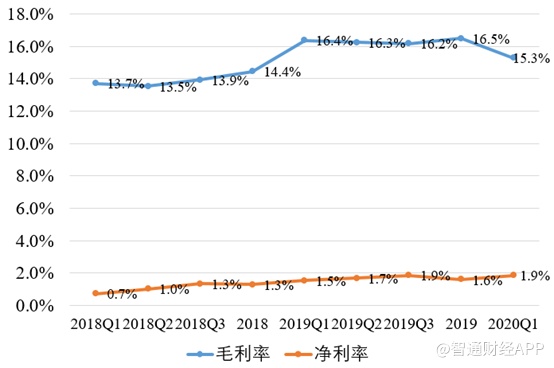

智通财经APP观察到,2019年以来集团的毛利率明显上了一个台阶,虽然本期内毛利率为15.3%,同比减少了1.1个百分点,主要原因是受到移动手机业务的影响,但是随着卫生事件逐步控制后市场需求放开,加上联想在当地市场渗透率的提升,盈利水平将会得到大幅度改善。

期内净利率未1.9%,同比增长了0.4个百分点,自2018财年实现扭亏为盈之后,净利率水平创出了新高,而这得益于联想集团在费用支出方面优异的控制能力。

第一财季联想集团销售费用、行政费用分别为6.32亿、6.61亿美元,费用支出比分别为4.74%、4.95%,合计9.69%,同比下降了1.29个百分点。主要是因为营销费用比明显下降,环比看期内营销费用率也处在近几年最低。

智通财经APP了解到,在全球竞争下行业马太效应加剧,头部厂商市场份额不断增大。联想集团的行业竞争力和话语权不断提升,加之在规模效应之下,集团的营销费用支出比明显下降,进一步拓宽了盈利能力。

另外,联想集团的资产负债结构保持稳定,且随着经营性现金流不断增长,公司的现金及现金等价物储备不断增加,截至2020年6月30日为35.51亿美元,同样创出历史新高。现金流增长的另一面则是流动负债尤其是短期借款的逐渐减少,不难看出,随着集团盈利能力的提升,其资产结构和偿债能力也有了明显改善。

通过以上分析,不难得出联想集团的基本面相当扎实,业绩和盈利能力也处于稳中有升的通道之中。从估值上看,截至8月13日收盘,联想集团的PE(TTM)仅为10.2倍,在港股相应板块中处于低估状态。

考虑到数据中心等业务前期投入巨大,但是细分行业前景巨大,未来业务放量之后带来利润增长。在盈利水平上升的同时,公司的估值锚也会得到提升,股价就可以收获盈利乘以估值的双重收益,从而实现利润和估值提升的戴维斯双击。

这也是近期联想集团频频被大行唱多的原因。智通财经APP观察到,7月份以来截至业绩发布前,中金公司、花旗和里昂证券分别给予了6.2港元、5.7港元和7.2港元的评级,摩根士丹利也上调了目标价。而业绩发布之后,花旗再次上调目标价至6.2港元,麦格理更是给出了8.1港元的目标价评级。因此,有联想集团的基本面作支撑,机构大行唱多作背书,短期的股价波动根本不足为惧。