本文来自国泰君安证券。

核心结论

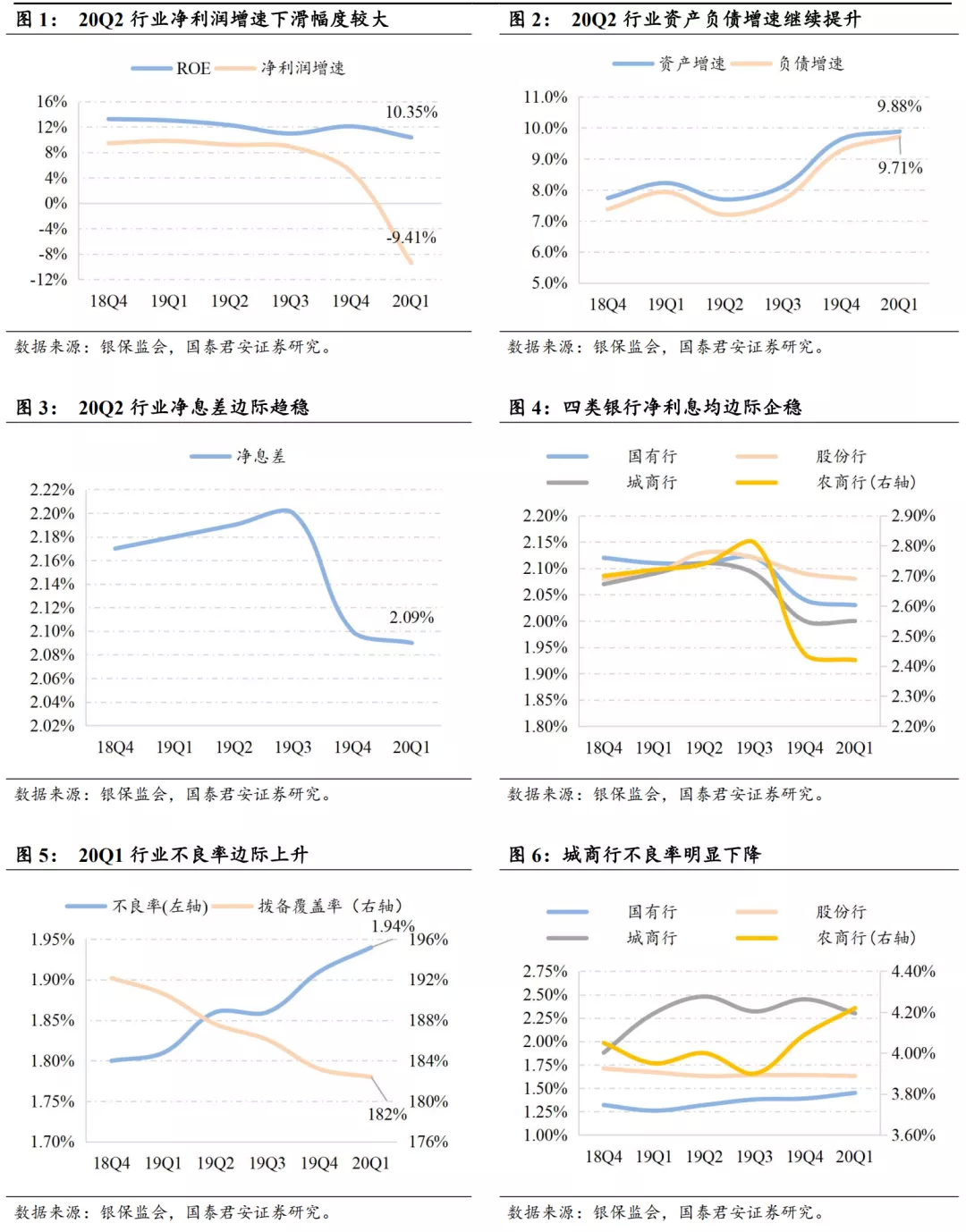

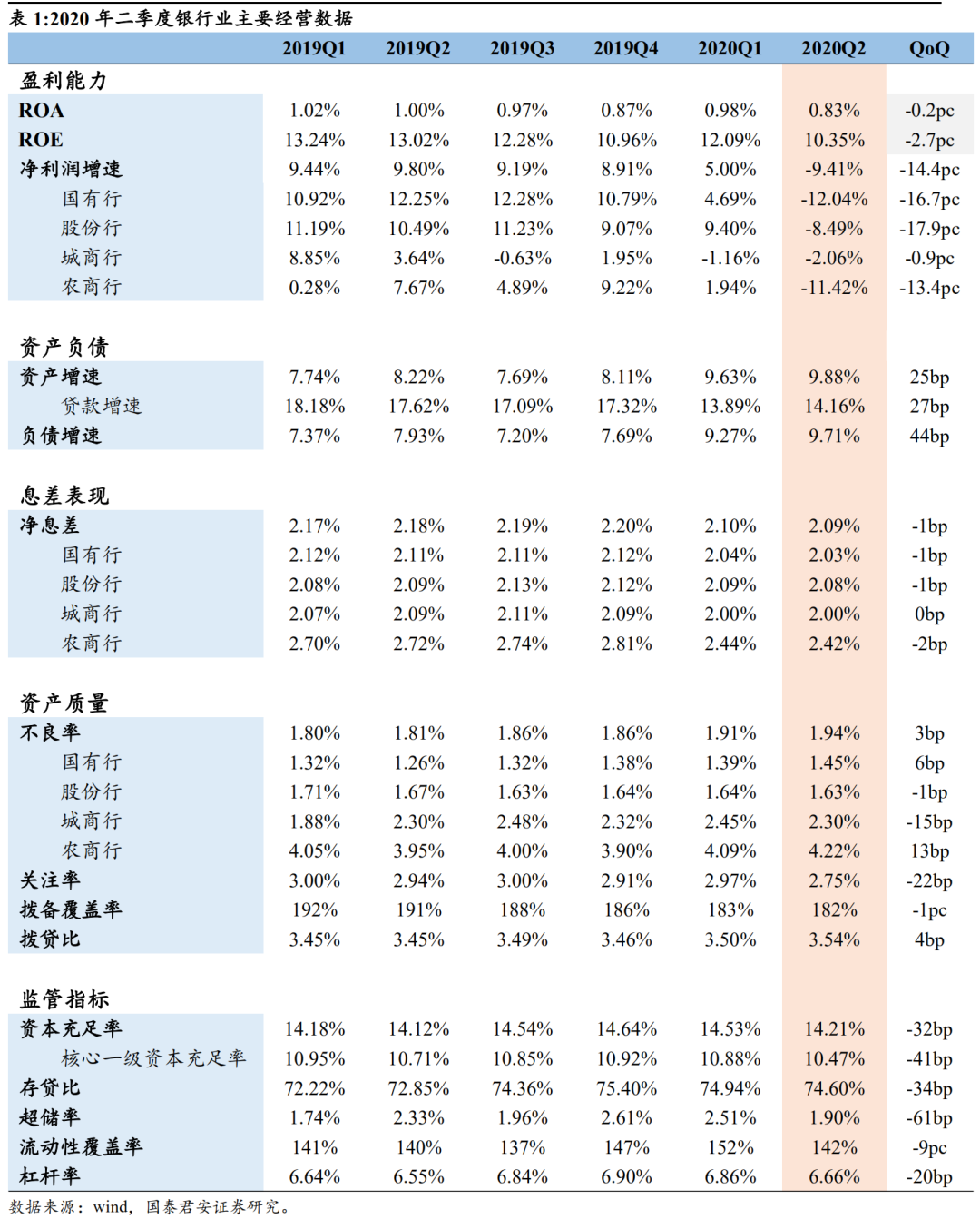

2020年二季度银行业盈利符合市场预期,而核心指标好于预期。利润增速下滑已在预期内,此次行业数据披露后,市场对业绩的不确定性得以消除。而从规模、息差、不良三个核心经营指标看,行业经营情况好于预期:①资产增速环比提升,扩表延续;②息差环比仅收窄1bp,压力明显降低;③不良率仅小幅上升,而前瞻的关注率大幅下降,拨贷比更是持续提升。建议投资者淡化账面盈利指标,更关注银行业实际经营成果。

摘要

事件背景:2020年8月10日,银保监会官网发布了《2020年二季度银行业保险业主要监管指标数据情况》。

1.盈利能力:边际下滑。净利润增速环比下降14.4pc至-9.4%,ROE同比下降2.7pc至10.4%,盈利能力的下滑主要源于不良资产处置及主动控速。其中,城商行利润增速为-2.1%,环比仅下降0.9pc,同比、环比均最为稳定,可能是由于主动调控力度相对较低。

2.资产质量:拨备增厚。不良率环比上升3bp至1.94%,上升幅度较Q1收窄。同时,前瞻的关注率环比大幅下降22bp至2.75%,显示整体资产质量有边际趋稳迹象。从拨备水平看,拨备覆盖率因不良率上升,而环比下降1pc至182%。而拨贷比环比上升4bp至3.54%,显示银行仍在大力计提拨备,风险抵补能力提升。

3.资产负债:扩表加速。资产、负债增速环比均继续上升,其中总资产增速环比上升0.3pc至9.9%,上升幅度有所收窄。在货币政策更注重精准滴灌的基调下,下半年总资产或维持当前增速。

4.息差表现:好于预期。息差环比仅收窄1bp至2.09%(20Q1环比收窄9bp),明显好于市场预期。随着二季度公共卫生事件已被有效控制,银行恢复零售信贷投放节奏,提高高定价贷款占比。

5.监管指标:资本仍紧。核心一级资本充足率同比下降24bp至10.47%,在利润增速下滑后,核心一级资本变得更加紧张。资本限制其实意味着利润增速并不具备持续下行的空间。

投资建议:二季度行业利润增速已披露,市场对业绩的不确定性消除。当前银行面临的政策环境有边际向好趋势,有助于对板块的悲观情绪修复。我们判断零售银行不良预期拐点有望率先被验证,将享受确定性溢价,在板块中的领头羊效应将持续强化。重点推荐零售资产驱动型银行:平安银行、邮储银行(01658)、招商银行(03968)和宁波银行。

风险提示:经济下行致信用风险爆发;LPR超预期下行挤压净息差。

(编辑:郭璇)