随着新政策的出台,芯片行业的投资逻辑进一步强化。

智通财经APP观察到,8月4日,国务院发布《新时期促进集成电路产业和软件产业高质量发展的若干政策》,大力支持集成电路产业和软件产业的高质量发展,体现了国家大力发展集成电路和软件产业的决心和意志。

相比原有政策,本次新增许多关键性内容,包含财税、投融资、研究开发、进出口、人才、知识产权、市场应用、国际合作等八个方面 37 项政策措施。未来国家将以新型的举国体制发展集成电路等关键核心技术。

国产替代逻辑不断强化

芯片被喻为国家的“工业粮食”,信息行业的基石,芯片行业的稳定发展还给我们提供了工业、信息等产业健康发展的基础,而且还在高速发展。

根据WSTS的预测,2020年全球半导体市场规模预计达到4260亿美元,同比增长3.3%,其中又以集成电路(IC)占比最大,达到3510亿美元,占半导体总规模的82.4%,同比增长5.3%。由此可见,作为芯片单元的集成电路的重要性。

中国是世界最大的半导体消费市场,每年消耗掉的芯片约占全球芯片总额的1/3。国内芯片市场在过去的5年基本保持着20%+以上的增长,即使是在2015年全球芯片市场遭遇负增长的时候,中国仍保持着19.7%的增长率。

但是中国虽然是芯片消耗大国,自给率却不足20%,八成以上依靠进口。2018年国产芯片自给率约为15.5%,据IC Insights预测,2023年国内芯片需求市场规模达到2290亿美元,而自给只有452亿美元,自给率约为19.7%,因此,芯片的国产替代空间十分巨大。

国内的芯片行业起步较晚,而该行业又是资本和技术密集型行业,所以短时间内发展起来并不容易。不过随着这些年国家在芯片行业加大投入,也取得了明显的进步,但是跟美国等仍然具有较大差距。而由于中美贸易摩擦不断,美国对中国不断实施技术封锁,更加彰显出集成电路是强国必争之地,同时也凸显了芯片国产替代的必要性和重要性。

《新时期促进集成电路产业和软件产业高质量发展的若干政策》的发布,是我国集成电路行业发展的阶段性政策,在这个特殊节点之上,又成为行业发展的强力助推器。针对集成电路行业的资金、技术的难点,政策给予了大力扶持。

资本密集型的半导体产业

智通财经APP了解到,芯片生产的商业模式可分为IDM(垂直整合模式)和垂直分工模式,IDM即从设计到制造、封测以及销售自有品牌IC都一手包办的半导体公司,例如英特尔、三星等。垂直分工模式即有的半导体公司仅做IC设计,没有芯片加工厂(Fab),通常被称为Fabless,例如华为、ARM、NVIDIA和高通等。另外还有的公司只做代工,不做设计,称为代工厂(Foundry),代表企业有台积电、格罗方德、中芯国际、台联电等。

根据上述两种商业模式,现有的半导体企业可以分为IDM、Foundry、Fabless以及Fab-lite(介于IDM和Fabless之间)这四种形式。垂直分工模式出现的根本原因是企业需要盈利并降低运营和研发风险。

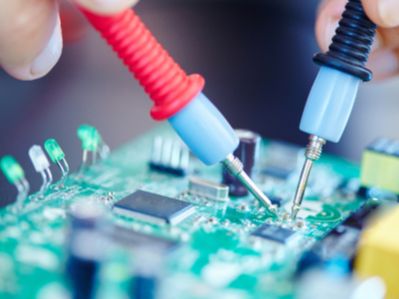

半导体制造环节的投资十分巨大,沉没成本高,尤其是随着制程(指晶体管栅极的最小线宽)的进化,投入成本原来越高,为了达到盈亏平衡所需要达到销售量越来越高,运营风险也就越来越大。

据了解,条28nm工艺集成电路生产线的投资额约50亿美元,20nm工艺生产线高达100亿美元,7nm制程的投资金额已是百亿美元量级以上的投入。晶圆制造产线的制程和硅片尺寸这两个参数一旦确定下来一般无法更改,因为如果要改建,则投资规模相当于新建一条产线。而且每年设备保养、维修和更新以及新技术研发投入等支出占总投资的20%。这意味着除了少数实力强大的IDM厂商有能力扩张外,其他的厂商根本无力扩张。

反观设计环节,根据《集成电路设计业的发展思路和政策建议》,通常情况下一款28nm芯片设计的研发投入约1亿元~2亿元,14nm芯片约2亿元~3亿元。从投资规模角度分析,设计环节的风险和准入门槛远低于制造环节。

由于垂直分工模式更灵活,门槛更低,便于分散投资风险,更加适应快速变化的市场需求,因而获得越来越多半导体从业者的认可和选择。这就是为什么原先的IDM企业将半导体业务进行剥离。

直击痛点,大力扶持半导体生产企业

在垂直分工模式下,半导体产业链从上至下分为设计、制造、封测到销售,其中制造环节对于投资规模、技术水平要求最高,这也是目前制约我国芯片产业最为明显的环节。本次政策重点也很突出,在税收减免方面给予集成电路生产企业最大优惠力度。

“十免”即第一年至第十年免征企业所得税;“五免五减半”即第一年至第五年免征企业所得税,第六年至第十年按照25%的法定税率减半征收企业所得税率;“ 两免三减半”:第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税率;“ 五免后按十”:第一年至第五年免征企业所得税,接续年度减按10%的税率征收企业所得税。2019年国内上市公司所得税总额为25.67亿元,利润总额209.55亿元。

此外,在投融资方面,新增“鼓励复合条件的企业发行债券、公司债券、短期融资券和中期票据等”;“加大对集成电路产业的中长期贷款支持力度”。IPO方面支持符合条件的企业在科创板、创业板上市融资;加快境内上市公司审核流程;通畅相关企业原始股东的推出渠道。研究开发政策方面,构建社会主义市场经济条件下关键核心技术攻关新型举国体制;积极利用国家重点研发计划、国家科技重大专项等给予支持。

因此,在政策层面,属于从顶层建设到基础扶持的全方面支持。

港股二巨头,中芯和华虹

智通财经APP观察到,港股市场方面,以中芯国际和华虹半导体为核心标的,具有长期关注和投资价值。

中芯国际(00981)是中国大陆技术最先进、配套最完善、规模最大、跨国经营的集成电路制造企业集团,提供 0.35 微米到 14 纳米不同技术节点的晶圆代工与技术服务。集团总部位于上海,拥有全球化的制造和服务基地。在上海、北京、天津、深圳、江阴等地建有200mm、300mm晶圆厂。

近期,中芯国际与北京经济技术开发区管委会签署了《合作框架协议》,根据协议将在中国共同成立合资企业,该合资企业将从事发展及运营聚焦于生产 28 纳米及以上集成电路项目。该项目将分两期建设,项目首期计划最终达成每月约100000片的12英寸晶圆产能,二期项目将根据客户及市场需求适时启动。

与中芯国际并称为国内代工双雄的华虹半导体(01347)产业布局聚焦于特色工艺。公司成立之初就确定了差异化战略与特色工艺技术方向。经过多年研发创新和持续积累,现已形成嵌入式非易失性存储器(eNVM)、功率器件、模拟及电源管理、逻辑及射频等多个特色工艺平台。

2016年华虹宏力主要业务来自于200mm纯晶圆代工,主要面向1微米到90纳米的可定制服务,2019年,华虹宏力迎来无锡12英寸工厂的试量产。2020年华虹在14nm崭露头角,进入良率爬坡阶段,“华力二期”也就是华虹六厂。其建成投产后,华虹的工艺覆盖了0.5μm 到 14nm,重点从事逻辑芯片的生产。

财务方面,2019年中芯国际实现营收31.16亿美元,公司拥有人利润2.35亿美元,所得税2300万美元;2019年华虹半导体营收9.33亿美元,公司拥有人利润1.62亿美元,所得税2700万美元。

不难看出,半导体公司目前还处于不断加大投入的阶段,所以净利率较低,随着政策执行可以有效改善公司净利润和现金流状况,更重要的是,在国产替代的大背景之下,中芯国际、华虹半导体等代表了国内该行业的领先水平,这样的企业始终是绕不开的话题,其长远投资价值的逻辑也在于此。除此之外,基于中芯国际和华虹半导体的产业链也将涌现越来越多的投资机会。