本文来自微信公众号“学恒的海外观察”。

事项

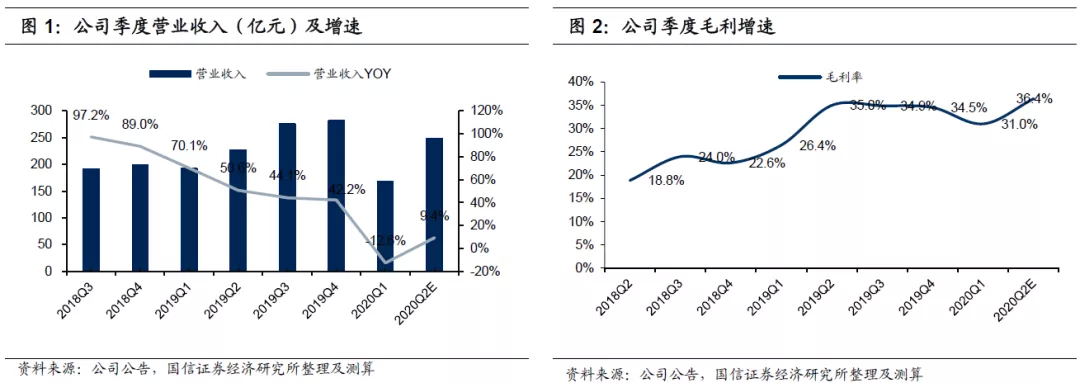

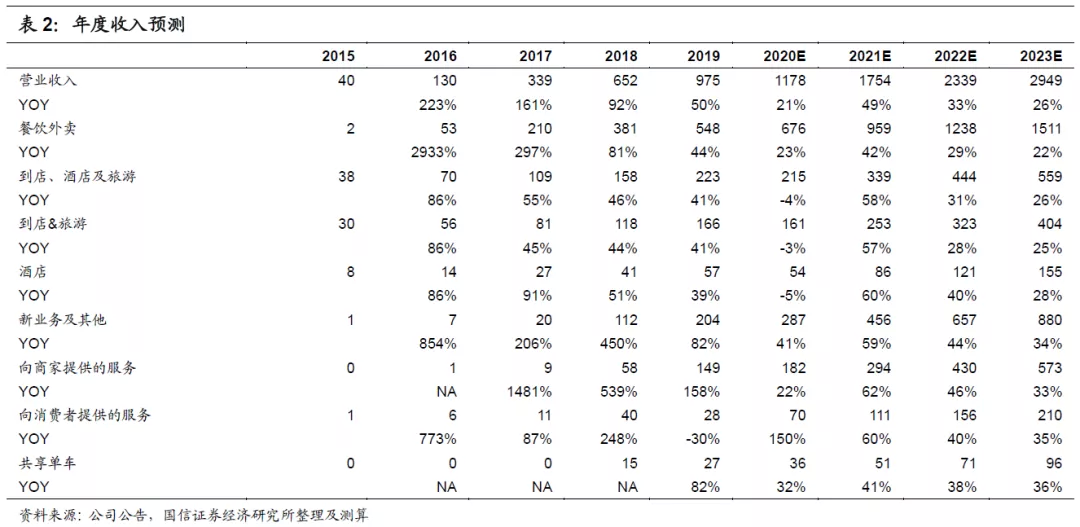

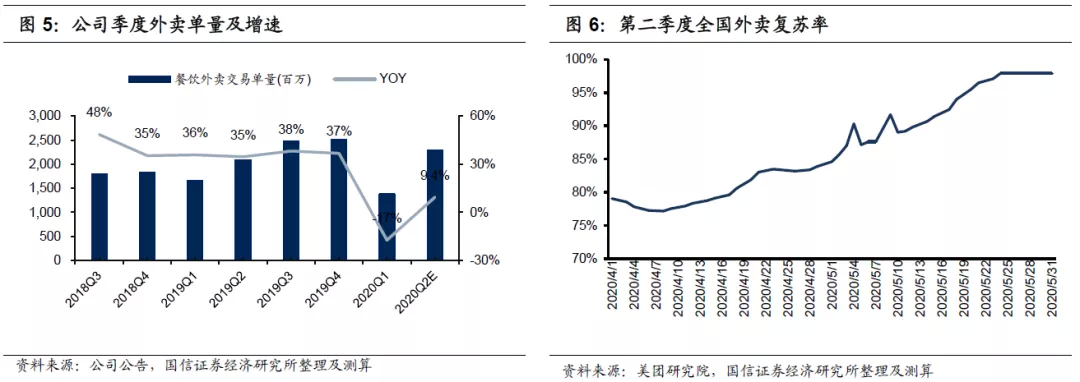

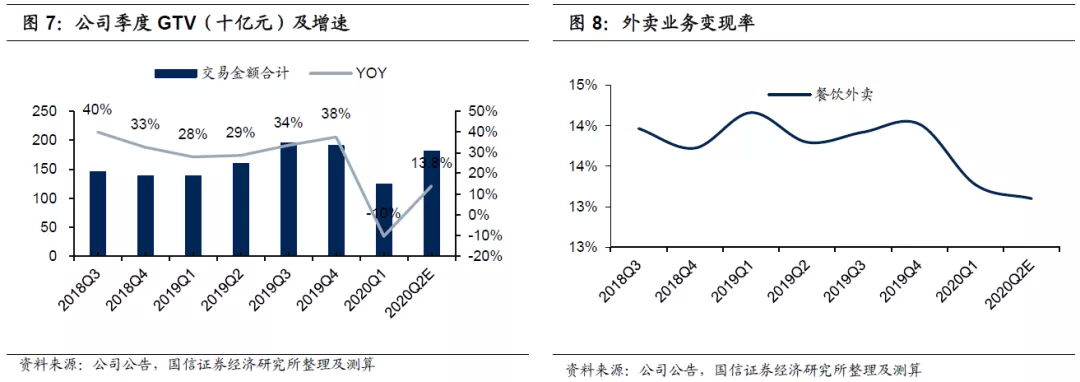

美团点评(03690)即将发布2020Q2财报,我们预计二季度整体收入同比+9.4%至248.4亿元,,Non-GAAP净利润为5.5亿元。受餐饮外卖、生活服务复苏提振等因素催化,预计公司外卖业务/到店业务收入增速达11.2%/-13.0%(VS 2020Q1分别为-11.4%/-31.1%),其中外卖订单量预计同比+9.4%,变现率环比小幅提升0.2pct至13.7%。

评论

整体:收入、毛利加速增长,或超市场预期

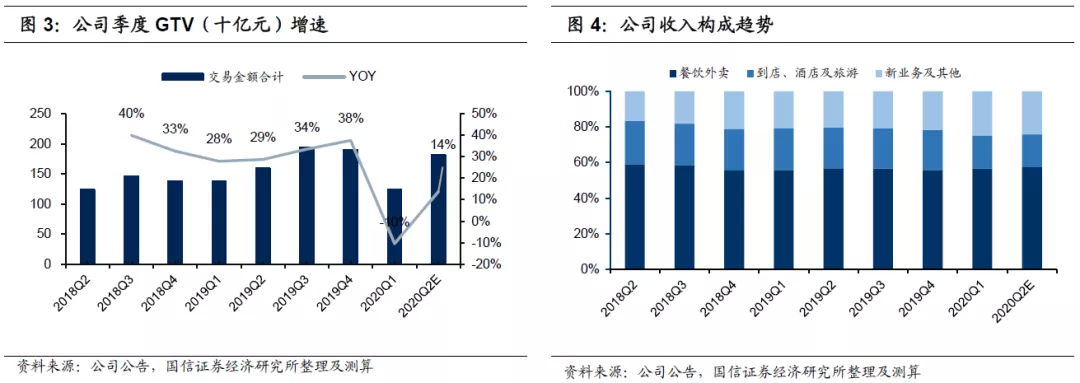

根据美团研究院的数据,4月初外卖单量以及生活服务业商户复工率已经恢复至公共卫生事件前八成,公司各项业务从公共卫生事件冲击的阴影中强势复苏。我们预计公司2020Q2收入以及毛利率都呈加速上行态势,其中营业收入同比+9.4%,毛利水平环比提升5.4pcts,或超市场预期。

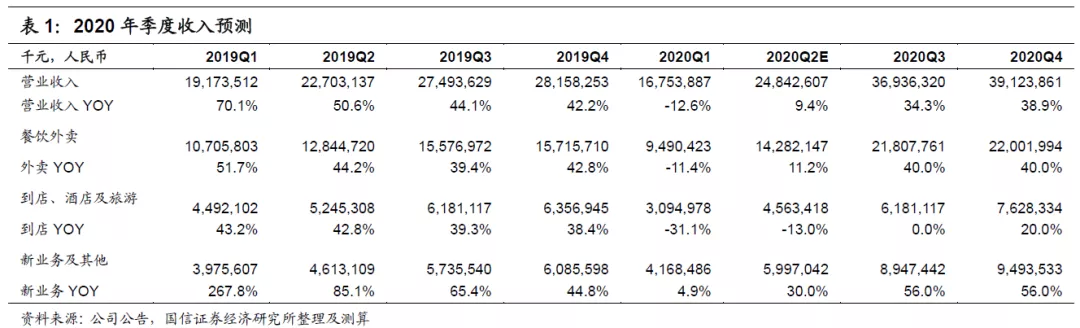

2020Q2预计公司季度交易额快速增长,同比+14%。一方面,公共卫生事件之下对品牌商户的溢价消费的用户增加,在二季度单量恢复但客单价降幅有限的情况下,加速了公司季度交易金额增长;另一方面,二季度新业务GTV保持快速增长,买菜、快驴等持续发力,未来预计贡献广阔增量空间。

外卖业务:订单显著提升,盈利持续改善

2020Q2订单量预计同比+9.4%,变现效率小幅下降。我们以美团研究院公布的全国外卖复苏率为测算基准,其中公司4-5月份订单量平均恢复至公共卫生事件前80%的水平,6月份平均恢复到公共卫生事件前95%水平,测算第二季度订单合计约为2282百万单,同比+9.4%,外卖GTV同比+13.8%。受品牌商户以及其他一些定向商户补贴影响,预计Q2变现率略有小幅下滑,但广告提振良好(预计贡献约1.5%)增强公司信心。

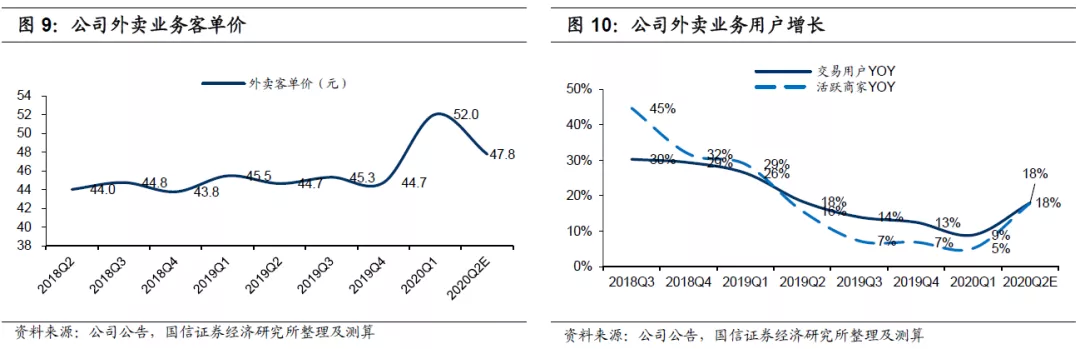

由于对食品安全、品牌喜好等方面的考虑,越来越多的消费者愿意为品牌商户支付商品溢价,外卖客单价环比降幅有限,二季度约47.8元;同时二季度需求侧用户数量与供给侧商家数量显著提升,公司外卖业务收入及订单效率将持续向好。

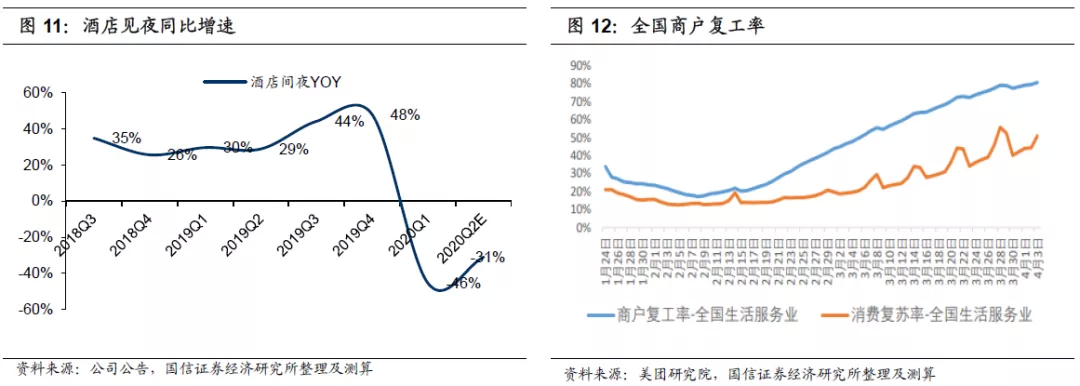

到店业务:消费回暖,到店先行,酒旅稍缓

根据美团研究院数据,4月初到餐以及到综类商户复工率已达80.6%,指标领先于需求端的消费复苏;第二季度整体到餐以及到综业务基本恢复到公共卫生事件前90%以上的水平,优于市场预期。对于酒店业务,本地快速恢复后,跨省、商旅行业性的恢复速度慢较,拖累到店业绩;但由于受公共卫生事件影响加速行业出清,竞争强度降低,从而使得公司在行业中灵活性更佳,将继续加强高星酒店的切入,同时在供应链能力和建设上有更多的机会。

预计公司到店业务Q2的YOY约为-13.0%,但环比有明显的改善(VS Q1 -31.1%),且随着CPC广告的恢复,我们预计Q2经营收益显著改善。长期来看,到店业务GTV空间广阔,大约有20万亿元(对比社零32万亿),公司尚有充分的挖掘空间,2021年之后有望保持30%以上增速。

新业务:收入恢复高增,经营利润仍承压

新业务中买菜、闪购等都处于业务拓展初期,虽然业务增长强劲,但前期依然需要投入大量的资源为新业务开拓市场空间,短期亏损幅度仍然呈扩大态势,我们预计2020Q2公司新业务收入达60亿,经营利润环比下滑约30%。未来随着新业务模式不断跑通,将与现有的业务场景相互赋能,形成飞轮效应,夯实公司竞争壁垒。

看好公司在2020年全年的表现,上调合理估值区间至230-235港币,维持“买入”评级

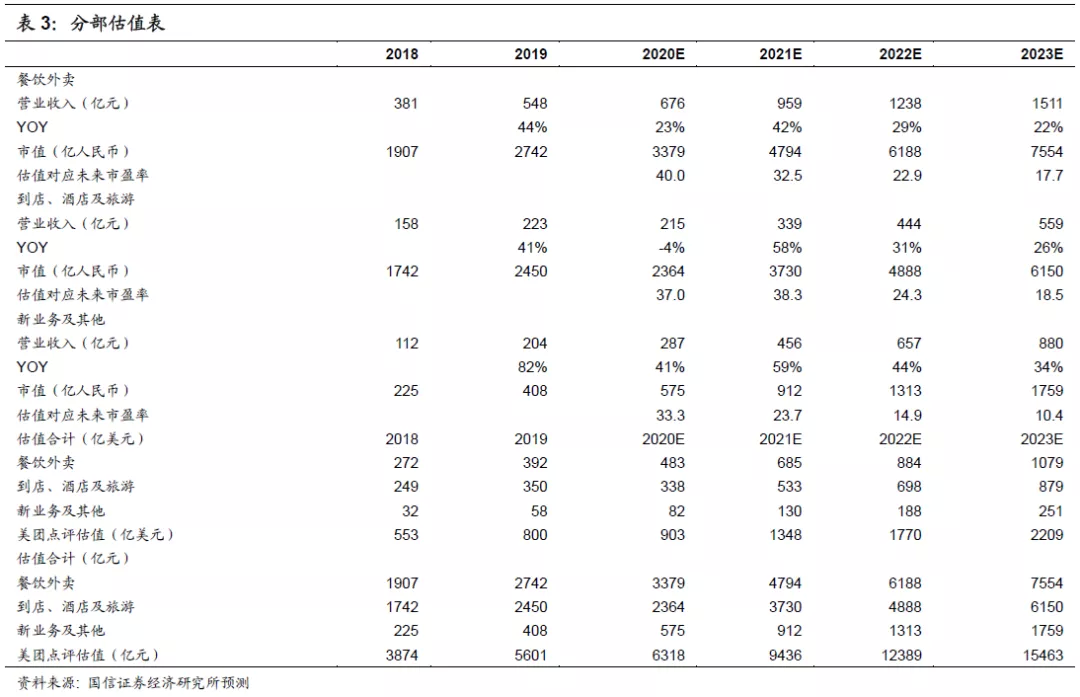

短期来看,随着消费回暖、复苏强劲,公司二季报大概率表现优异,公共卫生事件对外卖业务、到店业务以及创新业务带来的影响是短期的,并未影响其市场格局,且公共卫生事件加强了用户对品牌商户的溢价消费能力,长期有望提升变现率水平,我们对二季度的恢复情况预期乐观。中长期来看,鉴于:1、公司经历2019年之后,业务的核心能力加强,份额增加;2、即便2020年应对阿里的竞争,我们不认为对收入端和份额产生本质的影响,利润端当下不是影响估值的关键要素(成长、格局更重要);3、公司的外卖、到店业务未来依然有较大的发展空间和较好的持续性;4、公司成功入选恒生指数。基于公司成长性与稀缺性,我们给出基于2022年分部估值的测算,其系数如下:

外卖业务5倍PS,稳态利润率12.5%;

到店业务11倍PS,稳态利润率29.8%;

新业务2倍PS。

得到如下估值表,该估值对应2022年230-235港币。

风险提示

宏观经济低于预期,商户业态受到公共卫生事件影响关闭的可能超预期。

(编辑:马火敏)