本文转自微信公众号“吉林建研”

报告导读

近年来,CRO行业上市公司愈渐丰富,市场一般认为CXO的高估值已经透支了景气度的预期,但我们认为市场忽略了国内医药CXO不同细分赛道全球分工渗透率、边际能力的加速拓展带来的变化。尤其是早期药筛公司,正在通过拓展商业模式不断突破行业天花板。本篇报告我们将主要分析药筛CRO维亚生物——“服务+资本”双轮驱动的商业模式,在强势服务领域带来稳定现金流的同时,利用孵化投资带来高额收益,实现对传统CRO人力密集型驱动模式的突破。在CDMO业务的拓展的同时,更强化了这种特点,提升了天花板。基于此,我们看好该板块的景气度,并推荐持续关注维亚生物(01873)、药石科技、成都先导等公司。

投资要点

早期CRO公司商业模式可拓展性强,突破行业天花板

得益于早期药物筛选平台技术属性,药物筛选CRO在享受技术平台带来的服务收益同时,还在不断的拓展商业模式。如成都先导、维亚生物都在通过服务变现的同时,开拓了产品变现或股权投资新模式。目前早期药物筛选CRO公司主要服务于创新药Biotech和部分大型MNC公司,公司通过向下延伸外包服务链可以实现现有订单的有效导流争取更多收益,也通过创新药管线license out或者共同开发的模式进行变现,或借助自身对药物筛选的专业能力和充分了解,在早期进行股权投资成为Biotech公司孵化器。这些商业模式的拓展,均展现了研发产业链早期公司拥有核心技术平台所带来的业务可拓展性,我们认为这也是这个细分领域不断出现“小公司,大空间”公司的原因,为估值提升提供了更多的想象空间。

维亚生物:药物筛选平台构建核心竞争力,股权投资积聚未来利润增长点

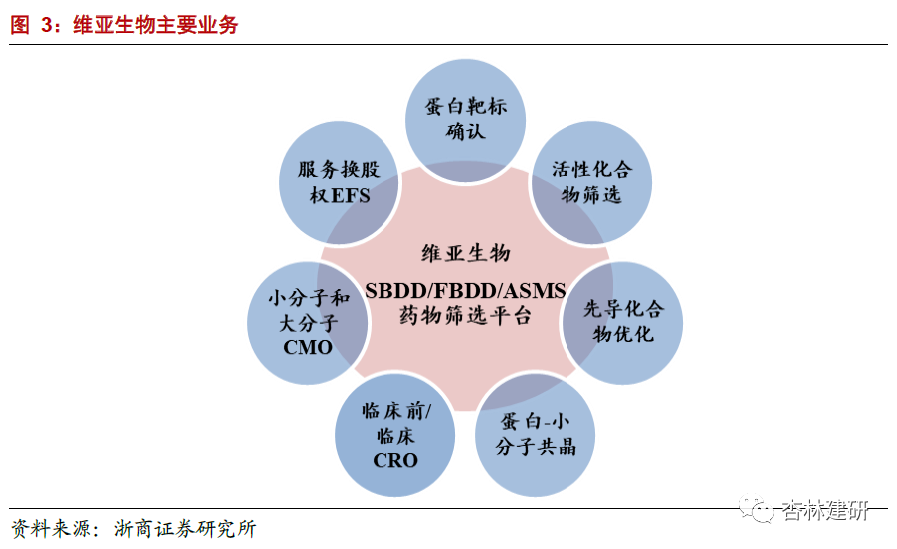

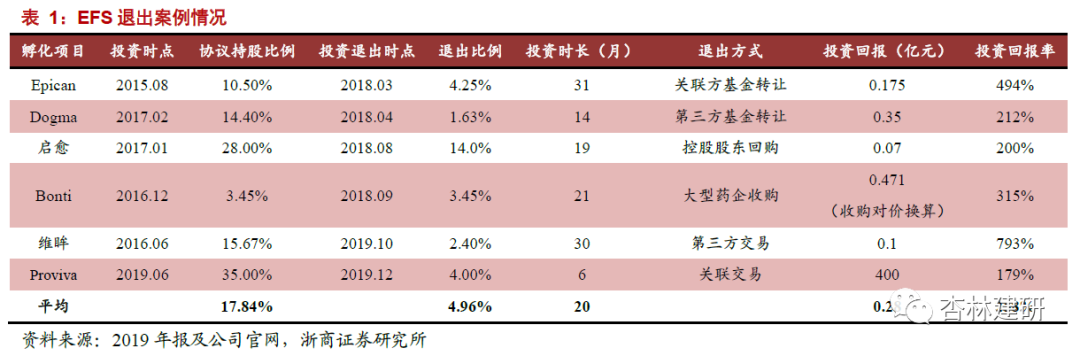

维亚生物成立于2008年,于2019年5月9日在港交所上市。主要为全球生物科技及制药客户提供基于结构的药物发现服务,主要涵盖靶标蛋白的表达与结构研究、药物筛选、先导化合物优化及确定临床候选化合物。公司拥有全球领先的基于结构的药物发现平台(SBDD、FBDD、膜蛋白靶向药物发现平台、ASMS),并将服务换现金(CFS)业务与服务换股权(EFS)业务相结合,实现在赚取短期药物发现服务费用实现稳定现金流入的同时,又能实现长期药物孵化投资带来的超额收益。公司CFS业务始终稳定增长,行业技术护城河宽广、市占率高、人均创利水平处于行业前列。借助药筛领域极强的专业能力及丰富经验,在CFS提供稳定现金流的同时,利用EFS模式孵化企业数多达46家,平均持股比例23%。目前6个孵化项目部分或全部退出,平均投资回报率258%。

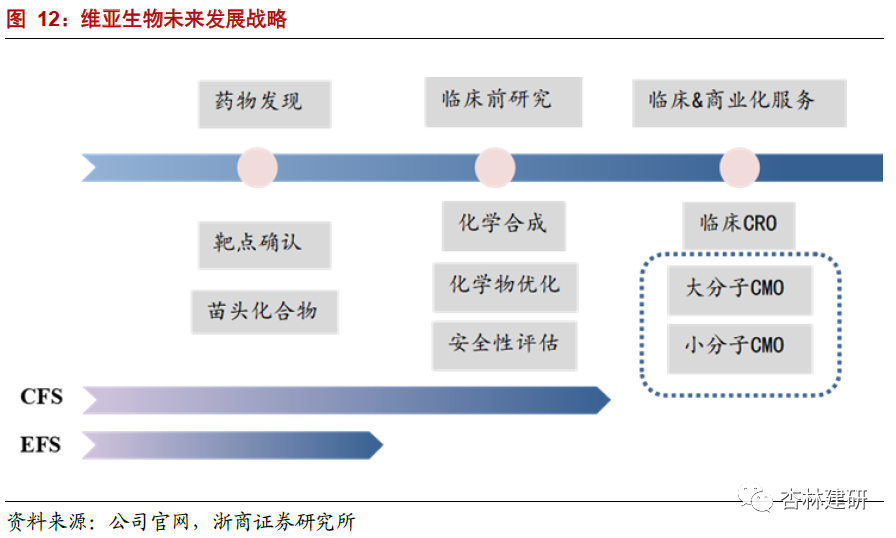

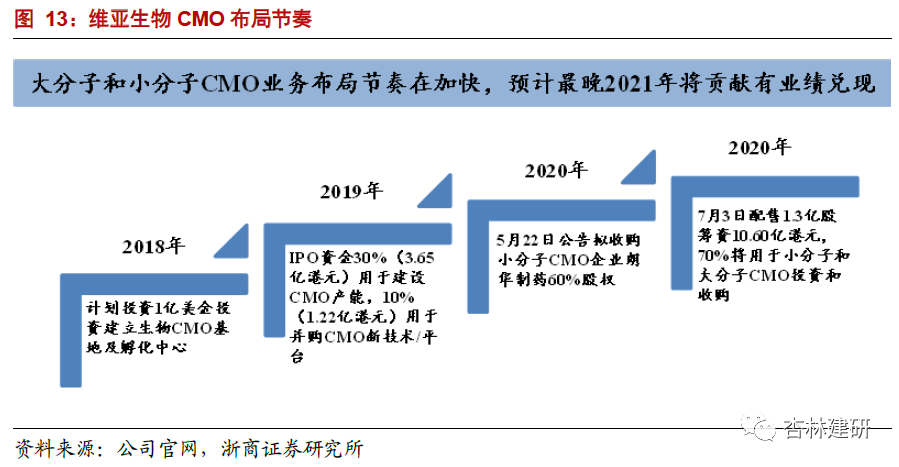

维亚生物空间:2021-22年服务链延伸+投资孵化进入利润兑现共振期

我们认为公司未来的新增长点主要体现在两个方面:1)增量业务CMO业务布局加速,有望贡献业绩弹性;公司于2018年开始尝试在CMO领域布局,2019年IPO募集资金使用计划中预留总资金40%用于CMO产能建设及平台搭建;2020年5月20日,公司发布公告拟收购朗华制药(CMO);7月3日,公司配售1.3亿股筹资10.60亿港元,其中70%将用于CMO投资和收购。从这一系列动作来看,开发CMO业务,实现公司药物发现、研发、生产的战略性整合是公司目前的重要发展方向之一。随着朗华并表,我们认为,2021-22年将是公司CMO业务快速贡献业绩增量的主要窗口期。2)EFS股权投资规模化效应显现,利润加速兑现。2019年公司新增项目孵化数19个,累计进行6次股权退出,其中Proviva项目退出4%股权带来400万美元投资回报(回报率179%),因投资Proviva公允价值变动带来收益1.57亿元,从而带动2019年公司公允价值正向变动,占比高达73.97%。公司凭借优质、深度的服务参与、专业的专家团队及相比于传统VC投资更早的投资时点,使得公司在筛选项目和推动项目过程中降低一定的投资风险,提升投资回报率。参考药物研发市场的项目成功率及投资回报率,我们认为维亚投资经验还在初期积累阶段,将对应阶段年化收益率从行业均值45%下调至30%(乐观)/25%(中性)/20%(悲观)。同时,我们假设相关股权5年一次性全部退出,采用DCF 估值法测算得出公司EFS业务的市值约为105.64亿(乐观)/79.90亿(中性)/57.96亿(悲观)。

投资建议:

关注维亚生物(SBDD+FBDD+ASMS技术平台+EFS商业模式+CMO业务弹性),药石科技(创新分子砌块)、成都先导(DEL技术平台)、药明康德(02359)(DEL+FBDD+SBDD)、康龙化成(03759)(DEL+SBDD)等CRO企业在早期药物筛选行业中持续建立起来的核心竞争力以及未来业务模式可拓展性带来的业绩弹性。随着创新药领域热度的持续走高和国外卫生事件带来的离岸外包趋势,我们认为CRO领域基本面持续向好。

风险提示:行业政策变动;创新药研发景气度下滑;订单短期波动性; 竞争风险。

近年来,CRO行业上市公司愈渐丰富,公司估值接连新高,尤其是研发产业链早期公司,其技术平台与背后的商业模式令人关注。总体,我们认为这个领域具有“小公司、大空间”特点的细分领域。这些研发产业链早期的公司,技术属性决定商业模式的可延伸性,从其现有的商业路径放眼未来仍有望具有较大的成长空间。本篇报告我们将主要分析早期药物筛选CRO维亚生物—“服务+资本”双轮驱动商业模式,在强势领域稳定现金流的同时,利用孵化投资带来高额收益,实现公司收入和利润快速增长。

1.药筛CRO商业模式可拓展,突破行业天花板

得益于早期药物筛选平台的高价值,药物筛选CRO在享受技术平台带来的收益同时,还在不断的拓展商业模式。如成都先导、维亚生物都在通过高溢价服务变现的同时,开拓了产品变现或股权投资新模式。目前早期药物筛选CRO公司主要服务于创新药Biotech和部分大型MNC公司,公司通过向下延伸外包服务链可以实现现有订单的有效导流争取更多收益,也可以自身转型创新药Biotech将后续创新药管线通过license out或者共同开发的模式进行变现,也可以借助自身对药物筛选的专业能力和充分了解,在早期进行股权投资成为Biotech公司孵化器。这些商业模式的拓展,均展现了研发产业链早期公司拥有核心技术平台所带来的业务可拓展性,我们认为这也是这个细分领域不断出现“小公司,大空间”公司的原因,为估值提升提供了更多的想象空间。

2. 维亚生物:孵化导流的药筛平台,服务链拓展提升天花板

维亚生物成立于2008年,于2019年5月9日在港交所上市。主要为全球生物科技及制药客户提供基于结构的药物发现服务,主要涵盖靶标蛋白的表达与结构研究、药物筛选、先导化合物优化及确定临床候选化合物。公司拥有全球领先的基于结构的药物发现平台(SBDD、FBDD、膜蛋白靶向药物发现平台、ASMS),并将服务换现金(CFS)业务与服务换股权(EFS)业务相结合,截至2019年公司累计为包括全球十大制药公司(按2019年收益计)中的9家,以及名列Fierce Biotech 15全球最具增长潜力生物科技公司的29家公司等逾438家生物科技及制药客户提供药物发现服务,已向客户累计交付超过13,700个蛋白结构和独立药物靶标超过1,200个;已孵化企业数46家,平均持股23%,投资收益率超200%。已成功实现在赚取短期药物发现服务费用实现稳定现金流入的同时,又能实现长期药物孵化投资带来的高额收益。

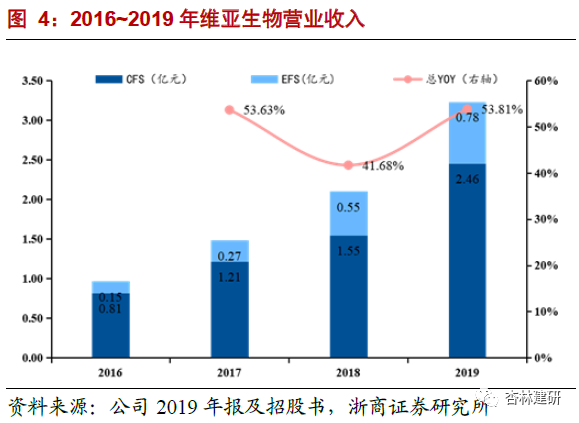

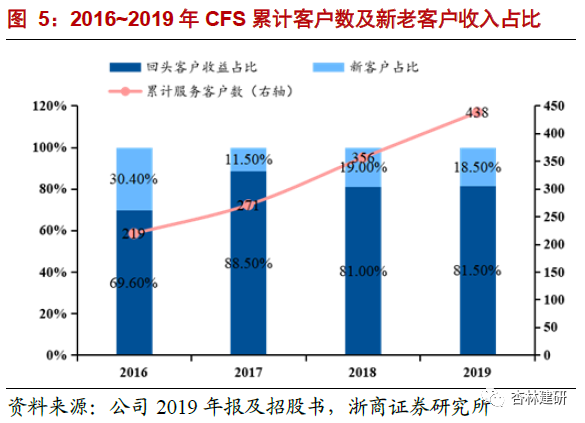

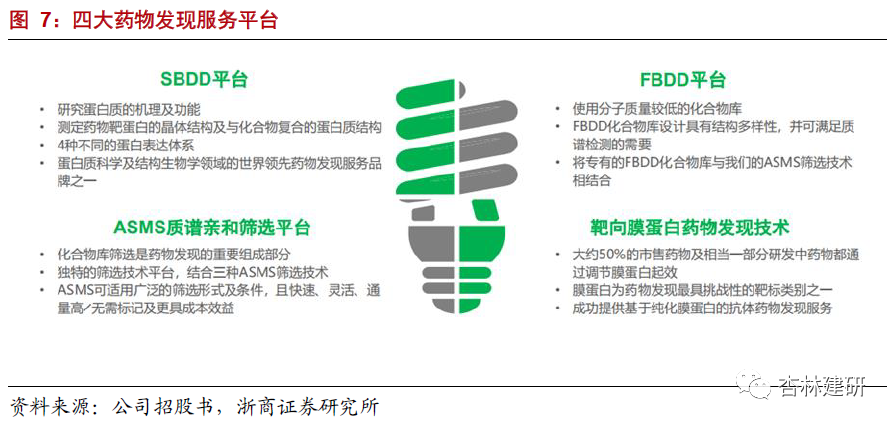

2.1. 四大核心技术平台全球领先,带来稳定现金流

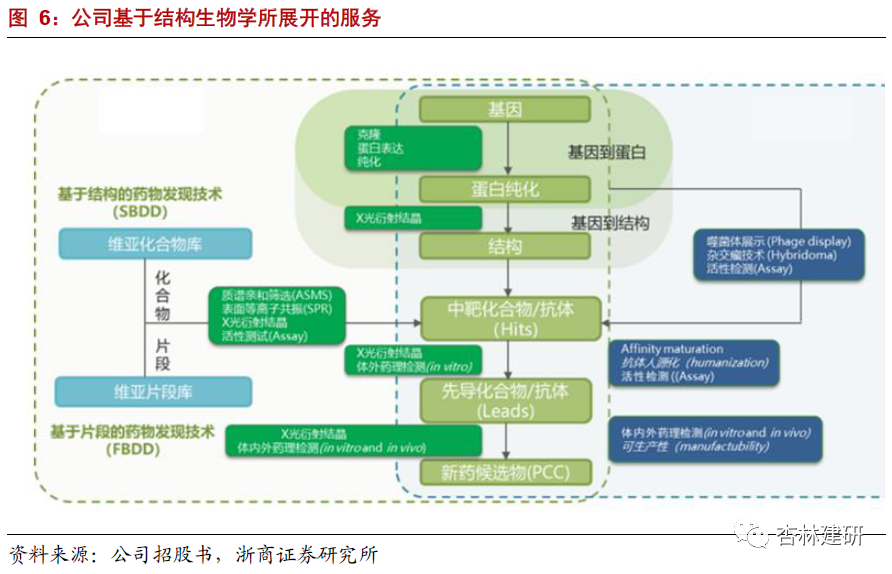

公司拥有全球领先的药物筛选四大核心技术平台,在外包服务板块具有极高的市占率及技术壁垒。公司的核心技术包括SBDD平台、FBDD平台、ASMS筛选平台及靶向膜蛋白药物发现平台。2016-2019年公司收入分别为0.96、1.48、2.10及3.23亿人民币,其中CFS业务在4年期间收入分别为0.81,1.21,1.55及2.45亿元,占公司的总收入的84.42%,81.73%,73.64%及76.01%。公司的技术壁垒优势带来较高的客户粘性,客户留存率自2017年始终保持在80%以上,同时新增客户数量持续增加,客户结构不断优化。2019年在手订单3.49亿,同比增幅92%,显示出了极强的业绩增长潜力。

结构生物学精确度及成功率高,成本低,既是现有药物筛选方法的替代,也是有效的补充。据J.Med.Chem杂志统计了2016-2017两年间发表的66种化合物的发现策略,发现主要为以下6种:已知活性化合物(43%)、高通量筛选(29%)、基于结构的药物设计(SBDD)(14%)、定向筛选(8%)、基于分子片段的药物设计(FBDD)(5%)及DNA编码化合物库技术(DEL)(1%),SBDD及FBDD正在成为鉴定新型苗头化合物的关键技术,逐渐成为药物研发中的主流方法。

公司在药物靶蛋白结构研究中占据全球市场领先地位。由于波束是结构生物学研究的主要方法,且上海光源是全球制药工业用户可以使用的四个第三代同步加速器中心(SSRF、APS、Diamond及ALS)之一。公司2016至2018年使用光源时间占上海光源工业光束时间67%,但随着公司业务订单的不断增加,上海光源仅占公司使用的全球6大光源的20-30%,这显示了公司在全国以至全球结构生物学研究的领军地位。

公司不断丰富现有的技术平台,筑牢“技术护城河”。新的技术平台ASMS亲和质谱技术,于2018年推出,得到了客户广泛的好评。除上述全球领先的技术平台,维亚生物同时拥有药物化学研究、体外药理学、抗体生成、与分子克隆平台帮助客户从找到靶标再进行优化。公司还拥有共计23项中美专利,可以进一步为客户的药物发现项目提供更加全面的优质服务。此外,新技术平台正在不断开发建设,包括冷冻电镜、氢氘交换质谱、计算化学平台建设等,不断强化在结构生物领域的领先地位。我们认为,公司在外包服务领域的具有较强的市场基础和一定的技术壁垒,能够长期提供稳定的现金流入。

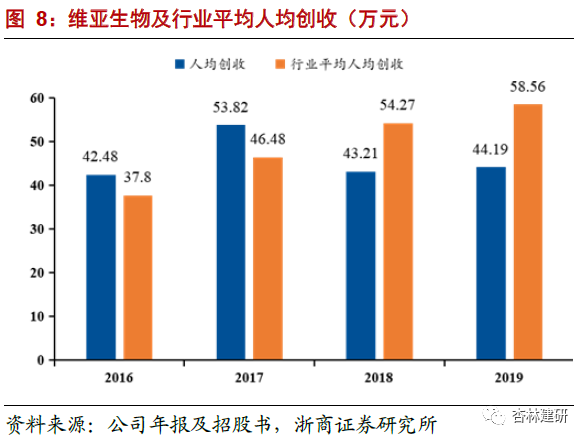

CRO行业向来是劳动密集型行业,人均创收及创利能力体现了企业的盈利效率。对比CRO行业平均人均创收、创利情况我们发现,维亚生物得益于EFS贡献的利润使得人均创利于2019年达到36万元,远高于行业平均水平。我们认为,随着后期股权投资项目数量持续增长,人均创利能力有望迎来新的突破。

2.2. “优质服务+专家团队”强化投资回报率

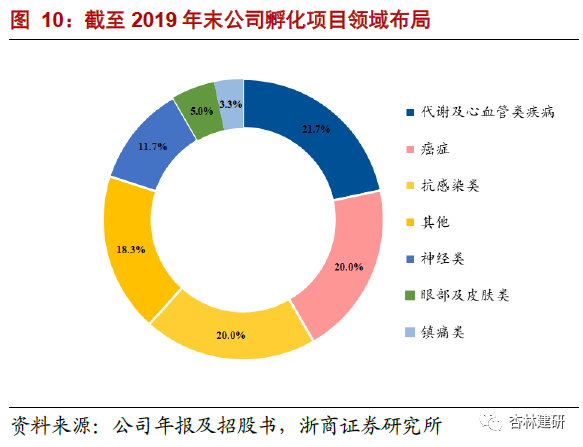

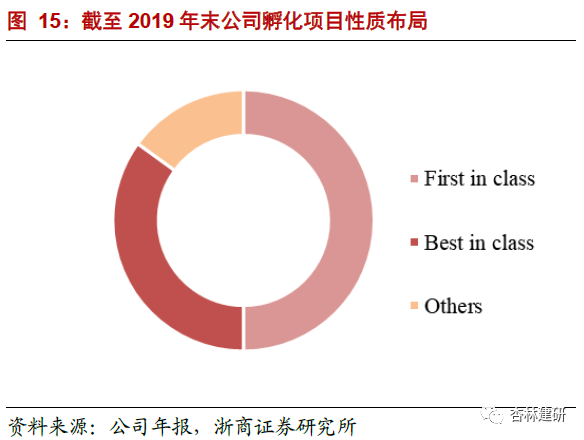

公司在药物研发外包服务的基础上延伸了商业模式,将CFS模式(现金服务)拓展到了EFS模式(服务换股权),从而分享生物科技初创公司发展中IP增值带来的收益。维亚生物分别按照全职当量(FTE)、项目收费(FFS)和服务换股权(SFE)三种收费方式对孵化公司提供药物筛选服务。其中SFE模式随着近年来孵化项目逐渐成熟,股权全部退出或部分退出收益额及收益占比逐年增加,2016-2019年,分别收入200万、1662万、2040万、4366万人民币。截至2019年,公司已孵化企业数46家,平均持股23%。其中6个孵化项目部分或全部退出,投资回报率由179%(Proviva,孵化时间6个月)至793%(维眸,孵化时间40个月)。公司主要孵化企业集中在代谢及心血管类疾病及癌症领域;50%以上First In Class,30% 为BestIn Class。由4月15日港股上市后公司新增孵化项目的布局来看,公司共新增15家投资孵化企业,其中7家为生物大分子、基因和细胞疗法领域公司,显示出公司在逐渐加强对该领域的关注。

与一般的风险投资机构不同,维亚生物拥有规模化且系统化的孵化投资机制,以获取生物科技价值链的最高增值。其主要优势为:专业的项目评估标准+深度参与并提供优质服务+早期进入。

公司拥有专业的项目评估专家团队及标准,服务入股深度参与,有效把控风险、及时止损。维亚生物凭借在药物筛选领域的专业优势,组建多个专家与项目分析师团队,进行有效的风险把控。由于参与早期药物筛选阶段并提供相应的专业服务,公司可以看到分阶段的成果,可以及时止损或者调整方向。同时较早的进入,站在新药研发的入口,保证了用较低成本拿到相对合理的估值,有效提高投资回报率。

3. 维亚生物空间:服务链延伸+投资孵化进入利润兑现共振期

公司未来的新增长点主要体现在两个方面:1.通过向新药研发产业服务链下游延伸;2.不断拓展产业资本投入的范围与深度。

3.1. CMO业务布局加速,2021-22年逐步贡献明显业绩弹性

加速布局大小分子CMO,2021-22年有望贡献业绩新增长点。我们发现公司在不断兑现在CMO领域布局:公司于2018年开始尝试在CMO领域布局,2019年IPO募集资金使用计划中预留总资金40%用于CMO产能建设及平台搭建;2020年5月20日,公司发布公告拟收购朗华制药(CMO),2020年承诺净利润不低于1.4亿元;7月3日,公司配售1.3亿股筹资10.60亿港元,其中70%将用于CMO投资和收购。从这一系列动作来看,拓展CMO业务,实现公司药物发现、研发、生产的战略性整合是公司目前的重要发展方向之一。随着朗华并表,我们认为,2021-22年将是公司CMO业务快速贡献业绩增量的主要窗口期。

3.2. EFS:股权投资规模化初现,业务估值有望超过100亿

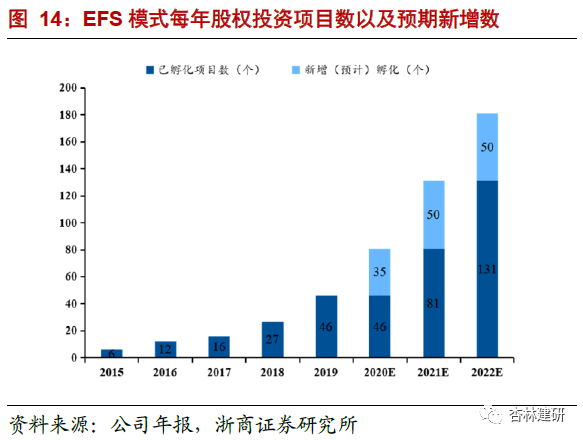

我们预计2020年开始公司随着EFS业务规模化初现,有望迅速拉动公司净利润上扬。公司EFS业务2019年收入同比增长42%,净利润同比增长164%。当年公司审阅的项目数为635个,新增项目孵化数19个,并对其中两个孵化投资企业追加投资,另SPA阶段正协商投资孵化项目3个。截止2019年公司累计进行6次股权退出,其中2019年退出2例,其中2019年6月投资的项目Proviva项目在12月退出4%股权(退出前35%股权)带来400万美元投资回报(回报率179%),因投资Proviva公允价值变动带来收益1.57亿元,从而带动2019年公司公允价值正向变动,占比高达73.97%。从新增项目数来看,公司于2018年新增项目数开始有较大幅度增长,2019年新增19个,此后按照公司招股书中透露的投资计划,2020-2022年公司将持续新增孵化项目分别为35、50和50个,公司有望保持较大的股权投资项目绝对值。

公司凭借优质、深度的服务参与和专业的专家团队,能够在筛选项目和推动项目过程中降低一定的投资风险,提升投资回报率。维亚生物的基于结构学的早期药筛服务已经显示出在国内乃至国际的行业龙头地位。成熟的技术不仅仅给维亚生物CFS业务带来了高毛利,更为进一步规模化批量孵化公司成为可能。公司2017年2月投资的Biotech Dogma于2019年6月公开了其口服PCSK9抑制剂研发项目,并表示该项目研发进展受到了合作方Charles River及维亚生物的独特合作模式的帮助,并大大提升了研发效率。在适应症选择上,公司为了更好的差异化布局,避开了过于拥挤的癌症领域,降低了抗癌药的比例。在孵化企业性质上,公司专注于首创新药,First-in-class项目数量过半,在深度服务提高研发速度与成功率的同时,解决临床痛点、提升投资回报率。相比于传统的VC投资,公司介入早、成本低,有效提升投资回报率。根据弗若斯特沙利文的调查,拥有一个确定经验靶标的项目平均估值为500万美元;如果项目进展顺利,可能在1-2年的时间,从靶标蛋白经历苗头化合物的筛选成功优化出先导化合物,随着成药性的确定,项目估值也将增加至1500万美元。一般临床前的研发需要耗时2-3年,完成pre-IND阶段后,估值随着临床申报的确定性将增值到7500万美元,为临床前研发阶段开始时的5倍。随着项目早期临床研发的结束,进入临床试验阶段,估值也将在临床I期阶段药物市场化的逐渐确定增加到先导化合物时期估值的15倍,达到2.30亿美元。维亚生物由于其优秀的药筛平台,往往在苗头化合物时期就有机会接触到大量的潜力项目,站在药物研发的起点,准备介入孵化投资。相比于传统的VC投资有着介入早、成本低、深度参与、投资回报率高的特点。

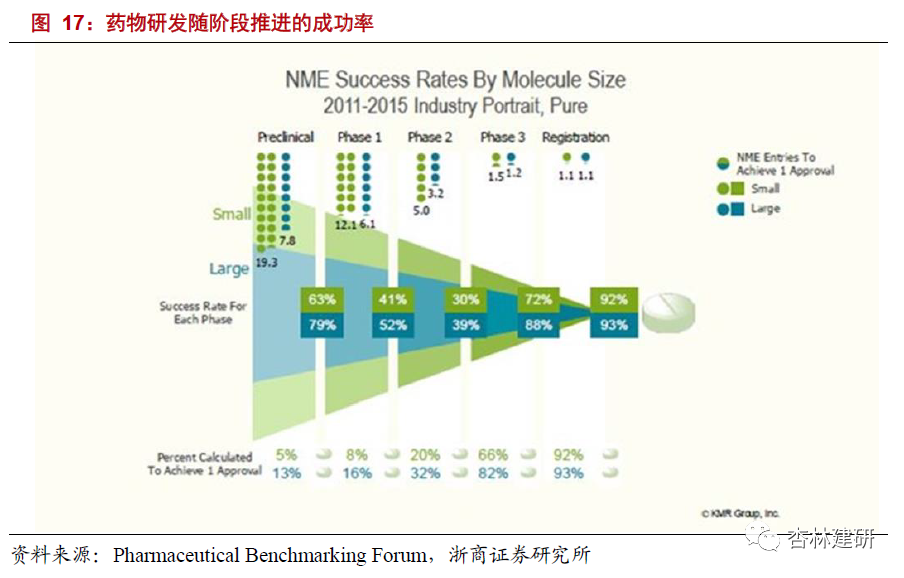

结合2011-2015年研发成功率及各阶段研发所需年限,我们认为维亚投资主要阶段(临床前研发至临床早期)的行业平均年化投资回报率约为45%。我们参考Pharmaceutical Benchmarking Forum给出的行业最新数据,2011-2015年小分子临床前研究及临床I期推进成功率分别为63%及41%,大分子两阶段成功推进的概率为79%及52%。由于小分子药物占新药研发主体也是维亚生物主要投资方向,我们假设从先导化合物到临床申报阶段,投资回报率为400%,耗时3年,成功率70%;从先导化合物到临床I期阶段,耗时5年,投资回报率1400%,成功率30%,计算得出5年平均年化收益率45%。

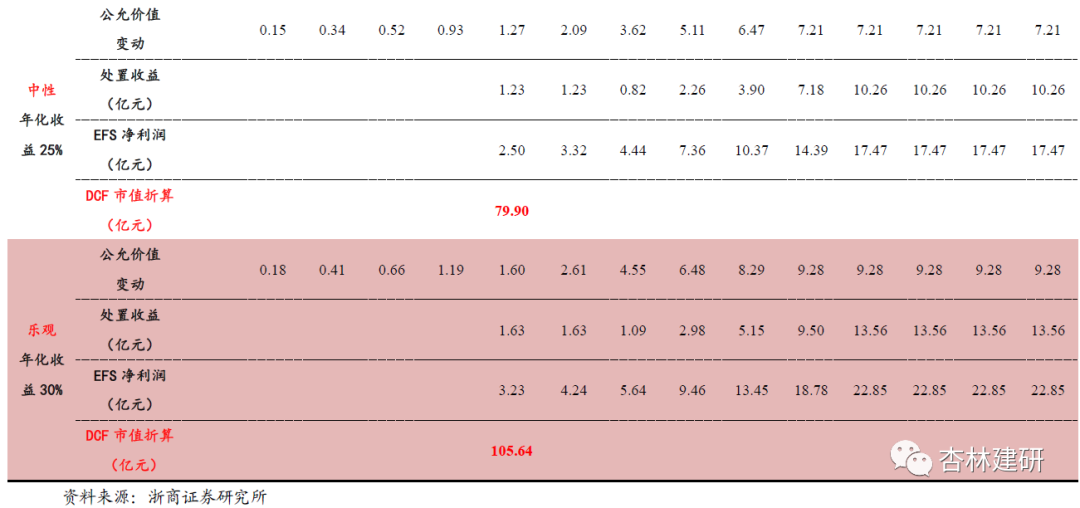

基于投资、退出节奏的假设,我们预计未来3年EFS利润贡献有望持续增长。参考药物研发市场的项目成功率,我们认为维亚投资经验还在初期积累阶段,将年化收益率从行业均值(45%)下调至30%(乐观)/ 25%(中性)/20%(悲观)。假设投资孵化5年后,公司一次性退出孵化项目的全部股权,我们预计中性假设下,2020-2022年公司EFS净利润为2.50亿、3.32亿及4.44亿。其中按照每个股权投资项目平均投入1000万人民币(招股书中透露平均投资额为150万美元)来计算,5年项目退出期(2020年将退出2015年所投资的全部项目),则2020年公司在EFS业务上所能获得的处置收益=6(2015年投资项目数)*0.1亿(每个项目投资额)*((1+25%)5-1),约为1.23亿。以此类推,2020-2022年投资处置收益为1.23亿、1.23亿,0.82亿。如公司在2021年后保持每年新增50个项目的速度,我们推算在2025年公司可以实现EFS业务的收支平衡(当年处置收益>投资金额),此后提供稳定的现金流。在中性情景下看公允价值变动,公司2020年公允价值变动=(2019年公允价值-2020年股权退出部分)*年化收益率,计算得到公允价值变动值约为1.27亿,2020-2022年公允价值变动1.27亿、2.09亿及3.62亿。随着项目池的逐渐扩大,公允价值的变动仍将是EFS项目的主要构成。基于投资项目净现金流分析,中性假设下,DCF估值对应接近80亿市值。考虑到EFS收益可能会在年份间有较大的波动,因此我们采用DCF估值法对EFS项目进行估值。在核心假设:(1)年化收益率30%(乐观)/ 25%(中性)/20%(悲观)(2)5年一次性退出项目所有股权,测算得出公司EFS业务的市值约为105.64亿(乐观)/79.90亿(中性)/57.96亿(悲观)。

4. 投资建议

关注维亚生物(SBDD+FBDD+ASMS技术平台+EFS商业模式+CMO业务弹性),药石科技(创新分子砌块)、成都先导(DEL技术平台)、药明康德(DEL+FBDD+SBDD)、康龙化成(DEL+SBDD)等CRO企业在早期药物筛选行业中持续建立起来的核心竞争力以及未来业务模式可拓展性带来的业绩弹性。随着创新药领域热度的持续走高和国外卫生事件带来的离岸外包趋势,我们认为CRO领域基本面持续向好。

5. 风险提示

行业政策变动;创新药研发景气度下滑;订单短期波动性; 竞争风险。

(编辑:赵芝钰)