本文来自微信公众号“中金点睛”,文中观点不代表智通财经观点。

年初至今,国际金价上涨28.9%,近期更是上涨超过历史高点1920美元/盎司,目前在1960美元/盎司左右波动,同期白银价格涨幅更大,金银比价也回落至近五年均值水平81附近。近期伴随着美元指数走弱至93.3,贵金属也成为大宗商品中受益最明显的品种。

贵金属抗通胀价值彰显,但溢价不仅于此

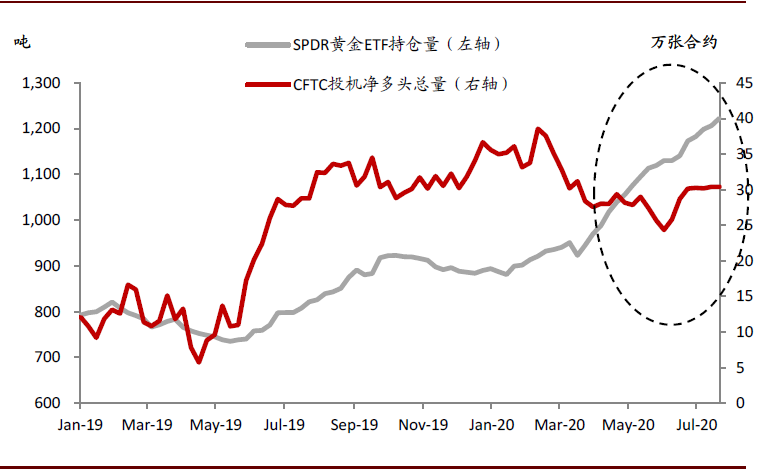

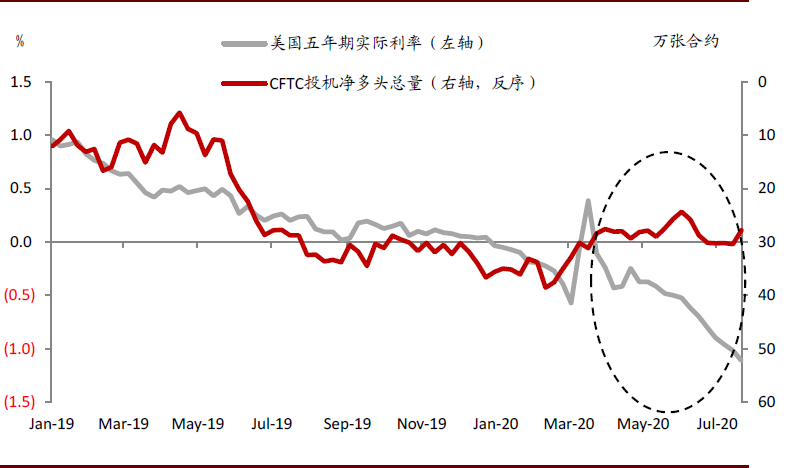

当前创历史新高的金价告诉我们什么?不仅是利率压制和通胀预期上升,避险保值需求也在显著走强。我们认为,贵金属在去年受益于名义利率趋势下降,今年则受益于避险保值和抗通胀需求,而避险行情起于VIX上升,终于ETF减持。目前看,黄金市场上ETF增持愈发明显,而期货市场非商业净多头增持有限,也就是说,避险保值需求上升推动ETF快速增持,但对实际利率下行能否持续的担忧可能降低短期期货投机的热情。从基本面看,我们认为当前贵金属市场的驱动因素是通胀预期和避险保值需求,当前市场价格有100美元/盎司的风险溢价。

图表: 今年ETF与CFTC持仓反转(更新至2020.8.1)

资料来源:万得资讯、中金公司研究部

图表: 市场反映的不只是抗通胀价值(更新至2020.8.1)

资料来源:万得资讯、中金公司研究部

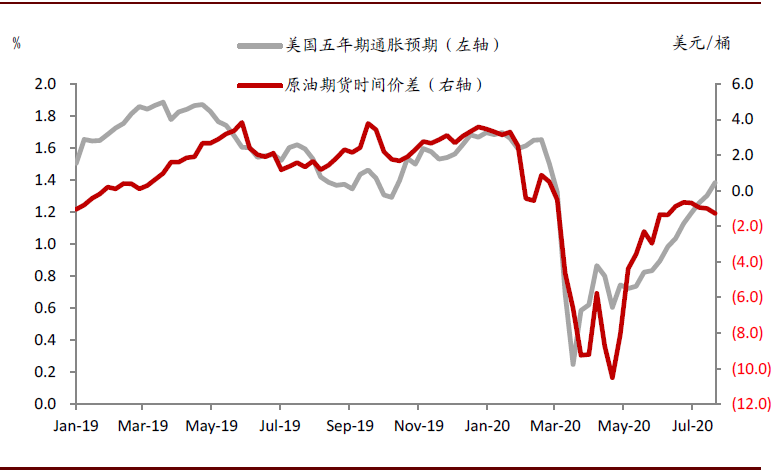

短期看,通胀预期波动是金价的风险来源

在美国货币政策压制名义利率的情况下,近期通胀预期抬升不断压低实际利率,初始阶段驱动因素是复工后的需求修复,之后演变成为货币宽松预期下对未来通胀的担心。我们看到,一直以来原油现货贴水对通胀预期有很好的拟合效果,最近原油现货贴水走弱对通胀预期短期波动有一定预示意义。因此,我们认为,从今年四月负油价到七月超高金价,连通两者的变量中,通胀预期从降到升是驱动因素,也是短期金价的风险来源。

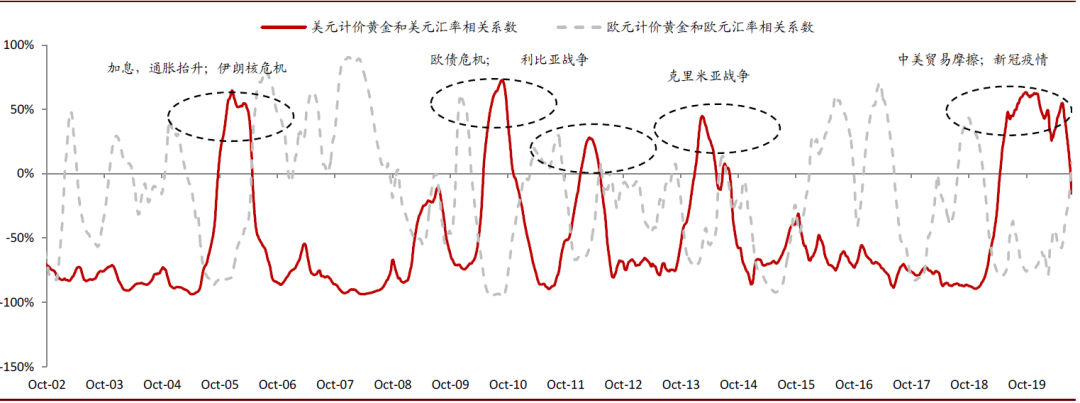

如果美元趋势走弱,黄金双重属性可能使得二者相关性不再稳定

7月以来的美元走弱受到不同地区经济增长预期差的影响,比如地区间卫生事件控制不同步,美中摩擦持续而欧洲通过复兴计划等。一般而言,大宗商品需求价格弹性并不大,受货币汇率影响不大,而供应成本中本币占比越高越容易受美元影响。对黄金而言,我们认为,当前价格远高于边际生产成本,美元走弱并不足以改变上游生产计划,美元走弱对供应影响不大。

如果美元趋势走弱是长周期的开始,那么黄金投资需求会受益。但我们预计,贵金属定价则需要重新锚定地区利率,定价模型的黄金-利率系数可能会下降,历史经验的黄金-美元相关性规律也可能会改变。一般而言,美元计价的黄金和美元指数在大部分时间里有稳定的负相关性,只有在市场风险偏好下降才会有持续正相关性,而在欧元计价黄金和欧元相关性研究中,并不存在类似的稳定相关性。

图表: 黄金与美元较少出现正相关性,且通常表现在避险阶段(更新至2020.8.1)

资料来源:中金公司研究部

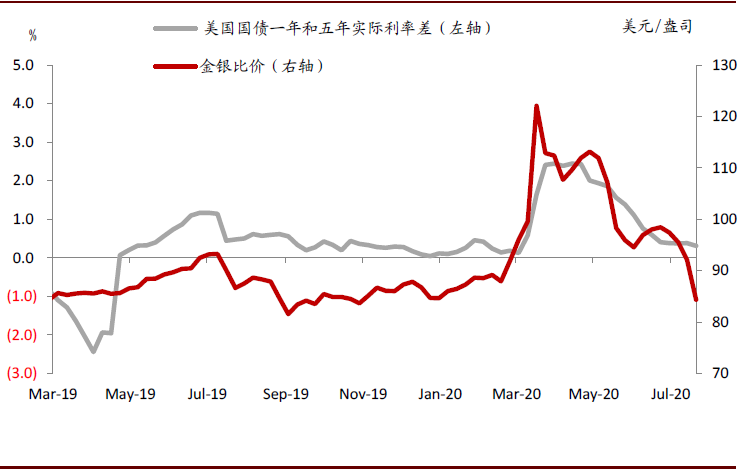

长短期利率差驱动金银比价均值回归

在金银比价投资时,美国国债长短期利率差是标的资产的驱动因素,也是比价会有均值回归特征的原因。近期通胀预期抬升也让白银有相对更好的表现。短期来看,我们预计,通胀预期和美元阶段性波动,可能给金银跨市场套利策略带来一定风险

图表: 长短期利率差决定金银比价(更新至2020.8.1)

资料来源:万得资讯、中金公司研究部

图表: 原油现货贴水反映通胀预期变化(更新至2020.8.1)

资料来源:万得资讯、中金公司研究部

(编辑:李国坚)