本文转自微信公众号“思医辨药”,作者郑薇团队

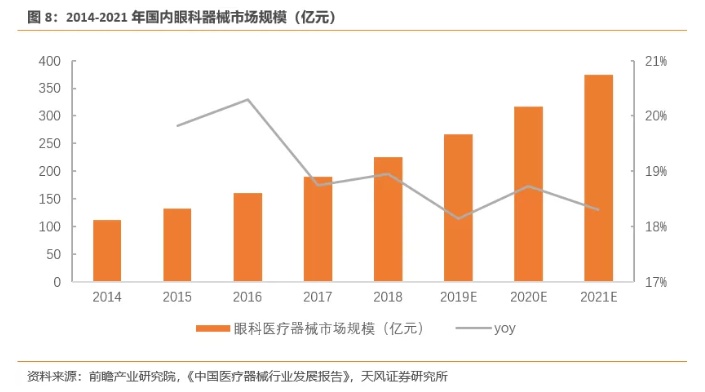

投资摘要

眼科产业高景气度,就诊人次目前仍保持在双位数的高增长

2019年预计我国眼科医疗市场整体规模达到1700亿,2015-2019年行业规模符合增速达到11.4%。其中眼科医疗服务市场大约位1240亿,是眼科市场空间最大的一部,占比达到73%;其次为眼科器械市场,2019年市场规模大约为267亿元,占比为16%;最后为眼科用药市场,行业规模约为193亿元,占比11%。眼科医疗服务涵盖全生命周期,随着电子产品的普及,用眼习惯的改变等等,眼科市场的空间还将进一步提升。中国卫生统计年鉴数据显示,2018年我国眼科诊疗人次达到2932万,2011-2018年复合增长CAGR达到10.9%,同时眼科专科亿元数量达到761家,2011-2018年复合增长12.9%;叠加眼疾病发病率的持续提升,行业整体景气度还将持续向上。

覆盖全生命周期,眼科细分潜力无限

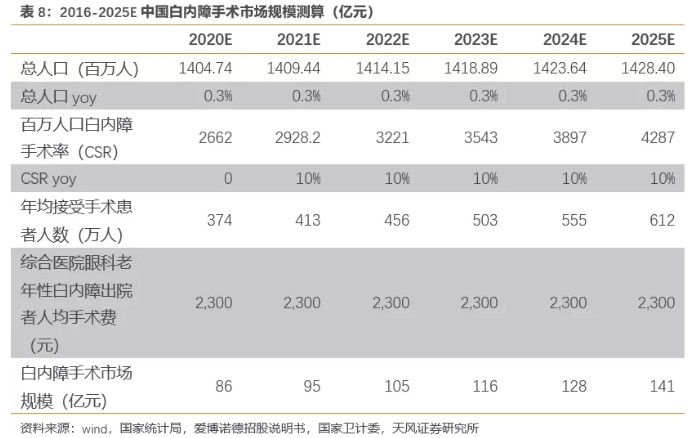

眼科疾病覆盖全生命,从青少年到老年,包括屈光不正,干眼症,视网膜疾病,青光眼,白内障等疾病。从治疗方式来看,从而衍生了类似角膜塑形镜,屈光手术,眼底病治疗,白内障手术等细分领域的机会:(1)2015年我国角膜塑形镜的销量为64.3万,渗透率约为0.57%,参考历史渗透率的增长,我们预计渗透率的增长速度为20%,则到2025年,渗透率达到3.5%,行业目标患者人数大约为365万人,市场规模约为256亿,与2019年行业市场规模相比存在3倍。(2)屈光手术是目前治疗近视的主要手段,我国近视人群超过6亿,与美国等发达国家相比行业渗透率提升空间大。近视率的提升+摘镜意愿的提升,我们预计到2025年我国屈光手术量有望达到328万,市场规模有望达到492亿元。(3)我国干眼症发病率约为21%-30%,患病人数约为2.3亿,与干眼症对应的人工泪液市场规模预计到2025年将达到47亿。(4)2019年我国白内障患者预计约1.8亿人次,但我国CSR 2018年仅为2662例,为印度的50%,欧美等发达国家的20%-30%,而随着人口老龄化程度的提升,保守估计2025年我国白内障手术市场规模约为141亿。(5)第二大致盲病青光眼患病人数接近2000万,主要视网膜疾病患病人数约为1850万,相关药物市场空间同样具备较大增长空间。眼科疾病发病率的持续提升带动产业链相关市场的不断增长,同时在居民消费能力提升以及眼健康重视程度的持续提升,我们判断眼科疾病相关的细分领域具备较大的发展潜力。

眼科领域两个维度的增长动力,催化大市值公司与成长白马

电子产品的普及,以及用眼习惯的变化,对国民的眼健康产生了较大的影响,眼部疾病的发病率持续提升,但整体治疗渗透率较低。我们判断在眼科行业领域第一个维度的增长来自于“人口红利+渗透率提升”;第二个维度是“眼健康的重视程度提升+消费升级”。行业空间大,成长动力强,具备培育大市值公司以及成长白马的土壤。相关公司:眼科医疗服务(爱尔眼科,光正集团,希玛眼科(03309),德视佳(01846)等);眼科耗材(昊海生科(06826),爱博诺德,欧普康视(01477));眼科用药(康弘药业,兴齐眼药等)。

风险提示:竞争加剧,带量采购降价幅度超预期,渗透率提升速度不及预期,政策变化带来经营的调整,医疗质量安全风险等。

正文

1. 眼科黄金赛道,行业规模达千亿

2015年我国眼科市场整体规模993亿元,预计2019年达到1700亿规模,复合增长率达11.4%。其中,2019年眼科医疗服务市场规模预计高达1240亿元,眼科医疗器械市场规模预计达到267亿元,眼科用药市场规模193亿元,分别占比73%,16%,11%。

1.1. 眼科医疗服务市场空间大,民营专科眼科医院表现出色

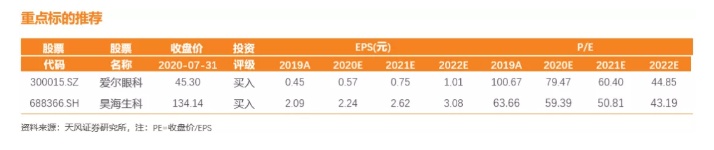

根据弗若斯特沙利文测算,2013-2018年,眼科医疗市场从545亿元增长至1083亿元,年复合增长率达15.3%,2019年市场规模预计达到1240亿元。随着患者基数增长、眼健康意识提升,医疗支出增加以及政策扶持,预计未来眼科医疗市场仍将保持高速增长,乘势而上,规模不断扩大。

眼科医院诊疗人次及入院人次持续高增长,国民眼健康意识不断提高。据卫计委数据,我国眼科医院诊疗人次从2011年1277万增长至2018年2932万,年复合增长率达10.9%。2011年眼科医院入院人次56.9万,2018年达到210.2万,年复合增长率达17.7%,随着我国国民眼健康意识不断提升,越来越多的人希望得到专业的眼科诊疗。

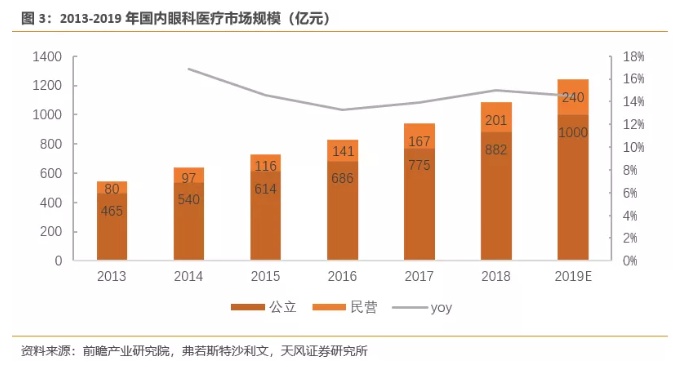

眼科专科医院机构数增速远超医院机构数整体增速,展现眼科医疗市场强劲动力。根据卫计委统计,2011 年至 2018 年眼科专科医院数量从 288 家增长到 761 家,复合增长率达到 12.9%,远超医院机构数增长速度。2011 年至 2018 年医院机构数从 21979 家增长到33009 家,复合增长率为 5.2%。

非公立眼科医院数量与公立眼科医院数量市占率差异不断拉大,非公立眼科医院逐鹿市场。据卫计委数据统计,2003年非公立眼科医院76家(占比56%),公立眼科医院60家(占比44%)。至2018年,非公立眼科医院达到709家,公立眼科医院减少至52家,占比分别为93%和7%。随着患者群体扩大,国民眼健康意识提升,预计未来迅速扩张、高效经营的民营眼科规模将不断扩大。

我国眼科医疗服务市场已达到千亿规模,眼科医院机构数以及眼科诊疗及住院人次逐年攀升,随着老龄化、生活方式改变眼科患病人数增加、国家眼病诊疗相关政策持续推动、居民健康意识逐渐提升,预计未来市场空间将不断扩大。

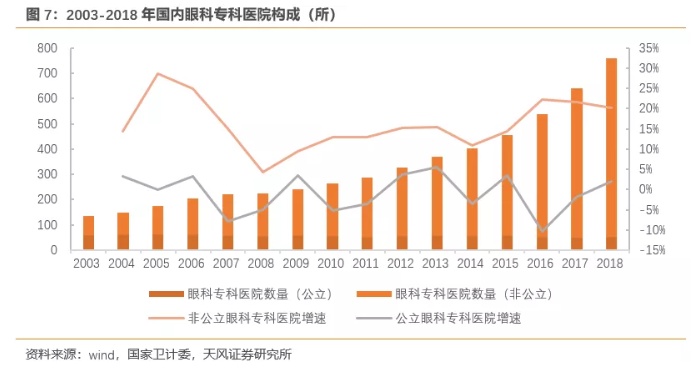

1.2. 眼科医疗器械市场增长迅速,进口替代空间大

国内眼科医疗器械市场规模大,增长快,但品牌以国外产品为主,进口替代空间大。2017年国内眼科医疗器械市场规模预计达到190亿元,预计2021年增长至375亿元,年复合增速达18.5%。随着屈光不正患病率和白内障手术率的提高,角膜接触镜、人工晶体等细分市场增长,行业具备较大增长空间。

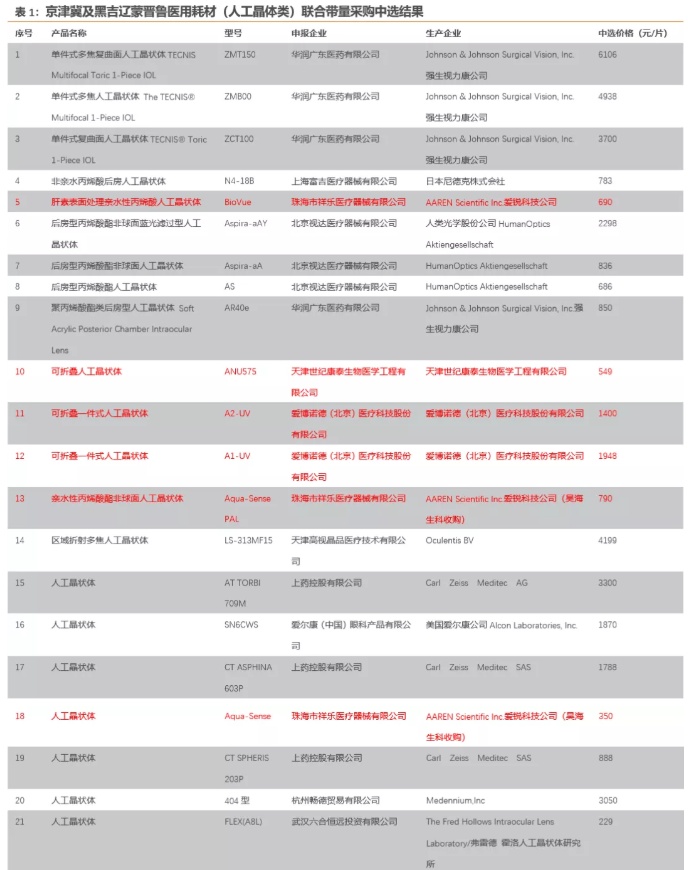

“3+N”人工晶状体联盟带量采购加速眼科耗材进口替代,为国产耗材带来新机遇。5月18日,京津冀及黑吉辽蒙晋鲁医药联合采购办公室(3+N集采联盟)对议价组人工晶体开展议价谈判工作。在与多家国际一线进口品牌的激烈竞争中,爱博诺德(北京)医疗科技股份有限公司、昊海生科、无锡蕾明视康科技有限公司(以下简称“蕾明视康”)、河南宇宙人工晶状体研制有限公司(以下简称“河南宇宙”)、天津世纪康泰生物医学工程有限公司(以下简称“世纪康泰”)五家国产人工晶状体生厂商中标。其中,爱博诺德中标3种型号,昊海生科4种型号(宇宙两种,AAREN 3种)、蕾明视康2种,世纪康泰中标1个产品。带量采购带来了进口替代、国产企业扩大市场份额的机遇。

1.3. 眼科用药市场维持较高增长, 中国眼科用药市场未来可期

根据弗若斯特沙利文数据,我国眼科用药市场增长显著,中国眼科药物市场规模自2015年的21亿美元增长至2019年的28亿美元(约193亿元人民币),年复合增长率为8.0%。预计增长至2030年的169亿美元(约1180亿元人民币)。

2. 覆盖全生命周期,细分领域百花齐放

目前我国眼科疾病问题严重。根据2019年第三届中国眼健康大会报告数据,目前在我国主要的眼科疾病中,近视和干眼症占比最大,截至2018年患者共计约9.2亿人,占人口总数的65.95%。除此之外,其他眼部疾病患者人口数量已超1.5亿,即截至2018年我国眼部疾病患者总人数至少超过10亿,在总人口中的占比超过70%。

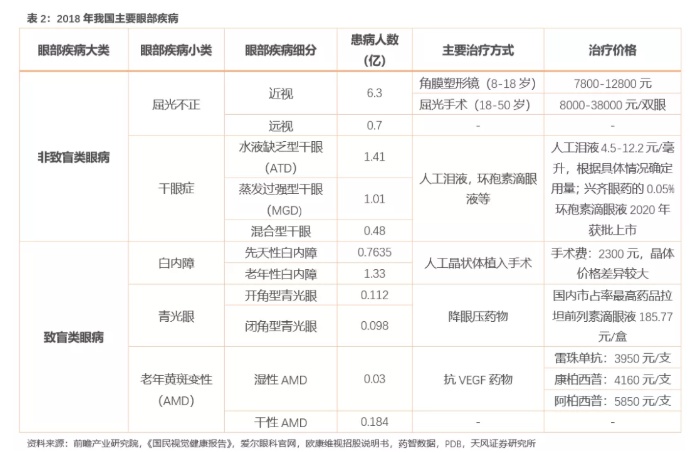

各类眼科疾病覆盖全生命周期,市场前景广阔。各类眼科疾病覆盖全生命周期,为眼科市场提供来自全年龄的消费需求,前景广阔。我国主要眼部疾病中:

近视患者年龄分布主要在5-50岁之间,通过药物、光学矫正以及屈光手术治疗。

干眼患者主要为长时间使用电子屏幕的上班族以及老年人群。

白内障患者主要分布在老年人群,据2018年屈光性白内障手术新进展国际会议公布的数据显示,我国60岁至89岁人群白内障发病率约80%,90岁以上人群白内障发病率高达90%以上。

青光眼可以发生于任何年龄,但在40岁以上的中老年人中更为常见。

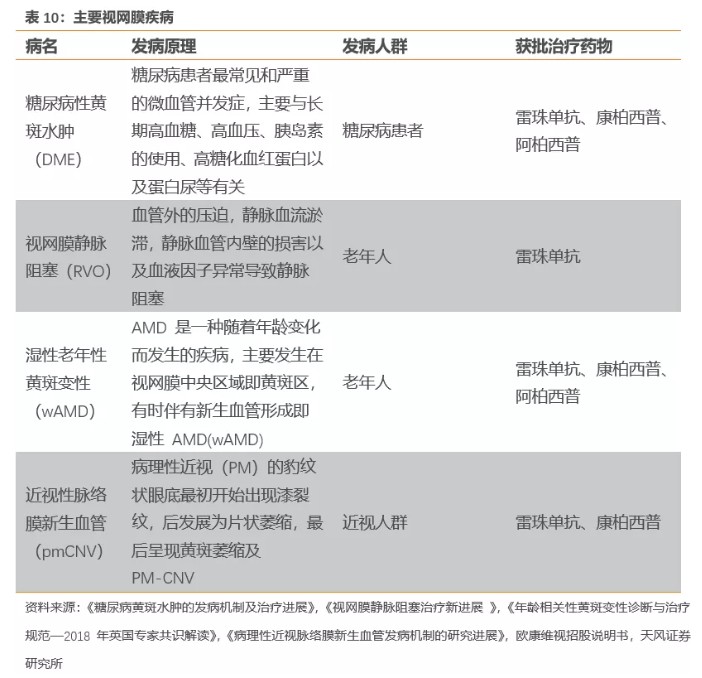

四大主要视网膜疾病中,湿性老年性黄斑变性(wAMD)、视网膜静脉阻塞(RVO)患者主要分布在老年人群;糖尿病性黄斑水肿(DME)因其是糖尿病的并发症,患者主要是糖尿病患者,在很多发达国家,糖尿病视网膜病变是20-64 岁人群致盲的主要原因;近视性脉络膜新生管(pmCNV)则因是病理性近视的并发症,患者主要为近视患者。

2.1. 我国近视人数近7亿,近视防治需求旺盛

屈光不正指当眼调节静止时,外界的平行光线经眼的屈光系统后不能在视网膜黄斑中心凹聚焦,因而不能清晰成像的屈光状态,包括近视、远视和散光,其中近视患病率最高。

预计我国2020年近视总人口接近7亿,近视防治形势严峻。2015 年发布的《国民视觉健康报告》显示,2012 年我国 5 岁以上总人口中近视的患病人数在 4.5亿左右;预计到 2020 年,5岁以上人口的近视发病率将增长到 50.86%-51.36%,患病总人口将接近7.04-7.11亿,接近美国总人口的 2 倍,高度近视人口会达 4000-5155万。

控制和治疗近视的方法选择存在年龄差异。目前,预防近视的主要措施有增加户外活动,在防控近视的主要措施中,各年龄段人群均可佩戴框架眼镜,方式便捷,但效果较差;角膜塑形镜适合8-18岁青少年使用;屈光手术治疗限18-50岁人群。

2.1.1. 青少年近视率高达 53.6%,角膜塑形镜迎来发展良机

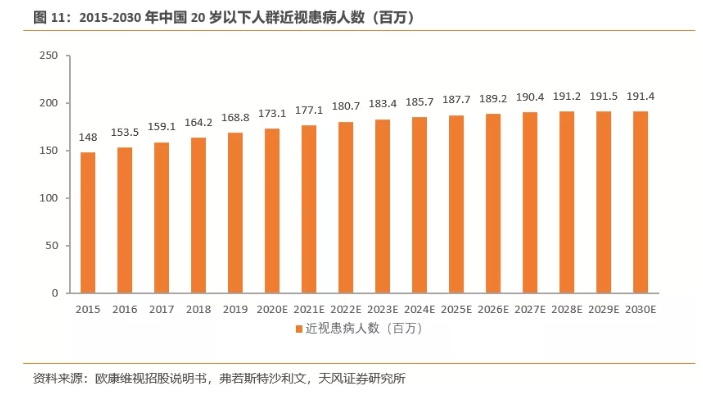

我国 20 岁以下近视人数持续增长,青少年总体近视率高达 53.6%,青少年近视防治需求不容忽视。国家卫健委指出,2018 年全国儿童青少年总体近视率为 53.6%。其中,6岁儿童为14.5%,小学生为36.0%,初中生为71.6%,高中生为81.0%,近视率升高和近视低龄化趋势明显。据弗若斯特沙利文统计,我国 20 岁以下近视人数2015 年至 2019 年将从 1.48 亿增长至 1.69 亿,预计 2030 年将达到 1.91 亿。

角膜塑形镜防控近视获得《近视防治指南》认可,迎来发展良机。角膜塑形镜是一种特殊设计的高透氧硬镜,采用逆几何设计,佩戴在角膜上,通过机械压迫、镜片移动按摩及泪液的液压等物理作用,达到改变角膜曲率、暂时减低近视度数的作用,从而提高裸眼视力。在2018年国家卫健委发布的《近视防治指南》中,角膜塑形镜被列为近视防控的有效方法之一,临床试验发现长期配戴角膜塑形镜可延缓青少年眼轴长度进展约0.19毫米/年。

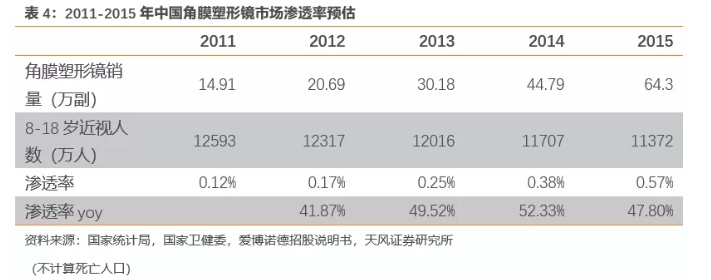

角膜塑形镜2011-2015年销量复合增长率高达44.11%,前景广阔。据爱博诺德招股说明书数据,2011-2015年我国角膜塑形镜的销量从14.91万副增长至64.3万副,复合增长率约达44.11%。随着青少年近视率的提升,角膜塑形镜将获得更多需求增长。

2011-2015年角膜塑形镜迅速渗透市场。根据卫健委发布的《2018 年全国儿童青少年近视调查结果》:我国青少年(从幼儿园到高中)总体近视率为 53.6%,其中 6 岁儿童为 14.5%,小学生为 36%,初中生为 72%,高中生为 81%。根据国家统计局出生人口(不计算死亡人口),估算我国2011-2015年8-18岁近视患者人数,由此得出我国角膜塑形镜渗透率由2011年的0.12%增长至2015年0.57%,复合增长率高达36.7%。

预计2025年角膜塑形镜市场规模达到256亿元,年复合增长率达17.2%。

假设如下:

① 鉴于 2011 -2015 年选择角膜塑形镜镜治疗方式的比例增长率远超过 20%,2015年后保守按照渗透率增长率为 20%/年计算。

② 假设8-18岁近视人数近视率不变,小学生为 36%,初中生为 72%,高中生为 81%,预计2025年目标患者人数将增长至365万人。

③ 根据上海爱尔眼科角膜塑形镜价格表,角膜塑形镜的价格区间在7800-12800元,考虑到全国物价水平,保守估计角膜塑形镜的平均价格为7000元/副。

市场规模=目标患者人数 x 角膜塑形镜平均销售价格=256亿元

2.1.2. 屈光手术在国内市场存在巨大渗透空间

角膜屈光手术和晶体植入手术是目前主流的屈光手术。2015 年发布的《国民视觉健康报告》显示,2012 年我国 5 岁以上总人口中近视的患病人数在 4.5亿左右;预计到 2020 年,5岁以上人口的近视发病率将增长到 50.86%-51.36%,患病总人口将接近7.04-7.11亿,超过90%以上的屈光不正是近视。相比起佩戴框架眼镜、使用低浓度的阿托品滴眼液仅能预防和延缓屈光不正的加重,屈光手术是唯一可以恢复视力的治疗方式。屈光手术要分为角膜屈光手术、晶体植入手术和巩膜屈光手术三大类,度数稳定的成年近视患者一般适用于角膜屈光手术和晶体植入手术。

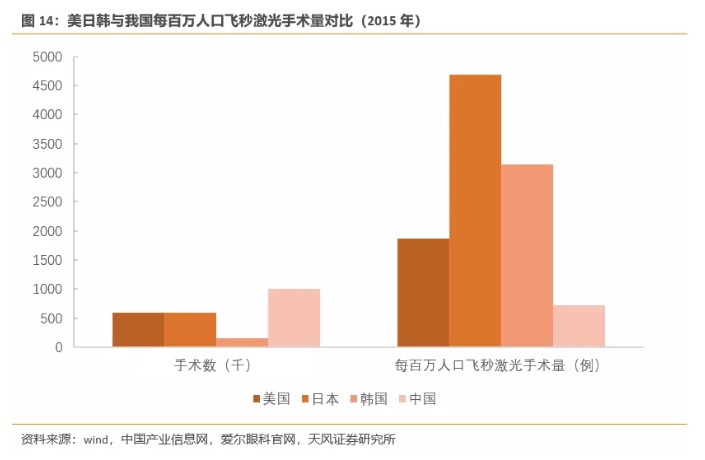

我国屈光手术渗透率较低,与美日韩相比仍有 2-6 倍的成长空间。据前瞻产业研究院数据,目前美国屈光手术量维持在60万例/年,2015年美国总人口为3.2亿人,每百万人口手术量为1890例。据爱尔眼科集团发布的《角膜屈光手术白皮书》数据,日本每年飞秒激光手术量约60万例,韩国也有16万例(注:日韩均为2015年数据),当时日本与韩国总人口分别为1.3亿人与5101万人,分别相当于每百万人口飞秒激光手术量4688 和3137 例。

《角膜屈光手术白皮书》也指出中国每年约100万近视患者通过飞秒手术摘掉眼镜,2015年中国总人口为13.7亿人,即每百万人口飞秒激光手术量仅727例,与美日韩渗透率差距明显,仍有 2-6 倍的长期成长空间。(预计我们国家的近视率是远高于这些国家的)

预计2025年屈光手术市场规模达到492亿元,年复合增长率11.4%。

假设如下:

① NEI(美国眼科协会)统计美国5岁以上人群近视发病率约为30%,目前美国的屈光手术量维持在60万例/年。2015年美国总人口为3.2亿人,则近视人口约9600万人,近视患者接受屈光手术率为0.6%。

② 我国2015 年发布的《国民视觉健康报告》预计2020年5岁以上人口的近视发病率将增长到 50.86%-51.36%,假设2025年我国近视率为51%。

③ 基于近视率51%,2015年我国屈光手术量100万例,我国近视患者接受屈光手术率仅0.1%,参考美国渗透率,假设2020年该比率增长至0.2%,2020年以后以每年增长0.05%。

④ 参考上海爱尔眼科医院飞秒手术价格范围8000-18000元,假设手术单价15000元,价格不发生变化。

市场规模=接受屈光手术患者人数x屈光手术单价=492亿元

2.2. 干眼症患者逾2亿,人工泪液市场快速增长,环孢素滴眼液或将改变市场格局

干眼症,又称为角结膜干燥综合征。国际泪膜和眼表协会 TFOS在 2015 年举行的第二次工作组干眼病会议,将干眼症重新定义: 干眼( dry eye disease,DED) 是眼表的一种多因子疾病,特征是泪膜稳态的丧失并伴有眼表症状。干眼症已成为最普遍的眼科疾病之一。干眼症的症状主要为眼部的干涩感、异物感、灼热感、经常会伴随眼部有黏稠分泌物,由于睡眠质量差,用眼过度而加重,严重者甚至会影响视力和正常生活。

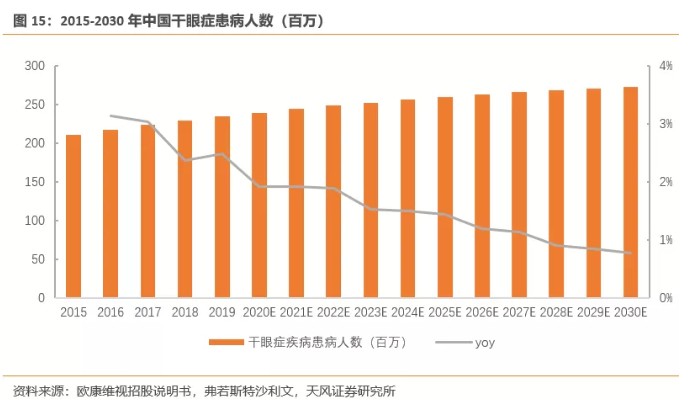

亚洲干眼发病率位居世界前列,我国干眼症患者人群持续扩大。根据流行病学研究《干眼临床诊疗专家共识 2013 年》统计,目前世界范围内干眼发病率大约在5.5%~33.7%不等,亚洲人高于其他人种。根据我国现有的流行病学研究显示,干眼在我国的发病率约在 21%~30%。根据弗若斯特沙利文数据,我国的干眼症患者人数从2015年的2.1亿增至2019年的2.3亿,复合年增长率为2.7%。预计2030年将增长至2.7亿。

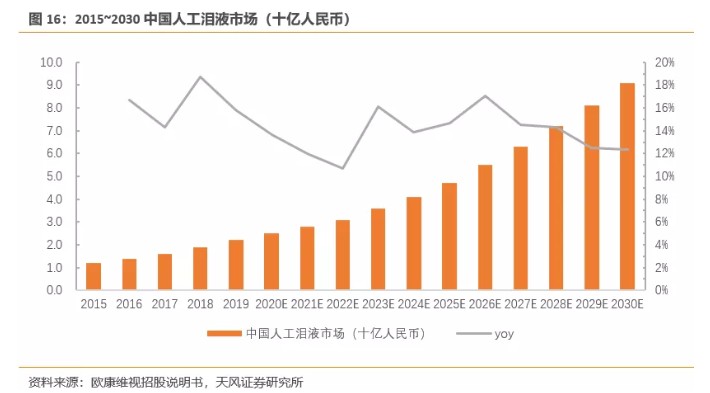

人工泪液是目前我国针对干眼症的主要疗法,市场规模近年涨势明显。干眼症的治疗方法有人工泪液替代治疗、中医治疗、抗炎治疗和免疫制剂治疗等。人工泪液使用便捷、依从性好,是国内干眼症的主要治疗方法。近年人工泪液市场在国内增速较快,2015-2019年市场规模由12亿元增至22亿元,复合年增长率为16.5%。预计2030年将增长至91亿元。

国内针对中度、重度干眼症的药物需求待满足,针对中、重度干眼症的治疗药物环孢素滴眼液将引进国内市场。根据2018 美国眼科学会干眼指南,干眼应进行分类治疗。指南将干眼分为轻度干眼症、中度干眼症和重度干眼症,并对每种类型提出了具体的治疗措施。人工泪液仅推荐用于轻度干眼症;0.05%环孢素滴眼液对于轻、中、重度干眼症患者均有效果,有效率分别为 74%、72%和 67%,是轻、中、重度干眼症的推荐治疗方案。2020年6月17日国家药监局发布国内首个获批上市的用于干眼症的环孢素眼用制剂,将更好的满足中、重度干眼症患者的治疗需求。

2.3. 人口老龄化推动白内障市场需求增长,手术渗透率提升潜力巨大

白内障成为中国眼病致盲的首要原因,治疗手段以手术为主。白内障是发生在眼睛晶状体上的一种疾病。品状体由透明变为混浊,阻碍光线进入眼内,影响了视力,就称为白内障。中华医学会眼科分会称白内障是我国眼病人群致盲的首要原因。目前对于基因改造及相关靶向治疗药物的研究尚未能应用于临床,所以现阶段对白内障的治疗,主要还以手术治疗为主。

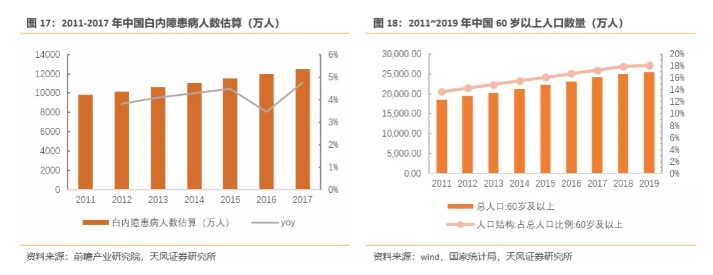

2019 年我国白内障的患病人数预估高达2亿,人口老龄化带来更大的市场容量。据前瞻产业研究院统计,我国白内障患病人数从2011年的9809万增长至2017年的1.25亿。2018年屈光性白内障手术新进展国际会议公布的数据显示,我国60岁至89岁人群白内障发病率约为80%,90岁以上人群白内障发病率高达90%以上。据国家统计局数据,2011-2019年,我国60岁以上人口占比从13.7%增长至18.1%,老年人口2.5亿,取80%发病率,预估2019年白内障患者达2亿,随着我国人口老龄化进程的推进,白内障患者将进一步增加。

我国CSR(每年每百万人白内障手术例数)持续增长,与国际水平相比仍存在2-4倍增长空间。根据中国防盲治盲网的数据及第三届中国眼健康大会信息,2012 年全国白内障年手术量达 145 万例,至 2018 年约为 370 万例,2012 至 2018 年我国白内障手术量年均复合增长率约为 16.90%。我国 2018 年 CSR 达到 2662,提前实现了《“十三五”全国眼健康规划》提出的我国 CSR要 2020 年年底达到 2000 以上的目标。

尽管我国 CSR 提升速度较快,但仍与许多国家有较大差距,根据《Cataract Surgical Rate and Socioeconmics:A Global Study》报告,2011 年法国、美国等发达国家的 CSR 已达 10,000,澳大利亚CSR已达到 9,500,印度 CSR 超过 5,000。2018年我国CSR发展到 2,662例,但仍处于落后局面,未来我国的白内障手术渗透率仍具有2-4倍提升空间。

预计2025年我国白内障手术市场规模预计达到141亿元,年复合增长率8.3%。

假设如下:

① 我国未来人口增长放缓,2019年后以0.3%的增速增长,预计2025年总共人口达到1428百万。

② 2018 年下半年起,由于受国家实施城镇居民与农村合作医疗的医保政策整合调整过渡,以及部分省区医保优化调整支出结构影响,白内障手术量增长率出现阶段性放缓,2020 年卫生事件,对非急诊手术影响较大。假设 2019 年、2020 年 CSR 与 2018 年持平,2021 年之后恢复正常增长率,增长率保守按照10%每年计算,预计2025年CSR增长至4287。

③ 综合医院眼科老年性白内障出院者人均手术费保守估计维持在2300元。

市场规模=年均接受手术患者人数x白内障出院者人均手术费=141亿元

2.4. 2000万青光眼患者带动降眼压药市场增长

青光眼是我国第二大致盲疾病,2019年我国青光眼患者近2000万。青光眼是一组以特征性视神经萎缩和视野缺损为共同特征的疾病,病理性眼压增高是其主要的危险因素。青光眼严重威胁了人们的­­视觉健康,是我国第二大致盲眼科疾病。根据前房角形态(开角或闭角),病因机制(明确或不明确),以及发病年龄,一般将青光眼分为原发性、继发性和先天性三大类。其中,原发性青光眼分为闭角型青光眼(PACG)和开角形青光眼(POAG)。据弗若斯特沙利文统计,2015-2019年我国青光眼患者人数从1810万增长至1960万,预计2030年将增长至2300万。其中,2019年我国近2000万青光眼患者中,闭角型青光眼占56.1%,开角型青光眼占43.1%。

药物治疗是青光眼最基础的治疗方式。目前青光眼的主流治疗方法包括药物治疗,激光治疗以及手术治疗。其中药物治疗是最基础的治疗方式,在尝试了使用药物后可以考虑采取手术治疗。目前临床上通常使用的降眼压药物主要有拟胆碱类药物(缩瞳剂)、β 肾上腺素能受体阻滞剂、前列腺素类药物(PG类药物)、肾上腺素能受体激动剂、碳酸酐酶抑制剂、高渗脱水剂。

我国青光眼降眼压药市场规模约为2.23亿元,增长率呈上升态势。根据样本医院销售数据,我国青光眼降眼压药从2012年1.18亿元增长至2019年2.23亿元,复合增长率8.3%,且增长率呈上升态势,预计未来将持续增长。

2.5. 主要视网膜疾病患者人数已达1850万,抗VEGF药物市场持续高增长

我国四大主要视网膜疾病患者人数已达到1850万。视网膜疾病的特征通常是眼球漏液、出血及纤维化疤痕。据弗若斯特沙利文数据统计,全世界造成视力障碍及失明的四类主要视网膜疾病包括湿性老年性黄斑变性(wAMD)、糖尿病性黄斑水肿(DME)、视网膜静脉阻塞(RVO)及近视性脉络膜新生管(pmCNV)。四大主要视网膜疾病患者人数从2015年1710万增长至2019年1850万,预计2030年增长至2200万。

目前国内四大视网膜疾病的主流治疗药物是抗VEGF药物,获批的有雷珠单抗,康柏西普以及阿柏西普。雷珠单抗是国内获准用于湿性老年性黄斑变性,视网膜静脉阻塞,糖尿病性黄斑水肿以及近视性脉络膜新生血管的抗VEGF药物。康柏西普目前国内获批的适应症包括湿性 AMD、继发于病理性近视(PM)的脉络膜新生血管 (pmCNV)引起的视力下降和糖尿病黄斑水肿(DME)。阿柏西普于2018年刚刚获批在国内上市,除湿性 AMD 以外,还有糖尿病性黄斑水肿(DME)适应症获批。

抗VEGF药物市场整体规模不断扩大,持续高增长。雷珠单抗与康柏西普市占率持平,康柏西普增速迅猛。据样本医院数据,抗VEGF药物市场整体从2012年获批上市以来,从0.48亿元增长至2019年8.78亿元,复合增长率高达43.9%。其中,康柏西普14年上市之后迅速放量,2017年样本医院销售已达2.16亿,市占率逐渐与雷珠单抗持平。阿柏西普2018年在国内获批上市,2019年销售增长达545.2%。

3. 多因素推动眼科市场成长

3.1. 患者群体不断扩大推动需求持续增长,带来成长机遇

中国存在大量的眼科疾病患者,截至2019年,仅近视(约7亿),干眼症(约3亿),白内障(约2亿)三大眼科疾病患者人数已超过 10 亿(不考虑发病重叠)。而人口老龄化、电子产品使用过度等因素,将推动这一数字进一步增长。眼科疾病的患病率不断提升,加上其对各年龄段的普遍影响,将推动中国眼科医疗市场的增长。眼科疾病带来的视力损伤以及并发症会影响患者的生活质量,无论是青少年的近视问题,学生和上班族用眼过度引发的干眼问题,亦或老年人的眼健康需求,都需要专业的眼科治疗,这些都将为眼科相关产业带来巨大的机遇。同时,伴随着我国居民眼健康知识的逐步普及,人们的眼保健意识不断增强,对眼健康管理的需求持续增长。

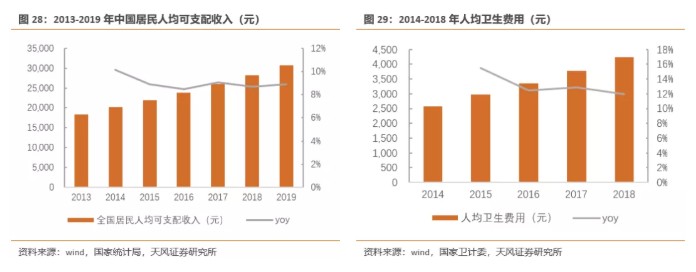

3.2. 人民收入水平和医保覆盖率提升创造成长空间

过去几年,中国居民的人均可支配收入不断增长,于2019年达到人民币30,733元。2014-2018 年,我国全国人均卫生费用从 2,581.7 元增加到 4,237元,复合增长率达到 10.4%。随着我国经济的进一步发展,国民收入的进一步提升,人均医疗支出将进一步增加。

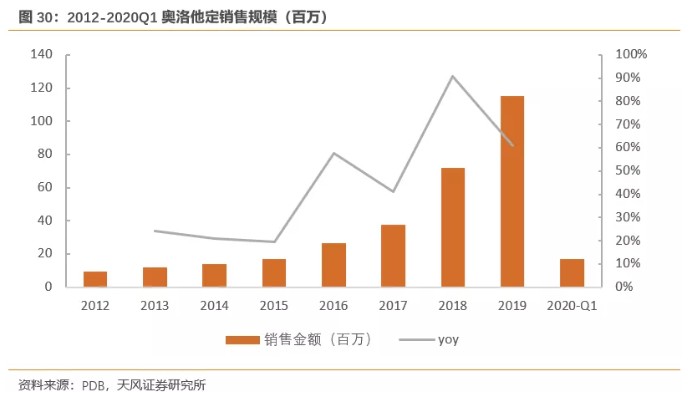

此外,政府致力于通过医保计划提高核心治疗的普及程度,不断扩大医保覆盖范围。例如,2017年,奥洛他定被纳入国家医保药品目录,该药品用于治疗过敏性结膜炎。根据样本医院数据,2018年奥洛他定纳入医保后迅速放量,增长率同比2017年高达90.7%;“十二五”期间,国家实施百万贫困白内障患者复明工程,通过项目引导,推动了白内障手术纳入医保,带动了白内障手术量的增长,现在我国百万人口白内障手术率已经接近3000。

可支配收入的增长与医保覆盖率的提升,均为国内眼科医疗市场带来新的成长空间。

3.3. 政策重视提供成长沃土

眼健康是国民健康的重要组成部分,眼科疾病为患者带来生活压力的同时也会加重家庭和社会负担,是涉及民生的重大公共卫生问题和社会问题。近年来我国在提升国民眼部健康问题上做出了许多努力,不断出台政策,旨在进一步提高人民群众眼健康水平。

2016年10月国家卫计委发布的《“十三五”全国眼健康规划(2016—2020年)》,旨在减轻重大眼科疾病带来的负担。

2018年8月,教育部、卫健委等8部门联合印发《综合防控儿童青少年近视实施方案》,提出了到2023年,力争实现全国儿童青少年总体近视率在2018年的基础上每年降低0.5个百分点以上;到2030年,实现全国儿童青少年新发近视率明显下降,儿童青少年视力健康整体水平显著提升,6岁儿童近视率控制在3%左右,小学生近视率下降到38%以下,初中生近视率下降到60%以下,高中阶段学生近视率下降到70%以下的目标。

国家已将眼健康问题上升到国家战略的高度,在不断出台的新政策以及不断完善的规范引导支持下,眼科医疗行业将在规范中获得更大发展。

4. 眼科领域两个维度的增长动力,催化大市值公司与成长白马

电子产品的普及,以及用眼习惯的变化,对国民的眼健康产生了较大的影响,眼部疾病的发病率持续提升,但从细分领域的渗透率来看,诸如屈光/视光/白内障等疾病的治疗与矫正等与欧美等国家发展相比整体的渗透率均较低。

因此我们判断在眼科行业领域第一个维度的增长来自于“人口红利+渗透率提升”。另一方面,眼科治疗中的白内障手术/青光眼/眼底病等领域具备一定的治疗必要性,而屈光手术以及视光等这具备一定的消费属性,因此我们认为行业的增长第二个维度是“眼健康的重视程度提升+消费升级”。

眼健康包含全生命周期,我们认为从医疗服务,眼科耗材以及眼科用药等领域都有望诞生大市值公司以及快速成长的白马公司。

眼科医疗服务:目前上市的眼科专科公司有:爱尔眼科,光正集团(新世界眼科),希玛眼科,德视佳等,而作为眼科专科连锁行业龙头的爱尔眼科,已经在全球化布局构建眼健康生态圈,市值目前约1885亿(截至2020/7/28),也是目前专科医疗服务领域市场最大的公司。

眼科耗材:相关的公司主要包括:昊海生科(人工晶状体/眼科粘弹剂/视光材料等),爱博诺德(人工晶状体/角膜塑形镜),欧普康视(角膜塑形镜)。目前在眼科高值耗材领域主要是以进口为主,我们判断随着高值耗材带量采购的持续推进,国产的眼科高值耗材会迎来市场份额的进一步提升,同时叠加消费升级催化角膜塑形镜的渗透率提升,眼科耗材领域我们判断增长潜力较强。

眼科用药:眼科领域虽以手术为主,但是随着干眼症/青光眼/视网膜相关疾病的发病率的持续提升,眼科用药领域单品种的成长动力充足。相关公司包括:康弘药业,兴齐眼药等。

5. 风险提示

1 竞争加剧:随着眼科产业市场不断成长,行业的竞争者增加,行业竞争格局可能会进一步恶化,从而对各家企业经营产生影响;

2 带量采购降价幅度超预期:随着眼科高值耗材(人工晶状体)的带量采购的推进,中标企业有望通过以量换价的方式提高自身份额,但如果降价幅度超过市场预期,则会对相关企业的业绩形成压力;

3 渗透率提升速度不及预期:我们对市场规模的测算中,渗透率是相对较为关键的指标,若相关渗透率提升的空间不及我们预期,则市场规模的增长速度有减缓的风险;

4 政策变化带来经营的调整:我国医改的过程中,存在较多的不确定因素与政策,企业需要对相应的政策做出反映,如果企业不能及时对政策进行有效的应对,则可能不能及时的进行经营调整而适应政策的变化;

5 医疗质量安全风险:眼科疾病的治疗涉及到相关的手术治疗,但是医疗质量安全问题并不能百分百保障,如果出现医疗质量安全事故,则会对相关企业的品牌形成较大的冲击。

(编辑:赵芝钰)