本文源自微信公众号“金车研究”。

行业近况

二季度我国新能源汽车销量25.7万辆,由于国内公共卫生事件形势缓和,销量环比实现翻番以上增长,但在去年补贴退坡前高基数的影响下,二季度新能源汽车销量同比仍下滑27.2%。我们结合交强险上险数据,对第二季度新能源车销往地和需求结构进行分析。

评论

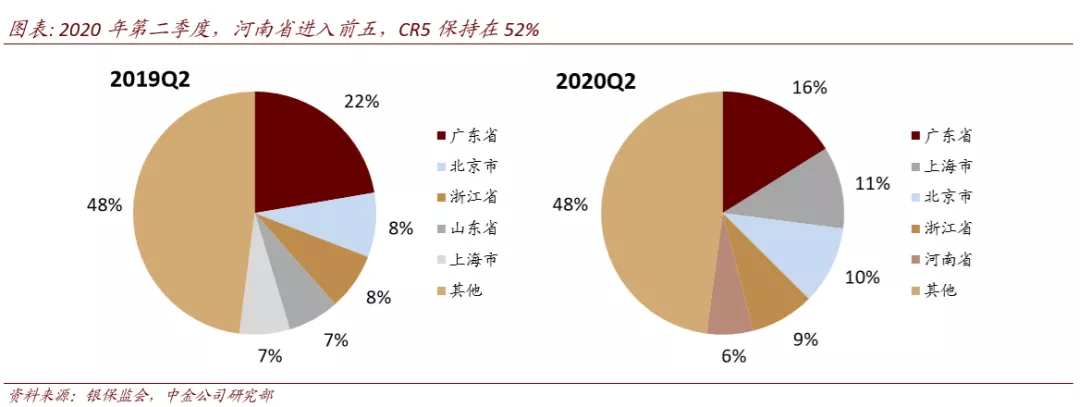

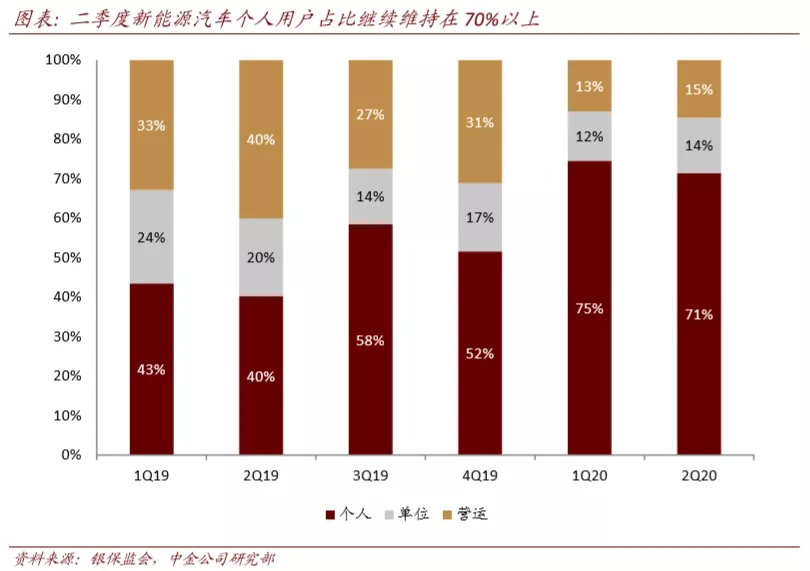

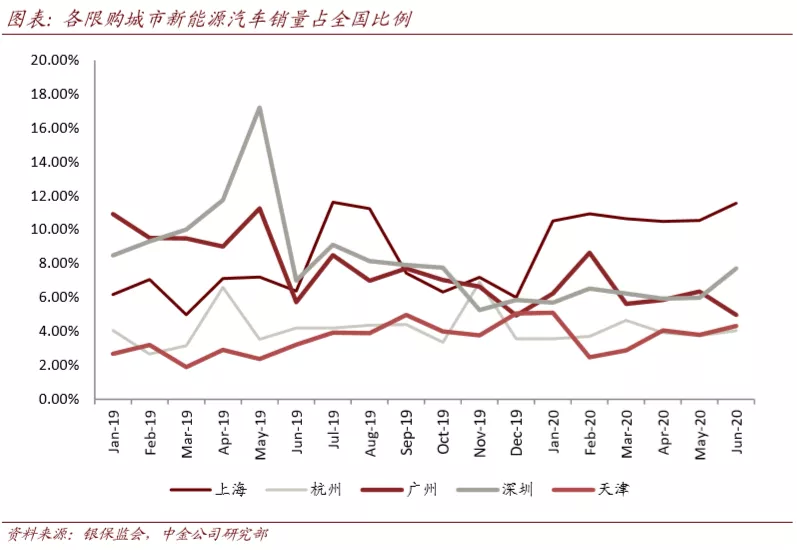

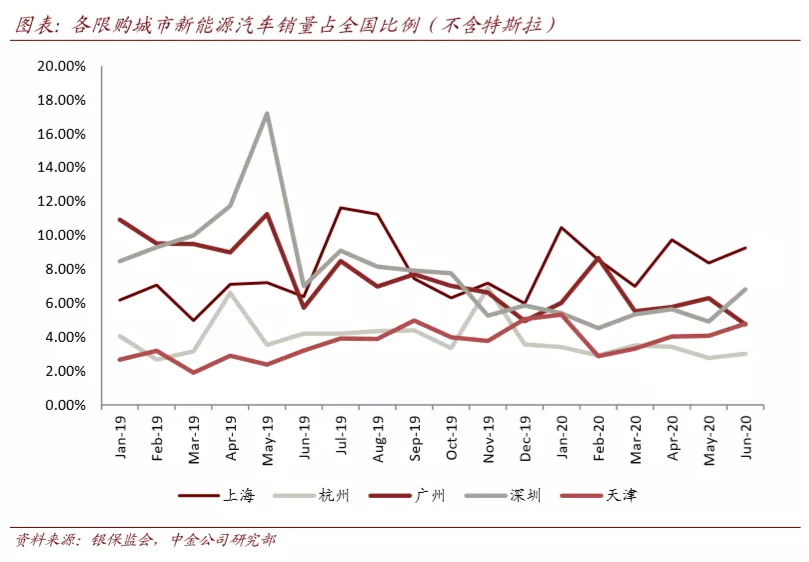

全国概览:特斯拉国产持续放量,特斯拉国产对我国新能源汽车销量和需求结构继续产生较大影响。二季度,国产Model3销量2.97万辆,占全国新能源汽车总销量的11.8%,占纯电动乘用车销量17.3%。北、上、广、浙继续位列前五,河南份额提升,CR5占比保持在52%。销量前五位的省市由限牌和发达省市包揽,其中广东延续2019年领先地位,销量占比排名第一,上海销量占比从2Q19的6.7%提升至10.9%,超过北京排名第二。其他主要省份为浙江和河南,占比8.5%和6.2%。相比1Q20和2Q19,江苏、山东则滑落至第六、七位。CR5保持在52%。个人需求占比环比维持稳定,同比仍下降。从所有权看,第二季度个人需求占比为71%,较第一季度减少4ppt,较2019年同期大幅提升31ppt,相应单位需求和营运需求占比分别下降6ppt/25ppt至14%/15%。我们认为,由于公共卫生事件影响延后复工,和补贴预期稳定未发生抢装,导致2B/2G(政府和事业单位)需求在2Q20下滑仍较大,未得到充分释放。小幅限购放松对新能源车销量影响有限。限购地区中,由于限购放松力度较小,各限购城市新能源汽车销量占全国比例整体稳定,我们认为对新能源车销量影响有限。

供给端发力,促进B级及以上占比提升。我们长期认为,新能源汽车推广的一大驱动力来自供给端,即优质产品可拉动相应市场需求增加。特斯拉Model 3的热销佐证了我们的观点,该车型凭借优秀的科技体验在市场下滑的背景下表现抢眼,单一车型占到全国纯电动乘用车销量的17.3%,并拉动1H20的B级车在纯电动市场占比大幅提升至19.1%。同时,高端车型中蔚来汽车(NIO.US)的销量攀升也拉动级车市占率达到6.1%。我们也观察到,在主流的A级及以下市场中,未出现“爆款”效应,销量和占比均发生下滑。

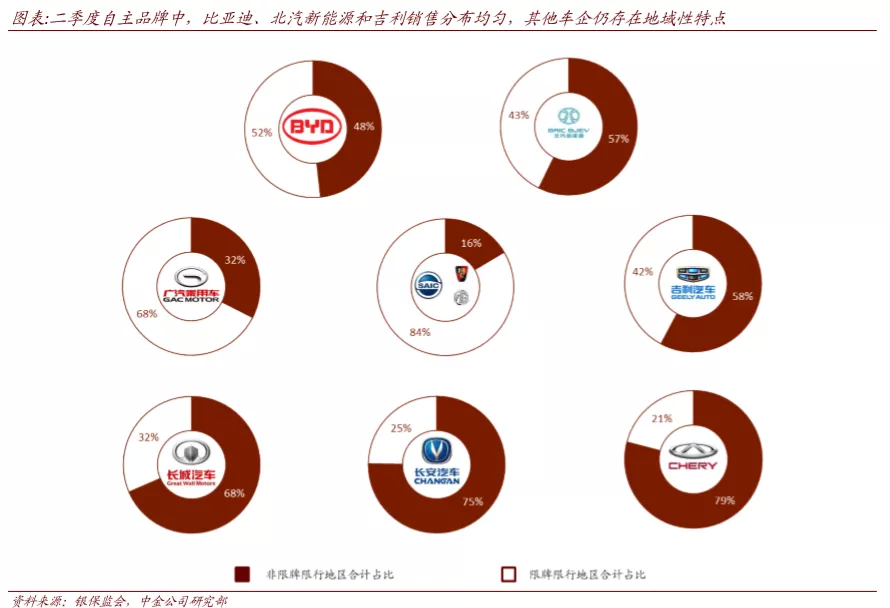

自主企业:比亚迪、北汽新能源和吉利销售分布均匀,其他车企仍存在地域性特点。比亚迪、北汽新能源和吉利汽车在限牌/非限牌地区的销售占比均匀,展现了比较广泛的产品认可度。上汽、广汽在限牌地区销售占比高,而长安、奇瑞的新能源产品主要销往非限牌地区,延续2019年和1Q20的地域性特点。

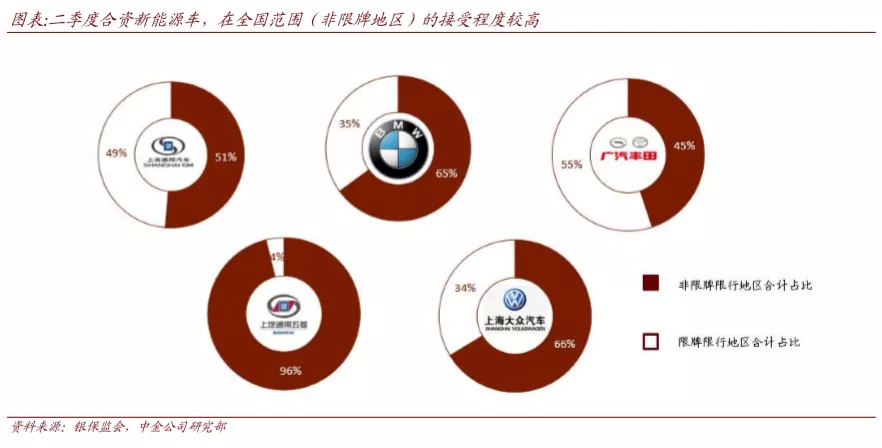

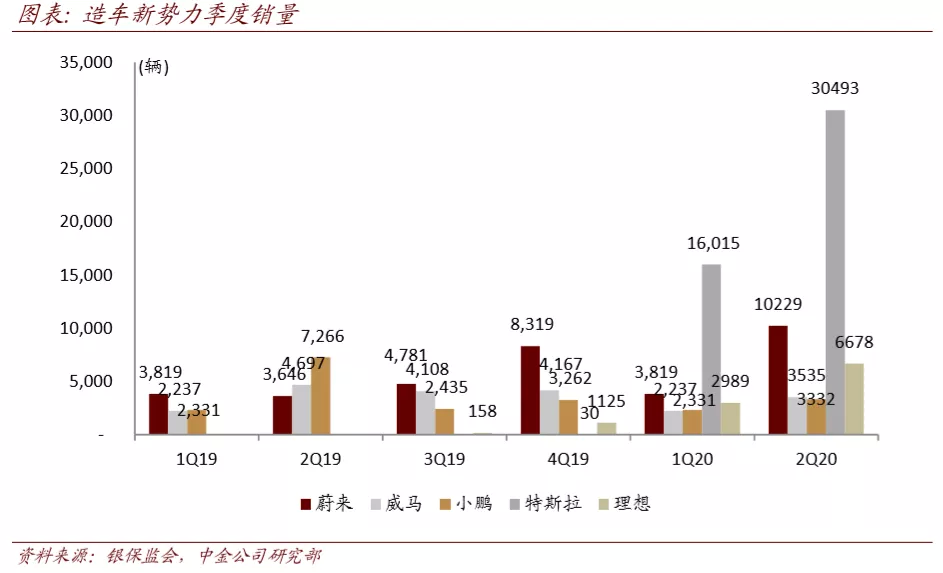

合资企业:继续以插电混动车型为主,非限牌地区接受程度高。上半年合资车企缺乏纯电车型推出,销量表现一般。相比之下,合资企业的插电混动车型获得了全国各地区较高的接受程度。造车新势力:特斯拉放量,蔚来、理想(LI.US)环比增长。分地区看,限牌地区特斯拉销量比例为60%,蔚来、威马、小鹏、理想销量的比例分别为50%/45%/58%/47%。

估值与建议

伴随低基数,以及新能源汽车下乡对A0/A00级车型销售刺激,我们认为下半年销量增速有望企稳。长期看,汽车电动化趋势方兴未艾,建议关注头部整车企业,包括蔚来汽车、特斯拉(未覆盖),以及特斯拉中国产业链标的。

风险

新能源车市恢复不及预期,新车上市进度不及预期。

全国概览:北、上、广、浙继续位列前五,河南份额提升,CR5占比保持在52%

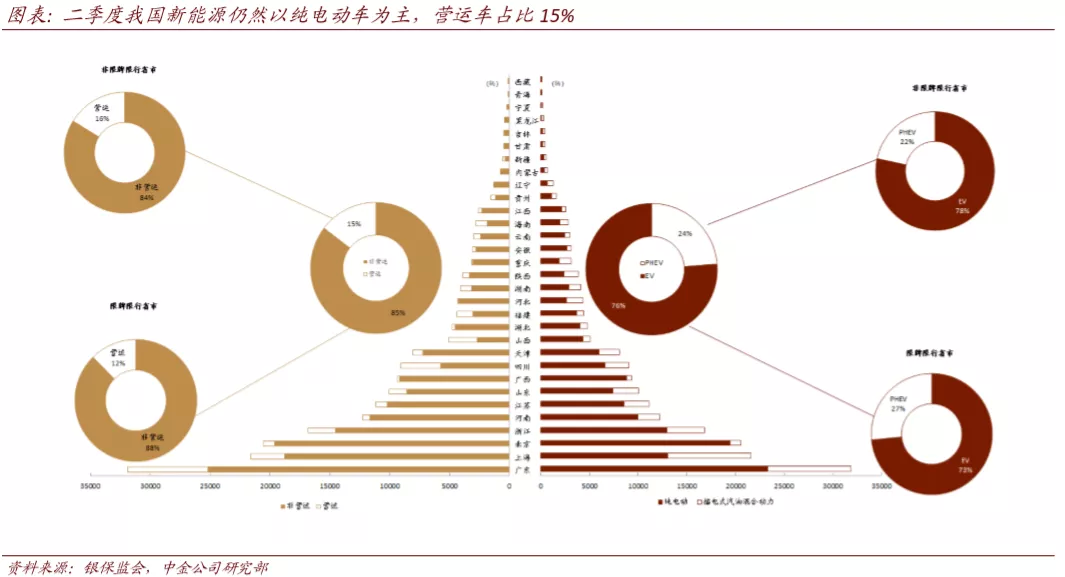

2020年第二季度,我国新能源中纯电动车占比76%,与1Q20和2Q19水平相近。其中,非限牌地区纯电动占比78%,高于限牌地区的73%。各省市中北京、山西、河南、广西、福建等区域纯电动比例较高。2Q20营运性质车辆占比环比回升2ppt至15%。各省市中,北京、河南、江苏、广西、河北等区域非营运性质(个人与单位用户)车辆比例较高。

限购地区:小幅限购放松对新能源车销量影响有限

为缓解公共卫生事件对车市冲击,各限购地区年初至今出台多项限购放松举措:上海3月起增加2020年牌照额度4万张;杭州3月新增2.5个额度指标;广州4月起加大指标投放力度;天津6月起新增年内牌照指标3.5万个。由于限购放松力度较小,各限购城市新能源汽车销量占全国比例整体稳定,我们认为对新能源车销量影响有限。

供给端发力,促进B级及以上占比提升;但“爆款”未下探

我们长期认为,新能源汽车推广的一大驱动力来自供给端,即优质产品(爆款)可拉动相应市场需求增加。特斯拉Model 3的热销佐证了我们的观点,该车型凭借优秀的科技体验在市场下滑的背景下表现抢眼,单一车型占到全国纯电动乘用车销量的17.3%,并拉动1H20的B级车在纯电动市场占比大幅提升至19.1%。同时,高端车型中蔚来汽车的销量攀升也拉动级车市占率达到6.1%。我们也观察到,在主流的A级及以下市场中,未出现“爆款”效应,销量和占比均发生下滑。

自主企业:比亚迪、北汽新能源和吉利销售分布均匀,其他车企仍存在地域性特点

合资企业:非限牌地区接受程度较高

造车新势力:特斯拉国产放量,蔚来、理想销量增速较高

(编辑:宇硕)