本文选自华尔街见闻

1、美国经济复苏熄火

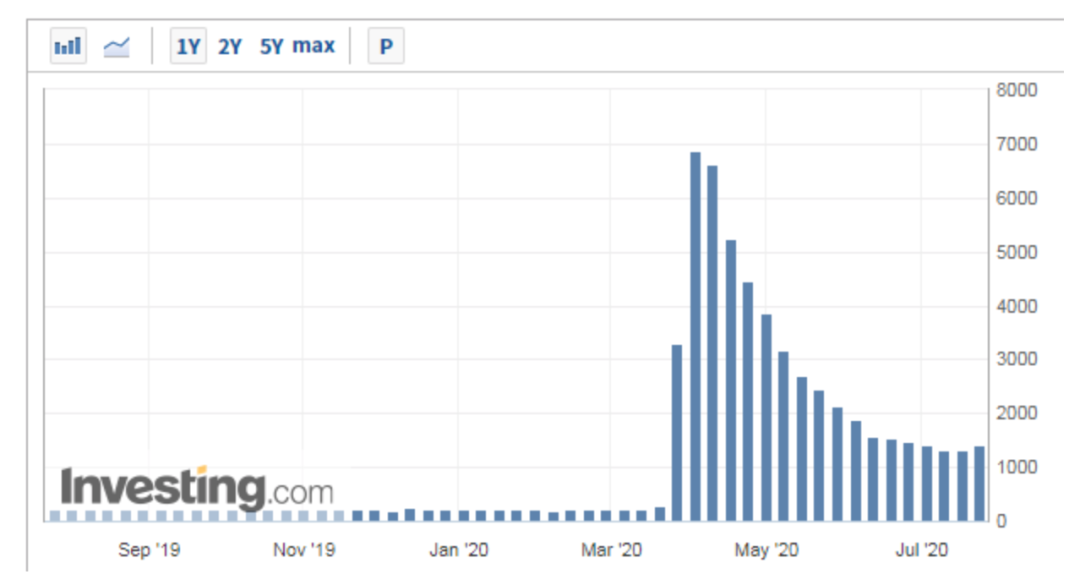

最新公布的美国上周初请失业金人数大幅反弹,结束了此前连续15周下滑的良好趋势。

在截至7月18日的一周内,首次申请失业救济人数为141.6万,从上周创下的3月以来低点130万大幅反弹。

图:初请失业金人数开始反弹。

而这一周的数据会不会只是“意外”,不能说明长期问题?

如果看一下总数据里面的细分项,会发现这次的初请失业金人数非常说明问题。

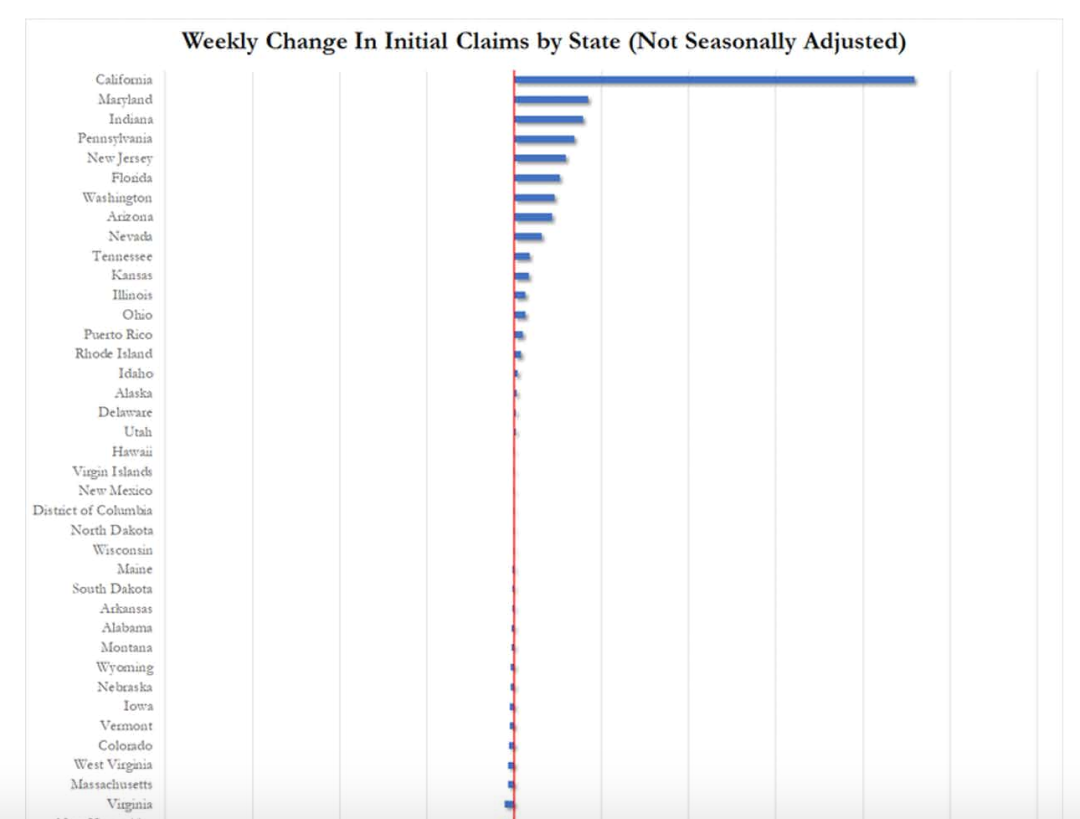

首先,这次让初请失业金人数意外上升的主要贡献者是加州。

图:本次初请失业金人数的各州的“贡献”分布

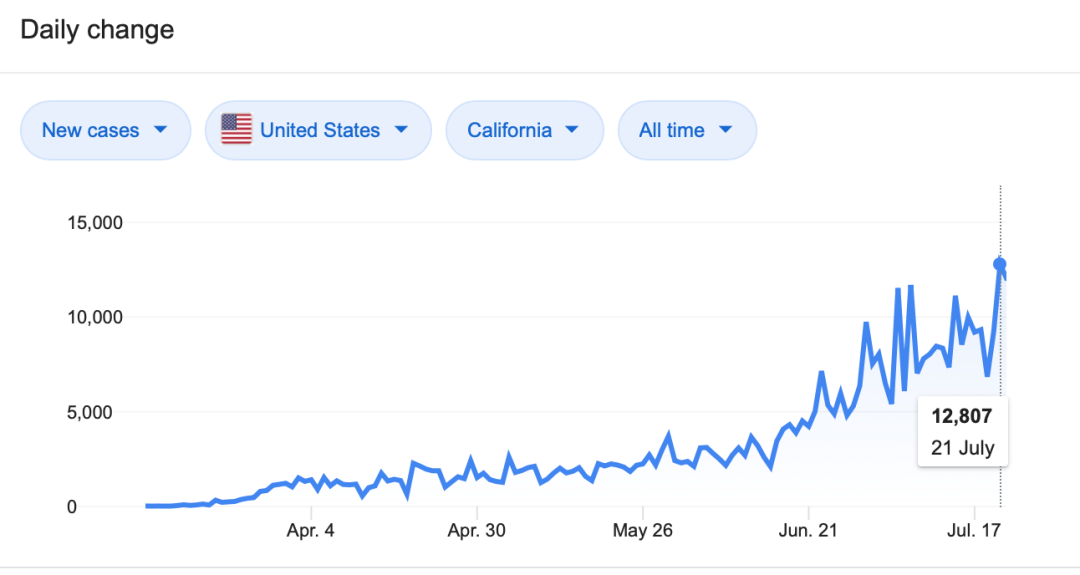

这主要是由于加州的卫生事件现在非常严重,加州刚刚在7月21日确诊了12807个新增病例,打破了美国各州单日历史记录。

图:加州确诊单日确诊病例数刚刚创下美国之最

同时,加州累计确诊病例,超过纽约州;但问题是,加州的总人口是纽约州的两倍,按照纽约州此前的节奏,加州的卫生事件才算刚刚走到一半。

而加州卫生事件加重,将对整个美国经济产生巨大影响,因为加州是美国经济体量最大的一个州,2019年GDP超过3万亿美元,单独拿出来超过整个印度、或整个法国,或整个英国的经济体量,如果“独立”,放在全球是仅次于美国、中国、日本和德国的第五大经济体!

所以加州卫生事件的失控和未来的进展,将对美国经济造成巨大的实质性拖累。

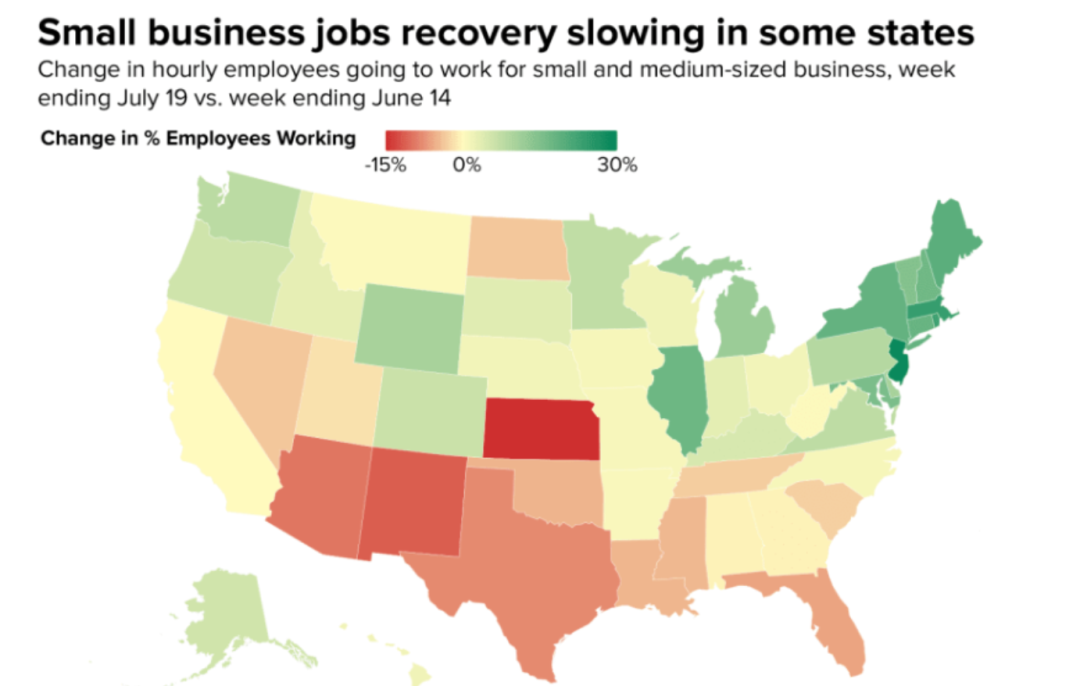

另外,糟糕的并不仅仅是加州。提供了美国60%就业和三分之二新增就业的美国中小企业的就业情况,在过去一个月也出现了大部分的停滞和恶化。

图:美国中小企业就业,在过去一个月在南部出现进一步的恶化(南部卫生事件相应也比较严重),在中西部地区出现停滞。

美国经济沿着就业—消费—GDP的逻辑来看,从卫生事件中的复苏已经明显停滞,甚至开始要走下坡路了。

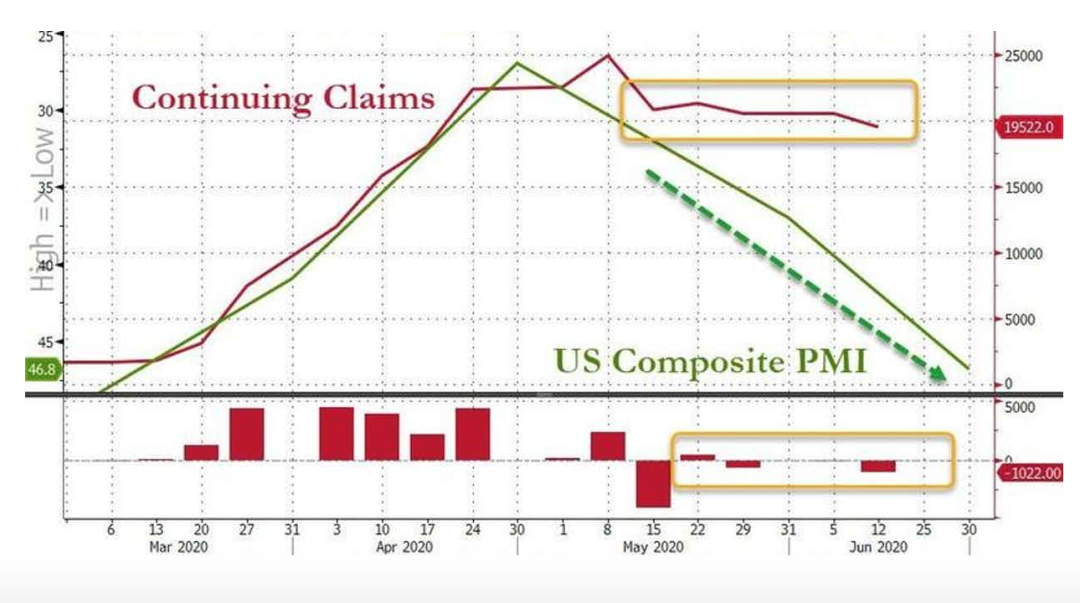

图:连续申请失业金人数居高不下,综合PMI直线下滑,并没有任何复苏的迹象。

2、下一步会放什么“大招”?

针对这种情况,美国会放什么“大招”?总体来看,会分三步走。

第一步,就是减少失业金支持力度。目前美国财政部为失业人群提供了失业金基础之上,每周600美元的“加餐”,导致大多数低收入失业人群,现在在家不干活比平时干活“赚得”还多,这被认为是经济重开效果不好的重要原因。

所以,在7月底600美元/周的“加餐期”结束后,现在财政部新的提议是将“加餐”削减至100美元/周,或者失业者至多能领取失业前工资的70%。

这一举措完全是实验性的,因为并不清楚减少了失业救济金后,在卫生事件仍然肆虐的情况下,这些美国低收入人群(大多数是工作在密切接触类的低薪服务业),有没有意愿回到工作岗位;亦或美国社会是不是对这类服务有足够的需求,让这些人重返原先的岗位。

第二步,就是加大财政支持的力度。实际上,这一步要分成三小步。第一小步是,削减失业救济金后,很多议员担心会影响消费力,所以同步提议了继续“直升机撒钱”:每个人再发一次1200美元。

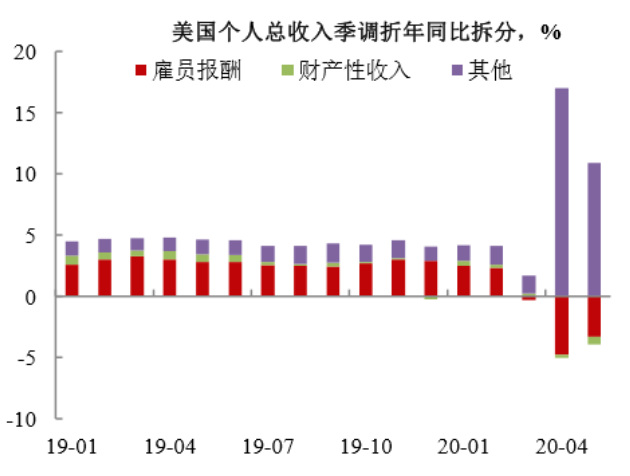

上一次“直升机撒钱”的效果很好,抵消了就业消失带来的巨大通缩冲击。

图:卫生事件停工期间,美国人的收入反而同比大涨,这主要全靠财政转移支付(根据最新数据统计,截止5月份,美国政府转移支付的力度,已经占到全美民众年化总收入的30%以上)

但是,这一次共和党人希望将新一轮刺激计划规模控制在1万亿美元左右,不要做得太过火。

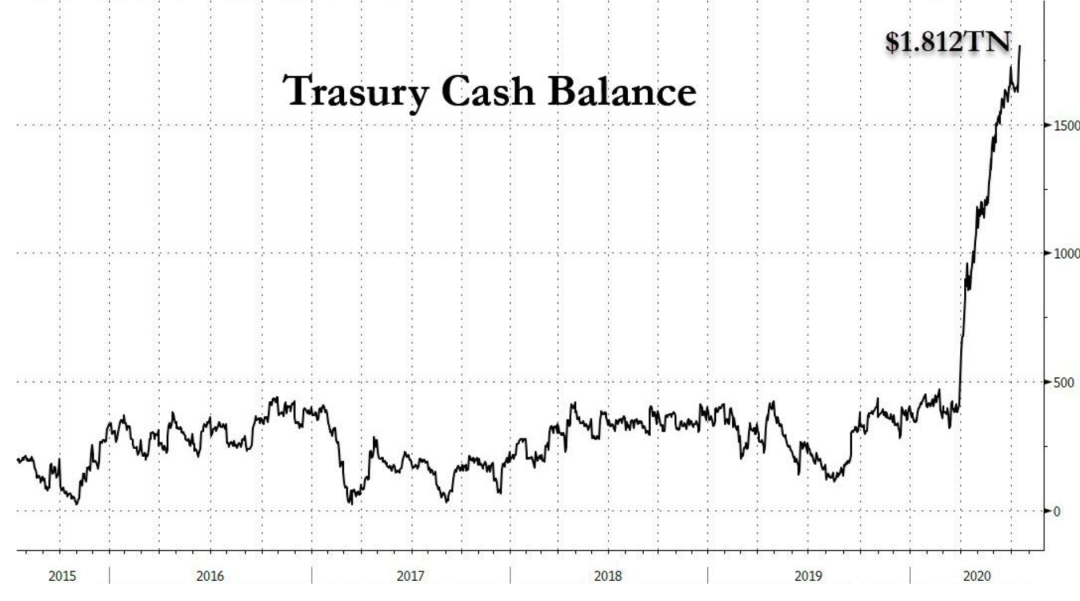

第二小步是如果发现财政刺激力度不够,后续还要再加码。毕竟,现在仅财政部账上的现金就高达1.8万亿美元,这些钱都要在大选之前花出去。(一方面以抗击卫生事件的名义给民众发钱,可以起到“贿选”的作用;另一方面有这么多钱不花完,万一输了难道留给继任者去花?)

图:美国财政部账上现金超过1.8万亿美元!

第三小步就是,如果1.8万亿美元不够用怎么办?当然是疯狂发债再筹集。如果市场不愿意出,那就是美联储出,用QE直接买。

同时美联储早就向市场高频度地“放话”,实际上已经清楚地表明美联储接下来的行动:居民端杠杆如果上不去,就让企业端和政府端狂加杠杆。

但是美联储的“信用”也不是没有上限的,其“上限”就是美国背后的经济和军事实力。在整个过程中,只有卫生事件被有效控制,“信用透支”才有可能停止。正如鲍威尔此前向众议院金融服务委员会作证时说:

产出和就业仍然远远低于大流行前的水平。经济发展的道路超乎寻常的不确定,这在很大程度上取决于我们遏制病毒的成功程度。

如果到最后,美联储大量透支了信用,美国经济还起不来怎么办?

这就来到了第三步:用冲突转移注意力和团结分崩离析的国内局面。

3、投资策略

目前美国经济的局面有点像此前美股的局面:

数据和情况越不好,反而越涨,因为这样一来美联储降息的几率就越大;现在变成了,美国经济越不好,各种资产的价格就越会往上涨,因为这样一来美国实施更加激进财政政策的几率可能性就越大。

从以上三步曲的实施节奏来看,第一步的“验证期”大约在八九月份;第二步在大选前一两个月启动;第三步真正启动可能会“等到”大选后。

那对于大类资产配置来说, 目前来看这三步的总体效果,将有利于资产价格进一步上涨,并在整个过程中可能会出现通胀意外上升的情况,并进一步推升抗通胀类资产的估值和价格。

但是整个“三步曲”的节奏,最终要取决于经济实际情况与财政政策的”动态互动”;只不过从目前的情况来看,美国很可能随着时间的推移,一步步走向最后一步。

(编辑:陈秋达)