本文来自微信公众号“NEO投资新经济”。

7月23日,特斯拉(TSLA.US)公布了2020年2季报。财报显示,特斯拉的季度营收达60.36亿美元,净利润为1.04亿美元,已经连续四个季度盈利并将有望纳入标普500指数。二季度期间特斯拉汽车产量达到8.23万辆、交付量达9.09万辆,全年仍然有望冲击50万辆的交付目标。受此影响、特斯拉股价盘后升至1657美元,再次冲击3000亿美元的市值关口。

陪跑特斯拉七载

伊隆·马斯克作为特斯拉最大股东,身价已经超过了沃伦·巴菲特自然是最大的赢家;而紧随其后的却是一家并不显山露水的投资基金——Baillie Gifford(百利),后者自2013年来已经长期陪跑特斯拉并持有特斯拉7.49%的股权。

Baillie Gifford究竟是何方神圣?这并非一家投资新锐科技的新兴机构,而是一家历史110年的骨灰级老牌投资基金,其总部位于苏格兰爱丁堡,资产管理规模高达2454亿美元。

除了特斯拉,Baillie Gifford还投资了亚马逊(AMZN.US)、爱彼迎、Spotify(SPOT.US)、Lyft(LYFT.US)乃至SpaceX等科技企业;同时也是阿里巴巴(09988)、蔚来(NIO.US)、腾讯音乐(TME.US)等中资公司的重要股东。

Baillie Gifford在2013年初耗资8900万美元建立了230万股的特斯拉头寸,平均持股成本仅为38.7美元;而在随后三年,Baillie Gifford继续在二级市场买买买,在2017年持有了约1400万股的特斯拉股票,从此稳居特斯拉二股东席位。

最难能可贵的是,尽管特斯拉在期间遭遇各种波折和股价波动,Baillie Gifford对特斯拉始终保持增持且极少抛售。

下图:Ballie Gifford在特斯拉的持仓市值和头寸;来源:WSJ, FactSet

Baillie Gifford并未公布在特斯拉的投资上取得的实际盈利。鉴于其建仓期集中在2013年至2017年初,彼时特斯拉股票均价仅为180美元;按此估算,Baillie Gifford对特斯拉的投资浮盈已经超过了200亿美元,约合1400亿人民币!

下图:Ballie Gifford对特斯拉的持仓浮盈估算;来源:Wind,公开报道

长线重仓特斯拉的逻辑

Baillie Gifford为什么选择长期投资特斯拉?公司在投资初始便在网站上投资特斯拉的部分核心逻辑:

特斯拉拥有更好的产品和微小的市场占有率,而传统车企尽管是坐拥巨大份额却仍然在沉睡,给予特斯拉巨大的颠覆空间;

特斯拉的投资机会超越了汽车本身,还覆盖了清洁能源和公共事业;

特斯拉作为垂直一体化企业,通过硬科技解决了行业核心痛点;

特斯拉是非凡的行业领导者,能够引领新能源汽车的风潮。

Baillie Gifford同时展望了为什么特斯拉可能成为一笔能够获取高额收益的投资:

马斯克的雄心:在全球汽车市场获取10%的市场份额,相当于在十年内达到1000万辆的年交付量;若5年内达到目标的一半则可实现2500亿美元收入,25%的毛利率、600亿美元运营利润,可以支撑10倍以上的股价增长空间;

这一估值还没有特斯拉考虑自动驾驶、太阳能和储能领域的潜在价值,后者构成了一笔潜在期权收入。

在这个早年完成的特斯拉投资介绍页中,Baillie Gifford还进行了一系列苏格拉底式的思辩问答(下图)。

下图:Ballie Gifford对于特斯拉投资的自问自答;来源:公司网站

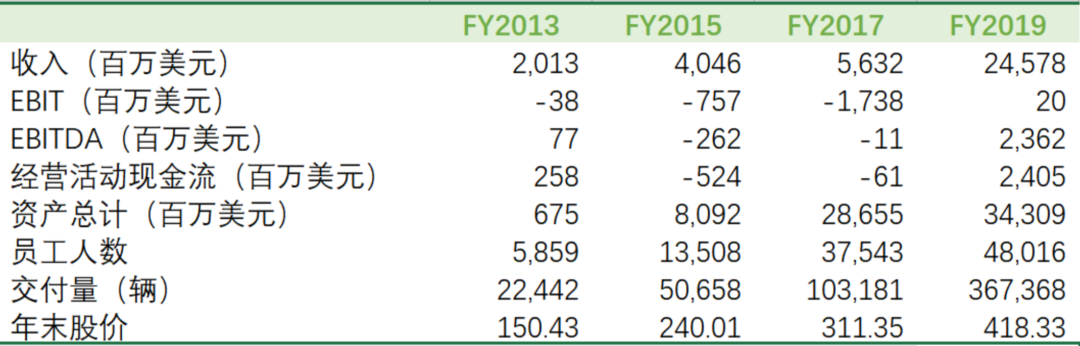

总的来说,Baillie Gifford对特斯拉的投资分析并不局限于公司短期的财务数据和产能销量,更多聚焦于特斯拉的核心竞争力、商业模式和长期几何级成长逻辑。对比特斯拉2015年和2019年的关键数据,确实可以看出Baillie Gifford对特斯拉的长期发展轨迹推演是清晰而正确的:

特斯拉all in纯电动车并采取垂直一体化的模式,解决了规模化生产、成本控制、电池性能、自动辅助驾驶等制约行业发展的核心痛点,积累了巨大的产品和品牌优势;

随着价格亲民的Model 3进入量产阶段,特斯拉迅速引爆了大众市场,实现了交付量和收入5倍以上的增长,让市场认识到了特斯拉的颠覆能力;

由于初期收入和规模基数很小,业绩增长为特斯拉的股价增长提供了充足的动力,最终为Baillie Gifford带来了超额收益(见下图)。

下图:特斯拉的关键数据成长情况;来源:老虎证券,Wikipedia

超长线投资思维

尽管如今Baillie Gifford在特斯拉的投资受益颇丰,但是熟悉特斯拉的人都知道这是一支长期持有非常不易的股票。

一方面,市场对于特斯拉的未来发展空间乃至于可持续性有巨大分歧,2003年公司成立以来累计亏损高达67.8亿美元并数次濒临财务崩溃,以至于特斯拉长期成为被做空最为严重的股票。

另一方面,特斯拉经历了电池缺陷、生产炼狱、自动驾驶事故等层出不穷的负面新闻,加上马斯克在推特上口无遮拦的作风,使特斯拉的股价波动对于大多数投资人来说难以忍受。

因此,特斯拉的重要股东席位近年来也多次易主。Capital Research Global Investors、富达基金、Al Wahada Capital、T. Rowe Price Associates, Inc.甚至腾讯控股(00700)先后进入过特斯拉重要股东名单(持股超过5%),但大多只会陪跑两三年便会大幅减持离场。

那么,为什么Baillie Gifford敢于长期重仓特斯拉呢?

Baillie Gifford的风格与其投资思维有很大的关系,公司的口号是:“真正的投资者以十年为单位思考,而非以季度为单位思考。(Actual investors think in decades. Not quarters.)”

Baillie Gifford的权益类投资策略非常聚焦——长期投资于最具竞争力、创新性和成长效率的极少数优质企业,并取得超额回报。Baillie Gifford将这种投资风格定义为“真正的投资”(actual investing),构建的投资组合不是为下一个季度准备的,而是为下一个十年准备的。

下图:Baillie Gifford的Actual Investros口号;来源:Baillie Gifford网站

Baillie Gifford对于近年来兴起的被动投资(passive investing)和量化投资(quantitative investing)两大投资策略相当排斥。

他们认为19世纪以来权益投资的初心便是关注于真正的公司和真正的项目,然而被动投资仅关注于降低交易成本,量化投资则将投资抽象成了因子游戏,两者都忽略了对企业长期竞争力、财务状况和战略能力的判断能力。

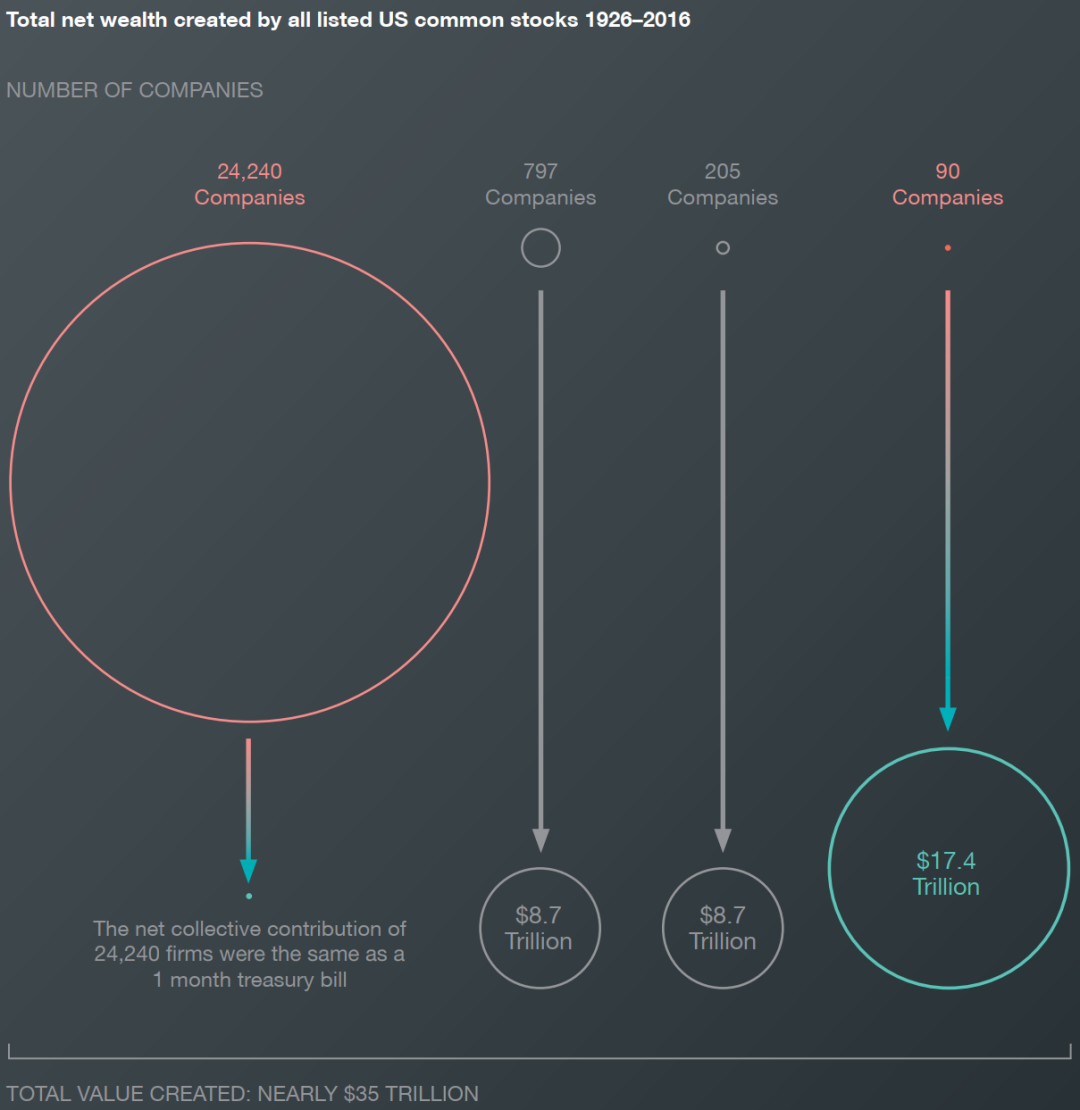

Baillie Gifford认为,真正的投资需要寻找并且长期陪伴极少数卓越公司,因为绝大多数的市场回报都来自于此。

以美国股市为例,从1926年到2016年间美国股市合计有25332家公司先后上市,创造了接近35万亿美元的巨额财富。然而,其中2.4万家上市公司的合计财富创造几乎为零,而最卓越的90家公司(占比千分之三)创造了接近一半的财富。

下图:1926年-2016年间美股财富创造分布;来源:Baillie Gifford网站

正因如此,当Baillie Gifford通过详尽研究坚信特斯拉属于这样卓越的公司以后,会愿意用巨大的筹码和极大的耐心陪伴特斯拉长期成长。

当然,Baillie Gifford能够采取如此的投资策略也和其资金性质和治理结构息息相关。从1984年起,公司便是英国重要的养老金管理人之一,因此资金期限非常长;此外公司的所有权完全属于合伙人,因此可以在不受外部股东干扰的情况下进行超长线的投资决策。

风物长宜放眼量,不畏浮云遮望眼,投资的长线思维知易行难。凭借这种百年历史积淀下的思维模式和信誉口碑,Baillie Gifford能够和特斯拉长期相伴,最终得以享受到超额回报。

(编辑:杨杰)