本文来自“万得资讯”,文中观点不代表智通财经观点。

今年以来巴菲特一直被人们“嘲笑”老了,踏空这次美股涨势,终于等到他出手,大笔买入美国银行(BAC.US),08年金融危机的时候他在关键的时候买入高盛(GS.US),这次是否历史重演?

年初美股市场暴跌之后,许多人都猜测巴菲特能够将伯克希尔囤积的巨量现金用于抄底,但是巴菲特却没有那么做。于是,批评巴菲特错失良机的声音四起。事实上,巴菲特不但没有大举买进,他还卖掉了高盛,彻底清仓四大航空公司。今年一季度,伯克希尔哈撒韦公司的现金储备增长到了1370亿美元。

最近几周,蛰伏已久的巴菲特开始行动了,伯克希尔斥资100亿美元收购了Dominion Energy(D.US)的天然气资产,最近几周,还回购了超过50亿美元的自家股票。

周四美国证监会(SEC)文件显示,巴菲特在本周以平均24美元/股价格买入近3400万股美国银行股票,总耗资8.13亿美元。持股比例从10.9%增至11.3%,共计9.82亿股。截止目前,美国银行成为伯克希尔第二大重仓票,持股市值仅次于苹果公司(AAPL.US)。

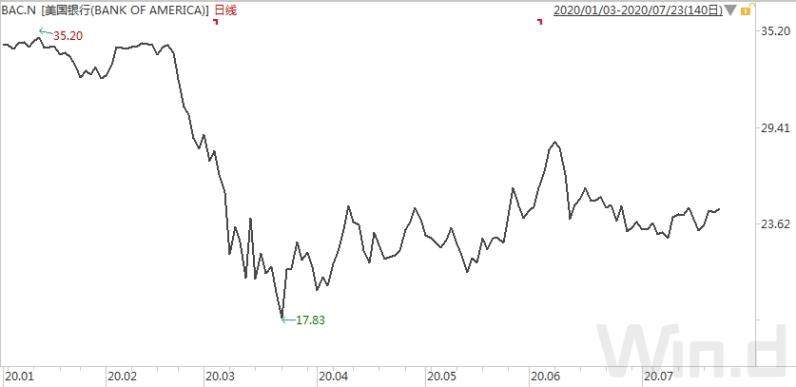

美国银行今年的股价表现并不太好,年初至今下跌超30%,相较3月的低点也只反弹了近10%。美国银行Q2财报显示,当季利润同比暴跌52%,由去年同期的73.5亿美元,降至35.3亿美元,大幅高于市场预期的23.7亿美元。坏账拨备方面,二季度计提坏账拨备40亿美元,其累计坏账拨备已经达到了创纪录的210亿美元。每股收益37美分,超出市场预期的25美分,但上年同期为74美分。

股神对银行股的钟爱几乎贯穿他的整个投资生涯,持有富国银行超过30年,持股比例一度达到“举牌”线(9.9%),但富国银行银行的表现和美国银行几乎是难兄难弟,今年以来下跌近50%。上周二发布Q2财报,出现了自金融危机以来的首次季度亏损,因拨备了84亿美元与卫生事件相关的贷款损失准备金。

为什么总爱买银行股,巴菲特一直颇有心得:

1)买入优秀的银行股。巴菲特在 1990 年致股东的信中这样说道,“由于银行业 20 倍杠杆会大幅放大经营管理的优劣,我们无意以便宜的价格购买管理水平低下的银行股;相反,我们只在意以合理的价格买入管理良好的银行股票。”

2)估值低时买入,危机往往带来低估值买入优质银行股的机会。如1990年美国房地产泡沫破灭,银行股鲜有人问津之时,巴菲特以很低的估值重仓买入富国银行。

3)长期持有,挣ROE的钱,做时间的朋友。菲特投资富国银行30年,实现投资回报28.9倍,主要是挣ROE的钱,1990年末富国银行估值0.99倍PB,2019年末富国银行1.33倍PB,估值变动对投资收益的贡献很小。

今年美股涨幅太好,几乎所有人都忘了卫生事件的肆虐,失业率的飙升,经济的衰退,但事实上经济下滑是不争的事实,美联储都已经走到负利率的门槛了,而银行股和实体经济息息相关。

08年金融危机的时候巴菲特就是在关键时候买入高盛。2008年9月23日巴菲特以50亿美元现金购入高盛优先股,开出的条件是:年息10%;高盛有权在任何时间回购上述优先股,但须支付10%的溢价。

彼时雷曼兄弟刚刚倒闭,摩根士丹利和高盛都有可能步入后尘,巴菲特当时投资的50亿不仅仅是注资这么简单,更多的是向市场传递一种信心。

现在的美股显然不需要巴菲特给予信心,但美国经济呢?今年5月,巴菲特在伯克希尔年度股东大会上乐观表达,“没有什么能从根本上阻止美国,美国奇迹,美国魔法一直都在,而且还会继续出现。”

(编辑:李国坚)