本文来自微信公众号“郭二侠鑫金融”。

最近很多优质公司递表,每天都能听到某大公司即将招股的消息,很多投资者都不懂,从递表到招股中间还有那些流程,需要多长时间?

今天郭二侠给大家解读一家公司从递表到挂牌上市的基本流程,以便大家参与打新的时候可以合理安排资金,做好准备。

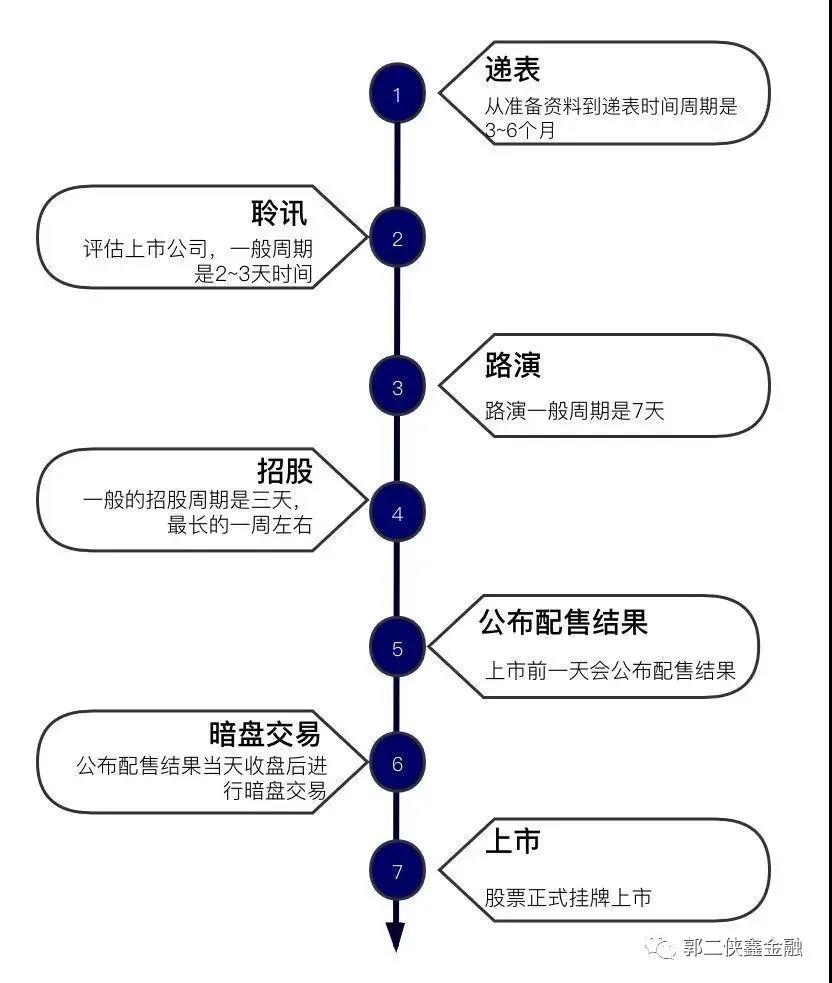

港股IPO流程图

上图直观的说明公司在港交所递交资料后的流程推进

展开图标步骤详细说明每一步具体都是做什么的:

1、递表

准备上市的公司前期会联系委任保荐人及其他顾问,重组公司架构,审计财务数据,规避法律风险,待符合上市要求之后,由保荐人牵头拟备招股书,递交给港交所。

递表之后,万里长征算是迈出第一步了,这个时候大家也都知道这家公司上市的意图。对这家公司感兴趣的投资者,可以在披露易的网站中可查看该公司的招股书。

注意,此时的招股书并不完整,只可以简单查看公司的概要信息、行业资料、公司的历史及公司架构等内容。保荐人也是可以看到的,这个时候我们可以从保荐人的名头,初步看出这家公司的实力。

2、聆讯

在经过漫长的3-6月等待之后,终于迎来了港交所上市委员会的集体审阅拟上市公司递交的各种材料,确定公司是否具备上市条件。如果没有通过聆讯,会明确告知不符合那一条上市规定,退回补充材料。

一旦通过聆讯,各大媒体都会争相报道,相当于万里长征四渡赤水河到达茅台镇,可以喝上茅台了。通过聆讯代表着离大家可以申购的招股日不远了,这个时候可以准备账户和资金。

3、路演

路演简单说就是向机构投资者推介公司股票,所以又称为“业绩推介会”,主要模式是公司向投资者就公司的业绩、产品、发展方向等作详细介绍,充分阐述上市公司的投资价值,让准投资者们深入了解具体情况,并回答机构投资者关心的问题。

这个时候公司会寻找知名机构做基石投资者,来给自己背书,从而吸引更多的投资者,散户也乐于跟风知名机构看好的公司。

4、招股

公司开始面向全球投资者卖股票了,在上阶段的路演摸底之后,公司初步制定了发行股票的价格区间,同时全面披露招股书,我们打新投资者,可以根据是否有绿鞋,稳价人是谁,基石投资者,IPO前投资机构等信息,确定是否申购,制定打新策略。

一般在招股结束的当天下午还有一个定价环节,虽然港交所是混合发行机制,但最终发行价是由机构投资者累计投标决定的,就是说最终定价是机构和上市公司博弈的结果,散户公开认购的热度只起辅助作用。

5、公布配售结果

招股结束后7天左右,公司会通过港交所发布配售结果,告诉大家,最终定价多少、公开发售认购超额多少倍、国配部分超过多少倍、有没有授出绿鞋、基石拿货占比多少等信息。

少数急不可耐的投资者会在券商通过身份证查询中签结果,资深投资者都是稳坐钓鱼台,等到暗盘交易前上去看一眼就行了,因为身份信息申报的原因,之前查询的不准也不全,浪费时间。

像郭二侠这样的资深投资者,一般看配售结果就可以猜个八九不离十上市后是涨是跌。

6、暗盘

暗盘交易就是在场外交易,没有通过港交所交易系统撮合,直接在券商内部系统实现报价撮合的交易。于新股上市前一个交易日,收盘后进行。

暗盘交易时间是16:15-18:30,暗盘的目的是给投资者再一次选择的机会,不看好的可以卖出,看好而又没中签的,可以买入上车,股价暗盘走势是上市首日的风向标,有90%的正相关性。

7、上市

挂牌后股票就可以交易了,投资者可以自由买卖,长征达到延安。

大家知道长征到了延安,能不能赚到钱,后面还有一系列硬仗要打,各位投资者可以挥斥方遒,指挥千金万银在股市搏杀。

知道了关于港股IPO流程,以后参与港股打新可以从容淡定,不在咋咋呼呼,听到递表就要急急忙忙准备资金认购。学好港股打新基础知识,做个明明白白的独立投资人。

(编辑:张金亮)