本文来自中信建投非证券。

事件

中金公司(03908)发布《建议修改A股发行方案及授权》公告。本次公开发行A股数量由不超过4.59亿股增加至不超过14.38亿股,占A股发行上市后总股本的比例由9.50%增至24.77%。在符合法律法规及监管要求的前提下,公司可授权主承销商采用超额配售选择权,且实施超额配售选择权后,公司公开发行A股数量总计不超过前述数额(即不超过14.38亿股)。

简评

公司业务快速发展,资金需求迫切,是扩大融资规模的主要原因。(1)股票业务:据中证协统计,5月末公司场外衍生品存续名义本金达到812.29亿元,较年初+25.95%,相应的对冲持仓规模也需增加;除金融衍生品业务外,公司的主经纪商、做市服务的用资需求也在持续增加。(2)投资银行业务:据Wind统计,上半年公司共有15单科创板IPO项目上会,拟募集资金多达436.80亿元,由此产生大额的跟投支出;未来公司科创板项目储备充足,且创业板注册制IPO开展后,公司跟投用资需求会更多。(3)财富管理业务:3月末公司融出资金规模为236.17亿元,较年初+1.84%;未来两融业务景气度的持续提升,将产生更多的用资需求。(4)资产管理业务:根据招股说明书,公司拟加大自有资金投入,进一步扩大私募股权投资基金管理规模。

公司的风险控制指标接近预警标准,也需要扩大融资规模来补足净资本。截至2019年末,公司的杠杆倍数达到6.11倍,高居证券业首位。高杠杆的经营策略,既使得ROE维持在8%以上的高位,也使得风险覆盖率(132.49%)、资本杠杆率(10.47%)和净稳定资金率(128.85%)接近证监会设定的预警标准,限制了业务发展空间。为此,公司需要扩大融资规模融资,以补足净资本、拓展业务发展空间。

募集资金将用于补充营运资金,支持公司境内外业务发展。根据招股说明书,本次A股IPO募集资金在扣除发行费用后,将全部用于增加公司资本金,补充公司营运资金,支持公司境内外业务发展。同时,公司将利用本次募集资金进一步加强在金融科技、国际化等战略领域的投入,资金重点使用方向包括但不限于投资银行、股票业务、固定收益、投资管理、财富管理、金融科技及数字化转型、国际化发展等七大方面。

募资完毕后,公司将在“做优”的基础上实现“做大”。长期以来,中金公司以相对较少的净资产规模实现了行业领先的业绩,2019年度公司净资产为418.39亿元,行业排名第13位,同期中信证券(06030)等头部券商的净资产规模均在千亿元以上。我们假设公司的A股发行价接近昨日收盘价(折合16.83元人民币),那么发行完毕后,公司净资产有望接近700亿元,跻身行业前十,这将更有利于推动资本金业务的创新和发展、战略业务规模的扩张以及数字化和国际化等战略的布局。

公司H股估值或受到短期扰动,但长期向好趋势不变。若公司A股IPO进展顺利,募集资金可能在2020年四季度到位,这些募集资金在年内贡献的业绩不多,或小幅拉低2020年EPS和ROE,从而对H股估值产生短期扰动。但中长期来看,公司各项业务均有明确用资需求,募集资金有望尽快落位并产生业绩,从而消弭对H股估值的扰动。

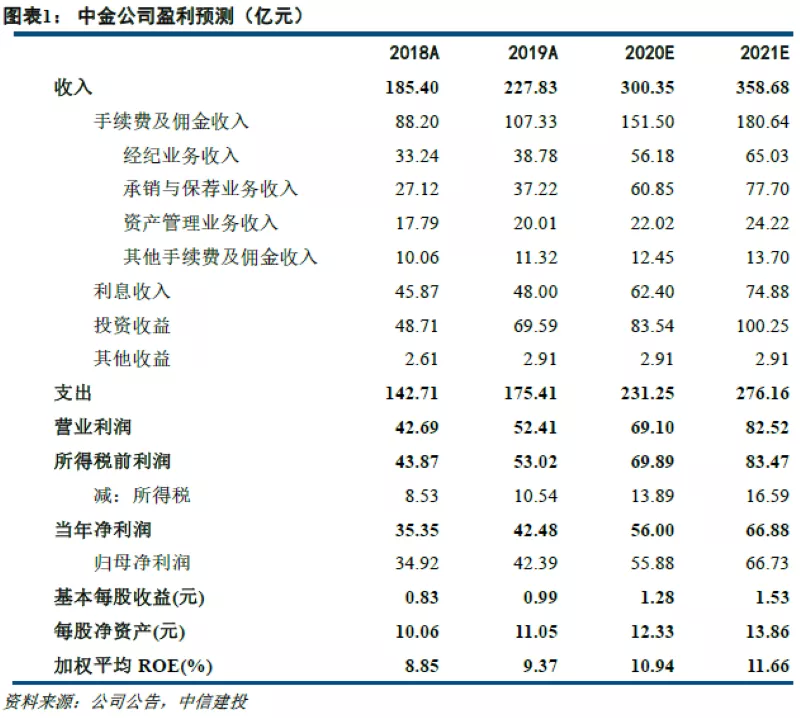

我们继续看好中金公司由盈利成长驱动的中长期行情。中期来看,境内外资本市场改革的提速,将为中金公司的大投行产业链提供发展机遇;境内资本市场对外开放的加深,使得中金公司卓越的机构跨境服务能力得以充分施展;境内居民财富管理需求的提升,将为中金财富证券的发展创造丰厚土壤。长期来看,中金公司的国际化基因将赋予其独一无二的核心竞争力,助力中金公司成为中国证券业的长跑冠军之一。我们上调对中金公司IPO承销规模、代理买卖证券规模以及投资交易规模的预测,预计2020年/2021年每股净资产分别为12.33元/13.86元,ROE分别为10.94%和11.66%,给予1.59倍2020年末PB,对应目标价21.70元,维持“买入”评级。

风险提示

A股及港股市场行情回落,交易活跃度下行;资本市场改革进展缓慢,监管政策重新趋严。

(编辑:郭璇)