本文来源于微信公众号“广发海外策略”,作者廖凌、朱国源。文中观点不代表智通财经观点。

美联储结构性缩表对美股有何影响?

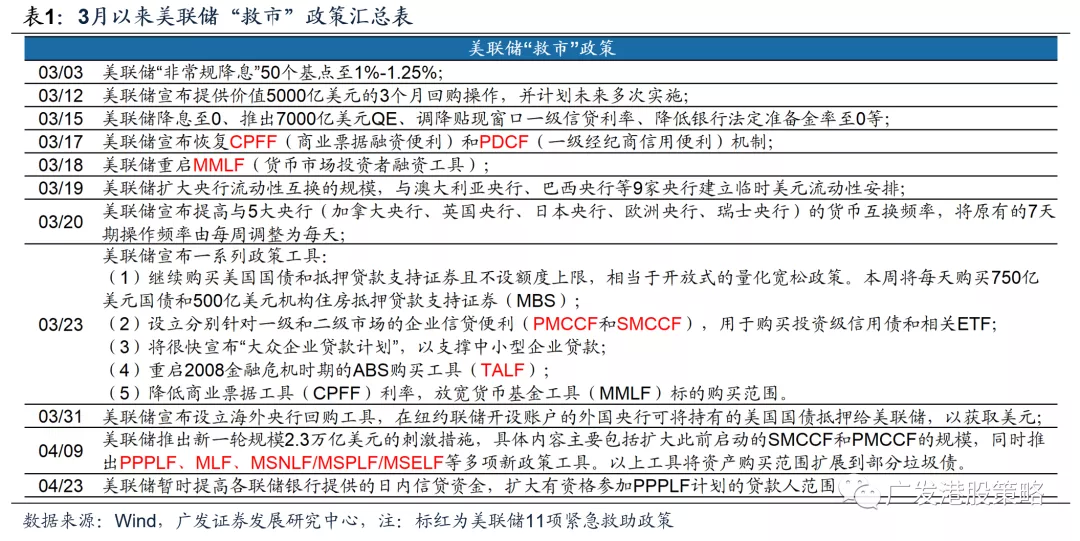

短期流动性支持工具下降规模快于实体流动性支持工具扩张速率,美联储资产负债表收缩。我们将美联储资产负债表拆分为国债、MBS、回购、央行流动性互换、紧急救助措施、其它项目等6项。近一个月美联储仍在购买国债与MBS;但受货币市场、债券市场、美元流动性改善影响,回购与央行流动性互换等工具的存量规模持续下降。

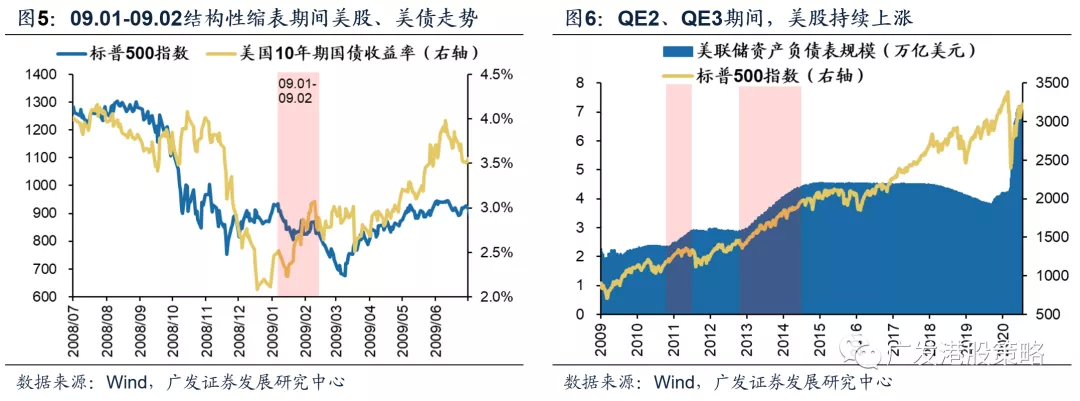

09.01-09.02年美联储缩表背景与本次较为类似。08Q4爆发流动性危机,流动性互换与紧急救助措施规模大幅上行。随着流动性危机缓解,09.01开始,短期流动性支持工具开始退出,与目前情形较为类似。

09Q1美股出现二次探底,但与09年结构性缩表期间国债与MBS的规模变化不大不同,目前美联储仍在持续购买国债与MBS,对实体流动性进行支持。此外,参考QE2、QE3经验,在美联储持续购买中长期国债与MBS期间,美股上行趋势较为明显。

综合以上分析,美联储短期工具退出或加大市场波动,但在国债与MBS购买持续的背景下,美股出现大幅下跌的概率同样有限。

投资策略:美联储结构性缩表风险可控,继续看好中期港股牛市。“美元弱、港元强、人民币反弹”的汇率条件利于资金流入与盈利预期上修,但短期需注意中美在科技领域产生摩擦对市场的负面影响。行业配置关注:(1)经济复苏叠加板块低估值,配置低波动周期(地产、基建产业链);(2)中概股回归受益的互联网软件仍是重点方向;(3)疫情“低敏感”的板块必需消费、医药仍享有“确定性溢价”,目前估值偏高,建议自下而上精选个股。

市场概览与情绪跟踪

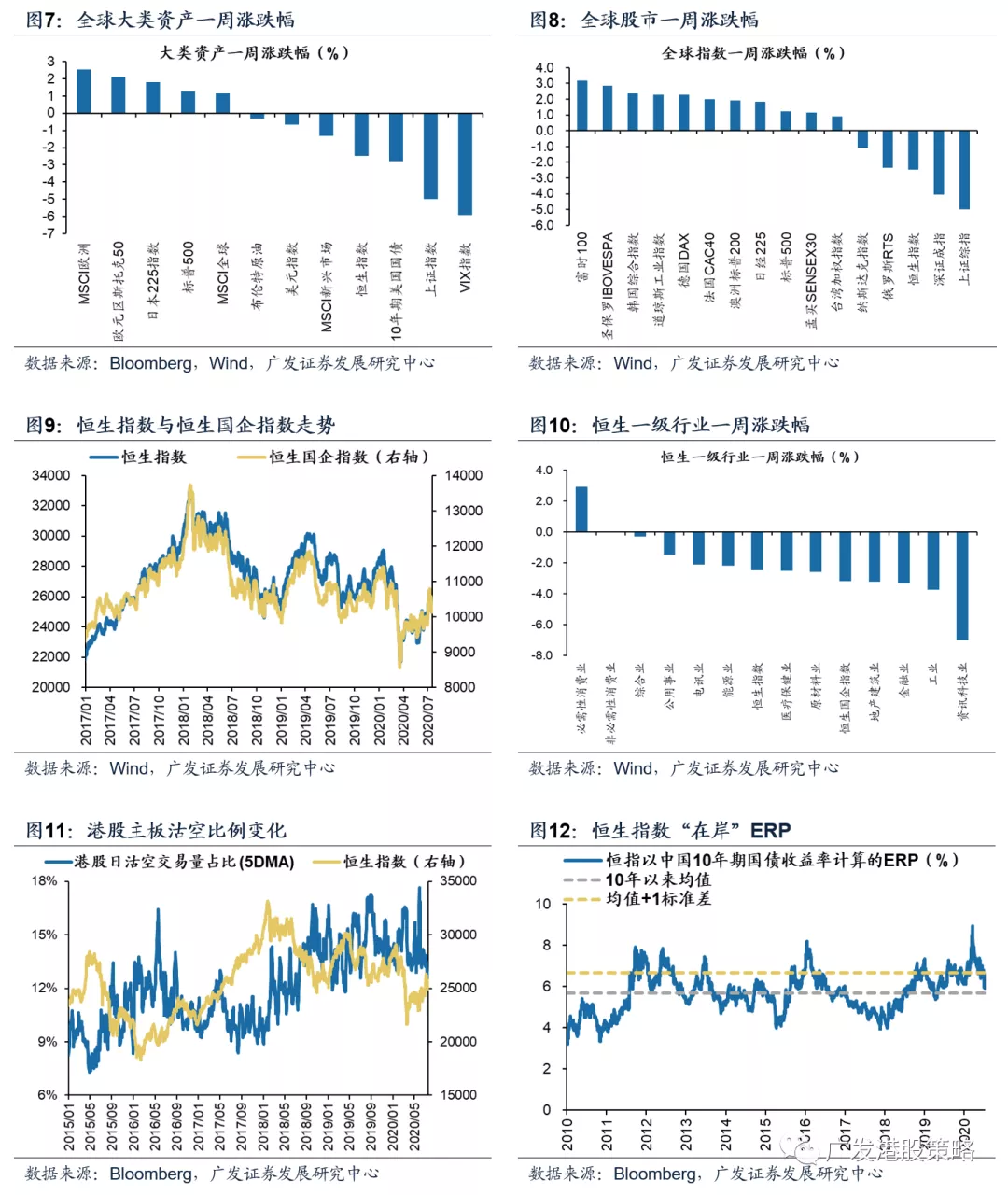

本周(7.13-7.17)恒生指数下跌2.48%,板块方面,恒生一级行业除必需消费业外全部下跌,资讯科技业跌幅最大。HVIX指数、主板沽空比例小幅下行、港股看跌看涨期权比例上行。

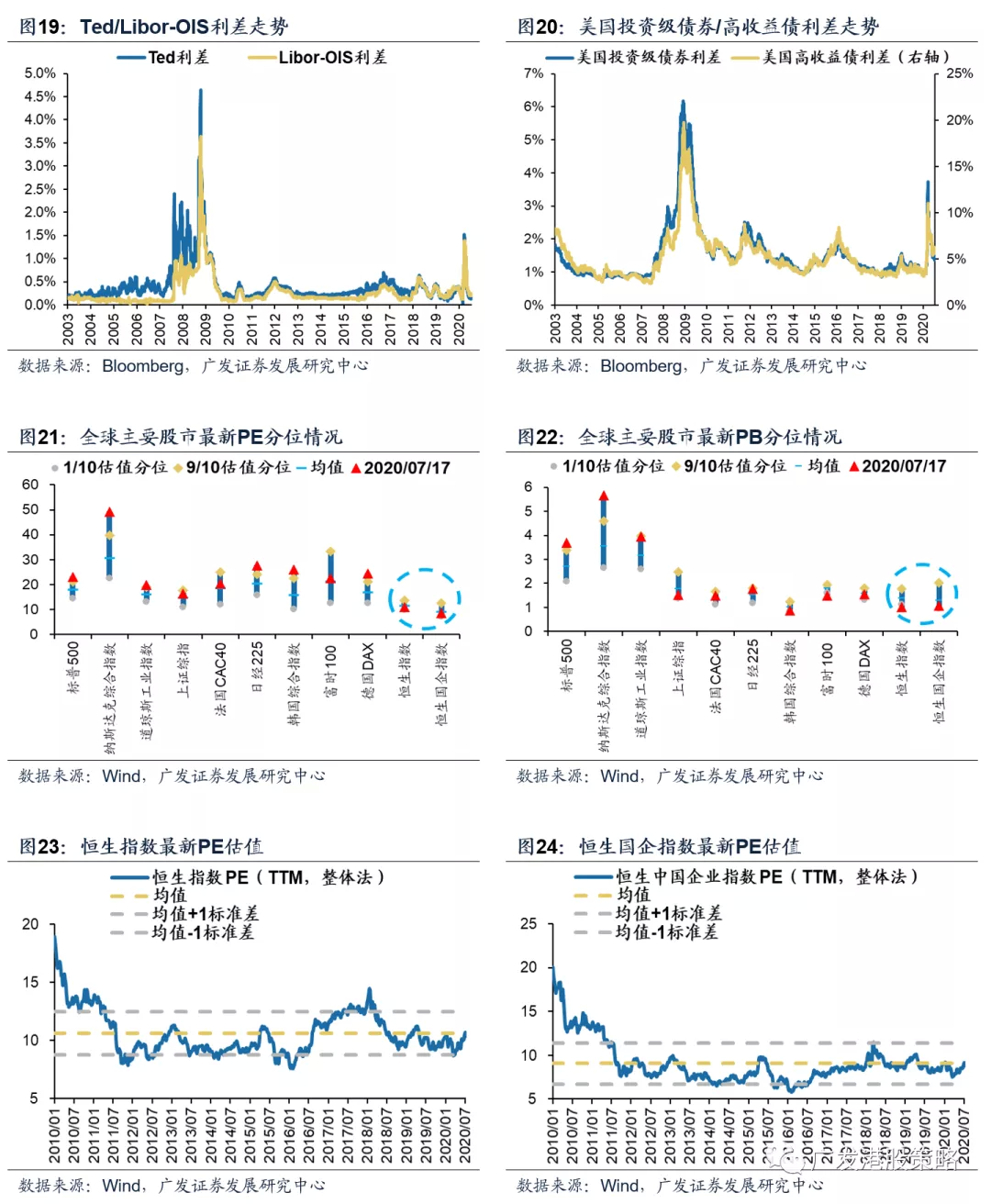

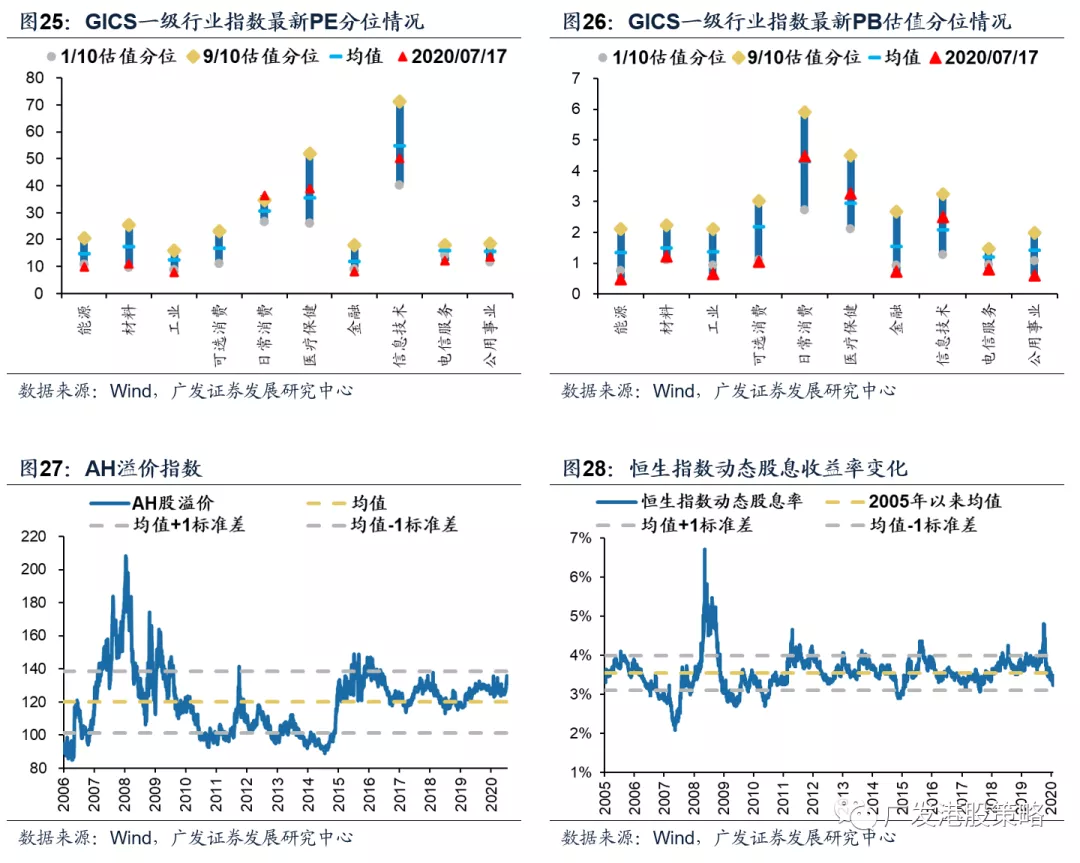

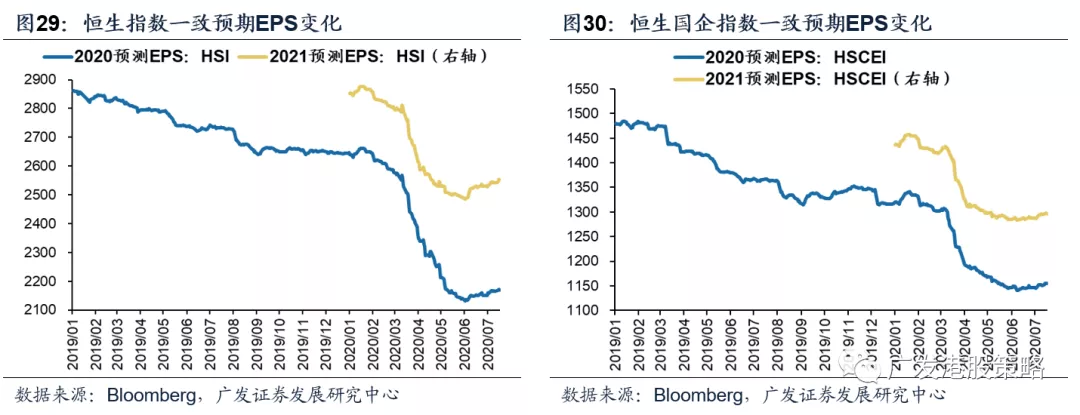

宏观流动性与估值跟踪

本周(7.13-7.17)美元兑人民币汇率保持稳定,10年期美债利率0.64%,中美利差收窄至231BP。WTI原油价格40.6美元/桶。恒生指数PE 10.38倍,略低于历史均值水平。

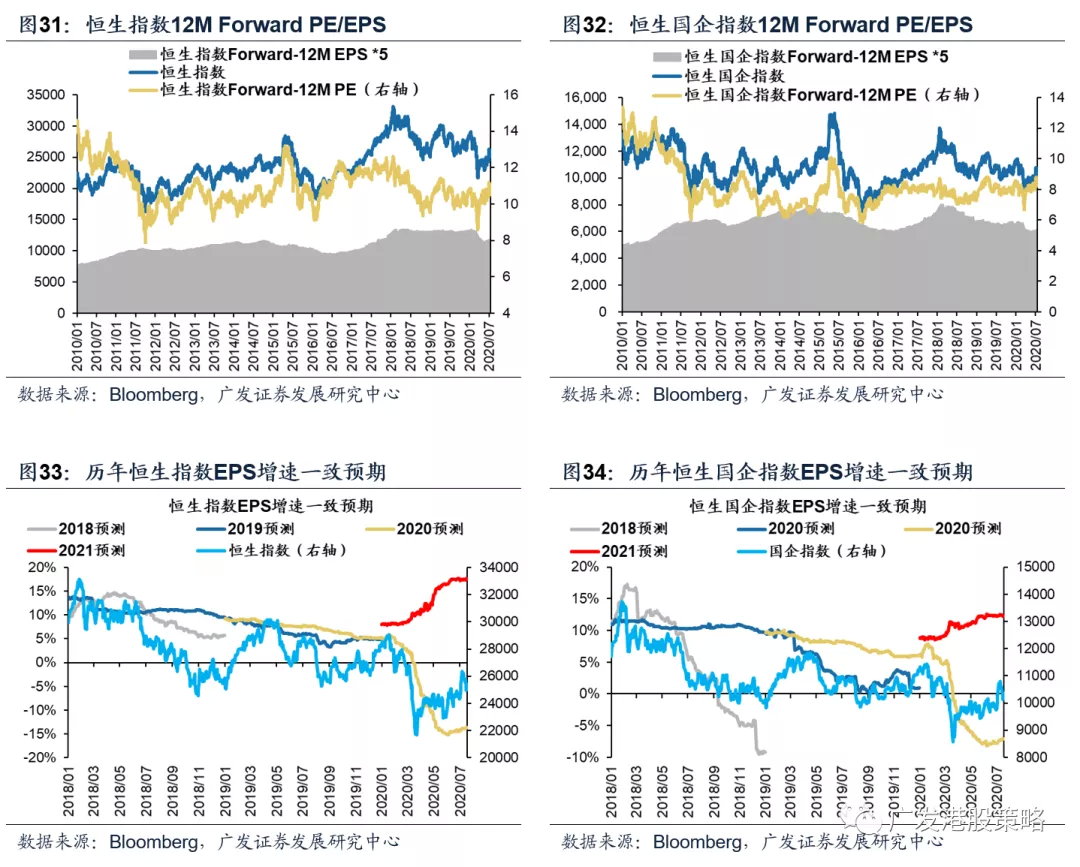

一致预期EPS跟踪

本周(7.13-7.17)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速小幅上调。

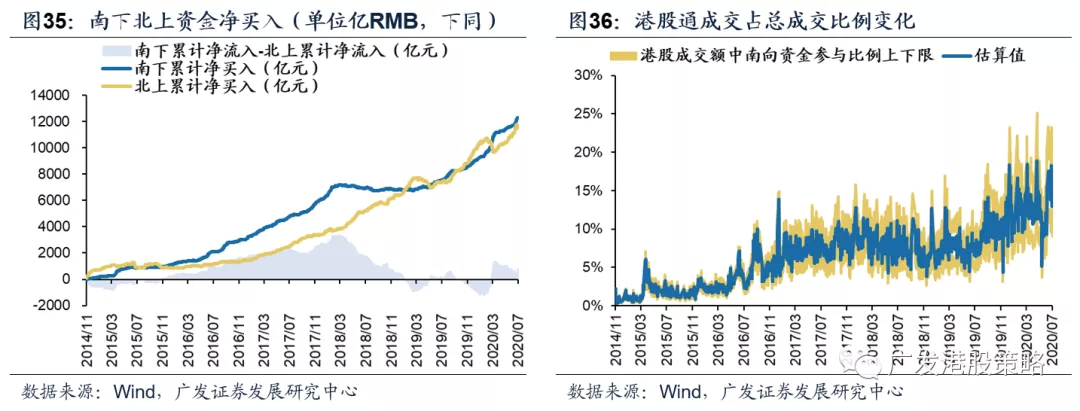

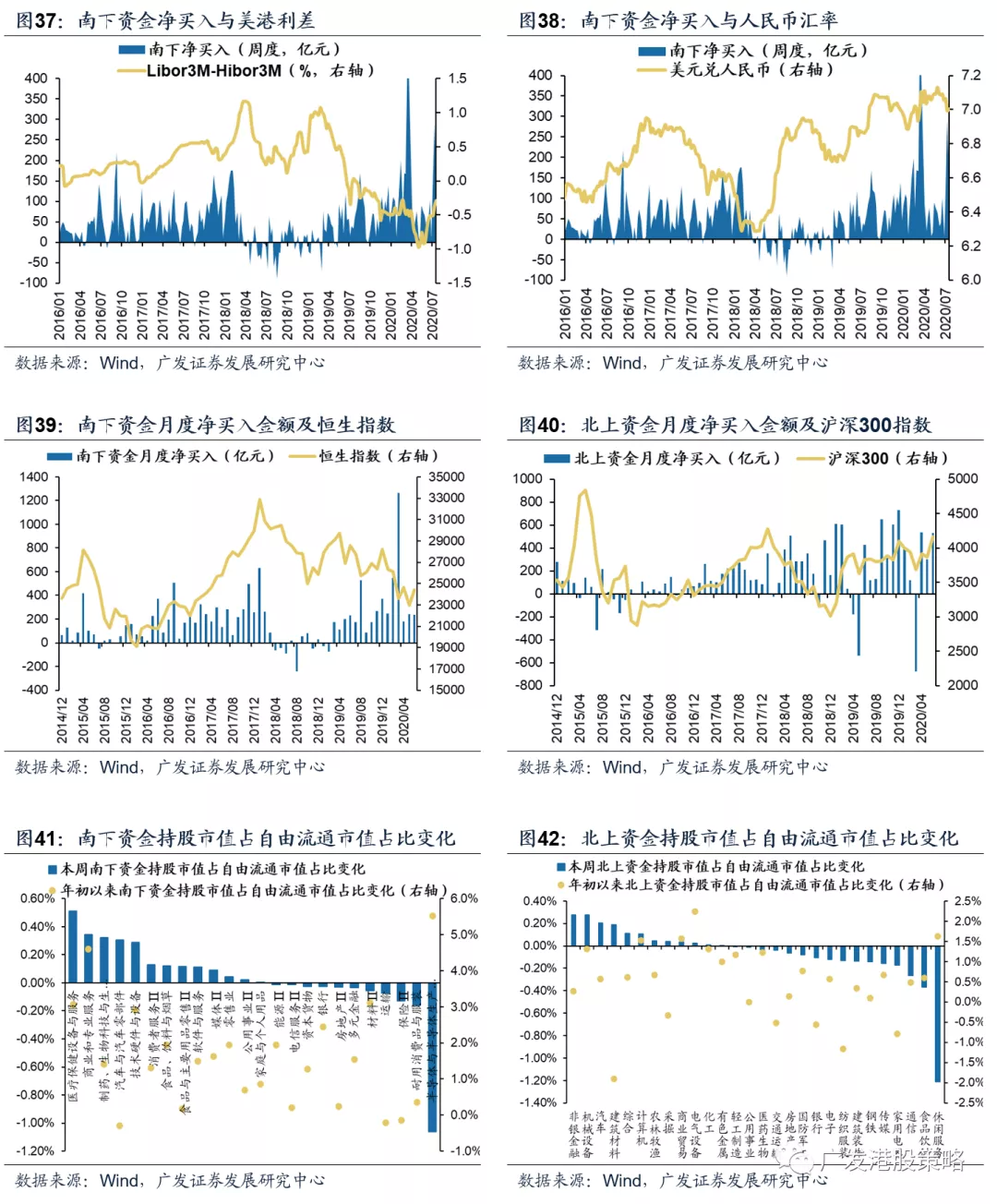

南下北上资金跟踪

本周(7.13-7.17)北上资金净流出191亿元,南下资金净流入154.4亿元,港股成交额中南下资金参与占比维持高位。

核心假设风险

美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

本周全球股市走势分化,A股在前期“快涨”后明显回撤,港股下跌幅度相对较小,恒生指数、恒生国企指数分别下跌2.48%、3.2%。板块方面,恒生一级行业除必需消费业外全部下跌,资讯科技业跌幅最大。

美股3月以来的反弹行情中,投资者对美联储释放天量流动性支撑美股反弹这一结论无太多分歧。而作为判断未来美股走势的重要参考指标之一,市场对美联储政策动向也始终保持较高关注。

6月以来,美联储资产负债表规模开始持续收缩,引发市场对美联储“放水”结束的担忧。本期策论我们就美联储缩表这一话题进行剖析,并重点回答以下几个问题:近一个月美联储资产负债表变化具有哪些结构特征,历史上是否有可以参照的区间,本轮缩表对美股走势影响如何?

6月以来美联储资产负债表收缩超2000亿美元。美联储资产负债表规模在6月10日当周达到历史最高7.22万亿美元。随后开始收缩,6月17日-7月8日连续四周累计减少近2500亿美元,尽管美联储资产负债表规模7月15日当周小幅扩张至7.01万亿美元,但距前期高点仍有明显差距。

我们将美联储资产负债表拆分为国债、MBS、回购、央行流动性互换、紧急救助措施,以及其它项目汇总等6项,以更好地研究美联储缩表的结构性特征。

从各分项的功能来看,国债与MBS可以理解为美联储对实体流动性进行支持;回购则更多是美联储的短期借贷因为,为金融体系隔夜资金提供流动性;央行流动性互换为海外央行提供美元流动性,旨在防止3月“美元危机”风险再度爆发;11项紧急救助工具既包括美联储重启的2008年金融危机“救市措施”,也包括美联储在本次“新冠危机”中新设的流动性投放工具。

按以上标准对美联储资产负债表分拆后可以看到,近一个月美联储仍在持续购买国债与MBS,但回购与央行流动性互换等工具的存量规模持续下降;此外,近一个月紧急救助工具存量规模企稳,未出现明显扩张或收缩。

总结来看,美联储近期缩表具有明显的结构性特征,即:短期流动性支持工具收缩规模快于实体流动性支持工具扩张速率。而出现这一现象的原因,可以从Libor-OIS利差、美国高收益债利差、美元指数等指标走势进行验证。目前以上指标已下行至年内低位,意味着货币市场流动性、债券市场流动性、美元流动性持续改善,金融市场对流动性危机的担忧下降。

短期流动性支持工具规模快速收缩对美股有何影响?我们借鉴历史,对这一问题进行解答。以美联储资产负债表连续5周出现收缩为筛选标准,2002年以来我们共筛选出2个时间段符合上述标准,分别是2009年1-2月期间,美联储资产负债表规模曾连续6周收缩,以及2018年12月-2019年2月,美联储资产负债表规模连续8周下降。

2009年美联储缩表背景与本次较为类似(表2)。2008Q4爆发流动性危机,美联储推出一系列“救市”工具,流动性互换与紧急救助措施规模在08年9-10月大幅上行,与今年3-5月较为类似。而随着流动性危机的缓解,2009年1月开始,短期流动性支持工具开始逐步退出,与目前情形同样可比。不过值得注意的是,2018-19年美联储缩表主要集中于中长期美债与MBS的收缩(表3),与本次存在较大差异。

2009年1-2月美联储短期流动性支持工具退出,美股二次探底,美债利率上行。08Q4在美联储推出“救市”工具后,标普500指数企稳,但09Q1美股再度下跌,与美联储结构性缩表周期重合。

本次与09年的差异在于目前国债与MBS规模仍在快速扩张。如果历史简单的重复,参考09年经验,美股未来或将面临下跌风险。但更需要关注的一点在于,09年结构性缩表期间,国债与MBS的规模变化不大,而目前美联储仍在持续购买国债与MBS,对实体流动性进行支持。

美联储国债与MBS购买对美股形成支撑。09年1-2月短期流动性工具退出,同时美联储并未进行国债与MBS购买等长端流动性投放,美股出现回撤。但在美联储进行QE2、QE3等中长期国债与MBS购买期间,美股上行趋势较为明显。综合以上分析我们判断,目前美联储短期工具退出或一定程度上加大市场波动,但在国债与MBS购买持续的背景下,美股出现大幅下跌的概率同样有限。

1.3 投资策略:美联储结构性缩表风险可控,继续看好中期港股牛市

投资策略:美联储结构性缩表风险可控,继续看好中期港股牛市。中国与海外经济数据持续超预期,叠加目前“美元弱、港元强、人民币反弹”的汇率环境,利于资金流入港股市场,但短期需注意中美在科技领域产生摩擦对市场的负面影响。中长线来看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来海外市场即使出现波动,港股也存在一定独立性。

行业配置层面,短期关注以下方向:(1)经济复苏叠加板块低估值,配置低波动周期(地产、基建产业链);(2)中概股回归受益的港股互联网软件仍是重点配置方向;(3)疫情“低敏感”板块,如必需消费(食品)、医药仍享有“确定性溢价”,目前估值偏高,建议自下而上精选个股,“淡化短期,布局长期”。

2.3 一致预期EPS跟踪

风险提示

美元指数、美债收益率大幅上行的风险;国内信用政策持续收紧的风险;经济和上市公司盈利不达预期的风险 (编辑:文文)