本文来源于微信公众号“姜超宏观债券研究”,作者为海通宏观首席姜超。

上周四公布了最新经济数据,中国在全球率先复苏,2季度GDP增速由负转正至3.2%,其中内外需均在好转。

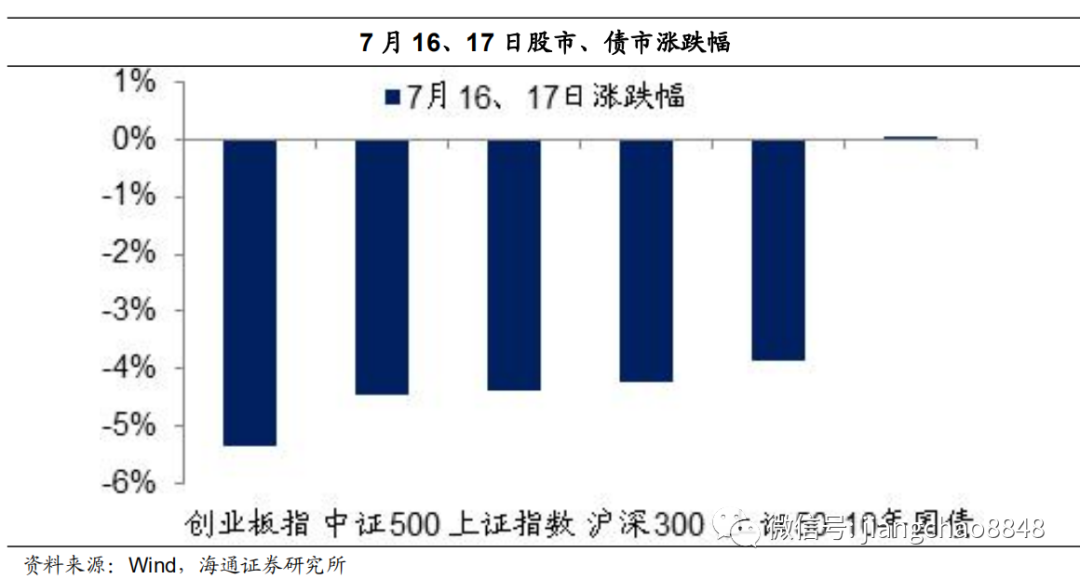

然而就在上周四,中国股市发生大幅调整,截止上周五,代表性的沪深300指数两天累计跌幅为4.2%。与此同时,中国债市保持稳定,10年期国债利率基本未变,说明并不是经济低预期导致的股市下跌,否则债市理应大幅上涨。那么为何经济复苏了,股市反而下跌了呢?

1.美国股市长牛:靠盈利和增长

要理解股市运行的规律,我们首先来看历史悠久的美国股市。

股市靠啥上涨,盈利与估值。

从理论上说,股价由两大因素决定,一是企业盈利,二是市场给予企业的估值、也就是市盈率,因而股市的表现由企业盈利和估值变化两者共同决定。

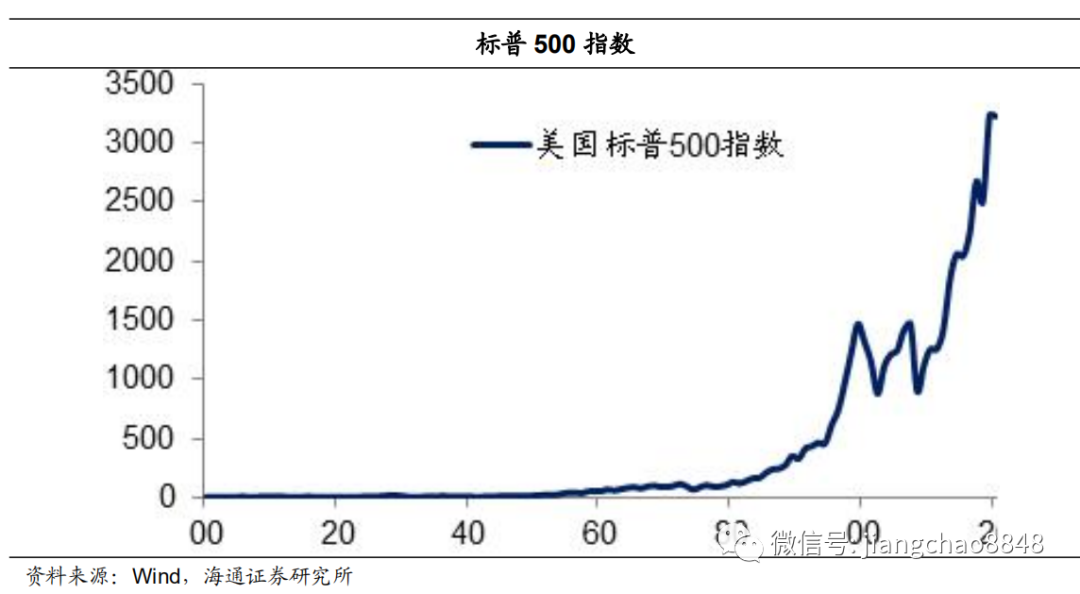

美国股市长牛。

美股自从诞生之后,就呈现长期牛市的格局,其代表性的标普500指数在1900年只有7点,而最新的指数为3225点,在过去的120年内上涨超过400倍。

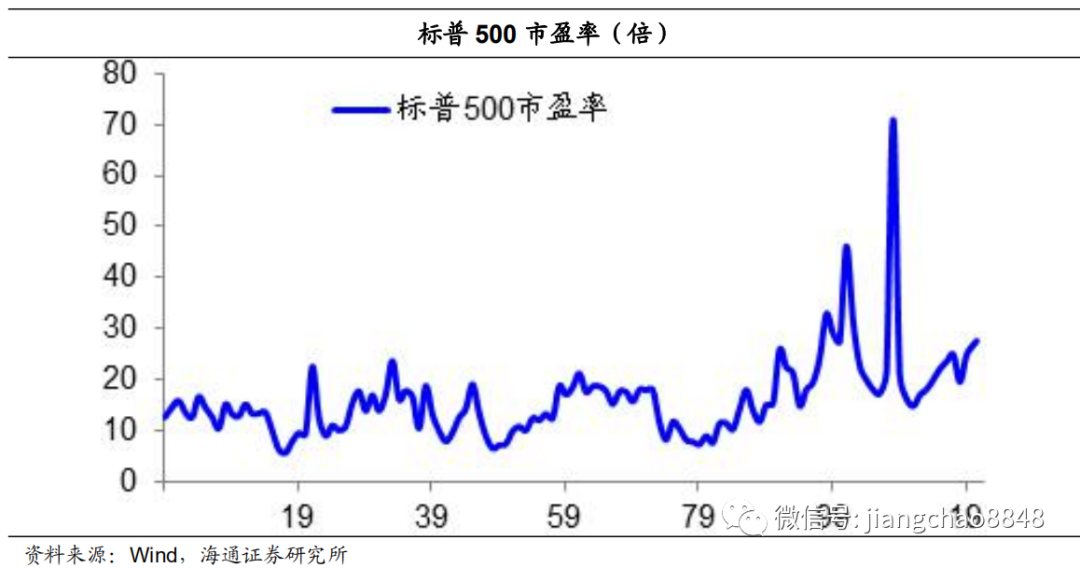

估值周期波动。

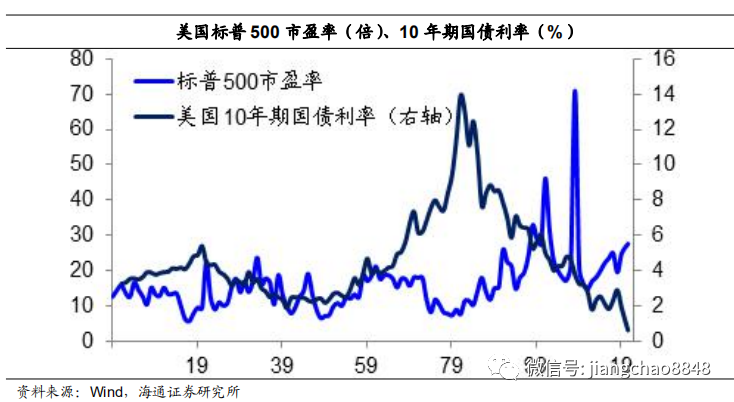

从1900年至今,美国标普500指数市盈率从15倍升至27.6倍,贡献了不到一倍的股市涨幅,这也意味着估值变化并非美国股市长期走牛的原因。其股市估值呈现周期波动的状态,过去120年中标普500指数的平均市盈率为16倍,其中绝大部分时间都在8倍至24倍的一倍标准差区间内运行。

主要盈利支撑。

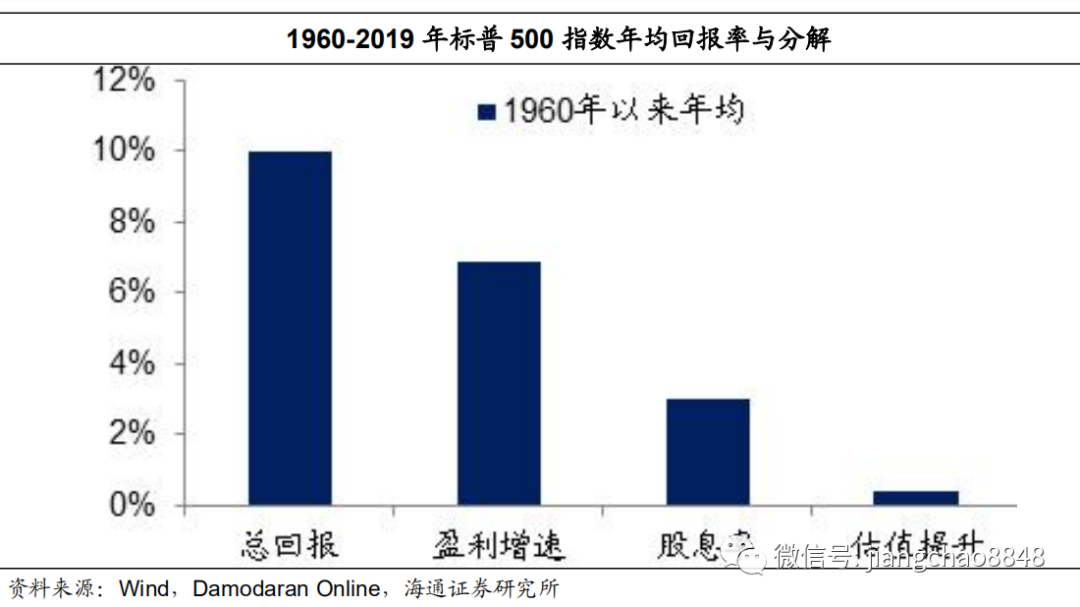

我们利用纽约大学Damodaran教授的数据,测算出1960年以来美国标普500指数的年化回报率为10%,其中包括6.9%的盈利增速,以及3%的股息率,而来自估值提升的部分基本可以忽略,再次证明美股长期走牛主要靠的是企业盈利增长和股息分红。

增长带来盈利。

而企业盈利持续增长的背后,依托的是美国持续增长的经济。从1960年至今,美国标普500指数的年均利润增速为6.9%,与同期6.4%的GDP名义增速大致相当,其中包括3%的GDP实际增速与3.4%的通胀率,也就是说经济增长和物价上涨共同推动了美国经济的名义总量不断上升,以及企业盈利持续增长。

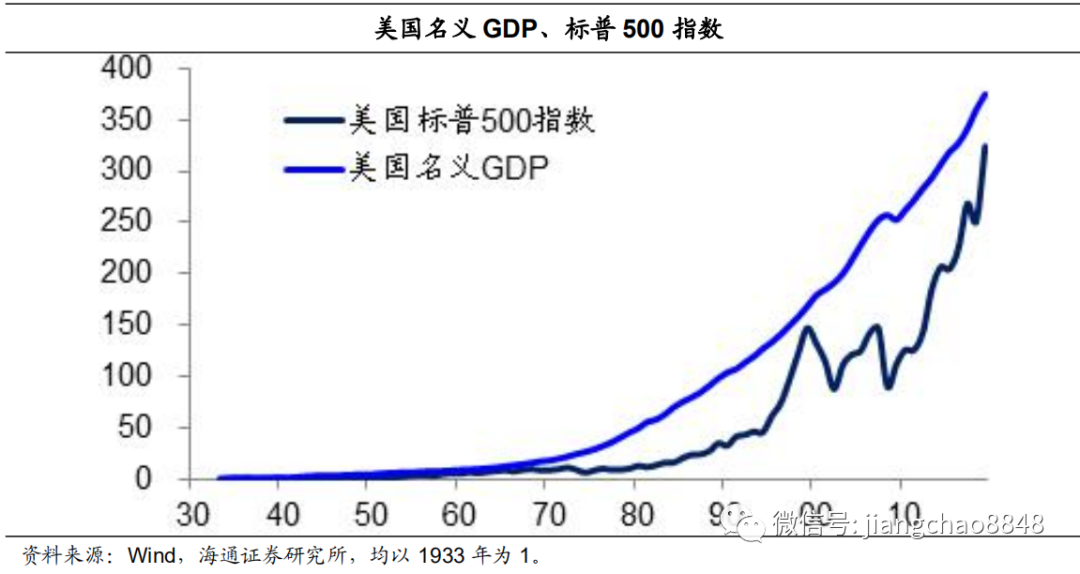

因此,美国的股市长牛,其实反映的是长期持续增长的经济总量。自从1933年美国脱离金本位之后,其名义经济总量增长了370倍,而同期的标普500指数上涨了340倍,这证明其股市是经济增长的风向标,居民长期投资美国股市可以分享经济持续增长的红利。

2.A股表现不佳:消化估值泡沫

看完美股之后,我们再来看一下中国股市。

A股表现不佳。

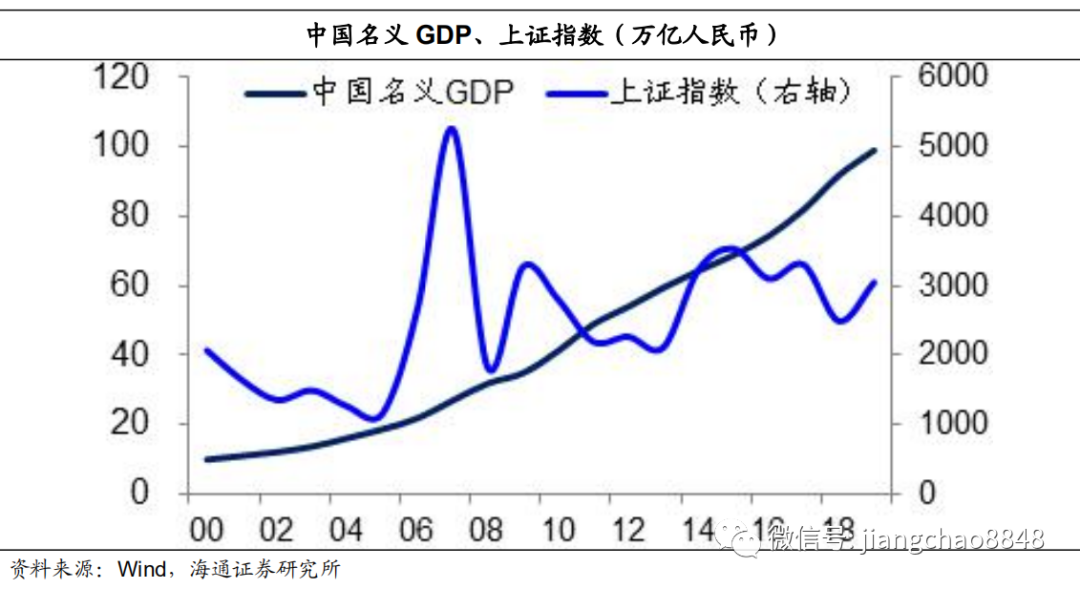

与美股的区别在于,中国股市过去未能成为经济增长的风向标。从2000年到2019年,中国的名义经济总量从10万亿升至99万亿,但同期的上证指数仅从2073点升至3050点,股市涨幅远低于经济增幅。

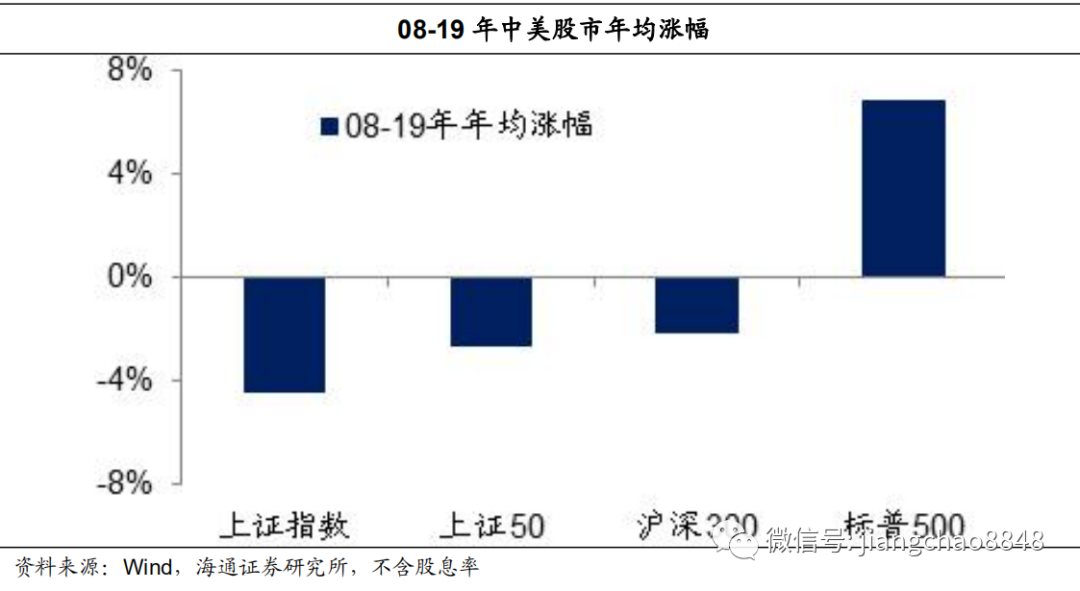

另一个比较是中国和美国的股市回报。次贷危机是在美国爆发的,但在次贷危机之后,从08年到19年,美国股市屡创新高,其标普500指数的年化涨幅达到6.8%(不包含股息率),而同期中国的主要股指悉数下跌,其中代表性的上证指数年均跌幅达到4.4%。

经济盈利不差。

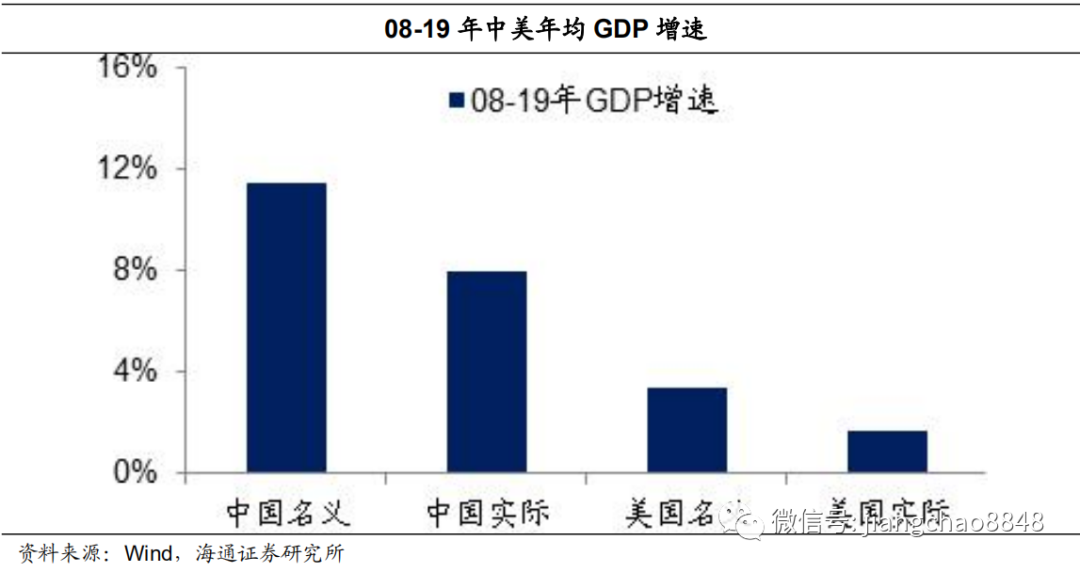

我们发现,导致中国股市表现不佳的原因并不在于中国经济。从08年到2019年,中国经济年均实际增速为8%,远高于同期美国1.7%的年均实际增长。在考虑的物价上涨之后,中国经济的年均名义增速为11.4%,更是远高于同期美国的3.3%。

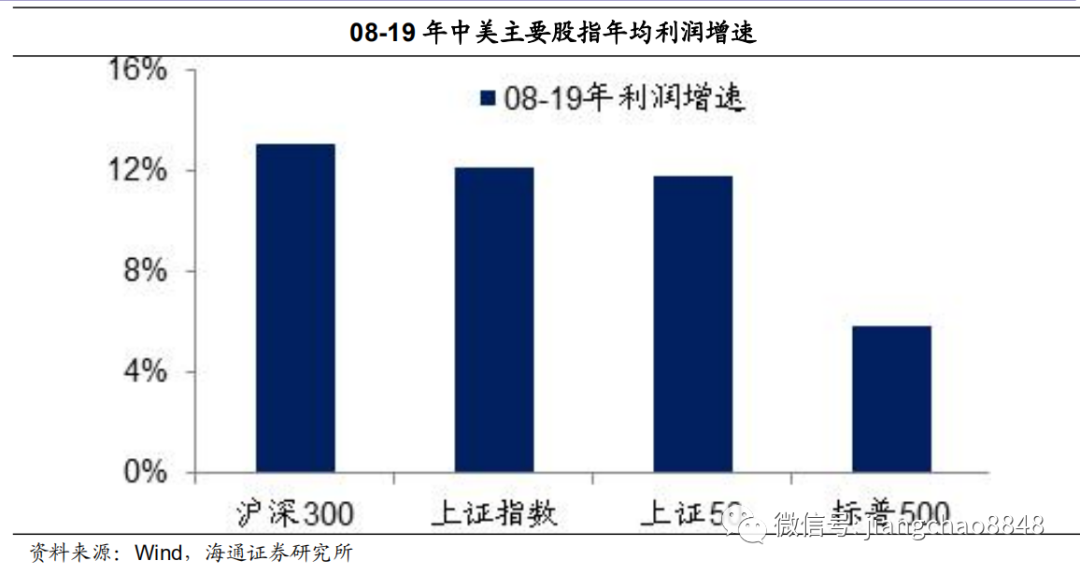

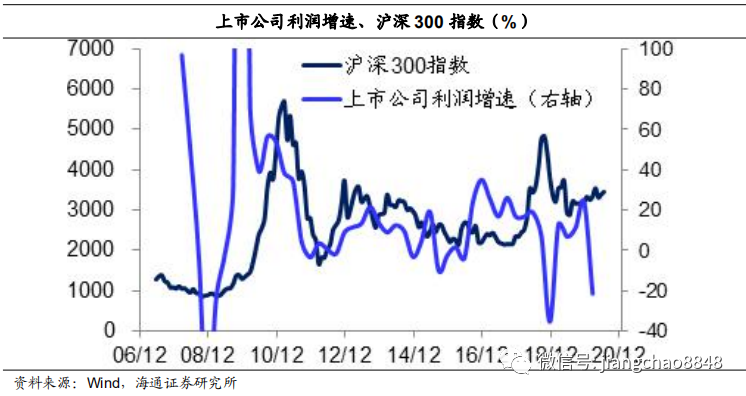

从上市公司的利润增速来看,其实A股的表现也并不差。从08年到19年,中国上证指数、沪深300指数的年均利润增速都超过12%,与同期11.4%的GDP名义增速大致相当,远高于同期美国标普500指数5.8%的年均利润增速。

存量估值泡沫。

为何在过去的12年中,中国股市的盈利表现远好于美股,股市反而下跌了呢?我们发现,关键的原因是在于高估值的拖累。过高的估值把盈利的优势消耗殆尽,使得股市不涨反跌。

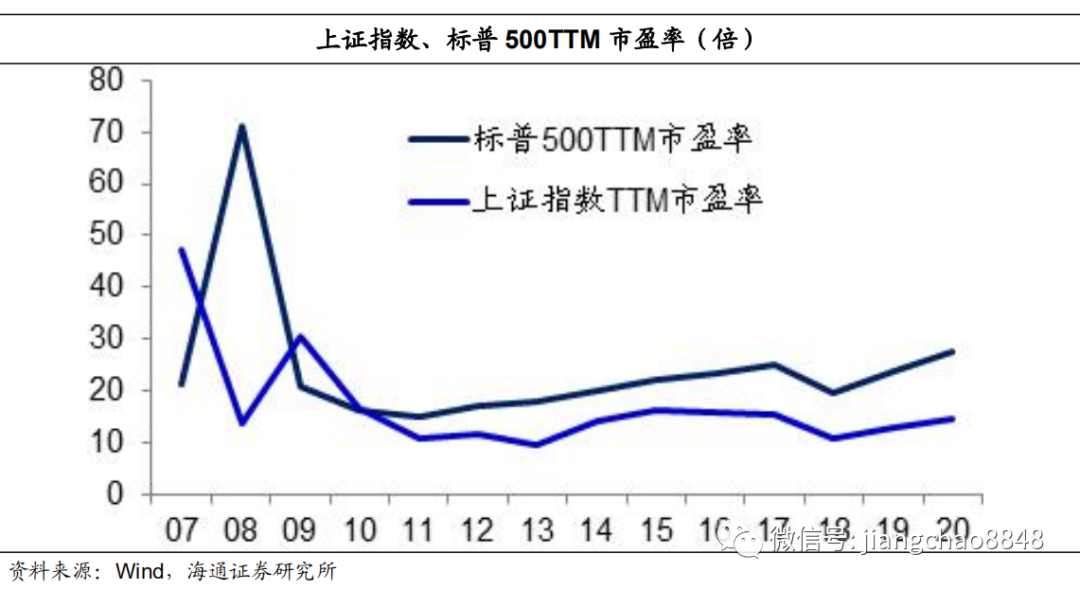

首先,过去A股存在巨大的存量估值泡沫。在2007年时,中国上证指数的TTM市盈率高达47倍,而最新的估值为15倍,仅估值下降就贡献了约70%的股市跌幅。反观美国标普500指数在07年的TTM市盈率是21.5倍,最新已经升至27.6倍,贡献了约30%的股市涨幅。

增量估值泡沫。

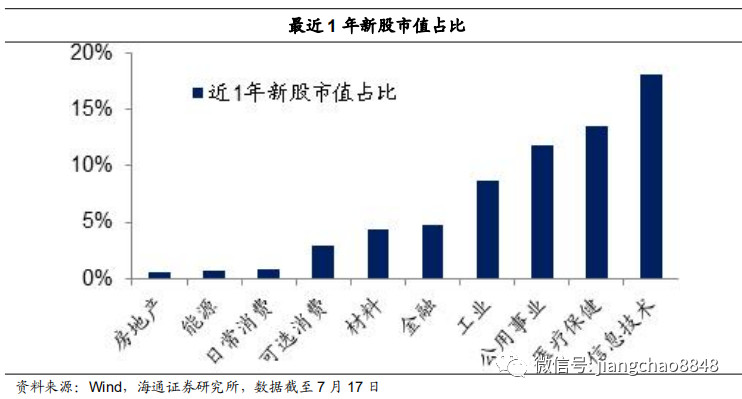

但是在2010年以后,其实上证指数的TTM市盈率就降至了20倍以下,存量估值的泡沫得到了显著的消化,为何之后的A股表现也并不算出色?我们发现,这与不断产生的增量估值泡沫有关,新股上市交易之后的估值远高于市场平均水平,因而大量发行的新股意味着市场的估值在不断上升,并没有表面上那么便宜。

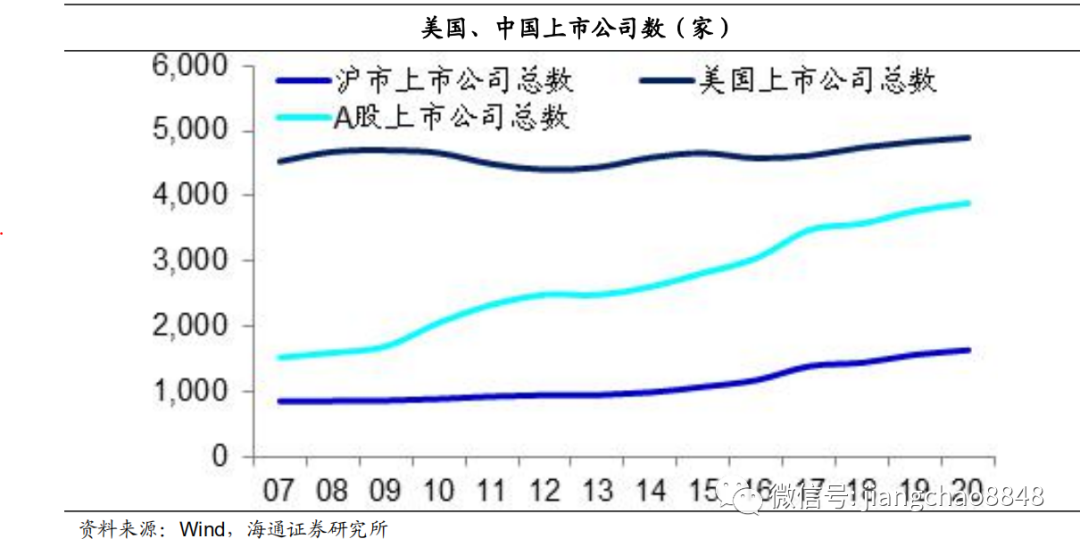

从07年至今,美国的上市公司总数从4535家升至4897家,仅上升了8%,年均增长不到1%。而同期中国A股的上市公司总数从1530家升至3893家,增长了1.5倍,年均增长8%。其中沪市上市公司总数从860家升至1644家,也上升了近一倍,年均增长5.5%。

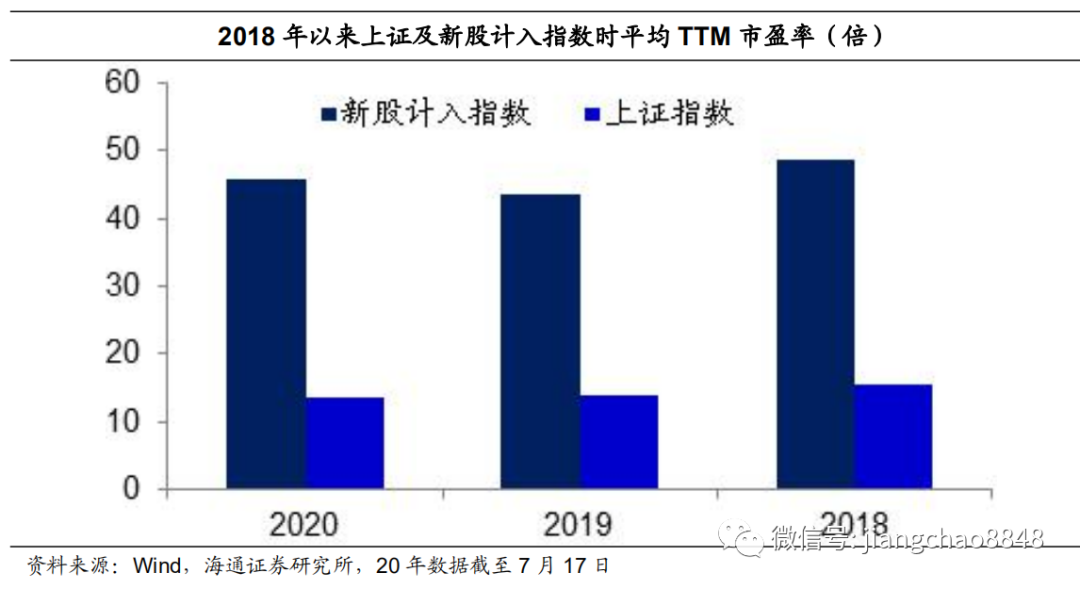

从07年1月到20年7月22日,上交所新股都是在上市第11个交易日计入所有指数。我们统计了过去3年上证所有新股,发现其在计入指数当天的TTM市盈率平均高达46倍,而同期的上证指数平均TTM市盈率不到15倍,这意味着新股的估值是市场平均水平的3倍以上。

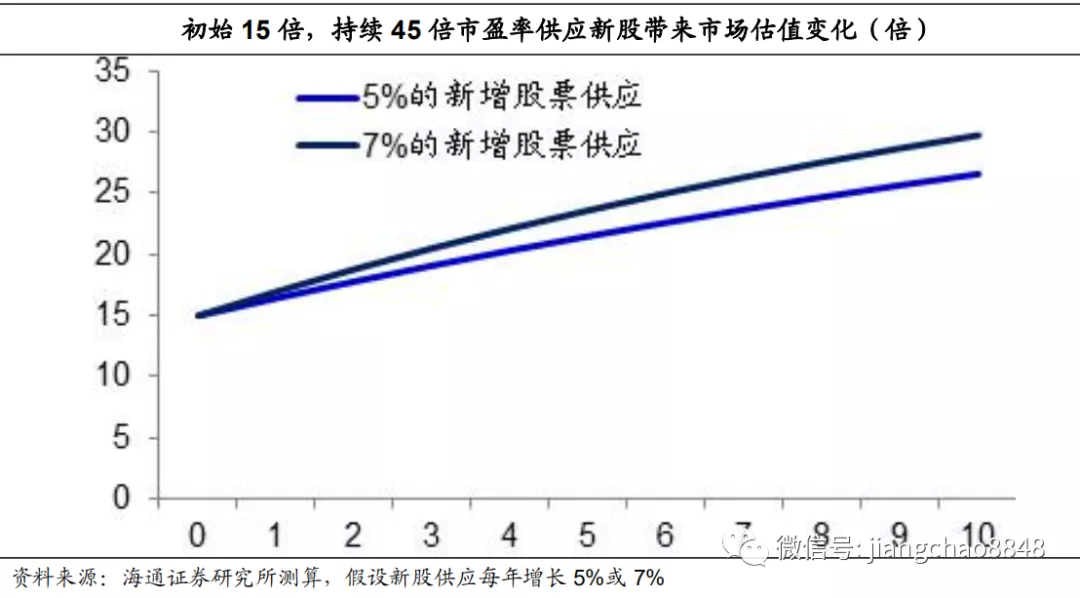

我们假设市场的初始市盈率为15倍,再假设新股的估值保持在45倍,并分别以5%和7%的速度逐年增加新股的供应。由于新股的估值太高,即便没有任何其他因素的发生,市场整体估值在10年后将分别升至26.6倍和29.7倍。这意味着在一个大量供应高估值新股的市场,其实际长期估值并没有表面上那么便宜。

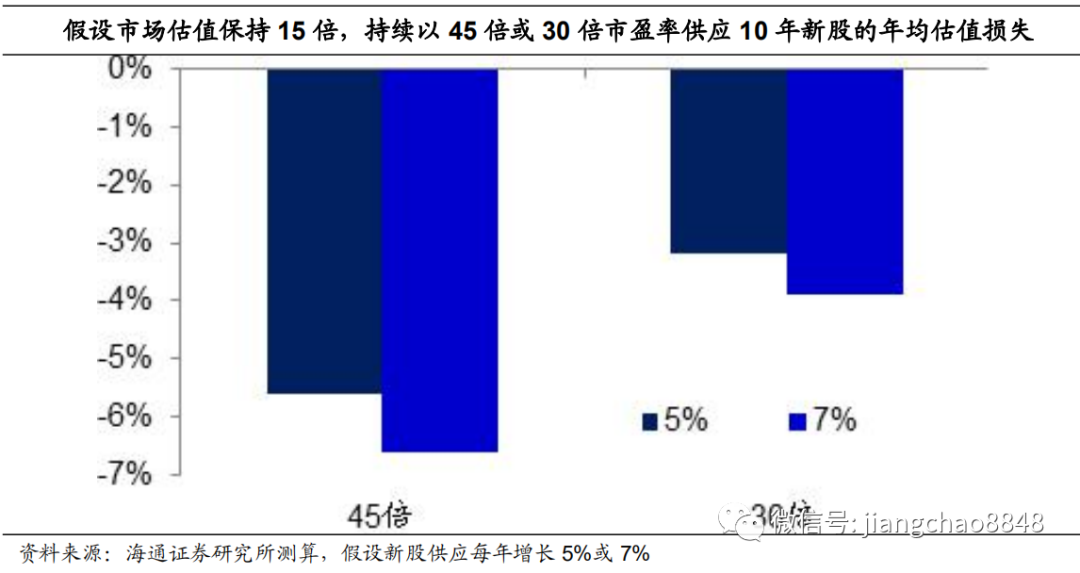

如果我们假设市场的估值始终保持在15倍,但同时以年均5%的速度发行45倍估值的新股,那么为了消化大量新股带来的高估值,在10年内每年市场的估值水平都要下跌6%。即便把新股上市交易的估值水平降低到30倍,为了消化新股的高估值,在10年内每年市场的估值水平也要下跌3%。

消化估值泡沫。

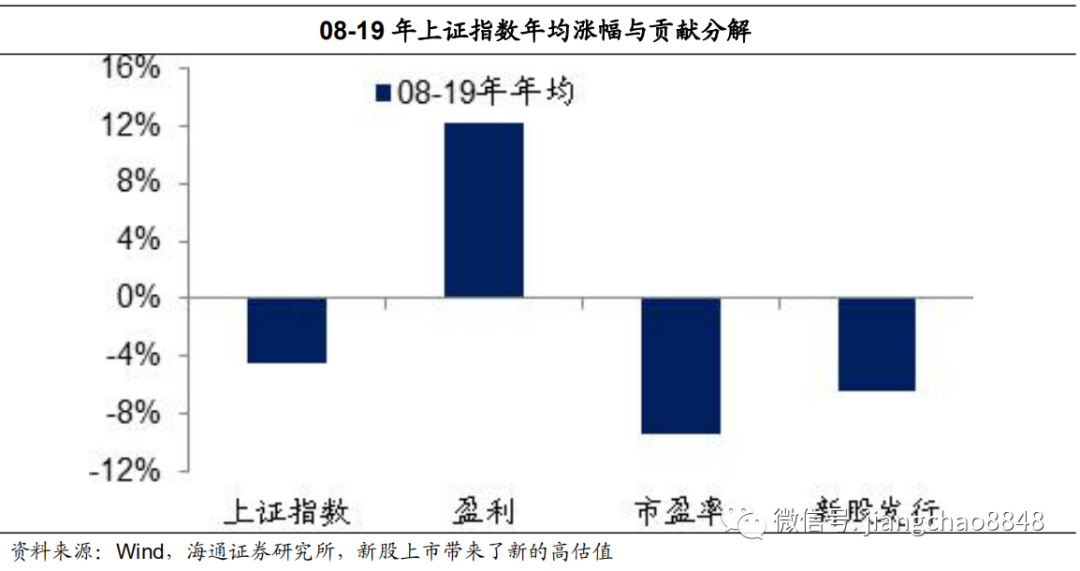

因此,我们发现虽然从08到19年的中国年均GDP名义增速高达11.4%,同期上证指数的年均利润增速也高达12.2%,但为了消化存量估值泡沫每年要下跌9.4%,而为了消化不断上市的新股高估值泡沫又要下跌6.3%,两者消化之后就是大约年均4.4%的负回报。

3.本轮股票牛市:低利率提估值

看懂了美股和A股的运行机制之后,我们再来看一下当前的全球股市,其实又和过去有所不同。

当前美股反弹,主要靠估值。

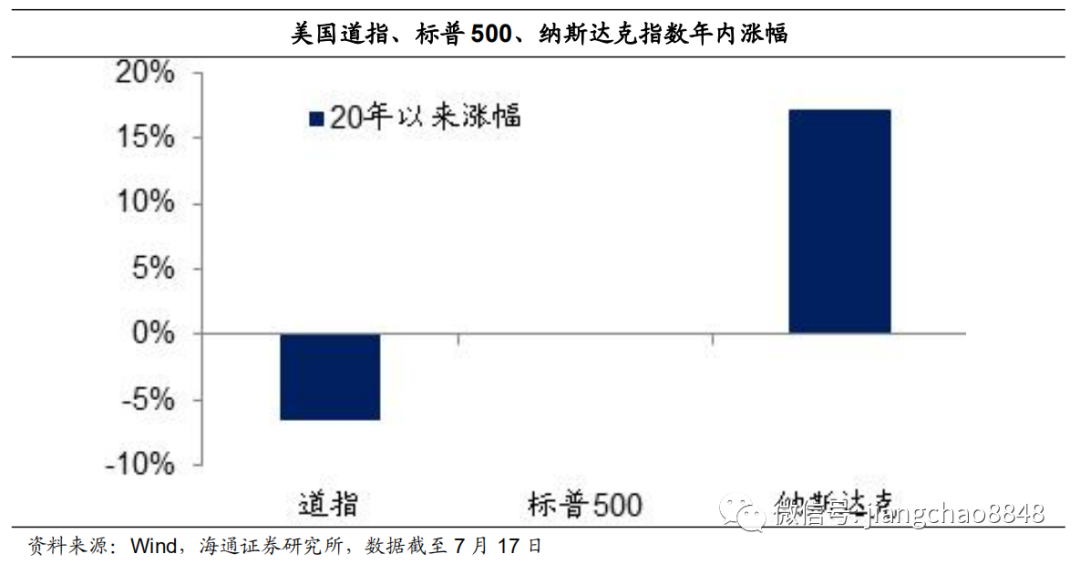

今年以来美股表现突出,其纳斯达克指数年内涨幅超过17%,再度创出历史新高。而代表性最广的标普500指数年内不涨不跌,已经全部收复公共卫生事件导致的失地,仅道琼斯指数出现6.5%的小幅下跌。

但在股市表现惊艳的背后,则是乏善可陈的经济。目前美国的公共卫生事件数字还在创新高,其2季度的失业人数超过1300万,预示着2季度美国经济环比将出现大幅下降。

因此,本轮美股的上涨其实和过去不太一样,主要不是靠经济回升和企业盈利改善,而是靠估值的提升,这背后离不开超级宽松的货币政策。目前美国的10年期国债利率降至0.62%的历史最低位附近,从而支撑其标普500市盈率创下27.6倍的新高,脱离了历史上8倍-24倍的一倍标准差区间。

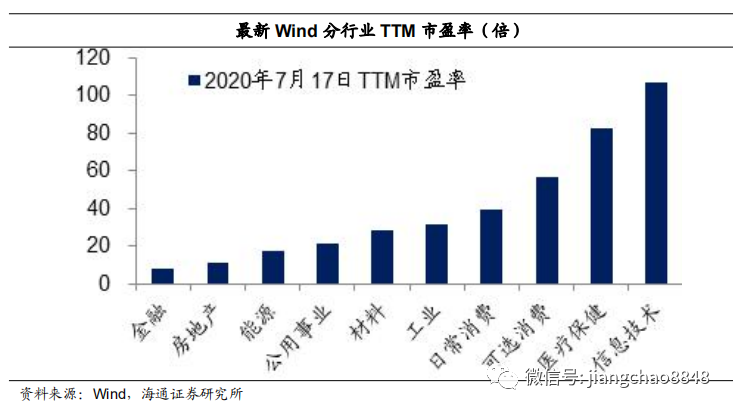

中国成长领涨,估值遥遥领先。

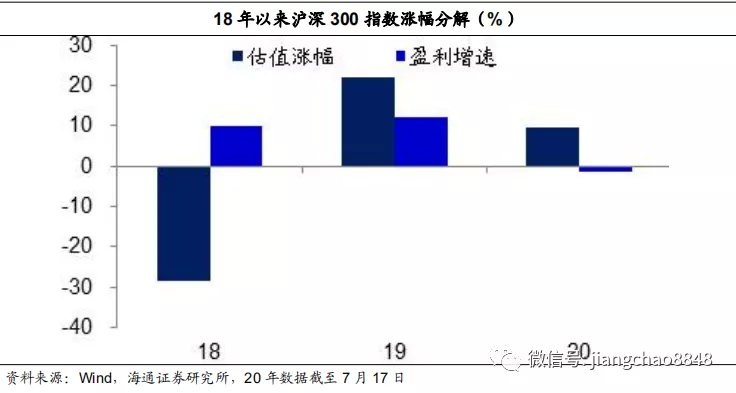

在中国,本轮股票牛市始于2019年,本轮A股牛市也和美股类似,主要靠估值提升来拉动。以沪深300指数为例,2019年沪深300指数的TTM市盈率提升了22%,超过当年12%的盈利增速,但2019年毕竟还是有盈利增长的。而在2020年以来,沪深300指数的TTM市盈率再度提升了约10%,但同期的盈利是下滑的。

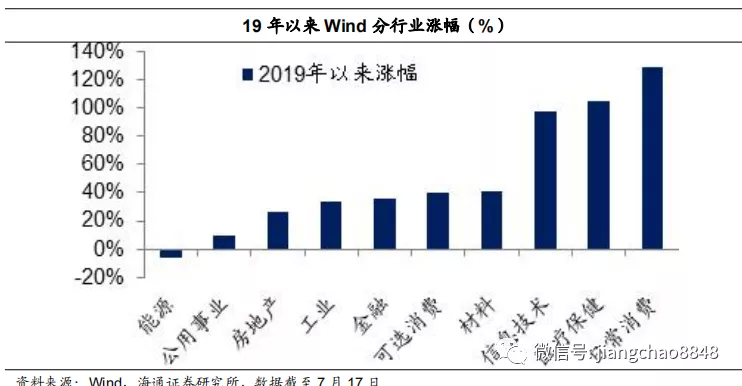

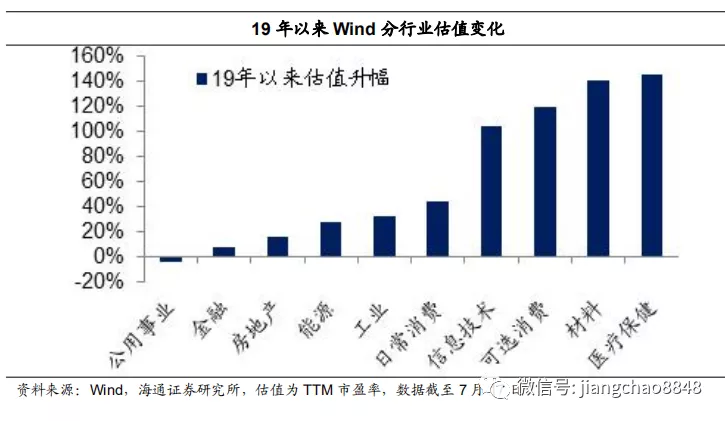

如果观察上证指数,其超过3000点是在今年7月初,给大家的印象好像A股的牛市刚刚开始。其实从2019年初开始,中国股市的结构性牛市已经出现了一年半了,表现最好的三个行业日常消费、医疗保健和信息技术的累计涨幅已经接近甚至超过1倍。

但是同样的问题在于,即便表现最好的日常消费行业,其19年以来的利润增速仅为45%,远不及同期129%的股价涨幅。而另外两大领涨行业医疗保健和信息技术行业,其19年至20年1季度的利润甚至是负增长,利润表现同样无法解释股价的大幅上涨。

因此,在过去1年多推动中国股票结构性牛市的最大动力,其实就是估值的大幅提升。在信息技术、材料、可选消费、医疗保健等行业,其自19年初以来的TTM市盈率均已翻倍。

4.利率趋于回升,挤压估值泡沫

理解了本轮股票牛市的主线,其实就能明白为何经济复苏了,股市反而出现下跌。

经济通胀改善。

2季度GDP增速由负转正至3.2%,再度印证当前中国经济的复苏是确定无疑。目前中国的工业经济已经完全恢复正常,服务业也在迅速改善,甚至连跨省旅游、影院等高接触行业的限制性措施也在逐渐解除。从今年3月份开始,最为领先的社融增速开始大幅回升,后续随着经济自主性需求的恢复,预计社融增速有望继续回升到今年年底。历史经验显示,社融增速领先于中国经济1个季度左右,这意味着今年下半年经济有望明显复苏,而且这一轮经济复苏有望延续到2020年上半年。

随着社融和货币增速的回升,代表物价走势的PPI和核心CPI也将在今年下半年见底回升,这预示着新一轮通胀上行周期也将出现。

利率趋于回升。

而经济和通胀的回升,意味着全社会回报率的重新上升,这也预示着中国利率将重新步入上行周期。事实上,在08年之后中国经济曾经经历过3轮加杠杆周期,每一次都伴随着利率的重新上行。

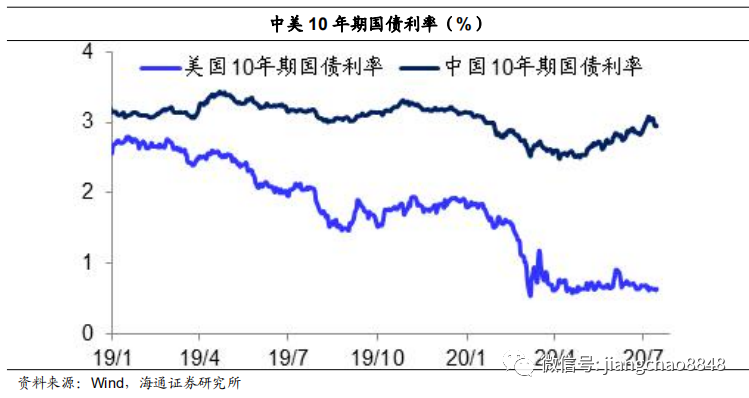

而经济复苏的差异也体现在中美的债券市场上,美国的10年期国债利率依然维持在0.62%的历史最低位,意味着市场预期其经济复苏乏力。而中国的10年期国债利率已经从4月最低的2.5%升至当前的3%左右,意味着市场预期中国经济出现了显著改善。

高估难以持续。

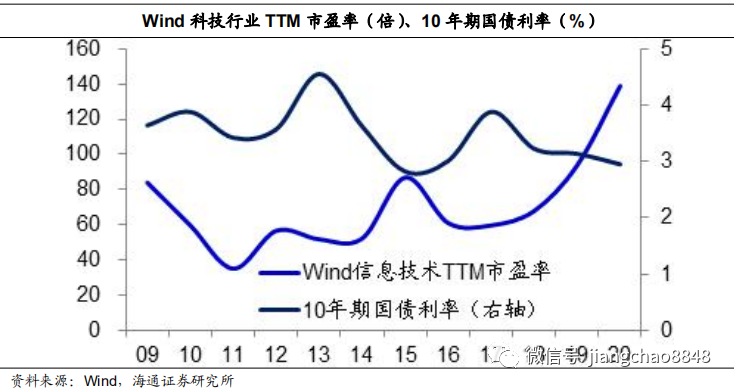

但是市场利率的回升,对于中国股市当中的部分行业并不是好消息。为何部分成长股行业出现了超过100倍的TTM市盈率?一个重要原因在于市场利率下降,在4月份中国10年期国债利率创下2.5%的历史新低之后,部分人士甚至预期中国也和欧美发达国家一样走向零利率,也只有零利率的预期,才能解释100倍TTM市盈率的合理性。但是事后来看,这个预期至少在现在被证明是完全错误的,中国的10年期国债利率非但没有继续下降,反而回升到了3%左右。

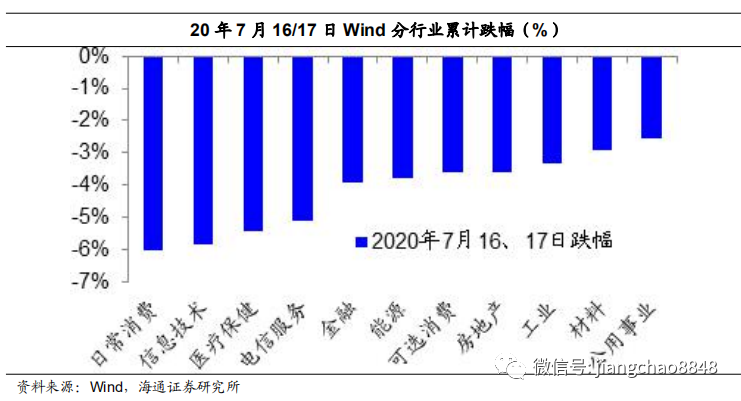

因此,在7月16日以来受伤最严重的,其实都是高估值的行业。这其实也是中国A股在过去长期表现不佳的原因,虽然A股的盈利表现并不差,但是过高的存量和增量估值把盈利消耗殆尽,因而在利率的上行期,我们对高估值的行业要留一份谨慎。

5.复苏改善盈利,支撑蓝筹走牛

美国股市的长牛告诉我们,经济增长和企业盈利改善才是股市长牛的根本,从这一点来说,未来的中国股市又是充满希望的。

盈利趋于改善。

首先,伴随着社融增速的回升,经济和通胀将重新上行,这代表着企业产品的数量和价格也将重新回升,企业盈利将趋于改善。历史数据显示,过去每一轮的社融增速回升都伴随着上市公司利润增速的回升。

而企业盈利的改善,将成为A股整体走牛的重要支撑。

支撑蓝筹走牛。

相比于科技、医药等高估值的成长股行业,我们在未来更加看好的是金融、地产等传统的价值蓝筹行业。

首先的原因在于金融和地产是直接受益于货币超发的行业,房地产是货币的蓄水池,而金融则负责货币的发行,在货币增速回升的背景下,这两个行业的盈利表现不可能太差。

而且无论是地产还是金融,当前的TTM市盈率都处于历史最低位附近,估值已经跌无可跌,这意味着哪怕利率大幅上行,对其估值的影响也是非常有限的。

而历史数据显示,在利率的上行期,金融等传统行业相对于科技等成长性行业的估值往往是提升的,原因在于中国科技股的行情主要靠估值提升,这需要利率下降的支持,因而利率上行期反而是金融等行业的表现会相对占优。

另外,中国股市过去表现不佳的一个重要原因是大量高估值的新股供应,长期降低了市场的投资价值。但是我们可以发现,目前的新股供应集中在科技、医疗等行业,而金融地产等传统行业的新股供应占比极低,这意味着其不存在新增的估值泡沫问题。

因此,虽然大家看不上地产和金融等传统行业,但只要中国经济未来确定复苏,同时货币和融资保持两位数增长,其实地产和金融等行业的优质企业也有望实现类似幅度的利润增长,而且其低估值的下跌空间有限,加上还有3%左右的平均股息率,其实大概率会跑赢1.5%的银行存款利率和3-4%的银行理财收益率。

所以,经济复苏了,大家不用担心股票牛市的终结,需要担心的是那些存在估值泡沫的水牛行业,而低估值又有盈利增长的蓝筹价值行业其实反而迎来了投资机会。

(编辑:文文)