本文来自微信公众号“元气资本”。

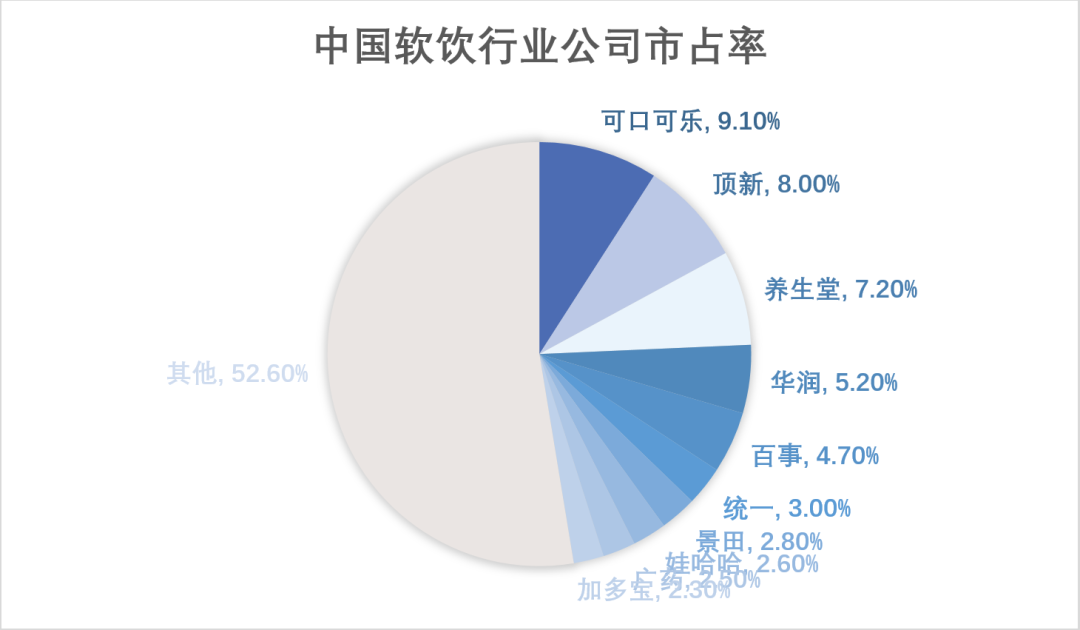

软饮市场,这一即传统却又多变的“江湖”,可谓门派林立。可口可乐、顶新(康师傅)和养生堂(农夫山泉)占据整体市占率前三——软饮经历了跨国巨头的多年主导之后,本土品牌已逐步成为市场的中坚力量。

来源:Euromonitor,元气资本

仅从数据的角度,国内软饮行业在经历了2009-2014年的高速增长期后,已经渐渐趋于平稳,根据Euromonitor数据,2014-2019、2019-2024E的CAGR分别为4.5%和5.7%。即便如此,我们还是可以在动态之中发现增量,换而言之,行业加速的潜力仍在。

来源:Euromonitor,元气资本

来看具体板块。

2019年瓶装水在整个软饮行业的销售占比高达34.6%,并仍处于高速增长之中,目前为该市场中最重要的一个板块;而能量饮料增速同样不俗,市占率已增至7.9%,是当前整体市场的第五大品类。值得注意的一点是,咖啡饮料的规模虽然暂时较小,2019年约为107亿元,但也同样处于上升通道之中。

根据Euromonitor的数据,中国瓶装水人均消费量是32L(升),不仅远低于美国人均100L+的水平,也逊于韩国人均58.5L的水平。如果我们以亚洲平均55L的人均消费量估算,意味着国内的瓶装水市场还有至少70%的纯量空间。

在电影《大空头》的最后,成功预测08年次贷危机并做空大赚的投资人Dr. Michael Burry转身离开投资行业,只选择投资一项品类——水。同样,瓶装水市场的价值已经被证明,元气资本将在此着重分析中国瓶装水企业的崛起之路,其中,农夫山泉的成长史尤其值得关注。

格局之变

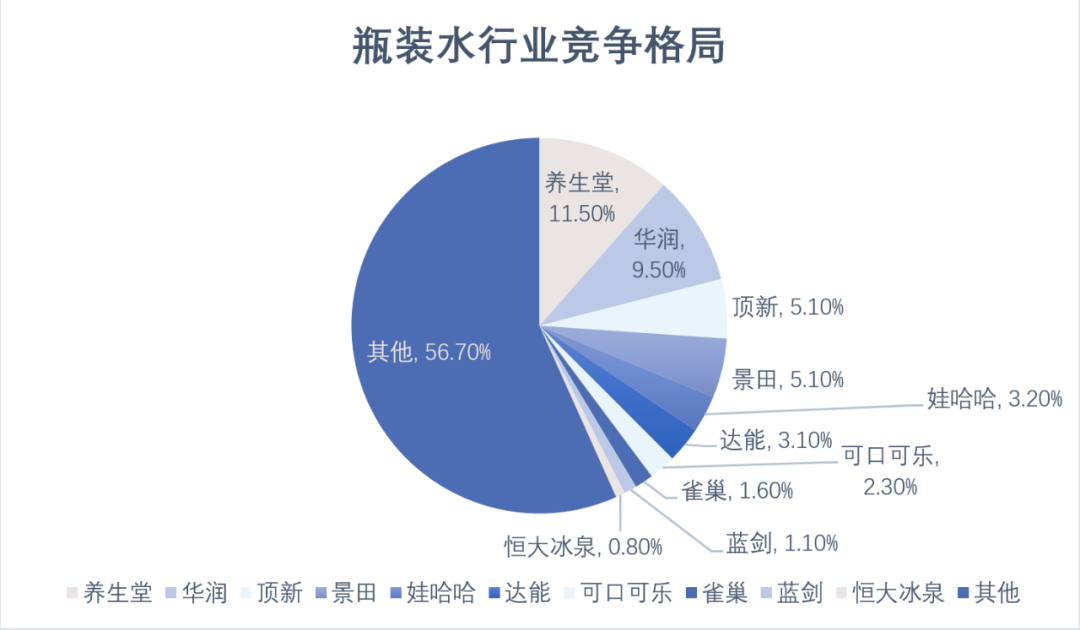

来源:Euromonitor,元气资本

从上图中可以发现瓶装水是个较为分散的市场,这往往意味着严重的同质化竞争。

虽然每家公司都能意识到“差异化”的重要性,但往往只是在包装、营销上做改变,这之中农夫山泉是首个在口感上实现突破的公司。“农夫山泉有点甜”既是一句营销口号,也是定义产品核心差异化的内涵——在上市初期,“甜”确实将农夫山泉的品牌竖立了起来。

但是,元气资本也发现,农夫山泉更多是在于垂直品类的重新定义——包括后来的纯净水之争和一系列风波,农夫山泉的目的,均在于打造一个差异化的“水”品类,并将自己树立为品类的代表。这种“定位”的战略,广泛见于消费品品牌的崛起之路上。

这个品类就是“天然饮用水”。

为做到这一点,成立于国家一级水资源保护区千岛湖畔的农夫山泉从“基因”上便与其他公司有所不同。

我们将市占率前五的瓶装水公司做一个分类:景田百岁山生产的是天然矿泉水;华润怡宝、顶新康师傅、娃哈哈主要收入来源于纯净水;农夫山泉主要收入则来源于天然饮用水。

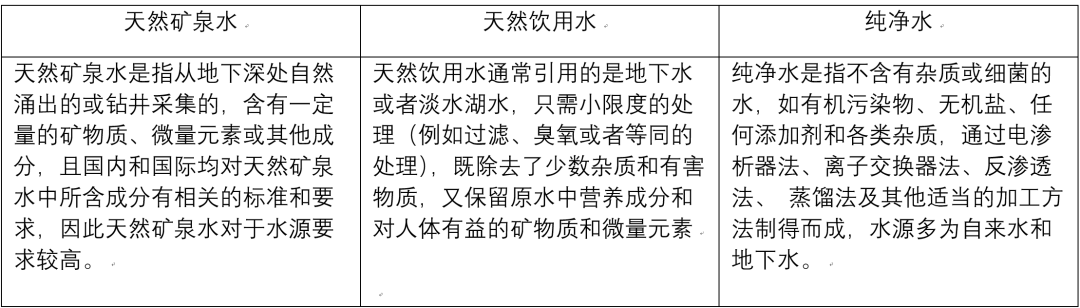

来源:元气资本根据公开资料整理

对水源水质的要求,以及加工处理的工序不同,除了带来口感与健康价值的差距,也带来了不同强度的进入壁垒。天然矿泉水的壁垒最高,纯净水则相对低。

壁垒的高低在一方面解释了细分市场中竞争格局的变化。

如天然矿泉水的市场份额变化便相对平稳,百岁山以近40%的份额高居首位,排在其后的大山、蓝剑、恒大冰泉、昆仑山的市占率则分别为9%、8%、6%、2%。

这样的格局自2010年以来保持,大山、蓝剑市占率逐步下探,景田的优势则越来越大。

纯净水市场则不然,2010年高居第一、第二的康师傅和娃哈哈市占率一路下坠,2019年康师傅和娃哈哈市占率分别为9%和5%,华润怡宝则后来者居上,2019年市占率为17%,已经具备较为明显的领先优势。

农夫山泉在一开始就选择了居中位的天然饮用水市场,既不会像纯净水市场那么容易被替代,又不会受天然矿泉水的高壁垒困扰。这既是出身千岛湖的基因所致,又是战略层面的选择导向。

当然,我们是站在复盘的角度进行案例解析,彼时的农夫山泉是否有如此之远见,在此不做推测。

杭州对决:狠心烧钱、烧对地方

须知农夫山泉诞生的1997年,已是娃哈哈的天下。而农夫山泉和娃哈哈的总部,也都坐落在杭州这座如今的“电商之都”。

1995年娃哈哈开始进军水市场,纯净水一登场就是雷霆万钧之势,生产矿泉水的品牌面临的几乎是一场被完全淘汰的严峻考验。

1997年随着娃哈哈、乐百氏、康师傅三大纯净水品牌的崛起,包装饮用水市场开始出现全国性品牌。残酷的市场竞争和整合迫使1200多家包装饮用水企业停产和转业,矿泉水的生产厂家几乎全线崩溃。纯净水厂商在包装饮用水市场树立起了行业的新兴领导地位。

从1998年开始,迅速进入家庭和办公场所的饮水机又为纯净水厂商提供了更大的舞台,同时也使得一些处境艰难的区域性厂商通过主攻饮水机大桶水市场而获得了一线生机。

但是农夫山泉却只用了两年的时间就完成了突围,诀窍就是狠心烧钱,并且钱要烧对地方。

农夫山泉的背后是养生堂,彼时养生堂依靠海南医药公司旗下的龟鳖丸与朵而胶囊两款在保健品中均有较大市场份额的产品,不断为农夫山泉的推广做现金支撑。而农夫山泉的创始人钟睒睒,据媒体报道,也曾做过娃哈哈在广西和海南的总代理。

钱烧出来的是技术。农夫山泉引进美国、德国、法国和加拿大具有九十年代后期最先进水平的饮用水全套自动生产设备,拥有了我国第一条净水生产自控线,两条当前最先进水平的吹瓶机、灌装机(当时全世界仅有四十多条)及国内较大规模的桶装水生产线等。

农夫山泉从吹瓶到灌装全部生产线均由电脑自动监控,借助计算机网络化管理,占地面积十万平方米的淳安生产基地全部流程,包括管理和操作人员在内的定员仅为二十五人,采用了大量的高新技术和优化管理的手段。

同时,养生堂在当时还是国内唯一拥有铁路运输线的饮用水生产企业,使得产品可以根据市场的变化而快速调配,保证了及时性的同时还大大降低了运输的损耗。

从公司的角度来看,在农夫山泉小红瓶尚未在初面世之时,建立了三大核心优势:

水源优势。养生堂公司选址于国家一级水资源保护区,也是我国最大的国家级森林公园----千岛湖。千岛湖由万淙山泉汇聚而成,集雨区内无工业污染,水质达国家一级饮用水标准,是我国最好的天然饮用水资源之一。千岛湖作为国家级的旅游观光风景区又为人们所熟知,尤其是在华东沿海地区和港台地区知名度很高。

设备优势。工厂全部按制药工业标准建设1.1万平方米的现代化钢结构、全封闭厂房、灌装车间空气经严格净化达到10000级标准;引进的饮用水全套生产设备具有非常高的自动化程度,产品检测全部实现电脑化操作。这些措施都保证了农夫山泉产品的高品质。

产能优势。公司建有水厂两座。坐落于千岛湖南岸建德县的建德水厂和千岛湖北岸淳安县的淳安水厂。首期投资1.5亿元人民币,拥有国内单机生产能力最大的吹瓶机和灌装机,大运能的铁路专线是中国唯一的饮用水专运铁路线。

97年5月,农夫山泉以4L装的包装形式主攻上海、杭州两地市场。根据相关信息中心97年8月的报告:至97年7月底,仅用三个月时间,农夫山泉已在上海大型商场超市包装饮用水的单品销售额排行榜上名列第一。

紧接着向外扩张的脚步很快。98年年中,农夫山泉开始向全国市场扩张。在北京、武汉、成都、西安、郑州、长沙等中心城市设立分公司或办事处。99年,在全国500强食品企业中,养生堂上升至第39位,农夫山泉饮用水全国销售额达4亿元,市场占有率已日益逼近娃哈哈和乐百氏,在该年度全国大中城市的大型商场饮用水销量排行榜上,农夫山泉以16.39%的市场占有率位居第一。

差异化定位:纯净水风波

时间很快来到2000年4月24日,这对于整个瓶装水市场来说都是极具历史意义的一天。

农夫山泉在其新生产基地淳安水厂建成的新闻记者招待会上宣称,该公司今后将永久性停产农夫山泉纯净水只生产农夫山泉天然水。据当事人回忆,发布会之前农夫山泉的市场团队不知道该发布什么样新闻,曾为记者的钟睒睒深谙传播套路,“临时决定”宣布停产纯净水。

这一消息直接引起轩然大波,爆发了波及全国的“两水之争”。

注意,天然水这一品类就是农夫山泉率先提出。

真正惊艳的是其后跟上的营销手段。2000年4月下旬,农夫山泉在中央电视台播出水仙花在不同水质下生长的比较实验的广告;2000年5月26日,农夫山泉和中国青少年科技辅导协会联合开展一项名为“争当小小科学家”的活动,倡议小学生进行天然水和纯净水的生物比较实验,并在全国范围内21个大城市的2700多所小学正式启动,引起竞争厂商和社会的强烈反应。

“再也坐不住了。”

同年6月8日,由纯净水行业老大娃哈哈牵头,全国69家纯净水企业在杭州集会成立“屠农联盟”开启反攻。以蓝光为首的成都11家纯净水企业结成联盟推出了以府南河水,纯净水和农夫山泉天然水进行的植物对比实验,以证明农夫山泉的实验并不科学。

这是阳谋的厉害之处,你无法不闻不问任其做大,但予以回击,反而给了对手可乘之机。

水战期间,农夫山泉成功的做到了将自己“天然水”的概念与一众纯净水公司区分开来,这符合养生堂一直坚持的差异化竞争战略,这种广泛差别化产略在其药业产品上也有非常鲜明的体现。

这种以“后来者”身份进入而居于同类产品线高端的形象,保证了养生堂公司的差别化优势,而以新产品革新、新观念导入、产品形象和品牌可靠性,以及利用文化载体树立企业形象为基础所建立起来的感知价值,也充分保证了养生堂获得超额的附加价值。

可以说,以比市场领导者更加灵活更具创新的态势,对变化的市场环境和顾客期望做出调整,先于竞争对手将更适合消费者的产品推向市场,保证了养生堂公司品牌和产品的“先发优势”,从而能在实际操作中更大限度地占领市场。

差异化营销

水质的差异化只是最表象的一环。在此之上,是营销的差异化。

命名玄学。在农夫山泉之前,瓶装水市场基本上是以两个字或三个字名称来命名。尤其是瓶装水市场的几大品牌——娃哈哈、乐百氏、康师傅等——均是三个字名称,而“农夫山泉“却以四个字来命名,避开传统方式,取其“山中清泉”的印象,意图给人一种质朴、清凉、与众不同的清新感受。

瓶盖设计跳出以往旋转纽开启方式的窠臼,改用“运动盖”直接拉起的开瓶法,成为产品设计的最大卖点;瓶标采用显眼的大红色作为底色,有些像可口可乐。

在瓶帖上除了商品名之外,公司还印了一张表现千岛湖风景的照片,一方面有别于娃哈哈、乐百氏等产品的瓶贴设计中商标名+偶像明星人头像,甚至仅仅是单调的商标名的固定模式。另一方面也为将来广告中对千岛湖水质的诉求作了铺垫。

利用极具视觉冲击力的红色商标从以普通的绿色等素色为底色调的其他品牌中跃出,保证了在零售终端的诸多产品展示中可以充分抢夺到消费者的注意力,不断强化消费者头脑中的品牌印象。

此外,刚刚入市的农夫山泉纯净水,并未选取当时市场上新品上市时通常采取的低价入市或高密度促销的新品策略。

与之相反,每瓶售价2.5-3元的上市零售价格即使是较老牌的娃哈哈、乐百氏的价格也要高出一元钱左右,更不用说较之于低价位的地区性品牌。这种按常规认为会延缓入市步伐的价位让不少消费者和经销商感到惊奇和难以接受。

实际上,农夫山泉是利用高价位来表现产品的高品质和高品位,形成统一的高档形象,高价位无疑从一个独特的角度撑起农夫山泉高档水的形象,也避免以企业刚成立时的价格劣势去与行业中的领先品牌进行价格的比拼,从而陷入行业内盛行的价格恶战漩涡。

这对既无规模优势又无市场优势的新企业来说,贸然陷入价格战无异于饮鸩止渴,现金流的大量减少只会加速新企业的死亡。高价位的价格策略也是农夫山泉市场差异化策略的具体表现。

市场挑战者为谋求在短兵相接的市场竞争中取得优势,通常会选择包括正面交锋、侧翼进攻和绕道进攻等几种不同的攻击策略。正面进攻讲求“实力原则”,即进攻者要有两倍于竞争者的实力优势作保障才可能取得胜利,如以成本为基础利用减价来抢占市场;侧翼进攻是佯攻正面以牵制竞争对手,转而在侧翼或后方集中优势兵力发动进攻,如进攻竞争对手绩效水平不佳的区域或寻找未被市场领先者服务覆盖的市场需要;绕道进攻是最间接的进攻战略,它避开任何较直接地指向竞争产品关键领域的交战行动,通过绕开竞品的优势市场范围和攻击较容易进入的市场以扩大自己的资源基础,渐次地逐渐逼近竞品的主力市场,利用积累的经验和成长壮大的实力最终转向正面进攻。

市场追随者常常效仿市场领先者,为购买者提供相似的供应品,它们较少地刺激市场领先者,以避免遭到领先者的报复。市场追随者与领先者一起维持着一个稳定的市场结构。

农夫山泉的成长历程清晰地展示了一个初创品牌从弱小的市场追随者逐渐成长壮大,最终过渡到市场挑战者的全过程。在这一过程中,农夫山泉的市场竞争策略也相应地发生着戏剧性的变化。

众所周知550ml瓶装水是包装饮用水市场的主流产品,也是市场竞争中的焦点所在。农夫山泉并没有选择直接进入550ml的瓶装水主流市场,而是采用迂回战术,利用称为“边缘策略”的方式渐次推进进入主流市场,在逐渐获取瓶装水行业经验的同时,也避开了市场上大竞争厂商的注意。

前面说过,初入市时农夫山泉使用的是4L桶装水作为首发。但由于4L普通盖桶装水毕竟只是边缘产品,新颖的包装并不代表产品的实质本体,树立了形象和好感度的农夫山泉需要从桶装水边缘市场走向瓶装水的主流市场。

此时,农夫山泉又一次选择了边缘策略——以350ml运动盖小瓶装水向瓶装水的主流市场渗透。350ml小瓶装水仍然属于主流市场上的边缘产品,农夫山泉将普通瓶盖换成运动瓶盖用之于350ml小瓶装水上,进一步凸显了它的差异性。

在充分积累了350ml装产品在瓶装水市场上的推广经验后,农夫山泉准备向全国市场进行地理扩展时,它选取了具有显著差异性的550ml运动盖瓶装水作为向全国市场推广的产品并继续沿用了边缘推广策略,选择青少年这样一群边缘人群作为目标推广对象切入主流市场。这样的选择,农夫山泉早已深思熟虑。

青少年人群是瓶装水的大量使用者,生活活动区域密集且相互交叉,容易产生彼此间的心理和行为模仿,更是日常购物中的先锋群体。而选择青少年作激发人群的成本也不高。利用课堂篇广告中小女生“农夫山泉有点甜”的清脆声音和拉起运动盖的动作,农夫山泉借助对青少年的针指性诉求进而影响整个社会,这样的边缘策略非常有效,短时间内农夫山泉的品牌就在全国范围内家喻户晓,建立了极高的品牌知名度。

由于运动盖的成本压力和运动盖市场范围的局限,农夫山泉希望进入瓶装水的大众人群——普通的老百姓。因此,它在2000年又一次使用边缘策略才真正切入550ml普通盖的瓶装水主流市场。借2000年奥运会的契机,利用中国体育代表团训练比赛唯一指定用水的名目,农夫山泉推出了550ml普通盖的奥运装,依靠奥运装完成了从运动盖向普通盖的过渡,正式切入瓶装水的主流市场。经此边缘推广可以发现2001年从550ml奥运装到550ml普通装的过渡已经是顺理成章而不露痕迹了。

什么是“水战”的核心竞争力?

核心竞争力(Core Competitive Competence)概念是美国学者G.K. Prahalad和英国学者G. Hamel于1990年在哈佛商业评论上发表的《公司的核心竞争》一文中首次提出的,这一理论是基于对西方二十世纪50至70年代的多元化经营热潮、80年代反多元化的归核化浪潮的思考,并结合对美国、日本企业的战略作深入分析后提出的。核心竞争力是指组织中的积累性学识,特别是关于如何协调不同的生产技能和有机结合多种技术流派的学识。

要想提高核心竞争力,在接下来的增量竞争中突围,创新十分关键。是要以谋求企业的各个环节都要以创新为目标,而在这场市场创新的背后,农夫山泉必须也只有依靠完整系统的科学管理体系才能继续保持和扩大竞争创新的优势,因此管理制度的创新和变革已经迫切地摆在了公司面前。

在农夫山泉成长的过程中,随时随刻都映射着公司CEO钟睒睒的身影。作为养生堂的创始人,可以毫不夸张地说,龟鳖丸、朵而和农夫山泉都是由其一手操持、策划和拍板的。

钟睒睒在养生堂的地位更是一言九鼎,无可比拟。这使早期的养生堂在快速发展中得益不少,快速行动、机会主义都来源于这样简单迅速的时机捕捉和闪电决策。而超人的魅力和智慧也使养生堂的员工对他们的总裁敬仰有加。然而仅仅依靠个人的聪明才智已远远不能满足企业的成长需要,同时个人决策的局限性所引发的风险极有可能导致在竞争激烈的市场中的满盘皆输。

这方面的前车之鉴俯拾皆是,三株、巨人、爱多……因此,利用高效运作的团队协作机制代替个人决策以降低系统风险、引进职业经理人团队致力于管理水平的提高已不可避免地摆在了养生堂公司决策人面前,而如何处理好“空降部队”与内部提拔、外来冲击与自身文化的建设和变革、公司元老的去与留、甚至如何协调钟睒睒与其他高层经理之间的关系和分工、CEO自身的定位等敏感问题上,将极大地考验上市过后的农夫山泉。

未来增量

既然赴港上市,那么从投资的角度,除了瓶装水,农夫山泉下一个增量,还有什么?

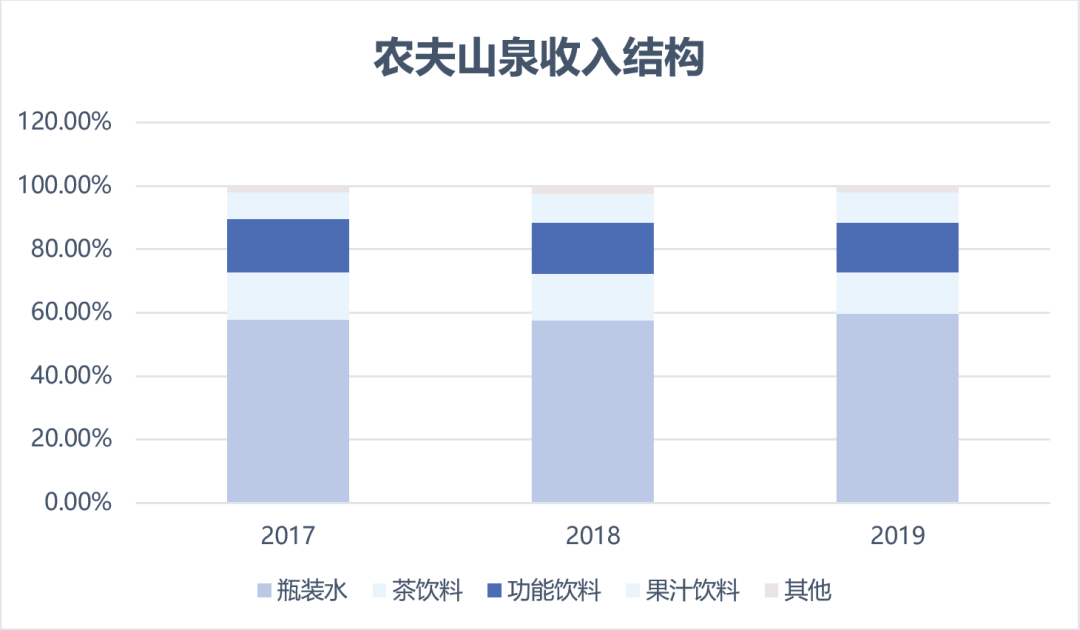

根据收入结构来看,茶饮、功能性饮料和果汁饮料都是农夫山泉目前主要建设的方向。

来源:公司招股书,元气资本

值得一体的是茶饮中的无糖茶。虽然在开篇,数据告知我们的上升通道领域中并没有茶饮料,但是如果单看无糖茶饮的零售额,仍然可以观察到一个高增长的态势,2014-2019年无糖茶饮CAGR高达32.6%,远远高于含糖茶饮3%的表现。

“东方树叶“目前暂居市占率首位,但更多是来源于线下渠道优势。仅以线上来看,元气森林的燃茶在多个节点都超越东方树叶的销量。二者总体高下难判。

处于快速增长期的功能饮料市场,农夫山泉也进行了布局。但是,功能饮料市场呈现“一牛三羊”的格局,红牛市占率40.9%,中沃/东鹏特饮/乐虎以15.4%/14.9%/14.6%紧追其后,四者相加达到约86%的市占率。

虽然农夫山泉具有以弱胜强、后发制人的经验,但根据其产品矩阵中仅仅是定期对“尖叫”和“力量帝维他命水”更换包装和口味的举动,可以推断暂时不会在该市场进行发力。

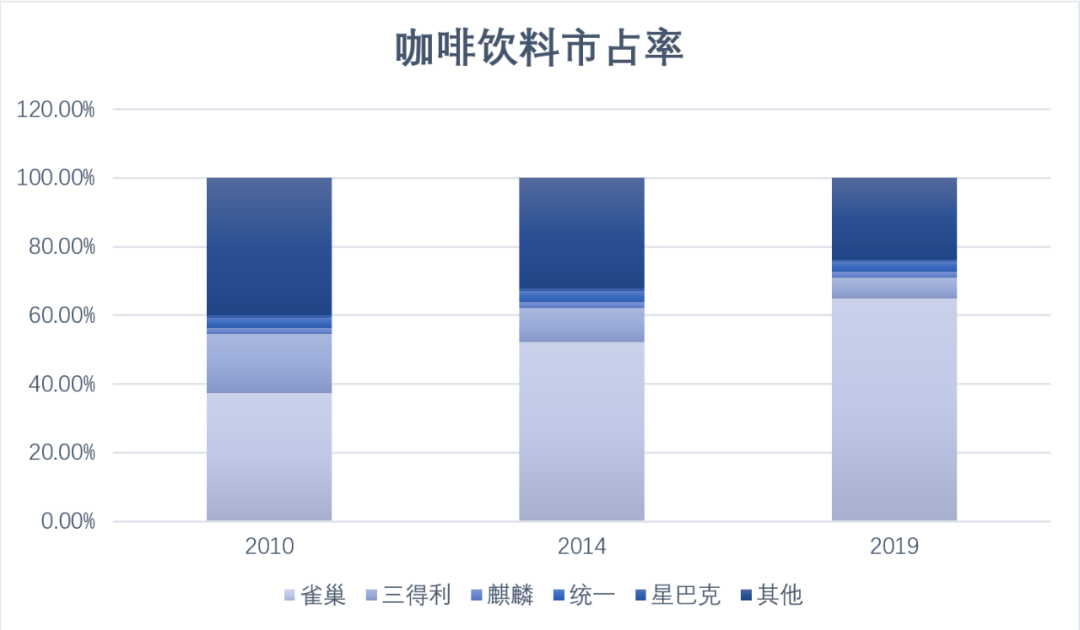

因此,上升领域中除了瓶装水、功能饮料,我们判断软饮行业下一个竞争白热化的地带会是咖啡饮料。

107亿的市场虽然不大,但是2005-2009、2009-2014、2014-2019年CAGR的两位数的表现都预示着这个市场的广阔空间。

来源:Euromonitor,元气资本

目前在这一领域,雀巢一家独大,2019年市占率高达64.8%。但随着伊利、农夫山泉等了解国内市场和用户、强渠道的食品饮料巨头加入进来,我们判断,咖啡市场的格局在未来3-5年将迎来巨大的变化。

(编辑:李国坚)