本文来源于微信公众号“新材料在线”。

新材料作为高新技术的先导和基石,是“发明之母”和“产业粮食”,更是国家科技水平前瞻性指标。目前我国新材料产业规模、技术水平、发展机制等方面与国外仍存在较大差距。

我国新材料的进口率高达86%,自给率仅14%;

化工新材料产业国内保障能力只有50%;

用量较大的工程塑料和特种橡胶自给率仅30%;

高端高温合金主要要依赖进口;

……

新材料产业国产化需求迫切,具有技术优势的国产替代材料将获得未来市场,进口替代仍将是未来一段时间新材料投资的主要逻辑。

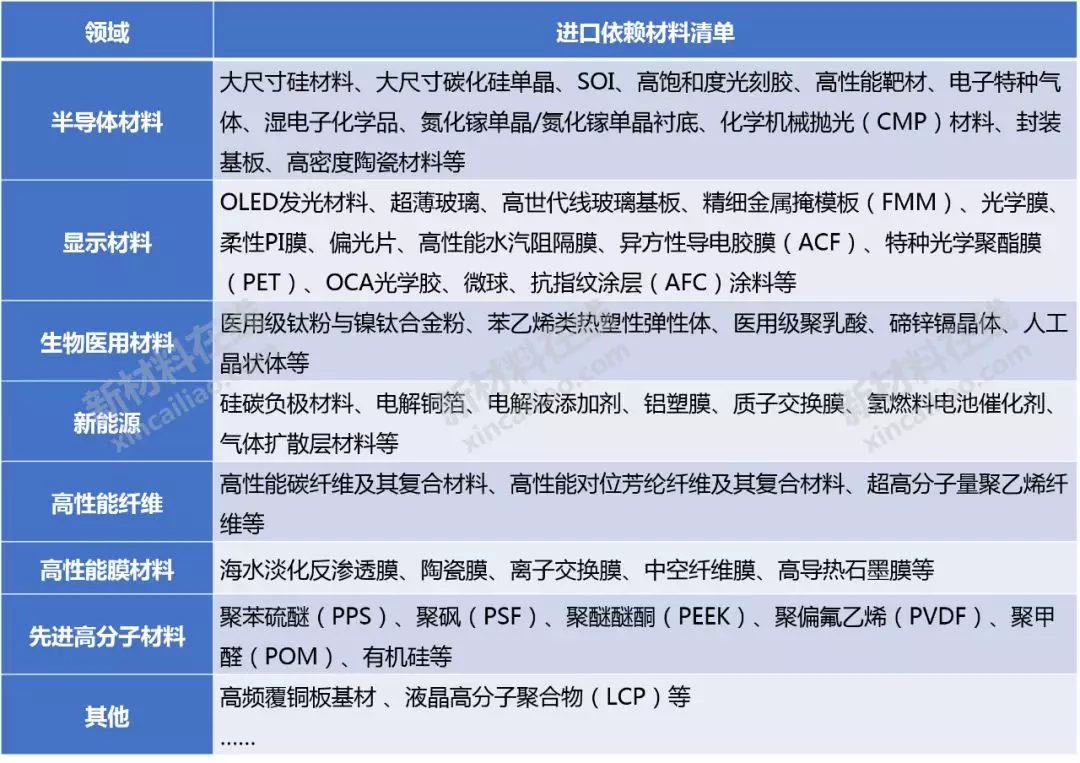

新材料在线®针对我国重点应用领域急需的新材料产业情况进行了研究与分析,整理了50+种高度依赖进口的新材料清单:

Source:新材料在线®

半导体和显示行业的核心材料、器件、设备几乎全部依赖进口。对于本土投资者、创业者来说,这是一次凤凰涅槃的巨大机会。数据显示,半导体材料国产化率普遍偏低,进口替代空间巨大。

Source:公开资料整理

以下为半导体及显示行业10大高度依赖进口的关键材料分析:

一 大硅片

硅片也称硅晶圆,是制造半导体芯片最重要的基本材料,其最主要的原料为单晶硅。硅片直径越大,其所能刻制的集成电路则越多,芯片的成本也随之降低。大尺寸硅片对技术的要求很高,良品率极低,企业进入壁垒极高,全球大硅片市场形成寡头垄断的竞争格局。目前中国大陆自主生产的硅片以6英寸(150mm)为主,产品主要应用领域仍然是光伏和低端分立器件制造,8英寸(200mm)和12英寸(300mm)的大尺寸集成电路级硅片依然严重依赖进口。

▉ 全球大硅片产业竞争格局 ▉

集成电路用硅片是制造技术门槛极高的尖端高科技产品,全球只有大约10家企业能够制造,市场基本被日韩厂商垄断。

Source:公开资料整理

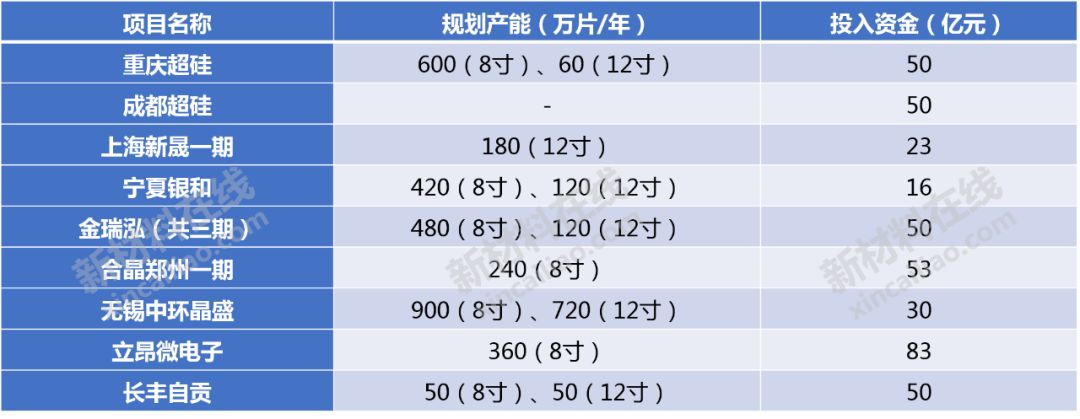

▉ 国内大硅片知名企业布局▉

Source:前瞻产业研究院

二 光刻胶

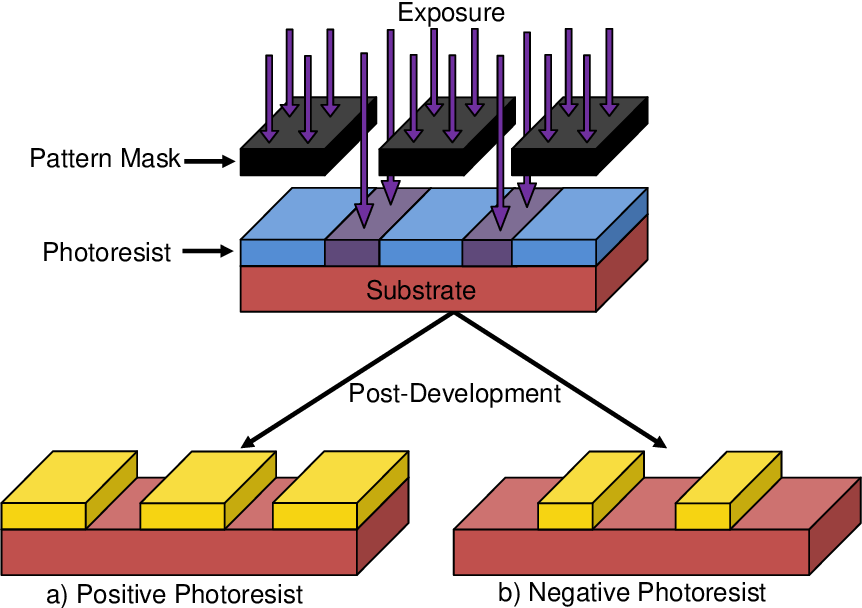

Source:新材料在线®

光刻胶是微电子技术中微细图形加工的关键材料之一,其成本约占整个芯片制造工艺的30%,耗费时间约占整个芯片制造工艺的40%-60%,是半导体制造中最核心的工艺。

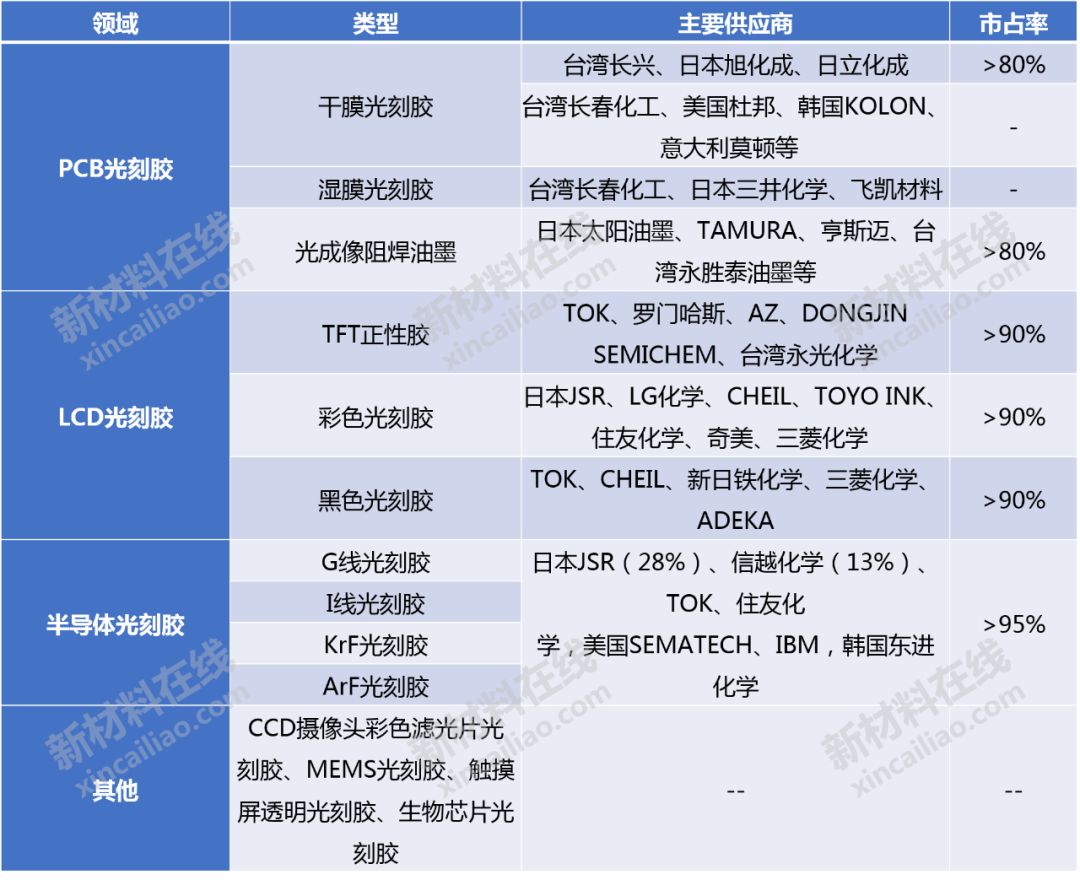

目前国内光刻胶自给率仅10%,主要集中于技术含量相对较低的PCB领域。6英寸硅片的g/i线光刻胶的自给率约为20%,8英寸硅片的KrF光刻胶的自给率不足5%,12寸硅片的ArF光刻胶目前尚无国内企业可以大规模生产。

▉ 全球光刻胶产业竞争格局 ▉

表5 全球光刻胶知名企业竞争格局

Source:公开资料整理

▉ 国内光刻胶知名企业 ▉

Source:产业信息网、国海证券研究院

三 偏光片

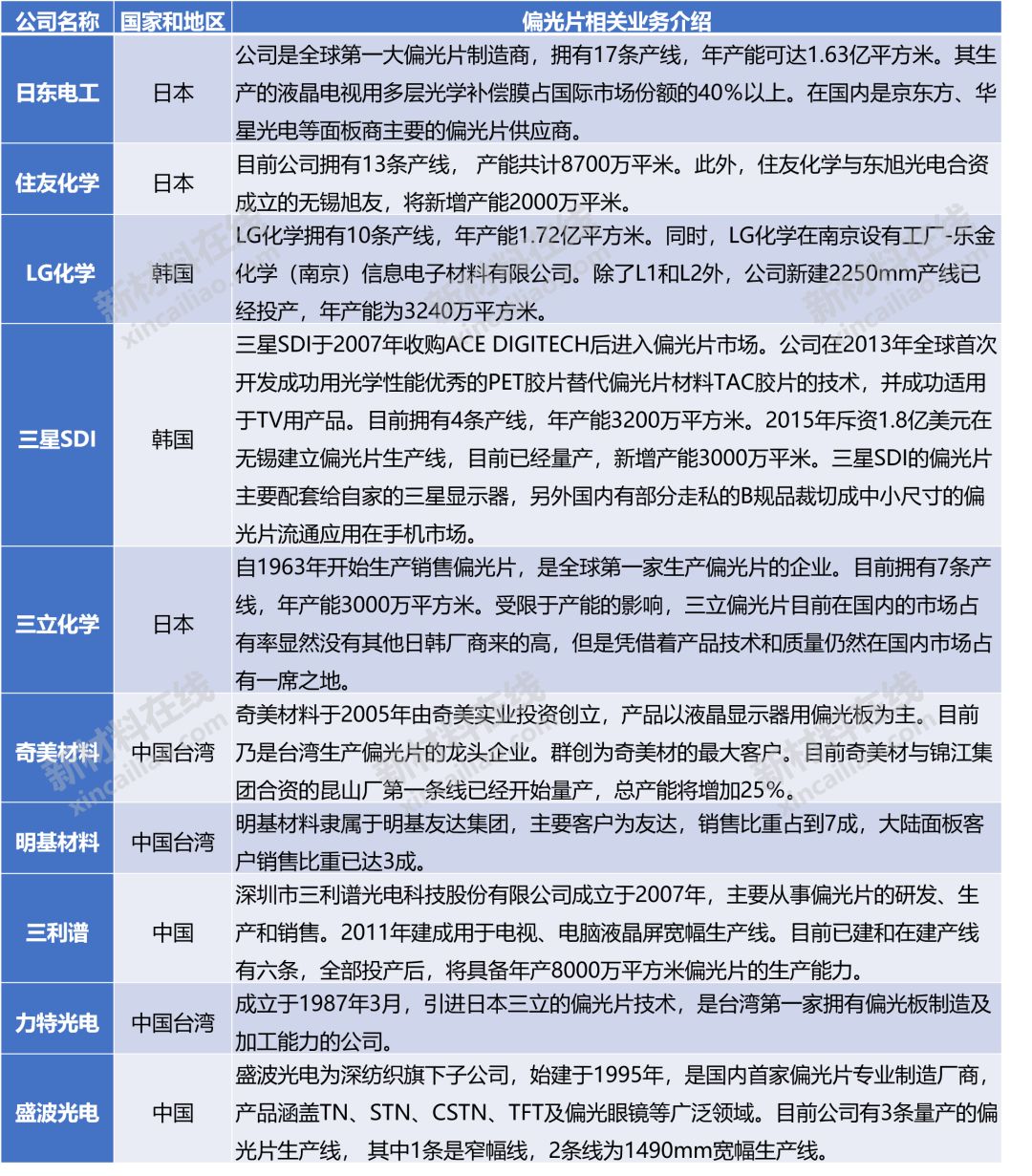

偏光片是一种可以使天然光变成偏振光的光学元件,是制造液晶显示屏的必备部件,主要由PVA膜、TAC膜、压敏胶、离型膜和保护膜等复合而成。偏光片最核心的原材料是 PVA 膜和 TAC 膜,核心膜材 PVA 负责偏振作用,TAC 膜则起到对延伸的 PVA 膜的支撑和保护,二者约占总成本的 60%~70%。目前,两种膜材的主要供应商均为日韩企业。

▉ 全球偏光片产业竞争格局 ▉

▉ 国内偏光片知名企业 ▉

Source:民生证券研究院

四 OLED发光材料

OLED材料主要包括两部分:发光材料和基础材料。OLED发光材料主要包括红光主体/客体材料、绿光主体/客体材料、蓝光主体/客体材料等,OLED显示技术实现自发光的基础。目前,OLED发光材料中的最核心发光材料具有较高的专利壁垒,主要被韩日德美企业所掌控,国内企业主要从事OLED 中间体和单体粗品生产。

▉ 全球OLED发光材料产业竞争格局 ▉

Source:公开资料整理

▉ 国内OLED发光材料知名企业 ▉

表10 国内OLED厂商产品情况

Source:公开资料整理

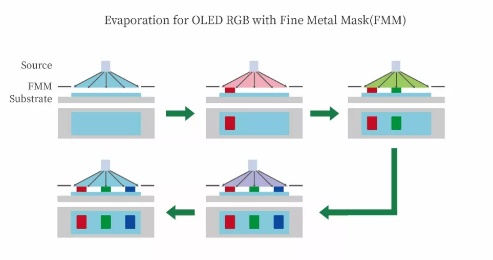

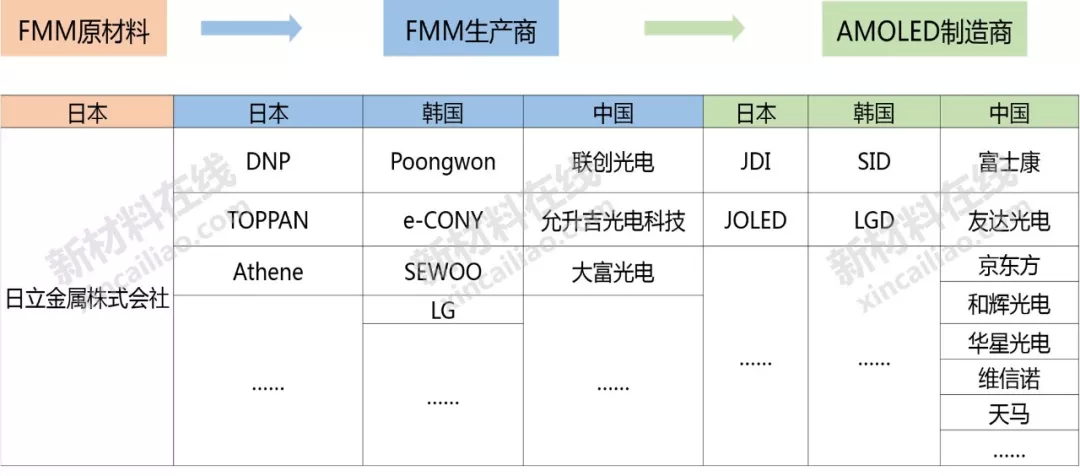

五 精细金属掩模板

精细金属掩膜版(Fine Metal Mask,简称FMM)是OLED蒸镀工艺中的消耗性核心零部件,主要材料是金属或金属+树脂。其主要作用是在OLED生产过程中沉积RGB有机物质并形成像素,在需要的地方准确和精细地沉积有机物质,提高分辨率和良率。

如果需要制造高精度FMM,就需要更高级的INVAR合金(Super INVAR alloy)。现在市面上唯一能提供满足FMM使用要求的Super INVAR alloy合金厂商是Hitachi Metals。目前国内FMM材料处于初始研发阶段,并不具备量产条件。

表11 FMM产业链竞争格局

Source:OLED industry

六 湿电子化学品

湿电子化学品指为微电子、光电子湿法工艺(主要包括湿法刻蚀、湿法清洗)制程中使用的各种电子化工材料,是集成电路工艺制程中的关键性基础化工材料。不同线宽的集成电路制程工艺中必须使用不同规格的超净高纯试剂进行蚀刻和清洗,其关键生产技术包括混配技术、分离技术、纯化技术以及与其生产相配套的分析检验技术、环境处理与监测技术等、包装技术等。在半导体湿化学品供应商方面,市场份额主要掌握在欧美、日本、韩国等国家的企业手中,高端产品市场依赖进口。

▉ 全球湿电子化学品产业竞争格局 ▉

在半导体湿化学品供应商方面,市场份额主要掌握在欧美、日本、韩国等国家的企业手中,包括德国巴斯夫,美国亚什兰化学、Arch 化学,日本关东化学、三菱化学、京都化工、住友化学、和光纯药工业,台湾鑫林科技,韩国东友精细化工等,上述公司占全球市场份额的85%以上。

Source:公开资料整理

▉ 国内湿电子化学品知名企业 ▉

湿电子化学品领域与国外尚有较大差距,高端市场主要集中在美、日、欧等少数大厂商手中,比如在对电子化学品纯度等级要求较高的半导体和平板显示领域,我国内资企业市场占有率仅达到 25%左右。

Source:公开资料整理

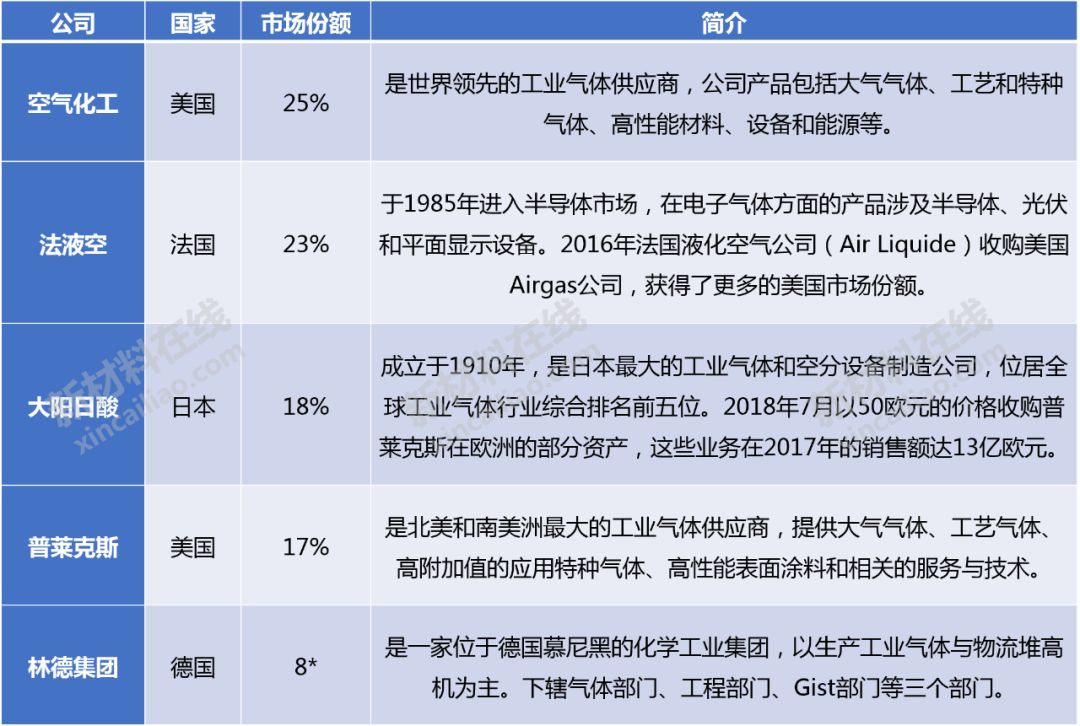

七 电子特种气体

电子气体是指用于半导体及相关电子产品生产的特种气体,被广泛应用于国防军事、航空航天、新型太阳能电池、电子产品等领域,是电子工业体系的核心关键原材料之一,市场准入条件高。其行业技术壁垒在于从生产到分离提纯以及运输供应阶段,一直受到欧美发达国家的技术封锁。电子特种气体行业集中度高,美电子特种气体行业集中度高,美国气体化工、美国普莱克斯、法国液化空气、日本大阳日酸株式会社和德国林德集团五家公司垄断全球特种气体91%的市场份额。国内企业主要集中在中低端市场。

▉ 全球电子特种气体产业竞争格局 ▉

Source:semi

▉ 国内电子特种气体知名企业 ▉

八 高纯溅射靶材

利用离子源产生的离子轰击固体表面,使固体表面的原子离开固体并沉积在基底表面,被轰击的固体称为溅射靶材, 是集成电路制造过程中的关键材料,根据应用领域,分为半导体靶材、面板靶材、光伏靶材等。高纯溅射靶材制造环节技术门槛高、设备投资大,在溅射靶材产业链各环节的企业数量呈现金字塔型分布,半导体溅射靶材行业集中度很高,前五大厂商占比超过80%。具有规模化生产能力的企业数量相对较少,主要分布在美国、日本等国家和地区。

▉全球靶材产业企业竞争格局 ▉

Source:公开资料整理

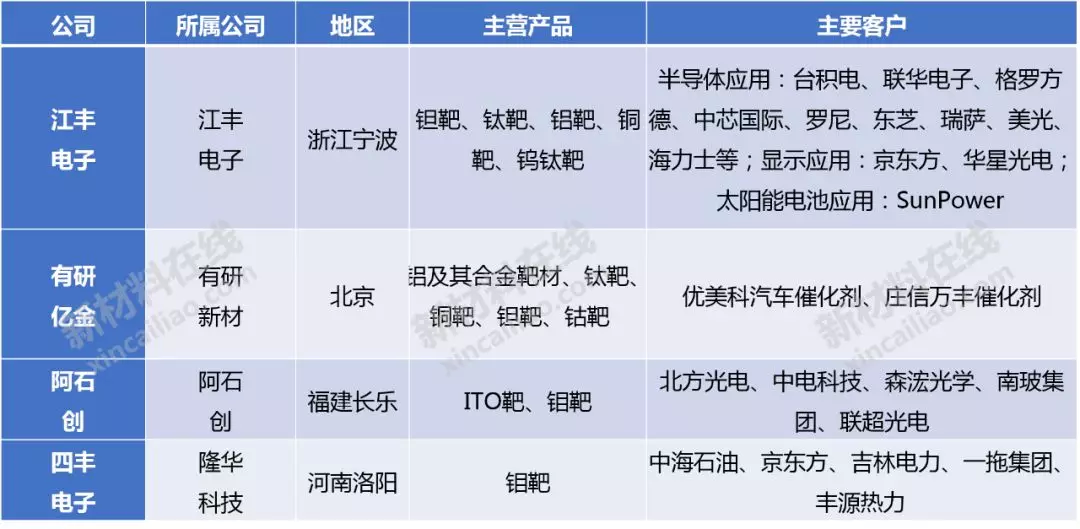

▉ 国内靶材知名上市企业 ▉

Source:公开资料整理

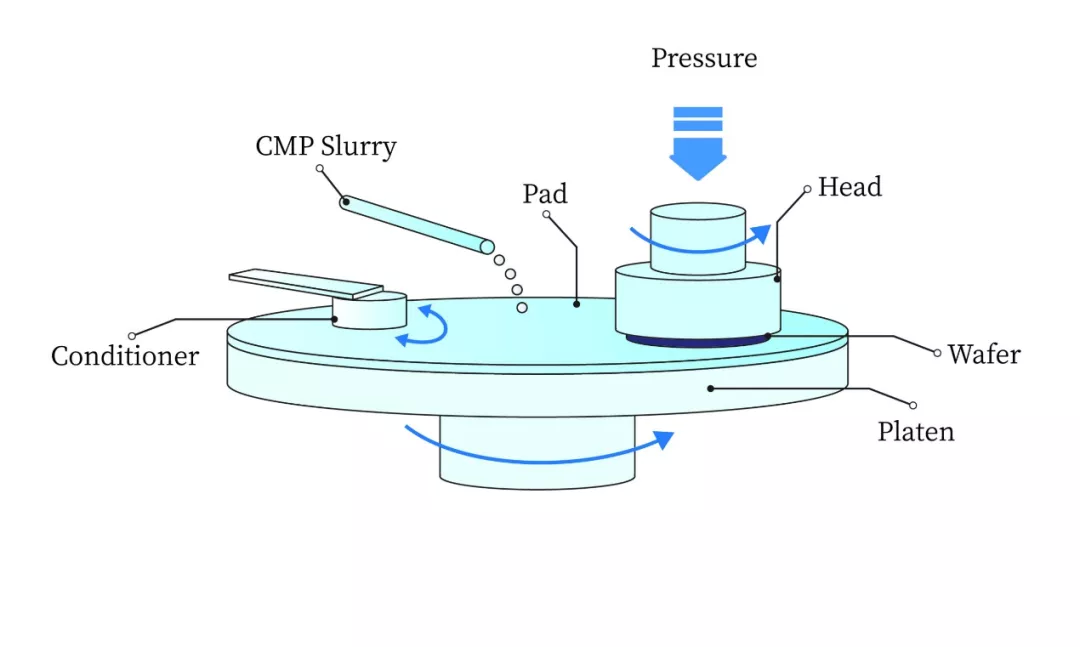

九 化学机械抛光(CMP)材料

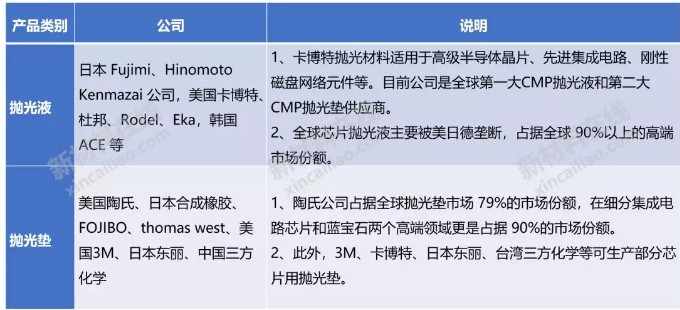

化学机械抛光(CMP)是集成电路制造过程中实现晶圆全局均匀平坦化的关键工艺,是通过化学作用和机械研磨的组合技术来实现晶圆表面微米/纳米级不同材料的去除,从而达到晶圆表面的高度(纳米级)平坦化效应。抛光材料是 CMP 工艺过程中必不可少的耗材,具有技术壁垒高,客户认证时间长的特点,一直以来处于寡头垄断的格局。根据功能的不同,抛光材料可划分为抛光垫、抛光液、调节器、以及清洁剂等,主要以抛光液和抛光垫为主。全球芯片抛光液市场主要被在美国、日本、韩国企业所垄断。全球 CMP 抛光垫几乎全部被陶氏所垄断,占据80%的市场。

▉ 全球CMP材料产业竞争格局 ▉

全球芯片抛光液市场主要被美国、日本、韩国等企业垄断,占全球高端市场份额90%以上。CMP抛光垫方面,陶氏杜邦占79%的市场份额。

Source:公开资料整理

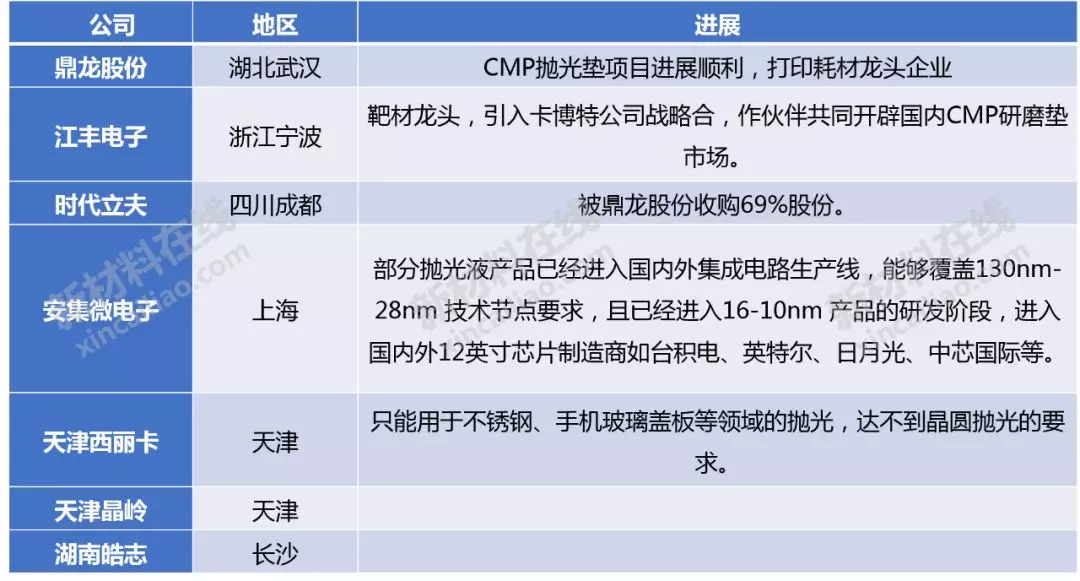

▉ 国内CMP材料知名企业 ▉

抛光液方面,目前中国在不锈钢、铝、钨等中低端领域抛光液基本实现国产化。安集微电子率先在高品质抛光液技术方面打破国外垄断,进入晶圆抛光液领域。抛光垫方面,中国企业在高端抛光垫市场几乎属于空白,近年来鼎龙股份逐步取得突破。

十 碳化硅单晶

碳化硅功率半导体产业链主要包含单晶材料、外延材料、器件、模块和应用这几个环节。碳化硅单晶是碳化硅功率半导体技术和产业的基础,质量、大尺寸的碳化硅单晶材料是碳化硅技术发展首要解决的问题,持续增大晶圆尺寸、降低缺陷密度(微管、位错、层错等)是其重点发展方向。

碳化硅单晶材料主要有导通型衬底和半绝缘衬底两种, 是第三代半导体材料技术成熟度最高的材料,目前基本被国外企业垄断。

高导通型衬底材料是制造碳化硅功率半导体器件的基材。半绝缘衬底具备高电阻的同时可以承受更高的频率,因此在5G通讯和新一代智能互联,传感感应器件上具备广阔的应用空间。

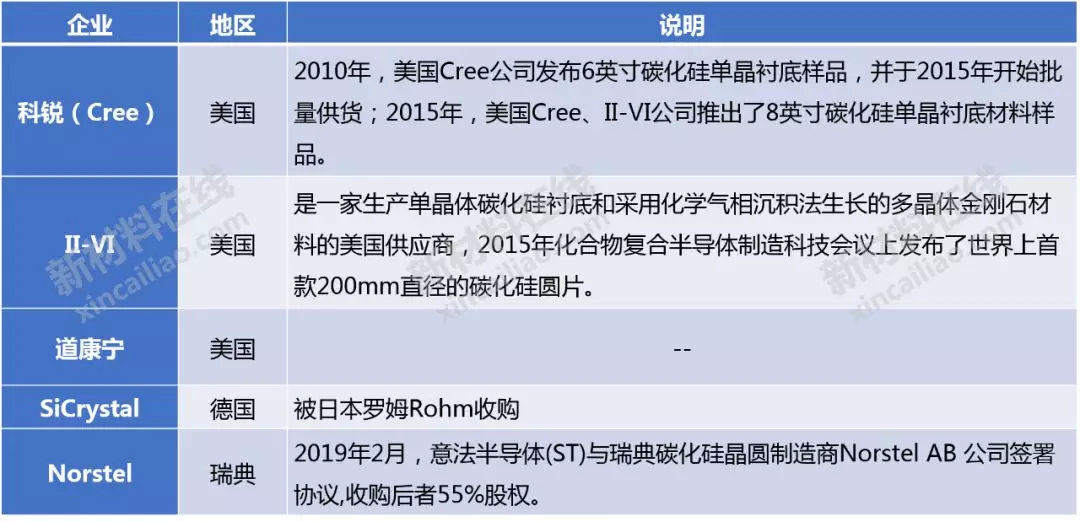

▉ 全球氮化硅单晶产业竞争格局 ▉

Source:公开资料整理

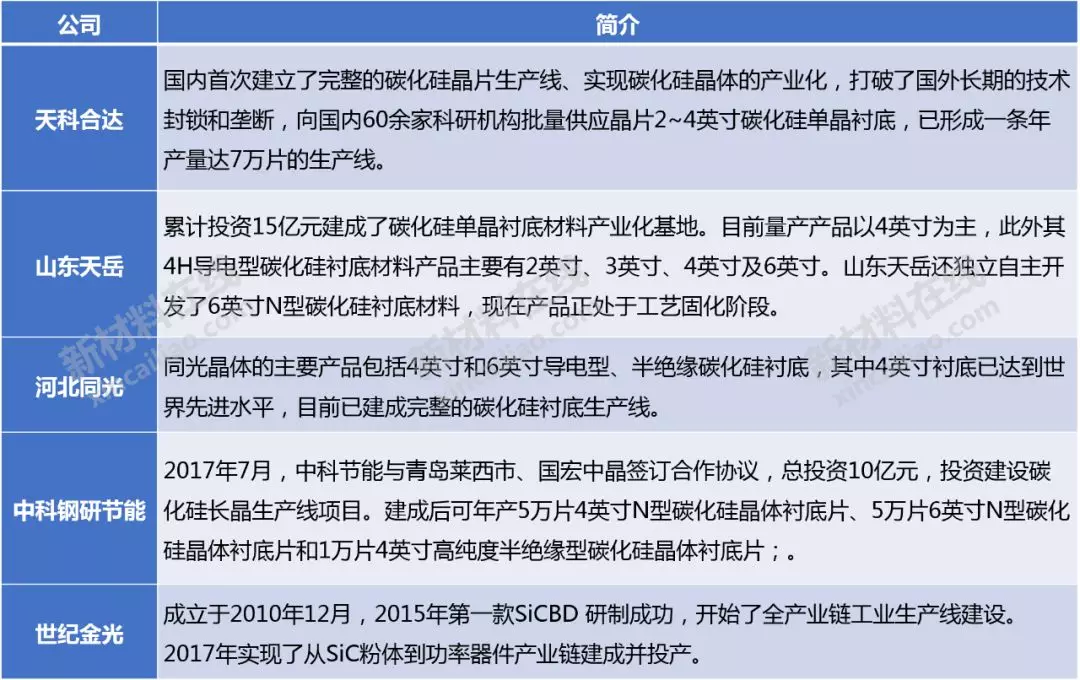

▉ 国内氮化硅单晶知名企业 ▉

国内主要碳化硅单晶衬底材料企业和研发机构已经具备了成熟的4英寸零微管碳化硅单晶产品,并已经研发出了6英寸单晶样品,但是在晶体材料质量和产业化能力方面距离国际先进水平存在一定差距。

Source:公开资料整理

当前,新一轮科技革命与产业变革蓄势待发,全球新材料产业竞争格局正在进行重大调整。未来五年,是产业结构调整、制造业转型升级的关键时期。

(编辑:文文)