本文来源“万得资讯 ”。

筑底过后,航运板块业绩反弹趋势渐显。

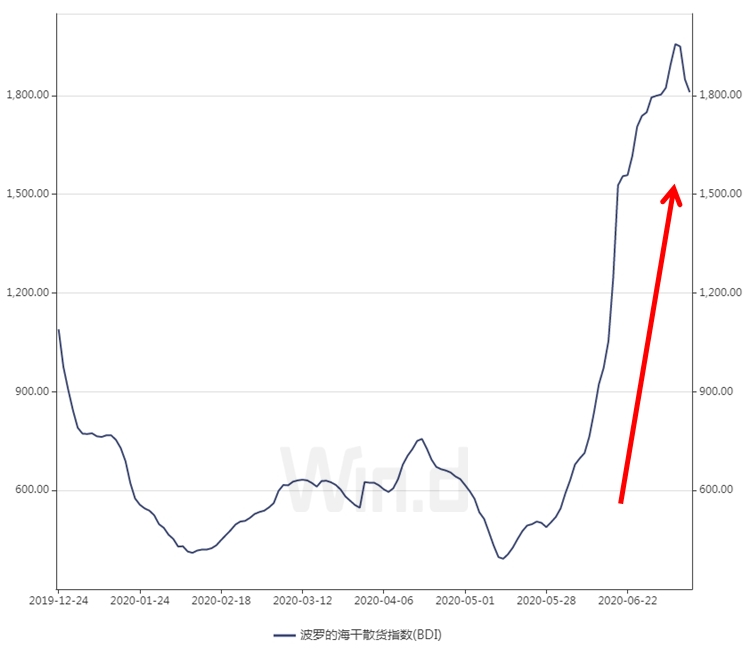

Wind梳理显示,截至目前,BDI(波罗的海干散货指数)年内涨幅已超八成,并重回10个月高点位置,TDI(沿海集装箱运价价格指数)则触底回升,并创两个月新高。

此外,部分航运板块个股中报预告显示,其同期业绩有望实现大幅攀升。

航运板块“筑底回升”

种种迹象显示,航运板块正逐步摆脱“最糟糕的时刻”。

Wind数据统计显示,7月9日BDI报1810点,年内升逾800点,涨幅高达85.45%。其中,BDI于7月6日一度升至1956点,创2019年9月27日以来新高。

中银期货研报分析,从BDI指数看,5月份以来干散货贸易有显著的回暖,这与中国经济活动的恢复有较大的关系。

报告认为,虽然今年全球贸易及航运市场疲软,但中国船供油市场出现了逆势上涨。今年1-4月保税油供应量462万吨,同比增幅17.3%。这不仅与中国的经济恢复有关,也与中国的出口退税政策帮助国内供应大幅增加以至价格竞争力增加有关。

国投安信期货研报分析,上半年,系列黑天鹅事件的爆发让已然低迷的航运产业再次蒙上阴翳,在卫生事件、原油价格战等风险事件的多重冲击下,利多因素被众多利空掩盖,航运行情逻辑由底部反弹切换为下行筑底。得益于班轮公司对运力的严格控制,集运指数呈现宽幅V型走势,与其他航运市场表现大相径庭。

Wind数据梳理显示,海运板块方面,纳入统计的11家企业中,招商轮船、招商南油中报业绩预告大幅攀升。具体来看:

招商轮船中报预告显示,同期净利润约28亿元—31亿元,同比增幅达489%—553%。

招商南油中报预告显示,同期净利润约11亿元—12亿元,同比增幅达226%—256%。

国投安信期货研报表示,集装箱运价变化受众多因素制约,包括长期因素、短期因素,也有需求因素和供应因素,而决定未来半年运价趋势的核心变量有两个,一是全球经济恢复情况,取决于欧美经济的恢复情况、卫生事件发展阶段和政治扰动因素,二是航商对运力控制力度的把握,运力控制力度是否能和需求变化相匹配是关键。

业绩展望现分歧

展望下半年市场,国投安信期货研报提醒,上半年卫生事件对集装箱运输航运的影响,主要分为三个阶段,主导因素由卫生事件向欧美卫生事件进行了切换;当前及下半年,全球宏观环境将持续处于第三阶段——卫生事件和经济恢复并存的常态,经济恢复速度和卫生事件持久性是决定需求侧变化的主要变量。海外卫生事件存在较大不确定性,未来半年航运需求难言乐观。

其中,下半年进入经济恢复和卫生事件并存的新常态,但班轮公司仍将维持“紧供应”的策略,减少新船订购量,船舶报废需求增加,船期随市调整、但整体偏紧且存在滞后,市场有效供需将维持紧平衡状态。

报告认为,预估下半年全球卫生事件很难走出平台期,而在卫生事件走出平台期之前,集运费率走势将以高位窄幅震荡为主;随着卫生事件渡过平台期,货运需求开始稳步回升、航商信心增强,运力管控力度也将放松,运价波动幅度回归正常,运费水平也将重新得到市场定价。

中金公司研报认为,航空航运等低估值周期板块有望在大盘向上中迎来估值修复,而在传统经济估值修复完成后,快递的高成长性和盈利增速仍将继续带动板块向上。公路以及H股的部分港口个股2021年分红收益率已经达到6-7%,为绝对回报品种。

此外,根据报告二季度盈利预测,超预期行业为油轮,低于预期行业或为机场航空。其中:

1、运油方面,三季度或由于储油船释放而承压,但长期周期仍向上,二季度业绩大幅改善,建议三季度末布局四季度旺季。

2、集运方面,卫生事件对外需的最坏冲击已经过去,欧美PMI和中国新出口订单PMI触底回升。

3、港口方面,关注低估值标的。

值得注意的是,6月底以来,沿海集装箱运价价格指数明显攀升,其7月10日报633.96,续创5月11日以来新高。

中银期货研报援引专业机构分析,得益于中国经济活动恢复,铁矿石贸易量预计在2020年保持稳定,粮食作为刚需受到影响也相对较小,今年以吨海里计小幅增长3%。石油成品油预计需求下降10%,供给降低6%,贸易下滑。油轮进行浮式储油消化部分供应过剩。集装箱运量的跌幅最大,预计2020全年可能降低10.3%,而二季度预计同比将大幅减少30%。(编辑:刘瑞)