美联储是否已经启动了国债收益率曲线控制政策(Yield-Curve-Control)?智通财经APP了解到,目前,许多分析师已经对该政策会产生的影响进行了分析。总体而言,美联储声称正在对所谓的收益率曲线控制进行“进一步分析”。但是,看看最近几个月10年期美国国债收益率的持平趋势,就会引出一个明显的问题:收益率曲线控制已经开始实施了吗?

对于外行而言,收益率曲线控制是央行承诺购买足够数量的长期债券,以防止利率升至特定目标收益率之上。其目标是通过将利率压低至市场青睐的水平以下来刺激经济。

作为一种政策工具,收益率曲线控制是在过去十多年的大部分时间里盛行的量化宽松政策(QE)之外的另一种选择。QE是使用新印的钞票作为购买政府债券和其他资产的笼统策略,而收益率曲线控制则专注于通过购买和出售资产来明确管理特定利率。

为什么从中央银行会从QE转向收益率曲线控制 ?一种观点认为,在利率再次接近零的情况下,收益率曲线控制是一种比QE更有效的刺激经济的工具。

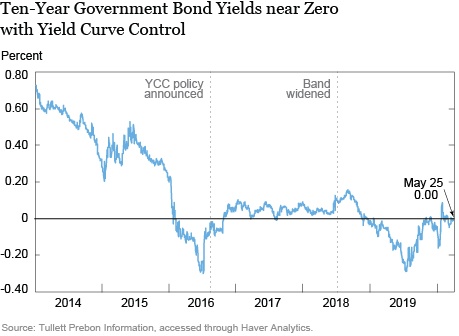

这种政策有用吗? 收益率曲线控制是日本央行自2016年开始使用的。虽然效果很明显,但评论褒贬不一。正如纽约联储最近的一份研究报告所讨论的,向收益率曲线控制政策转移的影响在金融市场上变得显而易见。日本10年期国债收益率“接近目标水平0%,并在未来两年保持相当稳定。”日本已远低于美国或德国市场的收益率波动性在进一步下降,月度变化的标准差较双宽松(QQE)期间下降了约一半。”

四年过去了,结果如何?在提高通货膨胀的目标上(日本长期遭受持续的通货紧缩和通货紧缩)进展不大。乐观的说法是,如果没有收益率曲线控制,核心通胀率可能会进一步下降。是的,但一个与事实相反的另一个事实是很难证明,尤其是在宏观经济学领域。因此,收益率控制曲线在这个问题上仍存在争议。

至于对实体经济的影响,这也是一个未知地带。在2016年收益率曲线控制实施后,卫生事件爆发前1年,日本国内生产总值(GDP)趋势温和回升。然而,经济增长的回升与2016年前的增长速度一致,因此,市场尚不清楚收益率曲线控制对这种变化的贡献有多大。

美联储在6月9日至10日的会议纪要中指出,“所有与会者都同意,对YCT(收益率上限或目标)政策的设计和实施,以及它们可能产生的经济和金融影响进行进一步分析,都将是有益的。”

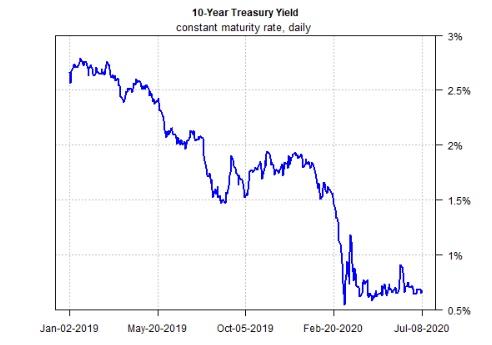

在形式上,美联储并没有瞄准国债收益率,不过最近10年期国债收益率的持平表明,情况并非如此。除了少数例外情况,10年期国债收益率自4月份以来一直异常稳定,在0.6%-0.7%的窄幅区间内徘徊,只有一次短暂飙升至0.91%。

这是巧合吗?尽管美国对收益率曲线控制的关注越来越多,但分析师有理由怀疑,美联储是否在没有正式宣布的情况下对该政策进行了测试,以及市场目前是否认为收益率曲线控制定价为已成为定局。

许多分析师表示,不管怎样,收益率曲线控制的理由正在增加。例如,美联储资深观察家Tim Duy(俄勒冈大学经济学家)预计,美联储对收益率曲线控制的任何怀疑“最终都会消失”。为什么?正如他媒体上解释的那样:“我的立场是假设经济持续疲弱,通胀持续低于目标,以及美联储最终不愿(通过量化宽松)继续扩大资产购买规模。”他补充说,“随着新一波卫生事件席卷南部和西部,越来越明显的是,美国经济不会经历v型复苏。”

Columbia Threadneedle Investments的资深利率和外汇分析师Ed Al-Hussainy也认为,限制收益率的理由越来越充分。“我预计收益率曲线控制将在两个方面积极参与美联储的工具箱,”他上月对债券买家表示。首先,“作为巩固曲线前端前瞻性指引的一种方式,并激励财政部在为2020-21年的赤字融资时,偏向于发行债券/短期债券。”其次,“作为在国债曲线无序陡峭的情况下限制长期债券收益率的一种选择。”

许多人对收益率曲线控制持怀疑态度,包括美联储货币政策委员会的成员。根据某些说法,只要利率保持在低位,限制美国国债收益率的必要性就是多余的。

问题是这场辩论是否已经变得毫无意义了?蒙特利尔银行资本市场(BMO Capital Markets)的美国利率策略师Jon Hill表示,近几个月对收益率曲线控制关注的增加,基本上意味着,美联储或许已经意外地实施了该政策。