智通财经APP获悉,今年是黄金行业并购交易频繁的一年,迄今为止,已经有10宗相关交易,交易价格从21.1美元/盎司到182.83美元/盎司不等。根据常识,现金流为正的黄金生产商将在收购中获得高估值,但最近情况并非如此。同时,预计在金价走势强劲的情况下,收购价格将创下新高,而事实也非这样。所有辖区黄金勘探商的收购价格都与2017年持平。

本文将探讨不同领域交易价格差异,以更好地了解哪些领域的交易价格是合理的,以及哪些领域是需要小心的。

黄金生产商

到目前为止,已经看到四笔并购交易:Argonaut收购Alio黄金(ALO.US) ,Endeavour Mining 收购Semafo,SD Gold收购TMAC Resources,紫金矿业收购Guyana Goldfields。

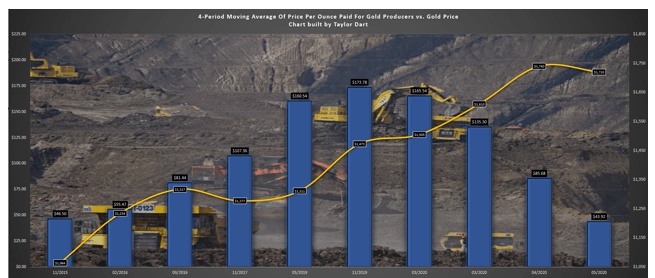

2020年年初,黄金生产商每盎司交易价格的4周期移动平均值为173.78美元/盎司,金价为1,473美元/盎司。然而,这四笔收购的平均交易价格为37.19美元/盎司,金价为1,720美元/盎司。因此,金价17%的上涨导致了生产商每盎司交易价格超过70%的下跌。这表现出巨大的反差,也许可以部分归因于2019年完成的交易质量高,而2020年完成的交易质量较低。不过,这仍是一个鲜明的对比。

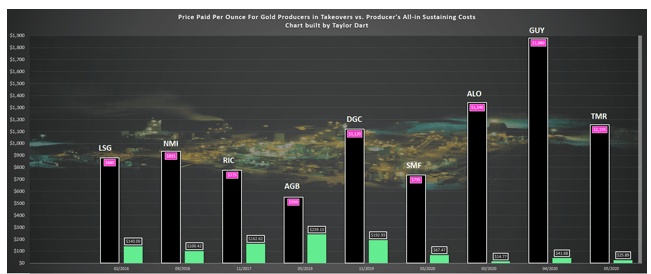

确定每盎司交易价格的一个重要因素是总利润,维持成本高的生产商因估值低迷而被收购。最近的例子是Guyana Goldfields,TMAC Resources和Alio黄金。这三个公司的平均总维持成本为1458美元/盎司,相对于行业平均水平而言是令人震惊的,三家公司的收购平均价为27.44美元/盎司,远低于黄金生产商在收购中的长期平均水平。

同时,行业中以成本低而著称的公司,如Atlantic Gold和Richmont Mines (RIC.US),均获得了高额溢价,平均价格为200.88美元/盎司。显而易见,在1级辖区中成本低于800美元/盎司的生产商可以轻松获取200美元/盎司的估值,但高成本生产商则无法得到超过50美元/盎司的估值。

总而言之,当谈到黄金生产商时,支付超过50美元/盎司的价格购买以高于1150美元/盎司的成本开采的黄金不是没有任何意义的。这也不是说他们暂时不能在高于这一估值的情况下进行交易,但这些公司的风险通常较高,成本如此之高通常是由于运营等问题所致。

因此,投资者应该专注于以成本低而估值高的生产商。

黄金勘探商-所有辖区

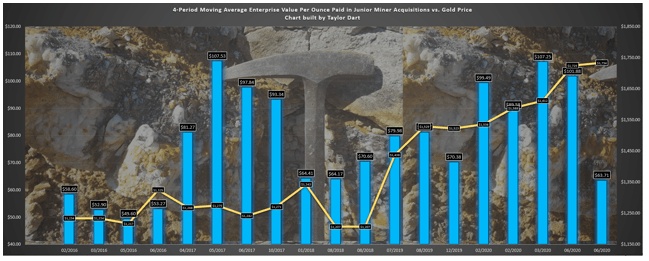

在黄金勘探领域也存在着大量的并购,尤其是在全球所有辖区。然而,尽管黄金价格比2017年上涨了400多美元/盎司,但黄金勘探的价格并未再创新高,峰值为107.25美元/盎司,低于2017年5月创下的107.53美元/盎司。4周期移动平均值此后跌至63.71美元/盎司,仅略高于2016年和2018年的水平,而金价接近1250美元/盎司。这种巨大的差异表明,不论金价上涨多少,都没有理由向全球勘探公司支付最高价,因为竞购者没有买单,而且很少有非生产性资产的竞价战。

一些投资者可能会认为这是不正确的,最近经常听到这种说法:某些勘探商的价值至少是200美元/盎司,因为几年前金价较低时,他们价值100美元/盎司。不幸的是,这种想法是错误的,通常是为了诱使投资者向已经估值很高的勘探商付出更多。

事实是,在所有辖区中,勘探商的实际价值仍低于100美元/盎司。如果将过去20笔黄金勘探商的收购价平均下来,其公允价值接近70.00美元/盎司。

因此,在您竞标一家今年上涨500%至1000%而大多数竞购者都不会看两次的黄金勘探商前,确保您支付的价格不超过70.00美元的/盎司。唯一的例外是,如果它是极其难得的高质量资产,且预计成本低于750美元/盎司。

黄金勘探商-1级辖区

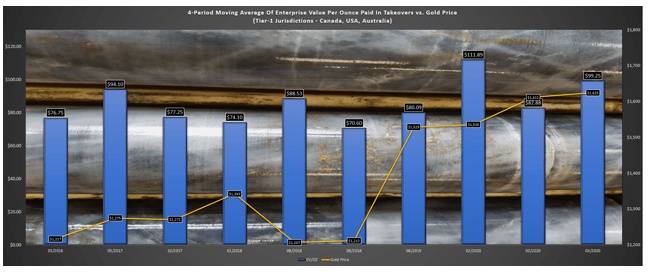

黄金行业中还有一个领域是求购者所渴望的,且是过去九个月中每盎司交易价格的4周期移动平均值创下新高的唯一领域。该领域是1级辖区的金矿勘探商,即那些尚未在加拿大、美国和澳大利亚地区生产的公司。

如下图所示,Ramelius Resources收购Spectrum Metals 之后,4周期移动平均值在2020年第二季度创下111.89美元/盎司的新高。尽管此后的4周期移动平均值有所下降,但目前其交易价格仍保持于三个领域中最高,这表明1级辖区中最具吸引力的资源需求旺盛,而且没有被竞购者低估。但该领域中的收购具有一个关键特征:90%的收购项目要么拥有高品位资源,要么拥有300万盎司以上的黄金;因此,不要指望大力推广初级矿场来获取估值。

幸运的是,有几家公司符合这个条件,而它们的交易价格远低于最近此领域的交易价99.25美元/盎司。它们是Marathon Gold, Integra Resources ,以及Skeena Resources。这些公司的估值都低于65.00美元/盎司,而库存都超过375万盎司黄金,符合过去顶级收购目标的要求。因此,可以在大幅修正后买入这些公司,它们显然是有价值的,如果能够在疲软时买入,将获得更大的价值。

尽管一些投机商正争先恐后地竞标一些最差的初级勘探商,即使从它们身上迄今已看到了500%的回报,但一些顶级公司的交易价格也超过了合理估值,而投机者在追逐热钱时却将他们抛在了脑后。这里的风险是,许多热门品牌,例如Freegold Ventures 和Tudor Gold正被低于标准的资本推高,且不再以有吸引力的估值交易。因此,对于那些在该领域寻求价值的人来说,关键是高利润的黄金生产商的定价错误,以及拥有世界一流资产的1级辖区勘探商的定价错误。

如上所述,Marathon Gold目前很适合买入,而Integra Resources和Skeena Resources将在进行大幅修正后回到高价值区域。对于刚接触此领域的投资者而言,即使在1级辖区,也不要为任何勘探商支付超过85美元/盎司的价格,除非它真的拥有世界一流的资产,且具有数百万1.5克/吨标准以上黄金库存的潜力。