本文来自“万得资讯”。

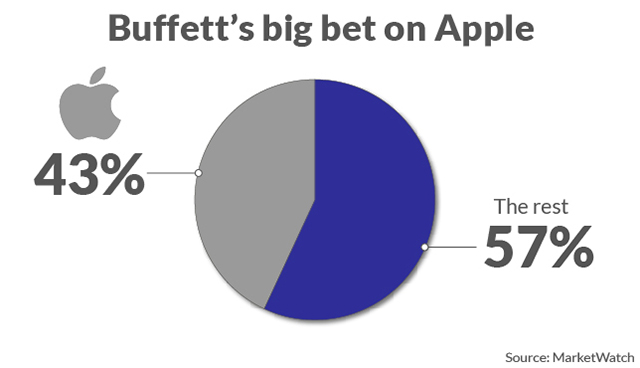

今年以来,科技股无视华尔街的唱空声一路走俏,就连厌恶科技公司的巴菲特也向科技股“低头”。伯克希尔哈撒韦公司对苹果(AAPL.US)的头寸已达到934.95亿美元,占其投资组合的43%。另一方面,受巴菲特偏爱的价值型企业,今年却整体呈跑输大盘的趋势。

科技股迟迟不回落,苹果占巴菲特持仓的“半壁江山”

根据媒体对伯克希尔哈撒韦公司持仓追踪数据来看,截至7月7日收盘,巴菲特对苹果的持仓市值达到934.95亿美元,占总体投资组合的43.41%。尽管巴菲特多年以来一直提倡“多样化投资”的理念,且对科技股报以厌恶态度,但今年以FAANG为代表的大型科技公司市值一路扩张,使得苹果公司占据巴菲特投资组合的“半壁江山”。

今年以来,以亚马逊(AMZN.US)、苹果、微软(MSFT.US)及谷歌母公司Alphabet为首的大型科技公司引领美股反弹行情,这四家企业截至7月7日收盘市值均超过万亿美元,年内涨幅分别62%、27%、33%以及11%。而另一方面,巴菲特偏好的价值型企业却在卫生事件期间表现萎靡,投资组合中头寸第二大的美国银行(BAC.US)今年以来跌幅达到34.76%,同期标普500下跌2.65%。

一方面是成长型企业股价如“脱缰野马”,另一方面是价值股的轮动仅仅“昙花一现”,华尔街今年也在不断“调整预期”。以成长型企业特斯拉(TSLA.US)为例,今年2月摩根士丹利对该公司的“牛市最乐观预测”为1200美元/股,但在市场还未完全恢复至卫生事件前水平的当下,特斯拉股价在7月却已达到1429.5美元/股的历史高点,年内暴涨逾200%。分析师不得不将牛市目标价上调至2070美元/股,但同时维持对特斯拉的卖出评级。

价值股持续落后成长股,市场风格切换何时来临?

天下没有不散的宴席,科技股的“狂欢”也终将回落至估值合理区间。但从目前来看,尽管近几年成长股越来越“贵”,而价值股的价格越来越具吸引力,但支撑本轮成长股跑赢价值股的逻辑短期内却很难改变。

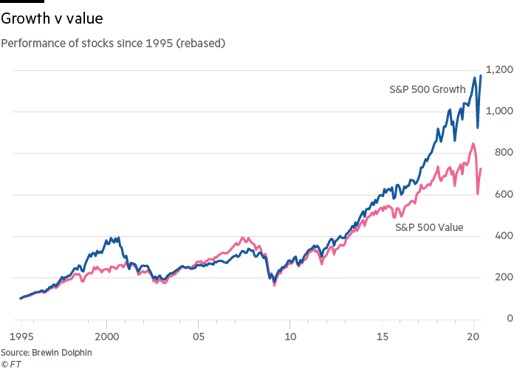

事实上,今年以来价值投资继续落后于增长投资,收益差距已经扩大到至少25年以来的最高点。根据财富管理公司Brewin Dolphin和Thomson Financial Datastream的数据,自1995年以来,价值型基金的回报率为624%,而同期增长型基金的回报率为1,072%。在卫生事件的推动下,美国大型科技公司持续领跑市场,进一步加剧二者早已存在的差距。

不过,尽管二者差距已经达到历史高位,但经济基本面短期内对价值投资者“并不友好”。价值企业对经济放缓较为敏感,尽管美股市场经历了10年的牛市,但是增长一直很缓慢。而自2009年以来,利率一直保持低位,且短期内全球央行很难打开加息通道,不利于价值企业提升盈利水平。

另一方面,成长型企业对利率和通胀等因素不太敏感,而是依靠创新和竞争优势。过去十年来增长最快的成长型企业都来自于技术变革领域,例如美国的“ FAANG ”科技公司。诸如谷歌,Netflix和苹果之类的企业在消费者中创造了新的需求来源,其股价因此一路飙升。

对于市场风格何时切换,机构观点存在分歧。一些分析师表示,目前价值型股票价格如此低廉、估值过低,可能正是风格切换前的布局良机。其他人则持怀疑态度,他们指出,业绩差距正在扩大。Brewin Dolphin的高级投资经理John Moore表示,价值投资在平衡的投资组合中发挥着作用,但投资者在寻找价值时需要有所选择。即将到来的经济低迷可能对价值投资者有利,因为现有公司将做出实质性改变,以抵御风暴,变得更强大。

而交银国际董事总经理洪灝则认为,全球范围内,价值股跑输成长股的程度已经达到了历史极端。因此,价值股、周期股应该开始跑赢。对于价值投资者来说,这是一个长期布局的机会。

(编辑:李国坚)