本文来自微信公众号“中金点睛”。

上半年我们重点推荐快递和油运,并根据公共卫生事件变化推荐了航空和公路。向前看,我们认为航空航运等低估值周期板块有望在大盘向上中迎来估值修复,而在传统经济估值修复完成后,快递的高成长性和盈利增速仍将继续带动板块向上。

我们预计,公路以及港股的部分港口个股2021年分红收益率有望达到6-7%,为绝对回报品种。本报告也对2Q盈利进行预测,超预期行业为油轮,低于预期行业或为机场航空。

快递、物流

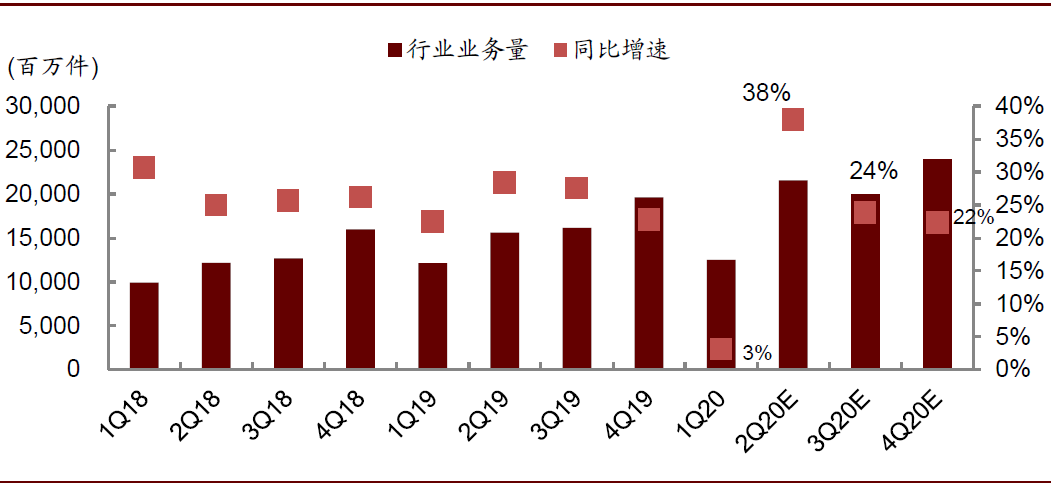

上半年激烈价格竞争下,行业集中度进一步提升且公司分化更明显,我们认为,2Q净利润仍有望实现同比增长,由于基数原因,下半年件量增速或回到20%-25%区间。我们认为,龙头公司业务量有望增长150~200%,即使假设单票净利润下降30~40%,剩下来的龙头公司净利润仍有望上涨50~100%,且格局稳定后单票净利润有望实现增长,而且龙头公司不会止步于快递,仍会介入如快运冷链供应链等业务,带来进一步市值空间。我们维持未来五年行业件量翻倍判断,且规模经济性支持进一步集中,建议优选龙头。

图表: 各季度快递业务量及增速

资料来源:国家邮政局,中金公司研究部

航空

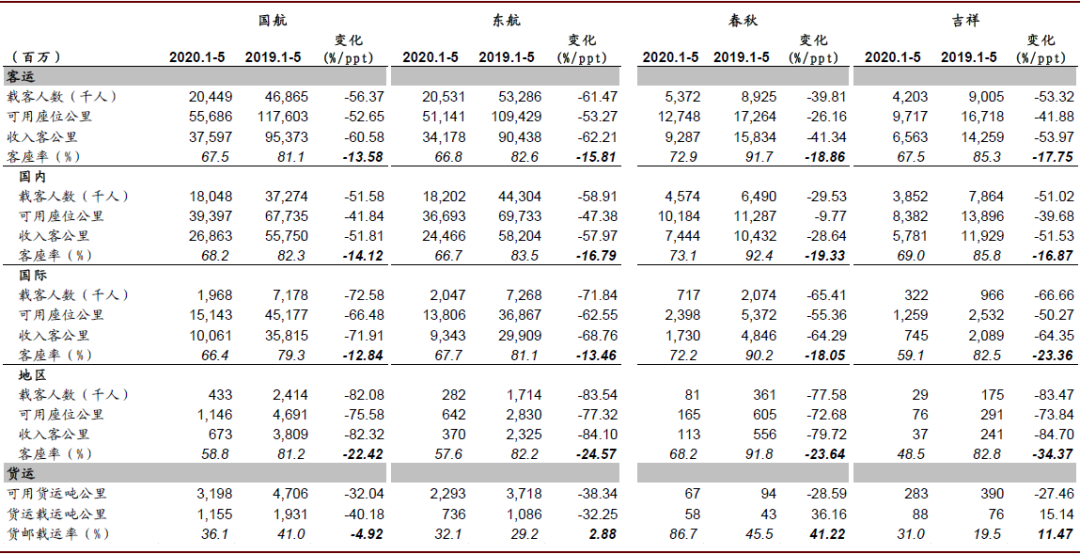

受公共卫生事件影响,2020年1-5月,全国民航旅客运输量累计同比下降56.5%,三大航同比下降56%-61%。我们认为航空需求低点已过,下半年国内需求复苏持续,国际需求或将在2021年下半年恢复到2019年水平。

考虑国际航空需求恢复显著慢于国内,国际线过剩运力和部分需求或将回归国内市场,叠加油价同比下降,我们认为需求恢复阶段,国内航线票价或将承受较大压力,但考虑航司大多采用边际成本定价,随着运力逐步回升,盈利也将持续边际改善。我们预计二季度各航司仍将出现大额亏损,盈利见底。当前估值较低,悲观情绪反应充分,港股优于A股,国有航司优于民营航司。

图表: 航空公司1-5月生产运营数据

资料来源:公司公告,中金公司研究部 注:由于去年同期数据为同比增速倒推所得,可能与公告中实际公布数据略有差异

机场

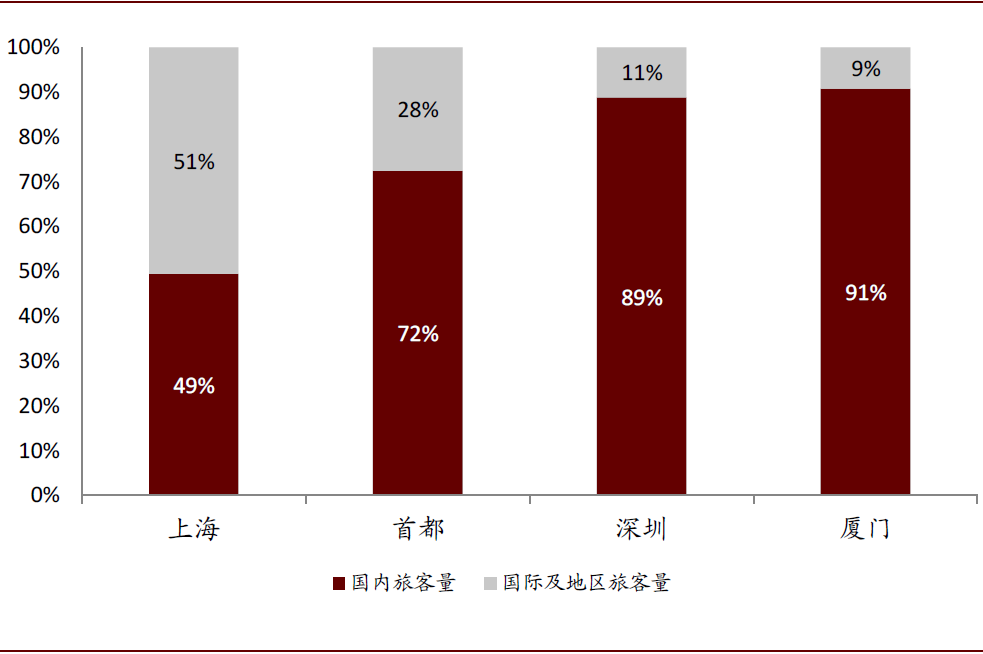

海外公共卫生事件持续发酵,国际航空需求恢复缓慢。二季度国际线旅客量环比、同比均出现大幅下滑,免税实际销售额锐减,考虑卫生事件影响较为特殊,大型国际机场免税保底存在无法全额获得的可能。板块盈利较为依赖免税,而免税与国际运量息息相关。我们预计二季度业绩环比下滑,下半年国际线需求恢复也较有限。短期业绩压力较大,但长期仍有配置价值。

图表: 2019年主要机场旅客结构

资料来源:公司公告,中金公司研究部

航运:油运

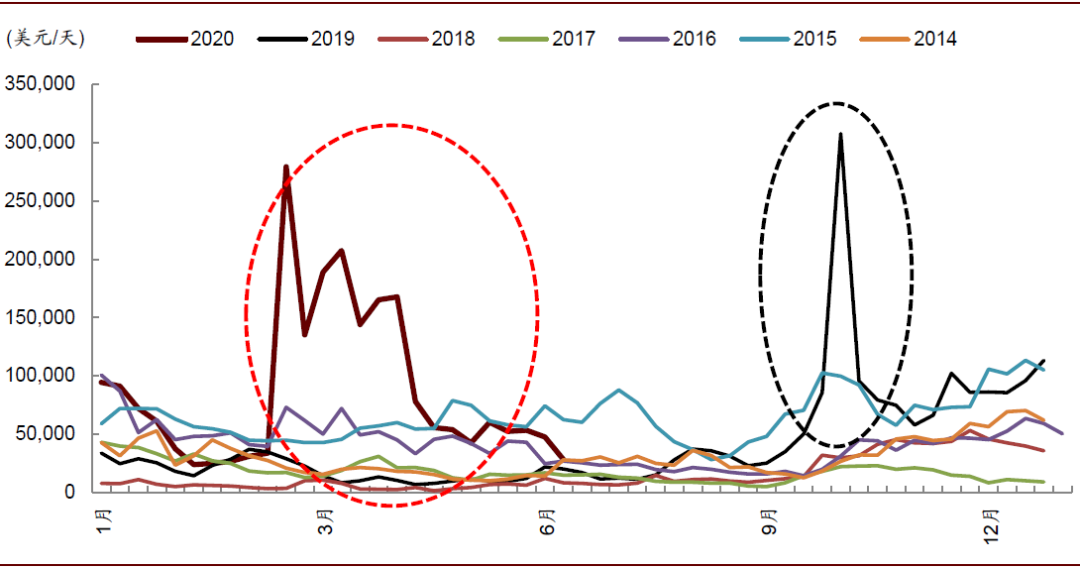

3Q或由于储油船释放而承压,但长期周期仍向上,2Q业绩大幅改善,建议3Q末布局4Q旺季;集运而言,公共卫生事件对外需的最坏冲击已经过去,欧美PMI和中国新出口订单PMI触底回升,看好区域内集运龙头;港口:关注低估值标的。

图表: 油运运价:VLCC各航线平均TCE

资料来源:Clarksons,中金公司研究部

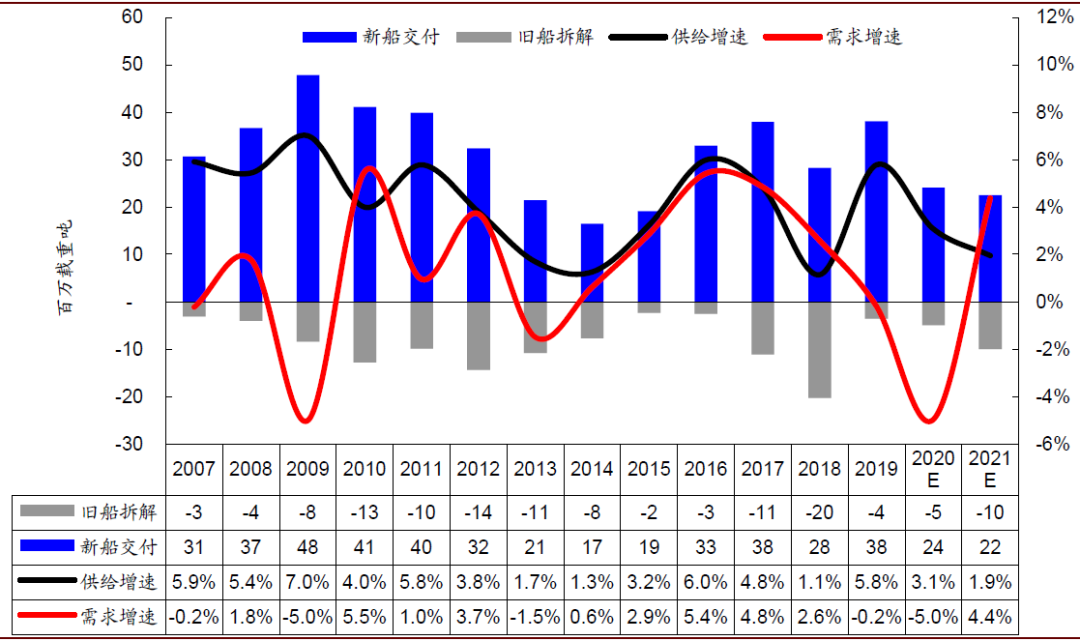

图表: 油运市场供需关系

资料来源:Clarksons,中金公司研究部

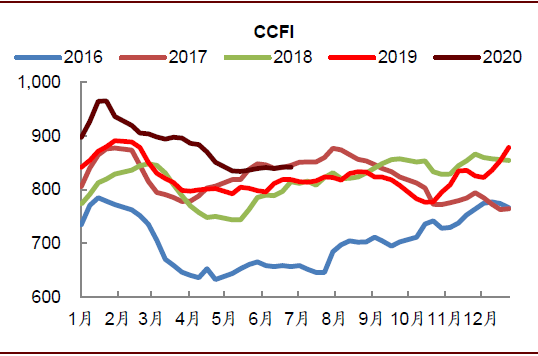

图表: 集运:CCFI指数

资料来源:万得资讯,中金公司研究部

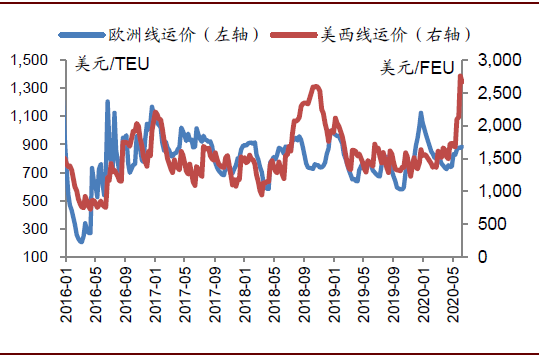

图表: 集运:SCFI欧线和美线指数

资料来源:万得资讯,中金公司研究部

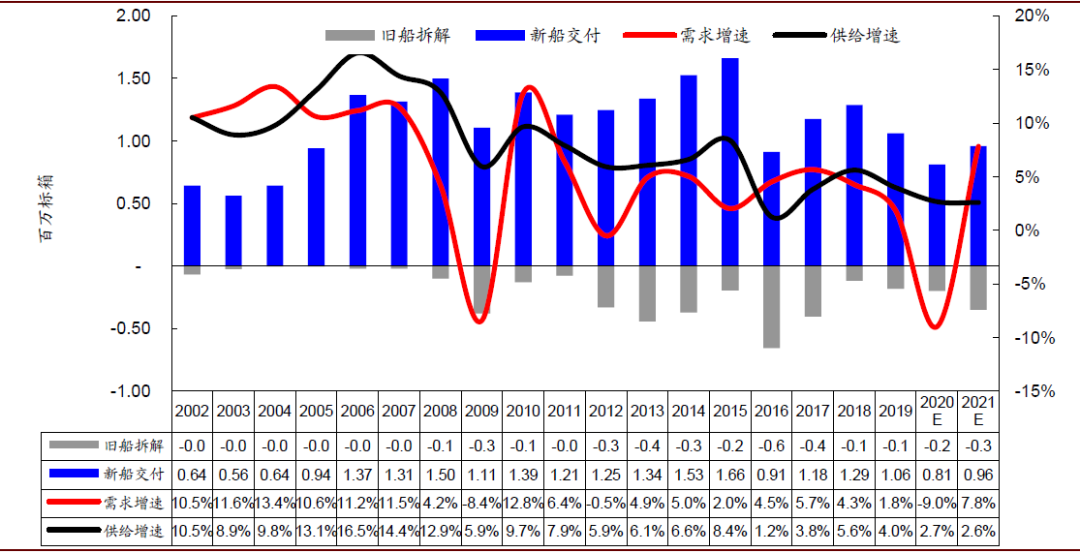

图表: 集运市场供需关系

资料来源:Clarksons,中金公司研究部

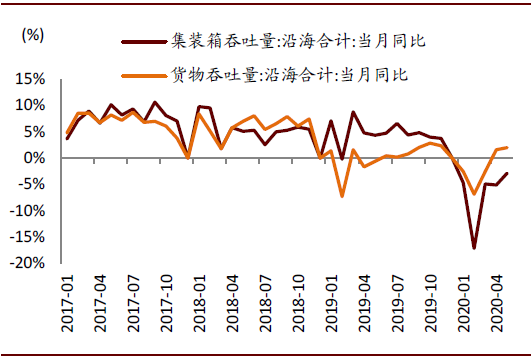

图表: 沿海港口集装箱吞吐量同比增速

资料来源:万得资讯,中金公司研究部

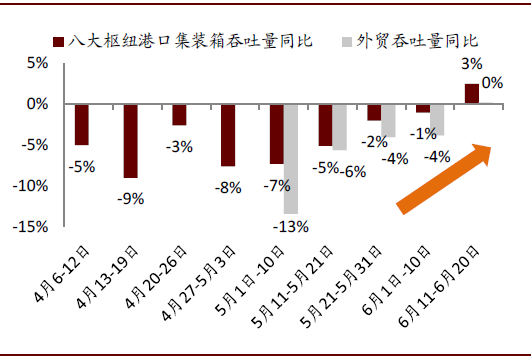

图表: 八大枢纽港集装箱吞吐量降幅收窄,6月中旬同比正增长

资料来源:中国港口协会,中金公司研究部

公路

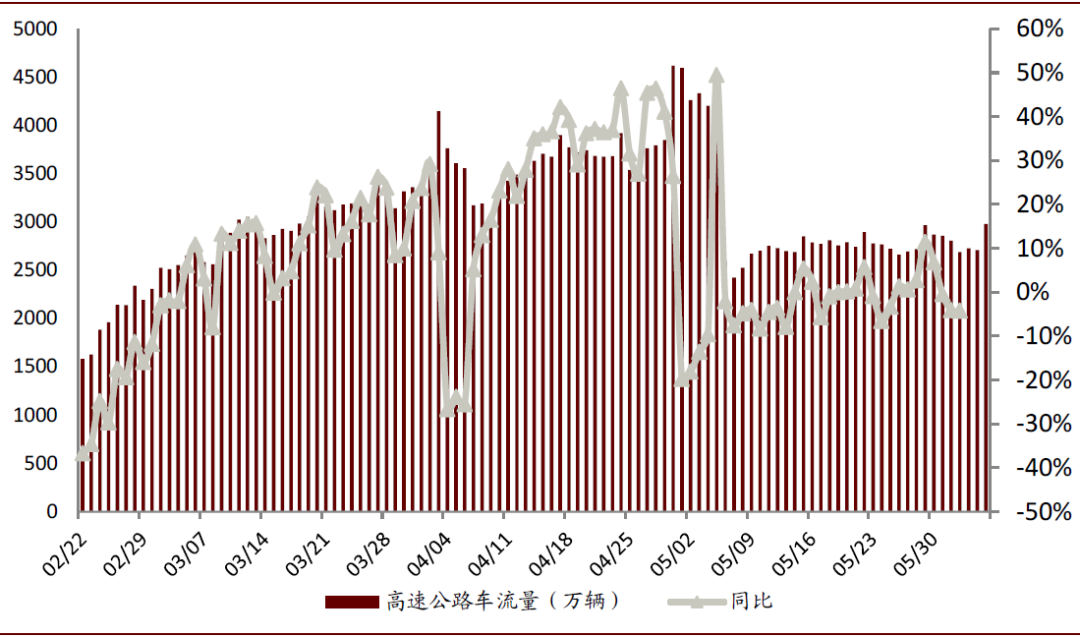

公路恢复收费后车流量逐渐稳定在同比微增的水平(5.20-6.5全国高速公路车流量同比增长1%)。收费标准调整对费率影响中性,ETC与公共卫生事件带来额外折扣。我们预计公路下半年实现低单位数增长,行业补偿政策可能是未来股价催化剂。铁路:维持板块中性观点。

图表: 2月22日至6月5日高速公路车流量恢复情况

资料来源:交通部,中金公司研究部

风险

公共卫生事件反复,宏观经济失速。

(编辑:杨杰)