本文来自微信公众号“乐建其成”,作者:韩其成团队。

导读:

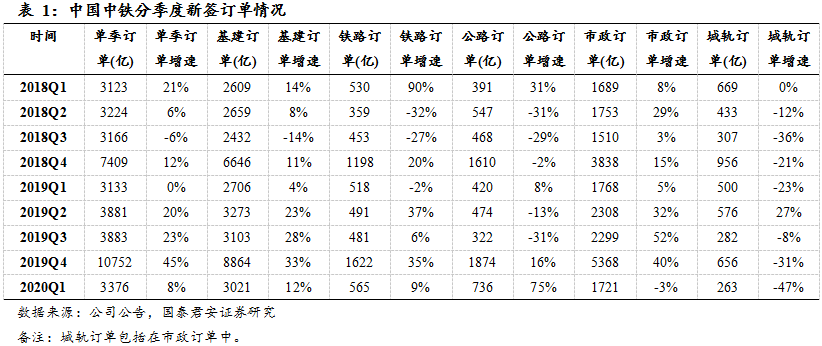

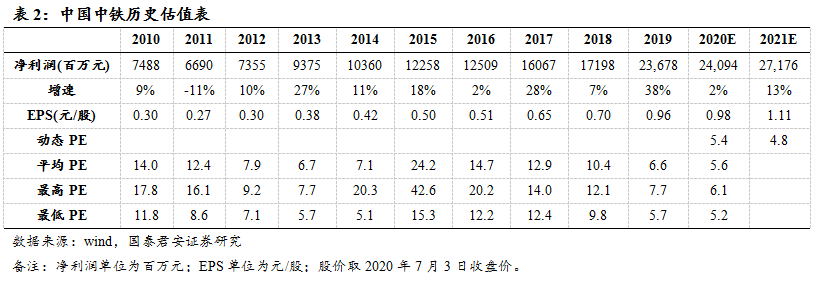

Q3起政策效果将加速显现,基建增速将加速回升,中国中铁(00390)作高铁轨交龙头将显著受益,Q2订单业绩超预期将持续4个季度以上;PE估值仅5.4倍几近10年最低。

事件:

7月6日建筑板块大涨3.9%,中国中铁大涨5.3%。

评论:

1.维持增持。维持预测公司2020/21/22年EPS为0.98/1.11/1.23元增速2/13/11%,维持目标价10.02元,对应2020/21年9/8.1倍PE,增持。

2.PE仅5.4倍几近10年最低。1)公司2020/21年预测PE仅5.4/4.8倍几近10年最低(过去10年平均PE为12倍、最高为43倍、最低为5.1倍),远低于沪深300的11.8/10.4倍;2)公司PB(MRQ)仅0.68倍,远低于沪深300的1.6倍(市场静态PB);3)从国际对比看,公司PE(TTM)仅5.6倍远低于法国万喜的16.6倍;4)公司2019年初至今涨幅仅-22.5%(2020年初至今为-10.6%),沪深300为41.2%(2020年初至今为5.6%)。

3.基建增速加速回升,高铁轨交央企龙头份额提升将显著受益,Q2订单业绩超预期将持续4个季度以上。1)基建增速将加速回升:①政策力度增强②央行“降息”利好融资改善③2020年将新增地方专项债3.75万亿(超70%投向基建)+万亿特别国债(70%用于基建)将修复资金来源;2)Q3起政策效果将加速显现,5月单月基建增速8.3%创2年新高,看好基建增速趋势回升4个季度以上;3)国内铁公轨等基建密度、城镇化水平相较西方发达国家仍较低,中长期基建建设空间仍较高;4)公司在手订单丰沛(订单保障倍数近4倍)、订单结构优化(市政/房建高增长)助盈利改善、新签望保持高增长,看好2020年扣非延续较高增长(2019年归母基数较高因出售中铁高速51%股权);5)我们判断公司2020-21年经营现金流将继续好转;6)基建REITs试点政策亦是后续重要催化。

4.推进高铁轨交等新基建,拟收购恒通科技拓展装配式业务。1)公司积极推进高铁轨交等新基建,国内大中型铁路市场份额超45%、城轨市场份额超40%;2)国资委已批复同意公司控股恒通科技事项,有望加速推进装配式钢结构业务布局;3)子公司中铁交通出售中铁高速51%股权及相关债权助负债率降低,看好未来进一步降低;4)4月8日中铁水务成立,标志着第九大业务板块正式开始运行,将发力环保业务;5)继续发力铁公轨/地下工程高端装备制造领域,重载道岔市占率超50%、城轨道岔市占率超60%以上。

5.核心风险:基建投资不及预期、资金面转紧等。