本文来源于“点新成金”微信公众号,作者为国元证券分析师彭聪、黄浦。

时间:2020年6月29日 12:30-13:30

出席嘉宾:

陈志平 先生 执行董事、董事会主席及首席执行官

邱凌云 先生 董事会秘书

王贵升 先生 执行董事及首席财务官

韩纪云 先生 FEELM业务总经理

思摩尔招股书速读

一、发行情况介绍

本次发行比例国际配售88%,零售12%。

定价区间9.60-12.40港元。

基石投资人:华能信托、Prime Capital Funds、北京磐泽、常春藤、3W Fund、涌容资产管理、混沌投资、GSC Fund1及Vision Fund 1、千合资本、广发基金共计10家基石投资者,融资额共计3.1亿美元。

二、管理层介绍

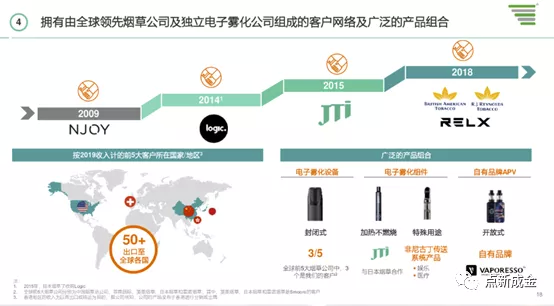

公司是如烟之后最早的三家雾化设备厂商之一。公司全赛道产品布局,1)封闭Pod式的雾化器;2)开放式APV自有品牌;3)HNB;4)特殊用途的雾化组件(北美CBD)。占到客户JTI、英美烟草采购量的50%以上。领先地位体现在三个方面,市占率(16.5%)、营收规模(76亿元),产能规模(已有1亿标准雾化器的月产能。江门一期二期全部完成后是3.1亿的标准月产能。)

16-19年四年间增长10倍,7亿-76亿元,利润增长20倍,是产品竞争力与技术上的持续领先带来的结果。

三、Q&A

1.产能扩展的必要性?

集中式的产业基地解决管理人员的问题,也是管理层订单增长与客户增长的预判。

2.通用型代工企业如立讯精密进入后,如何看待公司竞争优势?

思摩尔类似于高通的芯片与富士康的交付,新进入者短时间不具备公司深耕的陶瓷雾化器核心技术的能力与基础芯片式的能力。

3.未来雾化电子烟的技术方向?

发展方向口感的研究,核心的性能表征指标。生产制造方面,劳动密集型转变成全自动化的生产。

4.PMTA是否导致技术更新放缓?

产品的品质有很长的技术路要走,技术含量处于严重不足。PMTA只是美国一个地区。技术创新的路还很长,不会对技术创新路径有大的改变

5.APV销售占比是否会持续下降?如何看APV与小烟产品的竞争关系?

APV的营收占比2019年上下半年的差异很大,但同比增速也超过50%。因其他版块更为迅猛,比例有所下降,这不是一个持续下降的趋势。APV与小烟产品(ToB客户产品)的冲突,进入之初就与客户进行过讨论。二者的销售通道不一样,目标受众不一样。APV面对Vaper而不是为了尼古丁满足的客户。小烟面向的则是烟民。APV通过Vape Shop(大烟店)销售。小烟则是通过传统的零售的渠道。两块业务分的是比较清楚的。

6.公司的专利情况?

公司主要专利分两块。第一,围绕陶瓷雾化芯,包括配方、工艺、陶瓷发热体的基础专利等专利群(核心技术壁垒不仅仅依靠专利,有很多Know-how的细节)。第二,与客户围绕产品化的专利,包括结构专利、外观专利等

7.Feelm相对于同行的优势?最新储备的技术?

技术优势体现在1)漏液问题,Feelm漏液问题解决的远好于同行;2)口感,烟油雾化形成的口感的体验;3)安全性比同行好很多。4)陶瓷发热体的方式,让自动化的生产更为便利。

新的技术的储备情况,公司应用一代、储备一代、预研一代,优势依然是围绕口感与安全性展开。

8.未来的增长驱动力主要来自哪里?

一方面现有的客户市占率不断的提升,基于Feelm产品的热销是主要方面。另一方面拓展新客户的布局稳步推进。公司与烟草公司的合作是非排他的,帝国、PMI是重点的突破对象。中国烟草同样,与其子公司的HNB合作进行很长时间了。

9.香港上市的主要考量点?

公司上市规划中除了在招股书的募集用途以外,更多是建立一个合规高效的主流形象。提高对技术人才与核心人才的吸引力。上市以后公司有股权激励的平台,方便对高端人才的激励。积极布局中烟(中烟在选择供应商时,对公司的体量与合规性有一定的要求,这也是公司上市的动力之一。)。

10.PMTA的认证时间表?

美国授权FDA的监管,最新的要求是在9月9日之前提交PMTA申请,提交后一年内可以销售。目前主要客户已经在准备与积极提交。

11.医疗领域的布局情况?

医疗领域的拓展,是三年前开始启动研究。体现在1)止疼方面;2)新冠治疗的上面;3)哮喘方面;4)健康方面的产品。

12.HNB的竞争优势是什么?

进入HNB领域仍将基于公司技术能力强的优势,尤其是以陶瓷加热技术为基础。希望通过陶瓷发热做出与PMI(IQOS)媲美的产品。技术成果应该很快面世,希望通过这个产品获得HNB市场发展的机会。

13.公共卫生事件对上半年的影响与恢复?

公司疫情对生产交付产生一定的影响,生产少了一个月。今年用11个月完成12个月的订单。复工以后订单方面稳定、健康,一些客户甚至加大了订单量。疫情对销售端封闭式产品没有影响,海外销售渠道(便利店等)都是开放的,开放式产品的影响更大(销售终端半开放或者关闭)。

14.公司利润的增长来自哪里?

招股书公布的16-19年每年的收入增长都是约120%,增长核心原因是公司的竞争力的增强。16-17年陶瓷加热技术刚推出,但开放式产品都有超过一倍的增长以及ODM增长。18年开始,客户开拓英美烟草以及悦刻。悦刻从6000多万到19年增长10倍,英美烟草增长7倍。仅仅凭借一两款好的产品就增长了很多。NJOY,18年-19年收入也是增长7-8倍。

15.利润率提高的原因?

毛利率16年24%,19年44%,费用率10%左右。主要原因是技术进步,陶瓷发热占比的提高,早期客户OEM退出或者改成ODM业务。16-17年20%多的毛利率,后来市场非常好,终端零售价比棉芯产品高20-30%以上。其次,持续提高自动化的水平与运营的效率。

16.自动化的提高给毛利提高的影响?

预期会有很大成本下降的可能。自动化方案有很多,比例占成本是比较大。

(编辑:文文)