国内稀缺肉鸡全产业链覆盖的大消费股,凤祥股份(09977)于6月30日正式开启招股,招股价介乎3.33港元至5.10港元,发售3.55亿股,集资总额11.8215亿港元-18.105亿港元;进度上,其预计将于7月7日截止招股,于7月16日在港上市,以下是智通财经整理凤祥股份IPO新闻发布会实录。

董事局主席刘志光:欢迎大家来到凤祥股份的IPO新闻发布会,今天对于凤祥股份的发展历程来讲是有历史意义的一天,非常高兴见到诸位的见证,也非常希望能与各位进行充分和谈成的交流。我身在北京,但凤祥股份是诞生、成长于山东,而我出生在香港,在香港还有家族办公室,我们这次选择香港上市,是因为我们非常喜欢和热爱这座城市,也非常看好香港的未来。最近大家知道,中概股纷纷回港上市也印证了这一点,香港过往的几年过得非常的不平凡,但是我们对香港依旧充满信心。

凤祥股份上市之前是一家家族百分百持有的企业,我是家族长子兼代表,此次上市首要目的是想把企业带上更高一层楼。我父母1990年创建凤祥股份,在2005年我从英国回来之初的精力是放在另一个产业,并且取得了非常大的成功,得益于自己的努力,2010年前后家族将两大产业整体交由我来管理。在2016年之前,我基本上大部分精力还在家族其他产业上,2016年开始个人所有管理精力挪到了凤祥股份,通过公开发行资料大家可以看到,从2016年到2020年,凤祥股份已经实现了一个非常大的转型,企业收入规模已经从20多亿增长到接近40亿元人民币。大家可以注意到,凤祥从传统的2B业务已经逐步发育出自有品牌的2C业务,当前2C业务发展速度非常快,过往1-4月份2C业务营收占比已经达近20%。在我带领团队于过往4年期间对凤祥股份最大的一个改变,就是从原先的纯2B业务转为2B、2C双轮驱动,2C自有品牌收入增速非常快;第二个改变,收入结构从原来养殖分割为主逐步转变,目前肉制品收入贡献已经高达40%。

首先作为家族长子,我希望随着上市这样一个重要的节点,能够带领凤祥更上一个台阶,作为儿子对父母表达的一个孝心。第二,从国家政策层面来说,政府将会更加鼓励像凤祥这样产业一体化、规模化的鸡肉企业做大,可以看到国家未来更加注重环保安全、食品安全、质量安全,只有像凤祥这种一体化的企业才能确保这几方面的安全。第三,则是看到国内庞大的消费市场,这也就是为什么凤祥将2C业务提高到凤祥双驱动层面,且是放在第一位的战略规划。当前行业并没有特别知名的品牌占领中国消费者的心智,国内随着年轻消费者的崛起,大家对于食品安全的重要性会更加的重视,所以凤祥想实现中国亿万家庭能够吃上安心肉,我们团队想将凤祥打造成中国消费者心目中最放心、知名的鸡肉品牌。

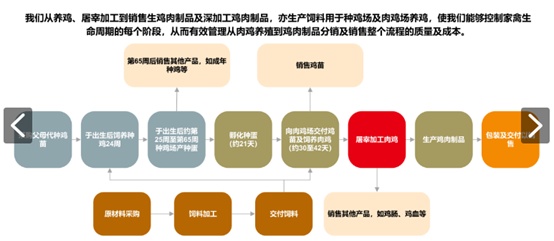

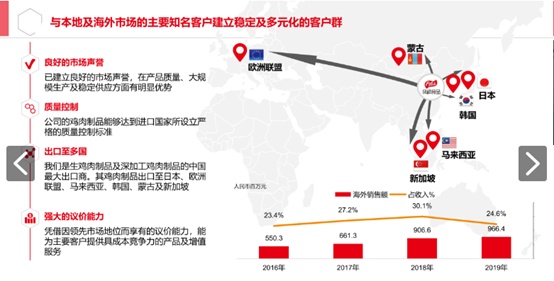

执行董事及总经理肖东生:山东凤祥是中国白羽肉鸡的领先供应商,目前是国内第二大的全面一体化白羽鸡生产商。公司覆盖从最上游的种鸡场、肉鸡场、养鸡饲料生产,到养鸡、屠宰加工,以及终端销售的生鸡肉制品和深加工鸡肉制品等环节的全产业链,且全由公司100%投资拥有,这样的好处在于产业链效率非常高,同时能确保整个体系的食品安全和质量。同时,凤祥还是国内最大的白羽肉鸡出口商,主要出口日本、欧盟、马来西亚、韩国、蒙古、新加坡,基本覆盖了中国能够出口的优质区域,目前公司屠宰规模是1.2亿羽的年屠宰量。

公司于1996年获得了进出口自营权,20多年时间内整个出口市场都是凤祥重要的渠道,带来稳定订单的同时保证了稳定的收益。另外,公司在90年代出口时做的是冷冻分割鸡,到目前是以深加工的鸡肉制品为主,目前已经打造了一个非常完善的养殖、生产高质量的管理体系。

而且我们在前端种群繁育有非常专业的团队,有60%的父母带鸡苗是来自美国泰森集团旗下的科宝,科宝是世界两大种群繁育公司之一,我们从2017年连续三年获得了其在亚太地区整个鸡苗繁育数量的冠军。

2016年之前凤祥整个还是以2B业务为主,2016年以后开展2C业务尝试,2018年开始打造完全区隔于B端渠道的业务团队,包括市场人员和研发人员。从2018到2020年,我们整个C端业务是有一个快速的增长,2020年4月份我们C端业务已经占到总收入的19%。我们2019年前五大客户销售占比是28.9%,其中最大的是国内领先的快餐连锁公司,销售收入约有5.3亿元,其中2019年国内的每日优鲜平台进入了前五大客户名单。

凤祥股份目前有3个主要品牌,凤祥食品是我们的母品牌,产品系列非常多,主打概念是美味安全;优形则是我们近年来着力打造的一个品牌,主要由鸡身上最优质的鸡胸肉部分打造的鸡肉制品,主要面对是想追求健康生活方式的年轻女性或是对自己形体有要求的消费者,目前优形已经在国内进入2万多家便利店和精品超市,基本覆盖了除西藏、青海、宁夏之外全国大多数地区,线上则是在天猫和京东有自己的旗舰店。五更炉则是主要面向山东打造传统的中式熏鸡。

公司上下非常注重和强调食品安全管理体系,得益于当前纵向一体化的生产模式,以及我们一直出口要求非常严苛的市场,和服务国内大型合作伙伴。2018年也成功被国家体育总局训练局选为国家队运动员备战保障产品,正式入围“营养国家队”,是唯一一家白羽肉鸡供应商。

行业方面,我们认为白羽肉鸡在未来还会有一个长足的发展,首先白羽肉鸡是欧美引进的,是国外第一大动物蛋白来源,人均消费量远远超过国内。目前国内仍是猪肉一家独大,但从市场空间上来看白羽肉鸡还有很大的发展前景,尤其白羽肉鸡适合加工烹饪各个渠道。而且由于白羽肉鸡生产效率非常高,饲料转化率非常高,也比较环保,近年来国家出台了很多政策支持白羽肉鸡行业发展,尤其像凤祥这样的龙头企业。2014-2018年白羽肉鸡在国内整个产量并没有明显的提升,但是2014年至今鸡肉的加工制品增长幅度是非常大的,主要是深加工白羽肉鸡制品越来越受到年轻一代的喜爱。凤祥在产品端有九字方针,生变熟、碎变整、冻转鲜,这些都是往肉制品深加工方向发展。

总结而言,凤祥目前不管是在B端还是在C端业务都已经有非常好的市场声誉,在产品质量、规模生产、稳定供应方面都有非常大的优势,这也同时为凤祥在未来B端、C端发展提供了强力的保障。

凤祥此次上市之后募集的资金很大一部分会用于扩张产能,一个是基于我们B端业务的稳定发展,同时C端业务也在快速发展,为了满足客户需求提高产量也是迫在眉睫。而且我们养殖端也将变成立体化养殖,整体提高养殖效率和降低养殖成本,这也保障我们在市场后端开发有足够的成本竞争力。

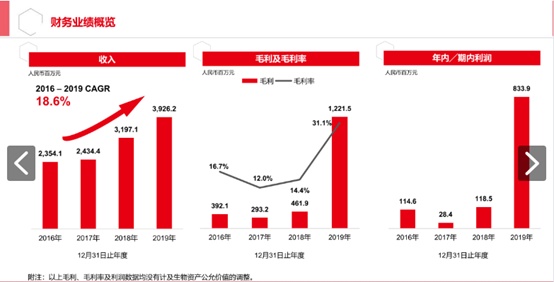

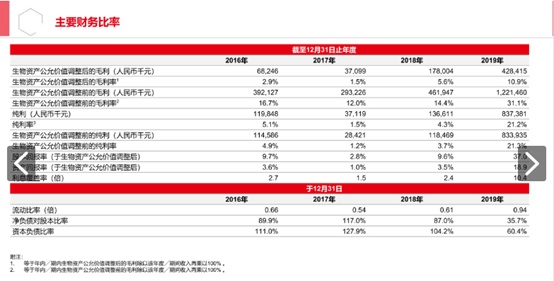

财务总监石磊:我们收入2016年开始进入一个快速增长的态势,年复合增长率为18.6%,营收规模由2016年的23.54亿元增长至2019年的39.26亿元;毛利则由2018年的4.61亿增长至2019年的12.21亿,增幅达到了164%;净利润方面2019年已经达到了8.33亿。如果按产品区分来看的话,我们主要由生鸡肉制品、深加工鸡肉制品、鸡苗及其他业务四个产品组成,其中近年来的重点深加工鸡肉制品营收占比由2016年的26.7%增长至2019年的36.5%。

从过往几年产品平均售价来看,公司深加工鸡肉制品价格约是生鸡肉制品价格的2倍,2019年平均售价为20.6元,并且深加工鸡肉制品价格还是一个相对稳定的状态,只在19-20块范围波动。这也就是为什么公司着重发展深加工鸡肉制品的主要原因,首先其价格比较高且稳定,同时我们在成本端的控制也相对比较稳定,因此随着整个深加工鸡肉制品营收规模的增加,公司在这一个产品业务获取的利润增长也比较稳定。

从主要财务比率来看,公司2019年均出现了大幅改善,而2016-2018年资本负债率较高的一个主要原因是公司处于产能扩张的时期,特别是在2017年新投了5个亿建立加工厂,不过目前资产负债比率已经在2019年降至了60%的水平。并且公司在运营资本管理数据方面也体现出了稳健,而销售及分销成本费用率近年来随着规模增长基本处于稳步下滑态势,2019年小幅上升的主要原因是2019年大力发展2C销售,加大了推广广告方面投入。

成本方面,公司主要的成本是饲料成本,组成原料为玉米和豆粕,过往几年公司采购单价保持稳定,公司身处的山东聊城本身就是一个玉米的主产区,当地采购玉米都相对比较有优势。并且公司也在期货市场对玉米进行了套期保值,稳定了主要原材料的采购单价,进而稳定公司生产产业链成本。

Q&A

1、 公司产品是否使用抗生素、激素,产品养殖期多久?

王进圣:我们在养殖过程中是不会使用抗生素和激素,并且也没有必要用,公司有科学的配方。另外,抗生素方面公司也是严格按照中国农业部的规定还有出口国要求来做的,而且公司在行业里面来说也是第一家完成农业部规定的无抗类养殖。养殖期方面,正常的大鸡养殖期在40天左右,具体时间可以根据产品的结构进行调整;另外一种是1.6公斤左右的小鸡,养殖期在30天左右,目前就这两种规格。

刘志光:关于生产周期社会上也有很大的误解,比如速成鸡,其实这是和鸡种有关,它是在自然界上千种鸡中通过基因筛选出来长肉比较快的种类。

2、 2019年业绩增长原因,2020年态势如何?

肖东生:2019年业绩增长主要原因,首先外部是因为国内发生非洲猪瘟,造成整个猪肉价格暴涨,也带动鸡肉等其他肉制品价格的大幅飙升,另外公司鸡苗单价也在2019年达到了平均接近8元的价格,是历史高位。而内部方面,公司产业链运营更有效率,深加工肉制品比例也提高了很多,公司也在前端做了部分平养改造笼养,整个生产成本也有所下降。

未来公司新增产能上来之后,生产效率会继续提高,生产成本也会相应降低,同时在市场端我们B+C模式,会继续加大深加工鸡肉制品的比例,优质B端+C端仍能保持公司整体的盈利增长。

刘志光:凤祥股份在过往10年最大的改变,就是生变熟的比例大幅提升,包括自有品牌的收入占比也大幅提升,这两个是让公司能够保持稳定盈利性的最重要原因。

3、 禽流感是否对公司造成影响,公司如何进行防范?

王进圣:近两次报道的H5N1和H5N6都是小规模黄鸡发的病,并不是白羽肉鸡和大规模鸡场发的,这两次事件均未对公司造成任何影响。公司从开始就制定了很完善的生物安全设施、制度和机制,通过进场人员、物品、车辆都经过严格的消毒,甚至进场空气都需要过滤,保证空气质量,切断病源,而且我们有免疫程序,定期接种疫苗。同时,我们执行的是健康养殖,我们有自动化、信息化和智能化控制,为鸡营造一个舒适的生活环境,提高其抵抗力。2019年,我们还通过了国家无疫小区认证,也证明了我们有能力防范此类的风险。

4、 中美国际贸易形势对公司是否有影响?

肖东生:中国鸡肉方面的主要出口市场其实没有包含美国,中国在去年之前对美国进口鸡肉一直是有双反政策,即反倾销反补贴。在去年年底的时候,中国同意美国进口鸡肉可以进入中国,美国也同意中国深加工鸡肉制品进入美国,不过由于近期公共卫生事件影响,美国还没有形成实质性的目的地和市场。所以对凤祥或者说行业出口来说,中美贸易对整个行业出口是没有影响的。

5、 派息政策如何?产能提升规划是怎样的?

刘志光:派息政策我们有做过内部讨论,初步是想在未来几年之内,会有一个不低于30%比例的派息计划。产能方面,公司一体化养殖化模式是确保食品安全的前提,所以在产能控制方面有明确计划,也会配合整个市场的扩大进行相应扩张。而此轮IPO融资资金会将现有的产能翻倍,未来3-5年会在此规模基础之上会有很大的提升,我们致力于在中国白羽鸡市场规模不低于10%。

6、 肉制品及原料成本采购价格波动较大,公司如何控制成本,是否具备转嫁下游的能力?定价标准、未来是否有提价空间?

刘志光:关于鸡肉价格的波动性,凤祥在过往时间致力于将生品加工为熟食,加工之后无论是供给国内还是出口,由于客户认可公司一体化模式,其实整体价格是较高也稳定的,深加工肉制品价格波幅过往几年仅有10%上下的波动,远低于生品30%的波动幅度,其实这也就是为什么公司致力于去做深加工肉制品。另外2C业务,公司开袋即食的鸡胸肉已经覆盖线上线下大部分渠道,这部分价格也相对稳定。

肖东生:降低成本方面,公司其实一直通过养殖模式、屠宰方式的变化,都是在提效降成本。目前B端价格体系方面,其实出口方面定价周期较长,价格体系也是较为稳定,国内大型餐饮连锁定价也比较长,而且基本采用的是成本加成模式,因此终端价格方面,像这种优质B端渠道可以保证稳定利润,不会随着市场波动出现大幅波动。另外,深加工肉制品成本构成原料只占到50%,它在市场上的价格体系也是较为稳定的,这些都能够抵御市场波动带来的风险。而C端定价方面,比如前面提到的优形,价格都是稳定,之后会随着品牌深入也能够抵御市场风险。对于凤祥这样全产业链公司而言,稳定盈利水平是能够保证的。

7、 公共卫生事件是否对公司产生影响?

肖东生:此次事件对公司各个环节影响程度还是不大相同的,出口整体相比去年还是略有增长,虽然对行业整体出口有所影响,但是促使了行业集中度上行。公司基于20多年的牢固客户基础,因此调整的相对比较快,公司在行业整体出口比例是在提高的。国内方面,虽然有部分影响,但是领先的快餐连锁5月份就恢复到正常的销售收入,只是学校团餐方面由于开学时间问题受到了一定影响。而C端电商则是在快速崛起,同比去年同期增长8倍以上,基本上把其它渠道的影响都给补了回来。

8、如何保障公司B2C业务的领先优势?

肖东生:一个是线上,一个是线下业务,线下以便利店开袋即食产品为主,目前国内优质的便利店我们都已经进入,有着先发优势,我们会不断推陈出新,做强自己的产品系列,因此这个渠道是有一定的排他性。线上方面,会持续联合天猫、京东等大平台,继续加大流量方面的投入,未来公司还会在品牌推广方面下很大的力度,也在消费者认知上面迅速占领心智。而在前端,我们在上海、日本布局了专家研发团队,寻求一些领先的、符合消费者喜好的产品,作为和食品一般产品的区隔。