本文转自微信公号“中金策略”,作者:刘刚 王汉锋

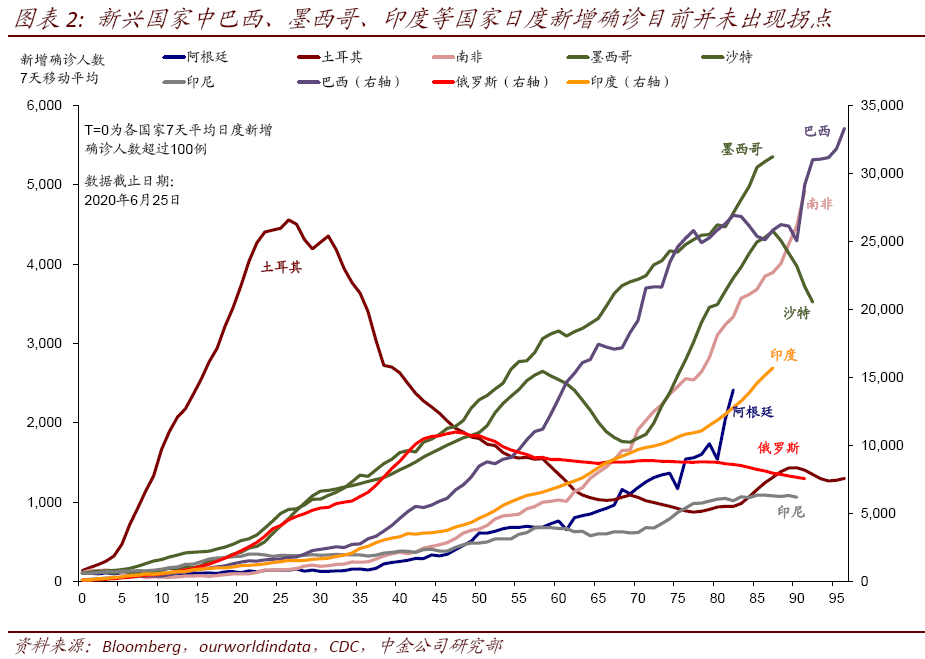

美国公共卫生事件有多严重?对复工有何影响?

2020年6月22日~28日

过去一周,全球市场再度出现波动,避险情绪有所升温,全球主要市场普遍下跌,特别是与复工进展联系紧密的道琼斯指数和部分价值板块。

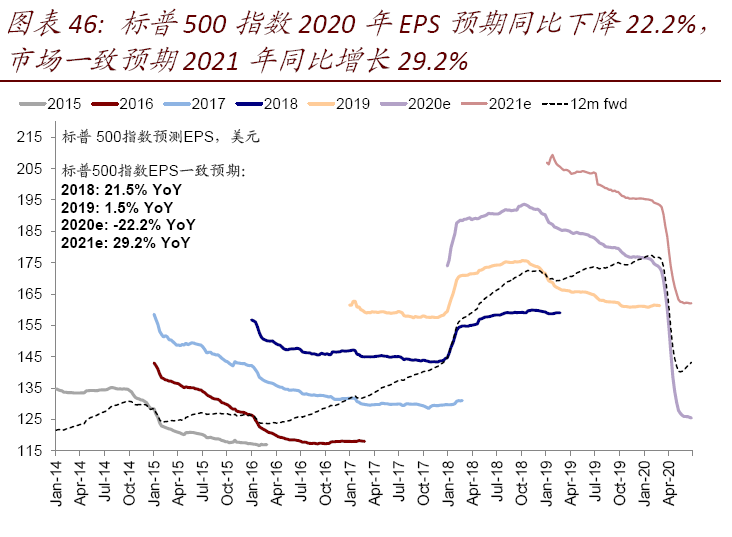

基本面层面,上周披露数据多数向好,继续体现复工以来经济活动修复的积极进展。美欧市场将于7月中旬进入二季度业绩期,也将是公共卫生事件影响最大的月份。从目前市场一致预期看,二季度标普500指数EPS或同比下滑~40%,但这也已经被充分计入。

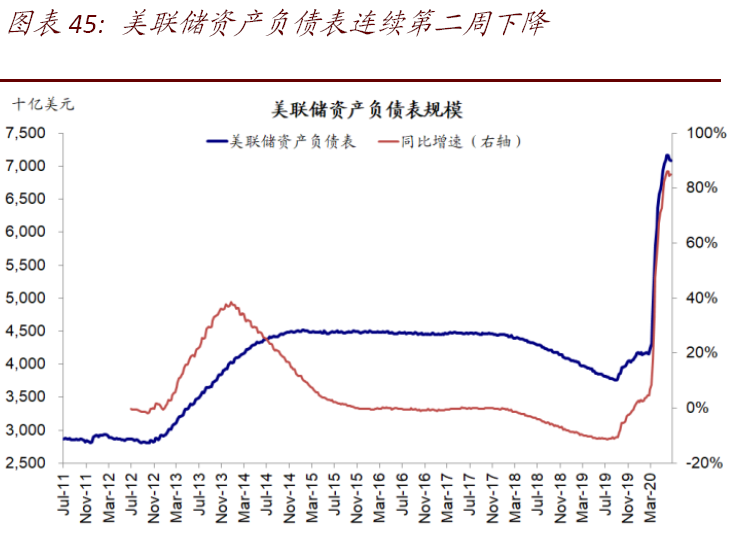

政策层面,上周美联储资产总规模第二周下降,不过仍以回购与央行流动性互换为主,但并不反映美联储政策姿态。

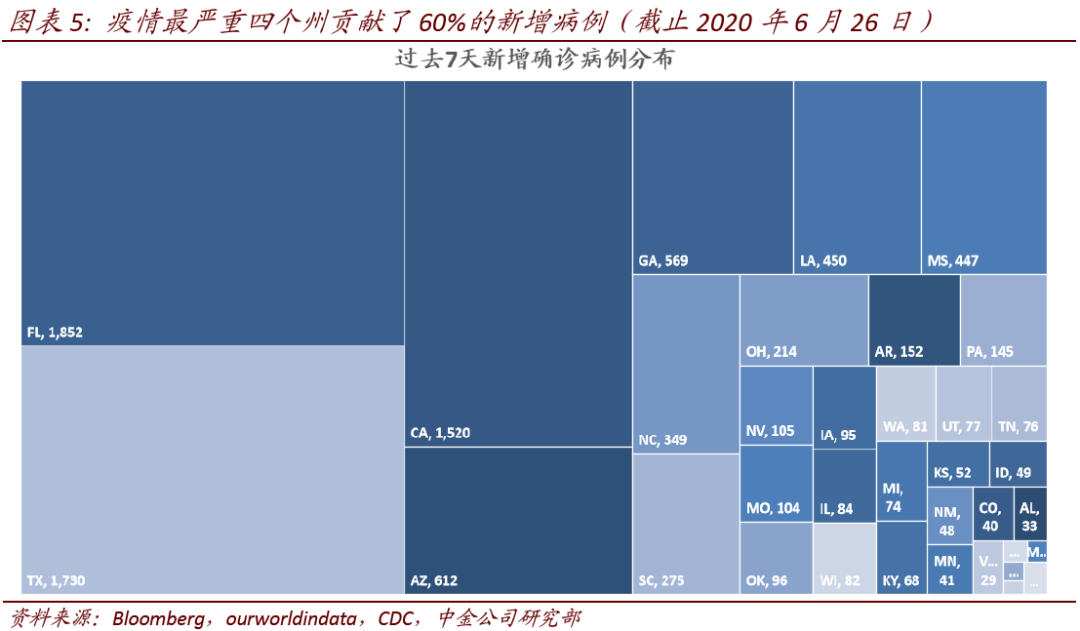

美国公共卫生事件攀升毫无疑问是近期市场焦点。简言之,整体明显加重,但内部明显分化,公共卫生事件严重的四个州贡献了60%的新增病例。这一变化会扰动复工进展,但目前仅局限在局部。不排除短期从情绪层面对市场带来扰动。

市场焦点:欧美PMI改善体现复工进展,但美国局部公共卫生事件复发引发担忧

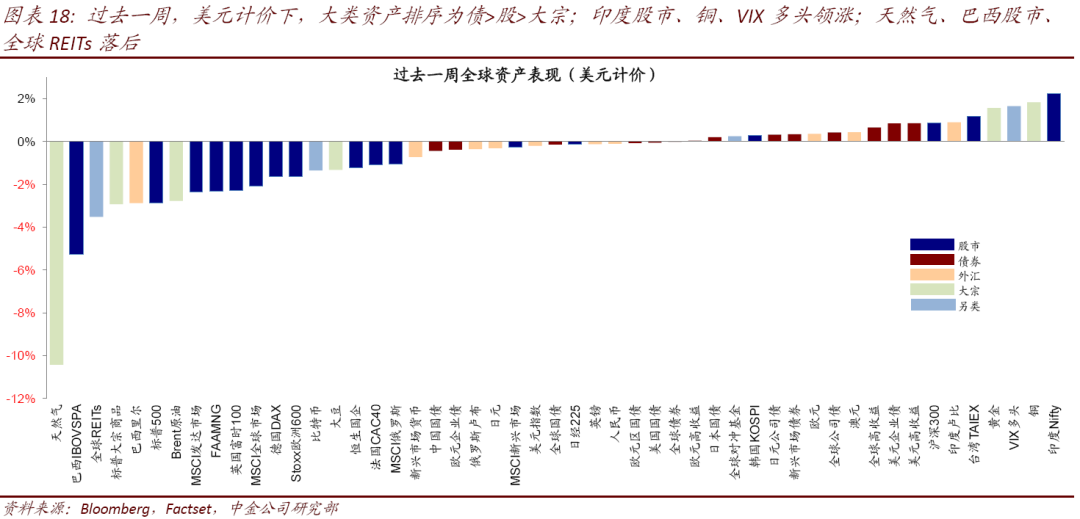

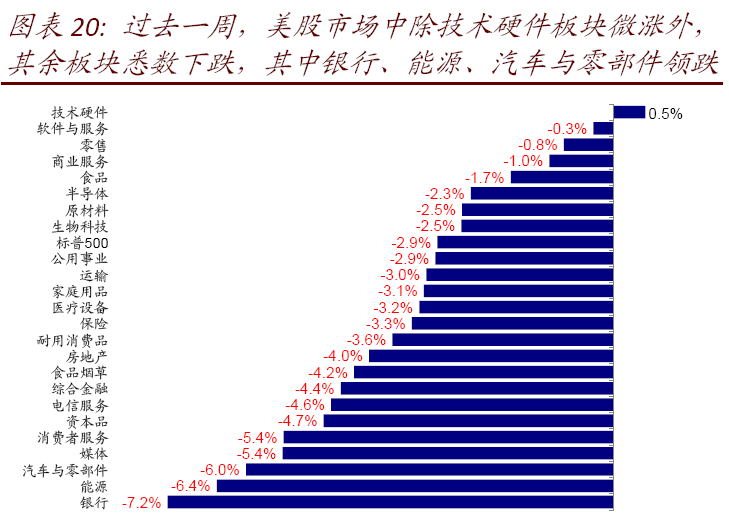

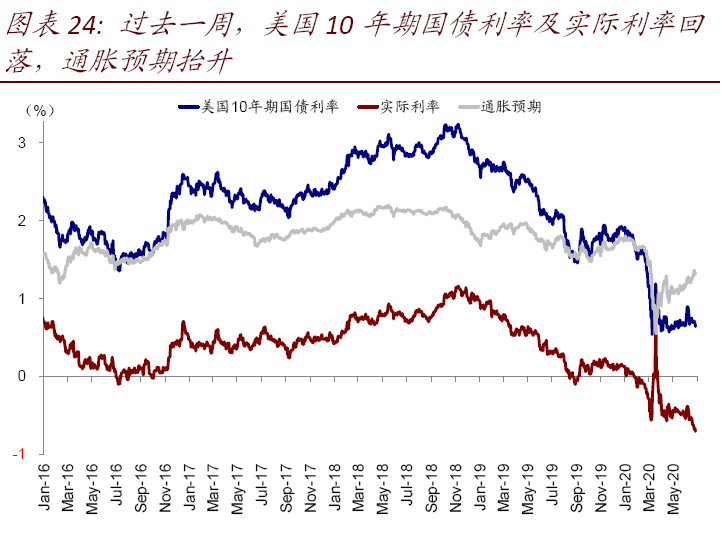

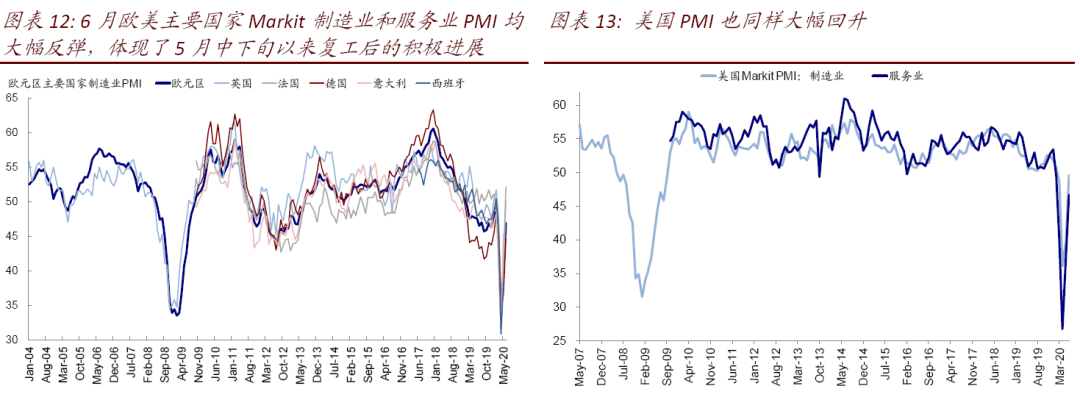

过去一周,全球市场再度出现波动,避险情绪有所升温。尽管欧美6月PMI初值大幅改善体现了5月中下旬复工以来经济修复的积极进展,但美国部分州公共卫生事件的快速复发引发了市场对于未来公共卫生事件控制和复工进展的担忧。受此拖累,全球主要市场普遍下跌,特别是与复工进展联系紧密的道琼斯指数和部分价值板块,如银行(美联储限制银行分红与回购也带来冲击)、能源、汽车和消费者服务等。与此同时,避险情绪推动利率下行、利差走阔;实际利率大幅下行也进一步支撑了黄金的表现。

基本面层面,上周披露数据多数向好,继续体现复工以来经济活动修复的积极进展,例如欧美主要国家6月PMI初值、美国耐用品订单、新屋销售、以及美国居民消费支出等等。此外,得益于政府转移支付的增加,5月美国居民可支配收入虽然增幅不及4月,但依然明显高于3月公共卫生事件前的水平;叠加消费支出有所增加,使得储蓄率回落。

盈利层面,主要市场盈利调整预期继续改善。美欧市场将于7月中旬进入二季度业绩期,也将是公共卫生事件影响最大的月份。从目前市场一致预期看,二季度标普500指数EPS或同比下滑~40%,但这也已经被充分计入,因此后续公共卫生事件发展与业绩期超预期情况值得密切关注。政策层面,上周美联储资产总规模第二周下降,不过仍以回购与央行流动性互换为主,但并不反映美联储政策姿态。

美国公共卫生事件攀升毫无疑问是近期市场焦点。我们在本文中就投资者关心的几个问题做出回答。简言之,整体明显加重,但内部明显分化,公共卫生事件严重的四个州贡献了60%的新增病例。这一变化会扰动复工进展,但目前仅局限在局部。不排除短期从情绪层面对市场带来扰动。

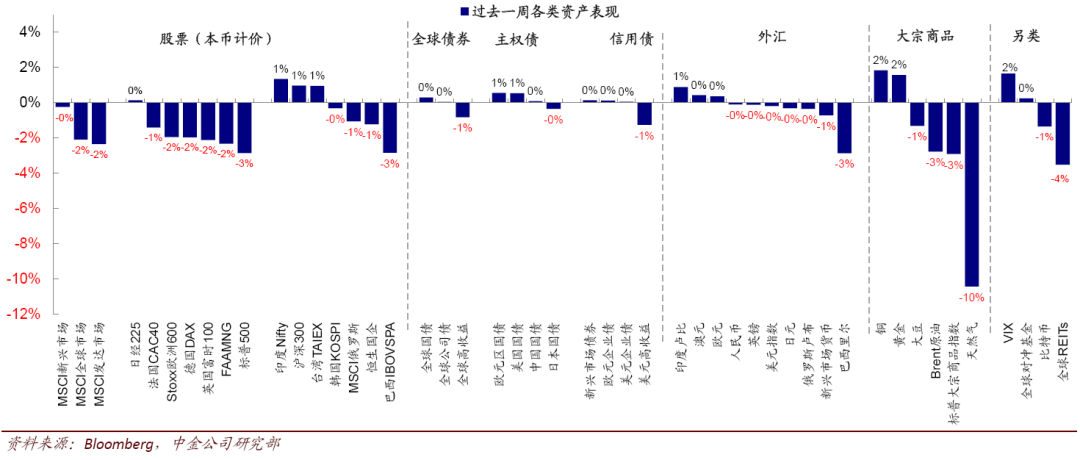

►资产表现:债>股>大宗;避险情绪升温、利差再度走阔。受美国部分地区公共卫生事件复发担忧拖累,上周全球避险情绪明显升温,欧美股市普遍下跌,特别是与复工进展联系较为紧密的道琼斯指数与部分价值板块。同时,国债利率回落,投资级和高收益债信用利差均走扩。不过通胀预期抬升进一步压低了实际利率,进而对黄金带来支撑。

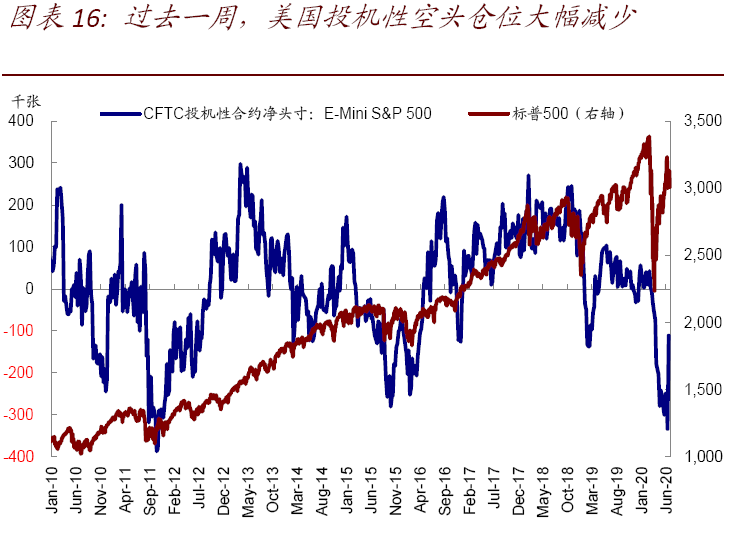

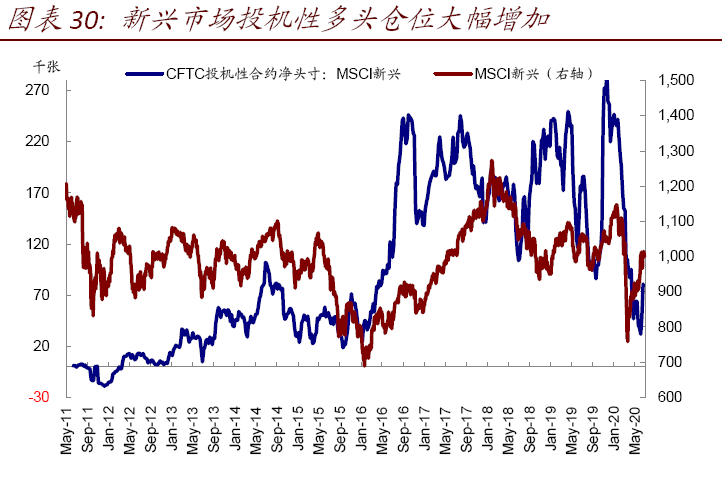

►情绪仓位:美股空头大幅减少,新兴多头明显增多。公共卫生事件复发带来的不确定性和风险偏好的下降使得美股波动率临近周末一度抬升,同时美股Put/Call比率继续抬升。不过值得注意的是,上周美股投机性空头仓位大幅减少、而新兴市场多头则大幅增加。

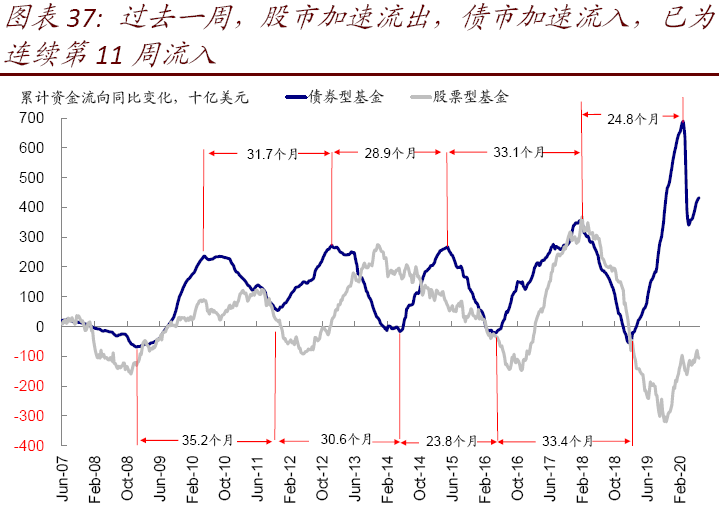

►资金流向:美股转为流出,新兴市场19周流出。美股转为流出,但发达欧洲和日本转为流入;新兴市场连续19周流出,不过韩国出现明显资金流入。整体看,股市加速流出,债市加速流入。

►基本面与政策:欧美6月PMI初值明显改善。6月欧美主要国家Markit制造业和服务业PMI均大幅反弹,法国和英国制造业PMI甚至回到50以上,体现了5月中下旬以来复工后的积极进展。盈利方面,2020年标普500指数EPS市场一致预期增速降至-22.2%,2021年为29.2%。此外,各主要市场盈利预测调整情绪均继续改善。

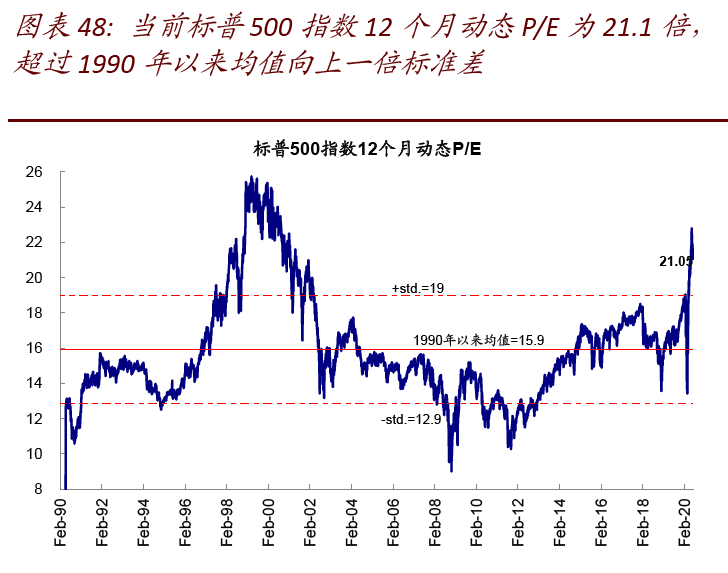

►市场估值:估值略有回落但仍在高位。美股12月动态估值处在21.1倍高位;其余主要市场估值也都高于过去5年向上1倍标准差。

美国公共卫生事件有多严重?整体加重但明显分化;复工会有反复但目前仍限于局部

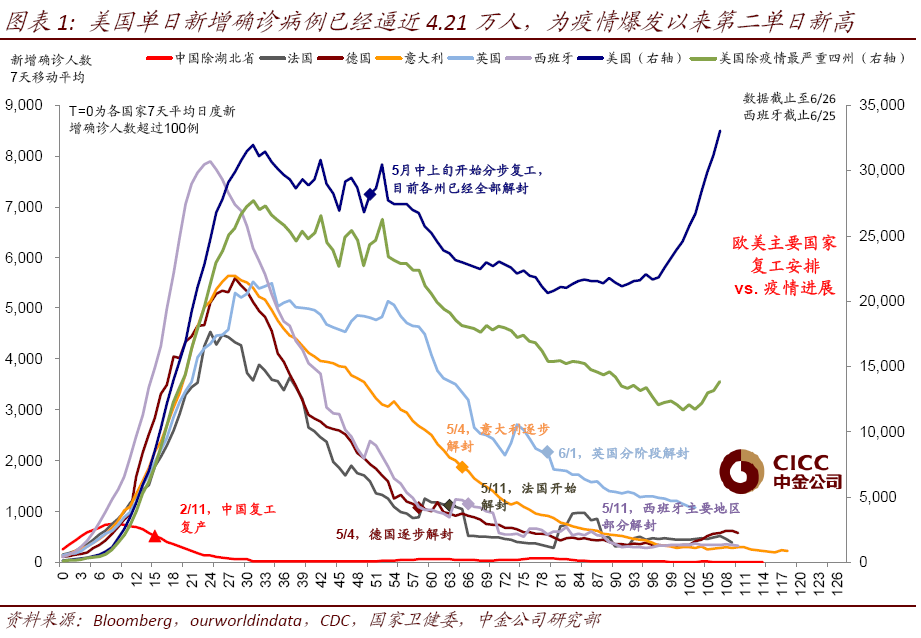

继前一周美国公共卫生事件明显抬升之后,上周依然没有缓解迹象、新增确诊病例继续快速抬升。截止6月26日最新数据显示,美国单日新增确诊病例已经逼近4.21万人[1],为公共卫生事件爆发以来第二单日新高,仅次于4月26日4.8万人的高点。

受此拖累,美股市场明显走弱(-2.8%),特别是受公共卫生事件和复工进展影响较大的道琼斯指数(-3.3%)、以及银行能源汽车消费者服务等板块,这与我们在上周报告《美国公共卫生事件再度抬升是否需要担忧?》中提示可能在短期内对投资者情绪甚至部分复工进展的部分扰动的情形一致。

对于公共卫生事件的最新进展,投资者关注度明显抬升,担心是否会再度失控、并影响复工进展和经济修复进程。就此,针对市场普遍关心的几个问题,我们在下文中进一步梳理如下:

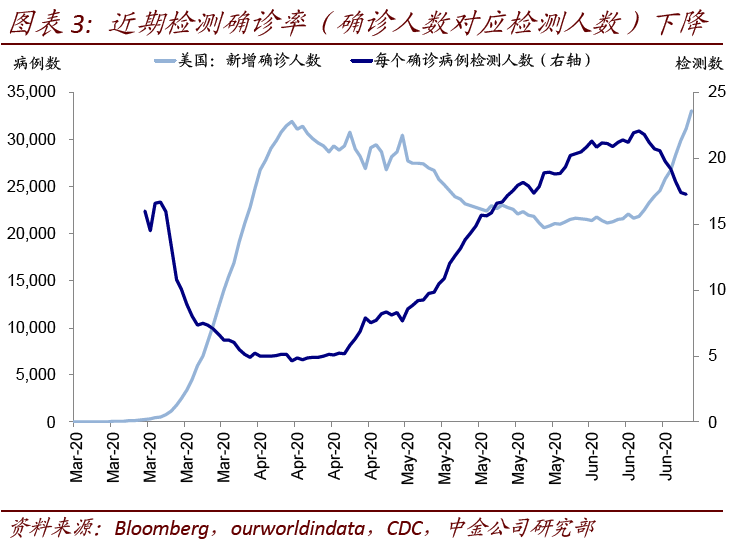

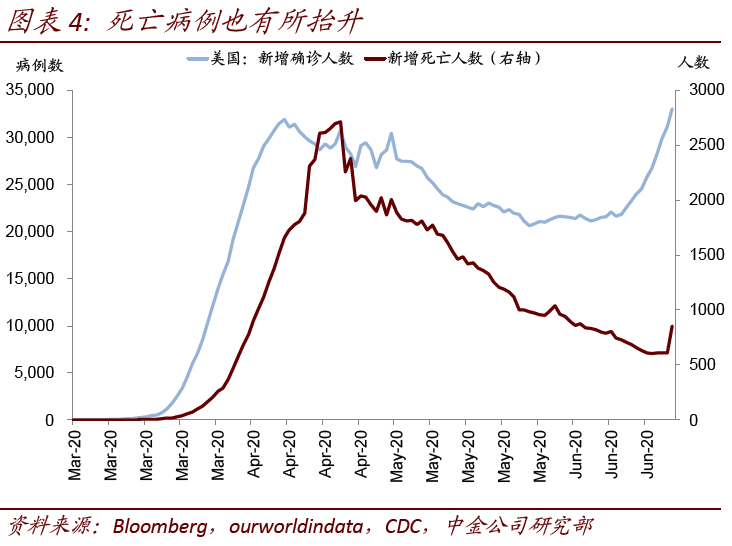

i. 整体情况:明显加重,接近3月底速度;近期抬升已并非完全因检测力度加大所致。从整体新增确诊病例的变化曲线来看,美国在短短10天之内从日均2万人快速攀升至最新的超过4万人,其变化速度已经与3月底美国公共卫生事件最为严重时期的情形相当。与此同时,新增死亡人数抬升和检测确诊率(每一例确诊人数对应检测人数)下降表明近期确诊病例增量的激增并非因检测力度加大所致。

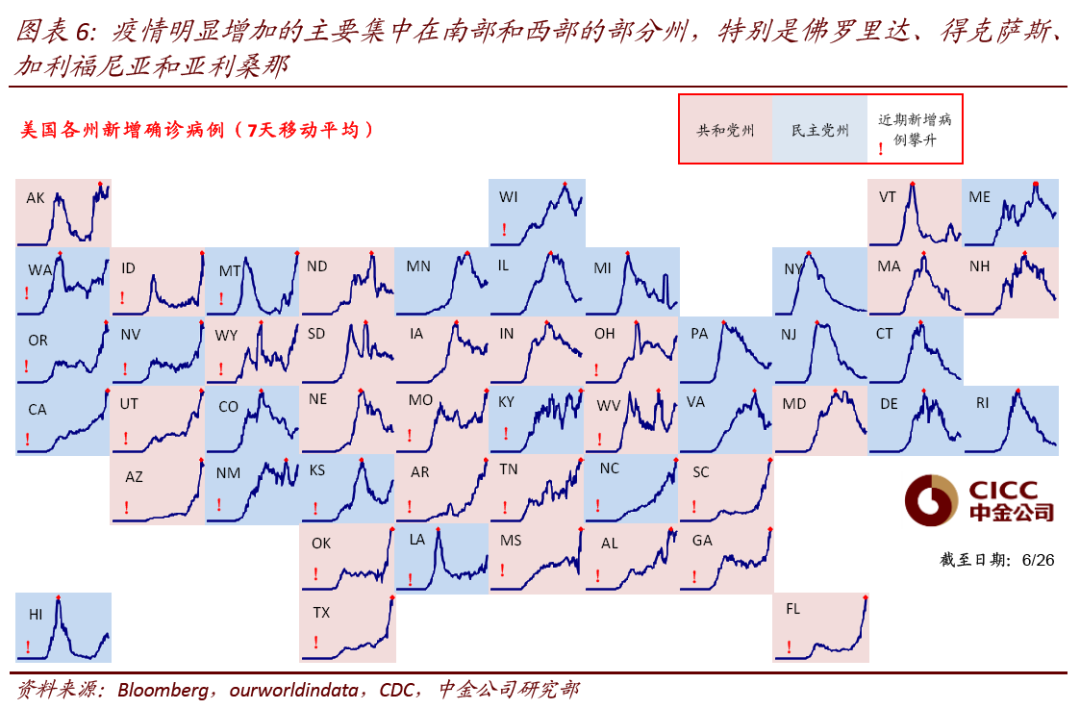

ii. 内部结构:明显分化,公共卫生事件最严重四个州贡献了60%的新增病例,其他州公共卫生事件整体可控。在整体公共卫生事件快速抬升的背后,内部分化非常严重,公共卫生事件明显增加的主要集中在南部和西部的部分州,特别是佛罗里达、得克萨斯、加利福尼亚和亚利桑那,这四者合计贡献了近期新增确诊病例的60%。相比之下,美国东北部和中部各州的公共卫生事件控制相对较好,目前依然处于下降通道或者仅小幅抬升。实际上,扣除上述四州后的公共卫生事件曲线依然处于明显低位。

iii. 主要原因:复工过快、抗议活动以及部分检测力度加大。此次公共卫生事件在部分州再度快速抬升可能是由多重因素共同所致,既有偶然因素也有一定必然性。具体而言,

1)复工过快。我们此前曾多次提示过,相比欧洲大陆国家和英国,美国复工进展更快,因此也部分牺牲了公共卫生事件控制效果。如果与公共卫生事件发展过程大体类似的英国对比,可以发现,美国因为复工比英国早了大概2~3周左右,因此到目前为止公共卫生事件曲线依然在高位横亘;相比之下,英国在6月1日逐步解封时,公共卫生事件曲线已经得到有效压低。这一情况在美国各州内部同样适用,此次公共卫生事件再度升级最快的得克萨斯和佛罗里达都是“封锁晚但复工早”的典型(4月初实施但5月初解封);

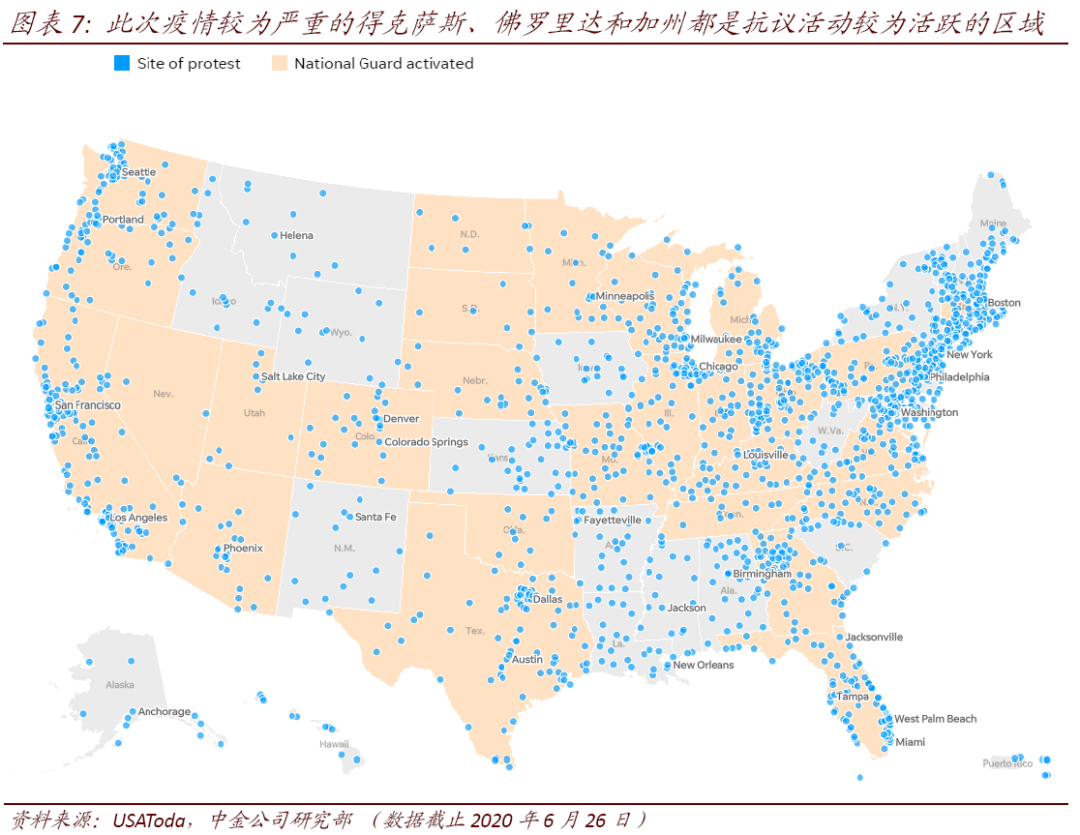

2)抗议活动。抗议活动导致的群体性聚集也可能部分导致了公共卫生事件的复发,例如得克萨斯、佛罗里达和加州都是此次抗议活动较为活跃的区域。但这可能并非绝对主导者因素,因为抗议活动更为密集频繁的东北部各州并没有出现公共卫生事件显著复发的情形;

3)检测力度加大。检测力度持续加大也可能贡献了部分确诊病例的抬升,此前每一个确诊病例对应的检测人数高达22人,但随着近期这一水平的持续回落,表明这一因素也已并非主导。

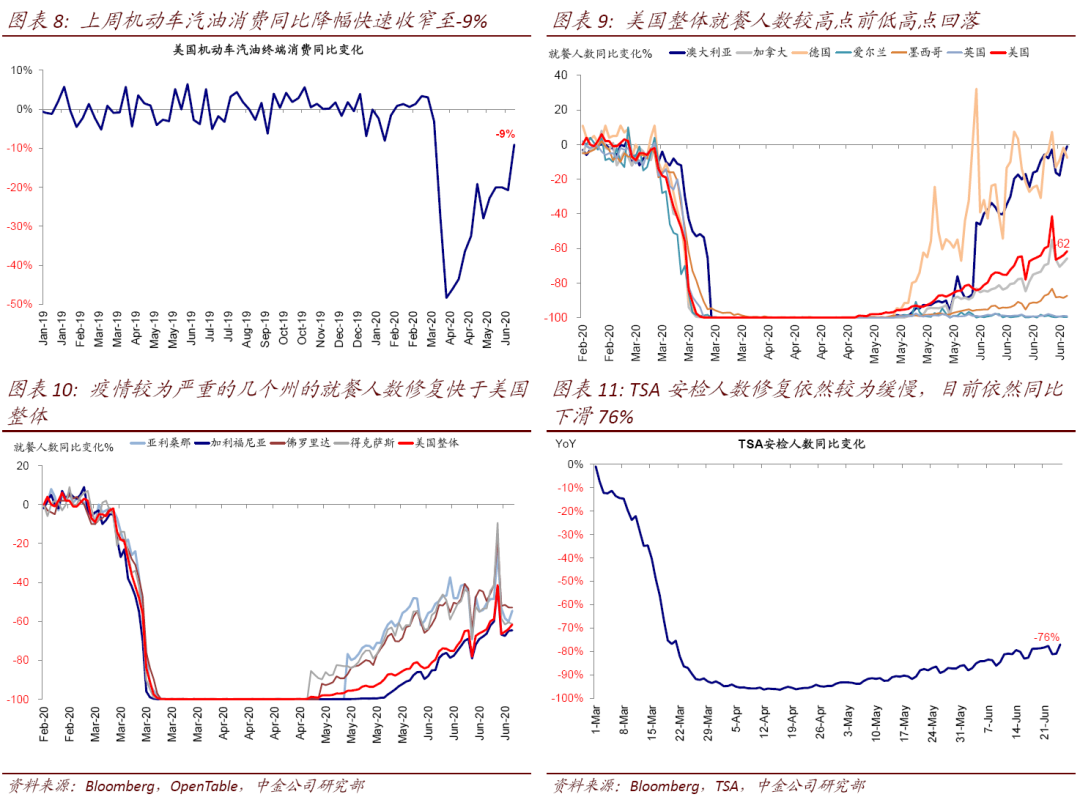

iv. 对复工影响:公共卫生事件严重州复工进展会有反复,但目前可能更多局限在局部。公共卫生事件快速抬升势必对部分州的复工进展带来不利影响。目前,公共卫生事件复发最为严重的得州和佛罗里达均已重新对酒吧和部分餐厅实施了限制令[2]。我们预计,如果后续公共卫生事件升级,不排除有更多限制措施推出。不过,与3月底各州陆续推出的全面封锁令不同的是,此次公共卫生事件复发较为集中,因此对复工的影响可能暂时也是局限在局部地区和领域,而对于公共卫生事件控制较好的东北部冲击应该相对有限。

v. 对市场影响:从市场角度,美股市场自3月底以来靠流动性推升估值的反弹已经基本修复完毕后,估值水平仍能够在高位维持,一方面是由于流动性持续宽裕的支持,更为重要是的复工持续推进下对于未来盈利修复的预期。因此,局部地区公共卫生事件再度复发一定程度上会“挑战”这一预期,因此值得关注。我们认为,目前就判断全局失控依然为时尚早,但短期内仍不排除从市场情绪层面带来一定扰动,特别是与复工进展较为相关的板块。(2020下半年海外市场展望:修复方兴、宽松未艾)