本文来自微信公众号“ 郭二侠鑫金融"。

今年港股IPO市场,出现2只认购超千倍的新股,都是来自物管行业,所以每当有物管公司赴港上市,势必会成为资金追捧的对象。

一、招股信息

股票名称:弘阳服务(01971)

所属行业:物业管理

招股日期:6月24日-6月30日

发行股份:发行1亿股,其中90%为配售,10%为公开发售

招股价:3.3~4.3港元

每手股数:1000股

公司市值:13.2~17.2亿

市盈率:23.13

入场费:4343.34港元

公布中签:2020年7月6日

上市日期:2020年7月7日

保荐人:农银国际

绿鞋:有

基石:1家机构认购19.96%

二、综合分析

弘阳服务2003年在南京成立,是港股上市公司弘阳地产(01996)旗下物业板块,业务重心在长三角地区。

截至2019年12月31日,弘阳服务的总合同建筑面积约为2760万平方米,涉及中国14个省、直辖市及自治区41个城市的167个项目,其中在管总建筑面积约为1580万平方米。

自2017年以来,公司连续四年被中指院评为物业服务百强企业之一,就综合实力而言,公司在2020年物业服务百强企业中排名第25位。

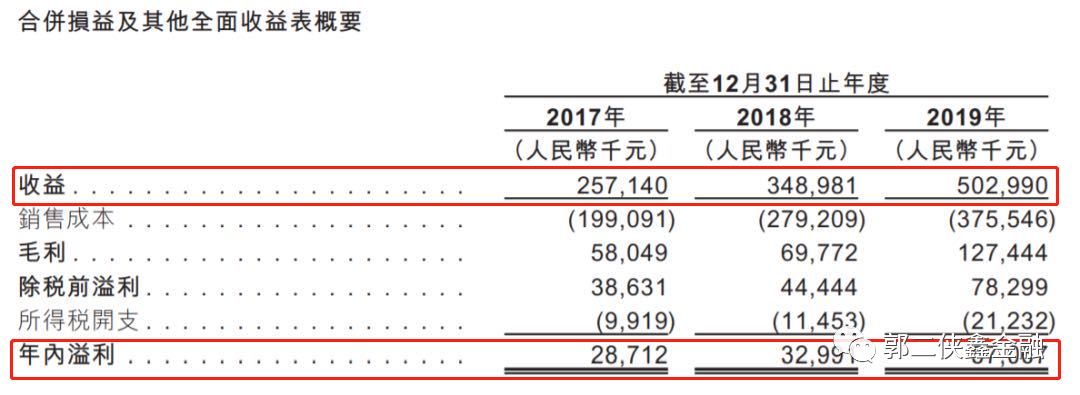

财务数据方面,公司2017财年至2019财年总收益分别为2.57亿、3.49亿及5.03亿元人民币,年复合增长率38.96%,净利润分别为2871.2万元、3299.1万元及5906.1万元人民币,年复合增长率43.42%。

弘阳服务大部分业务来源于母公司弘阳地产,2017年、2018年及2019年,弘阳地产所开发物业分别占其在管总建筑面积的73.1%、72.3%及61.8%。来自于弘阳地产所开发物业的收益占其总收益的61.9%、61.8%、55.6%。

除此之外,弘阳服务也扩大了在管商业物业组合,以涵盖购物中心、家居装饰及家具商城、酒店、主题公园等多种形式,并逐步将物业组合拓展至写字楼及学校等其他物业。截至2019年12月31日,商业物业的物业管理服务收益占总收益的49.9%,在管商业物业总建筑面积达340万平方米。

也就是说这是一家住宅和商业物业双轮驱动的综合性物业管理服务公司。

基石投资者方面,公司已与Successful Lotus Limited订立基石投资协议,同意按发售价认购总额7800万港元的发售股份,以中间价计占全球发售的19.96%。

该基石投资者是香港恒基地产主席李家杰全资拥有的投资控股公司,此前曾认购过烨星集团和奥园健康的基石,这两家公司上市涨的不错,说明投资眼光挺准。

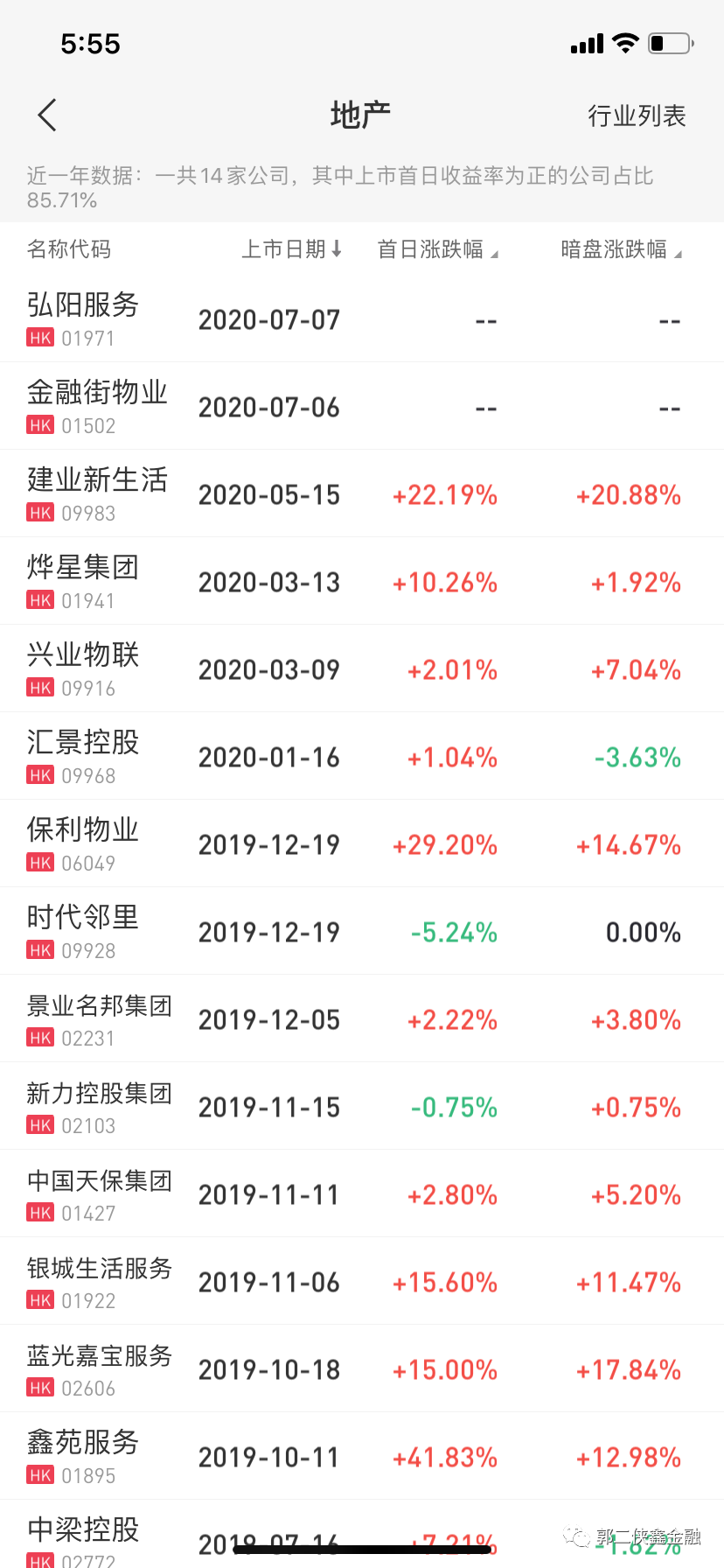

行业方面,目前在港交所上市的物业股已经4连涨,市场普遍对物业股比较看好。23.13的估值,相比市值比较接近的鑫苑服务估值16.25倍,银城生活估值31.31倍来说,也比较合理。不过上下限发行价幅度在30%,最终发行价对估值的影响很大。

保荐人农银国际,近两年来保荐上市公司13家,6涨5跌2平,总体保荐记录一般。其中物业管理三家,保利物业、蓝光嘉宝服务以及佳兆业美好。首日表现两升一跌,其中保利物业首日大幅上涨29.2%。

三、预估中签率

香港公开发售1000万股,每手1000股,合计10000手。在不启动回拨的情况下,甲乙组各获配10000手。

现在到处都缺钱,券商的融资额度也不多,招股第一天孖展5倍,考虑到募资规模较小,而且康基和海吉亚占用的钱马上要释放了,预计最终孖展会超过100倍,启动50%回拨,最近新股比较多,打新人数比较分散,按10万人申购算,预计一手中签率10%,申购120手稳中一手。

四、本人操作计划

郭二侠计划用4个有融资额度的券商,融资申购50-100手提高中签率,其他再用10个账户现金认购一手,占总资金量的五分之一。

弘阳服务业绩增速较快,鉴于物业股的优秀表现,破发概率很低,中签就是赚钱,主要是中签率低,资金利用效率不高,适度申购即可。

(编辑:郭璇)