本文转自微信公众号“考拉矿业观察”。

6月18日,山东黄金(01787)发布公告称,公司的境外全资子公司山东(香港)有限公司(“山东黄金香港”)与Cardinal Resources Limited (卡帝诺资源有限公司,在澳大利亚与加拿大两地上市)于当日签署《要约实施协议》,山东黄金香港将以每股0.60澳元的价格,以场外要约收购方式向持有目标公司全部已发行股份的股东(不包括山东黄金香港及其关联方) 发出场外附条件要约收购,目标是达到至少50.1%控股,至多可收购到90%以上并将其退市。交易价值最高为约3.12亿澳元。同时,按照《要约实施协议》,山东黄金香港拟以0.46澳元的价格认购总价1200万澳元目标公司新增发的2600万股普通股,其持股比例约占增发后总股份数的4.96%。交易总价值最高约为3.21亿澳元,折合人民币15.65亿元,或2.21亿美元。

要约期为两个月,但该等期限可根据澳大利亚联邦《2001年公司法》由山东黄金香港决定延长或自动延长,但除《要约实施协议》规定的特殊情况外,不会超过2021年3月15日。

双方约定的分手费为330万澳元。

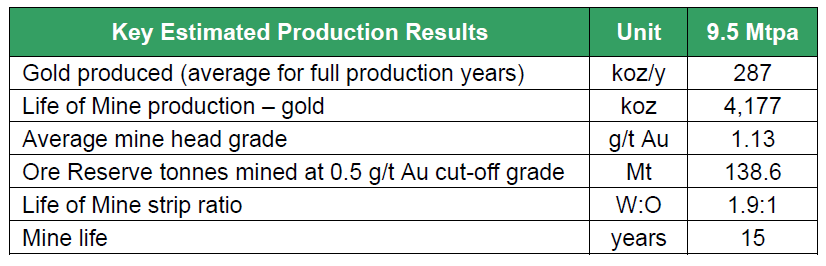

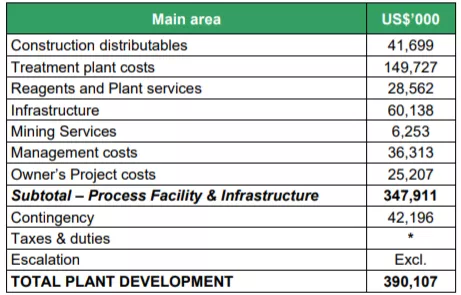

Cardinal在加纳拥有开发中的Namdini黄金项目。根据2019年10月完成的可研报告,该项目拥有2P级别储量505万盎司黄金(约157.2吨),平均品位1.13克/吨;露天开采,选矿厂资本开支3.9亿美元,建设期为27个月,投产后平均年产黄金28万盎司(8.9吨),服务年限15年。2019年11月目标公司启动Namdini项目前端工程设计,但由于公司财务问题,实际上并未开工建设。

这项交易是山东黄金今年宣布的第二项交易,与全资收购TMAC不同,这次采用的是场外收购股份,谋求控股权,但不一定要谋求标的公司退市。

考拉判断,山东黄金这次是Cardinal公司邀请来的白衣骑士。

今年3月16日,俄罗斯黄金巨头Nordgold从Goldfield手中收购了Cardinal16.4%的股权(单价0.45775澳元),并从市场上收购了部分股权,总持股达到19.9%,成为该公司第一大股东。当时,Nordgold还宣布已提交了一份无约束力的指示性和有条件的建议,以每股0.45775澳元的价格收购Cardinal剩余所有已发行股本,彼时对其股权估值约为2.27亿澳元(约合1.43亿美元)。

Nordgold是一家资产主要位于俄罗斯的全球黄金巨头,2019年生产黄金109万盎司,排名考拉全球黄金矿业百强榜第13位,紧紧跟随山东黄金和紫金矿业。Nordgold在加纳运营Lefa金矿,并在布基纳法索运营,这也是其收购Cardinal的主要原因。

从山东黄金和Cardinal达成协议的情况看,其获得了标的公司的支持,赢面较大。山东黄金的要约收购价与Nordgold相比高出约1/3。

山东黄金现在是中国市值最高的矿业公司之一,对于2-3亿美元的收购其实负担不大,西非是全球黄金重要产区,目前中资大型黄金公司还没有布局,只是一些零星的民营资本在操作,山金这一手是正确的。考拉担心的是山金尚未完全建立起自己的海外运作平台,连续布局加拿大和西非两个不同的地域,且都是需要继续投入的棕地或绿地资产,自己的人手能不能跟得上呢?如果海外人才有困难可以吱一声。

据悉,此次山金交易仍然是由BMO协助完成的,恭喜BMO。

关于考拉全球黄金公司排行榜,可以参见考拉文章《2019年全球黄金生产全排名:十大黄金公司以及中国黄金公司在世界的位置》。

交易具体内容

上市公司将为山东黄金香港履行《要约实施协议》提供担保。此要约也同时面向任何在要约期内通过行使目标公司期权(包括目标公司未上市的附条件期权、未上市的期权和未上市的员工期权等,下同)而发行的新增股份。

要约条件之一是山东黄金香港通过本次交易而最终持有目标公司权益比例(包括山东黄金香港通过认购目标公司增发股份并通过本次收购持有的目标公司股权,且为在目标公司股权全部稀释的基础上计算)不低于50.1%。如果山东黄金香港取得的目标公司股权比例达到50.1%,且其他要约条件得到满足或放弃时,要约收购即为成功,山东黄金香港成为目标公司的控股股东。如果要约成功,且山东黄金香港取得的目标公司股权比例达到90%,山东黄金香港即有权根据澳大利亚联邦《2001年公司法》对于未接受要约的股东持有的股份进行强制收购,实现对于目标公司100%控股,目标公司成为山东黄金香港的全资子公司,目标公司也将在要约收购完成后从澳大利亚和加拿大两地退市。倘若山东黄金香港未能取得目标公司至少90%的股份,则不能强制收购剩余股东所持的目标公司股份,目标公司也很可能不能在要约收购结束后退市,但山东黄金香港将控制目标公司的董事会。

根据《要约实施协议》,若要约成功且山东黄金香港购得目标公司全部已发行股份(不包括山东黄金香港将认购的目标公司股份),以每股0.60澳元计,山东黄金香港在《要约实施协议》项下拟收购的目标公司全部已发行股份的股权总价值约为3亿澳元(以《要约实施协议》签署日目标公司全部已发行股份计算);若所有目标公司期权均转换为普通股份且接受要约,山东黄金香港实际收购目标公司股权的总对价约为3.09亿澳元。此次收购的对价将以全现金作为对价形式、澳元作为支付货币,在要约收购完成时进行支付。此次收购具体能获得的目标公司股份数和股权比例取决于要约期结束时目标公司股东对要约的接受情况。山东黄金香港认购总价1200万澳元的目标公司新增发股份与此次收购合称为“本次交易”。

若除山东黄金香港外的所有目标公司股东均接受要约且要约成功,此次交易总投资额约3.21亿澳元,约合人民币15.65亿元,约合2.21亿美元(以2020年6月18日中国外汇交易中心公布的人民币汇率中间价1澳元兑换4.8761元人民币、1美元兑换7.0903元人民币折算,下同),实际交易金额将取决于要约期结束时目标公司股东对要约的接受情况,并以最终收购成交金额为准。

交易标的基本情况

(一)公司概况

目标公司是一家成立于2010年、总部位于澳大利亚珀斯的黄金勘探开发公司。目标公司证券目前在澳大利亚证券交易所(股票代码“CDV.AX”)和多伦多证券交易所两地上市(股票代码“CDV.TO”)。目标公司的主要业务活动位于加纳共和国(“加纳”)。

截至2020年6月18日,目标公司主要股东如下:

股东名称持股数

(根据澳大利亚证券交易所公告)持股比例

(根据公告中持股数和目标公司现有全部已发行股份500,024,522股计算)

Nord Gold S.E.98,443,59319.69%

MM Asset Management Inc.33,339,0336.67%

Scotiabank 32,000,0006.40%

(二)主要资产及运营情况

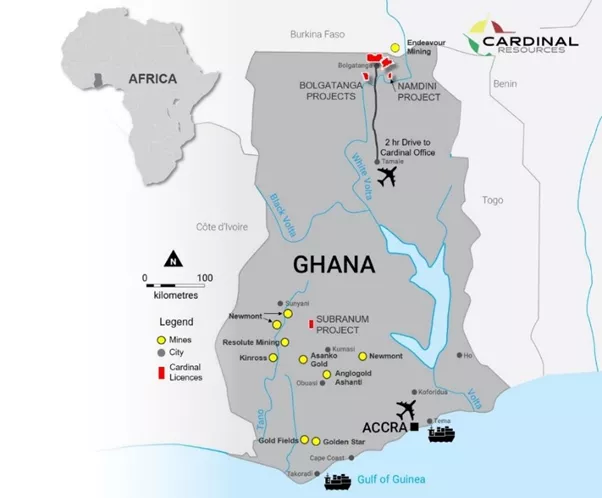

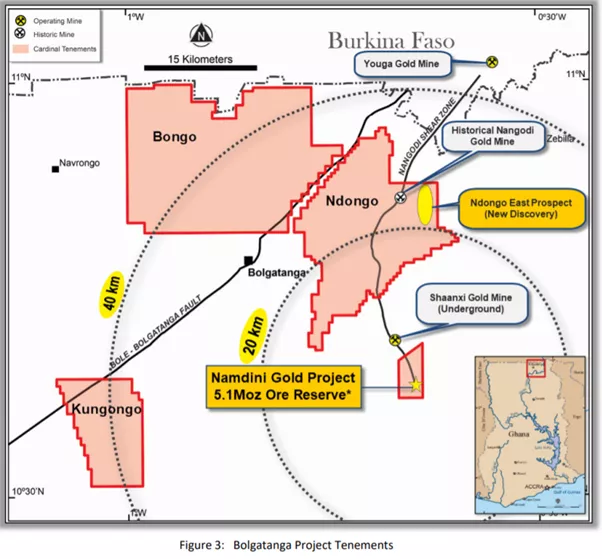

目标公司核心资产是位于加纳的3个黄金项目,分别是位于加纳东北部Bole-Nangodi成矿带的Namdini开发项目和Bolgatanga勘探项目,以及位于加纳西南部Sefwi成矿带的Subranum勘探项目。

1、地理位置和自然环境

加纳位于非洲西部,南濒大西洋几内亚湾,西邻科特迪瓦,北接布基纳法索,东毗多哥,海岸线长约562公里。国土面积23.85万平方公里。

Namdini项目是目标公司目前专注开发的旗舰项目,项目位于加纳东北部Upper East省Talensi区Bolgatanga镇东南约30km处。

2、项目架构及矿权

目标公司通过其加纳全资子公司Cardinal Namdini Mining Limited、CardinalResources Ghana Limited和Cardinal Resources Subranum Limited分别持有Namdini、Bolgatanga和Subranum这三个黄金项目。

Namdini项目采矿租约面积为63平方公里,矿权期限为15年,将于2035年2月11日届满,期满可延长不超过30年。Bolgatanga和Subranum项目目前仍在勘探阶段。目标公司(通过其加纳全资子公司)就Bolgatanga和Subranum项目取得了六项探矿许可,该等探矿许可均将于2020年12月31日到期。目标公司已向加纳土地和自然资源部申请将该等探矿许可续期三年。

3、资源情况

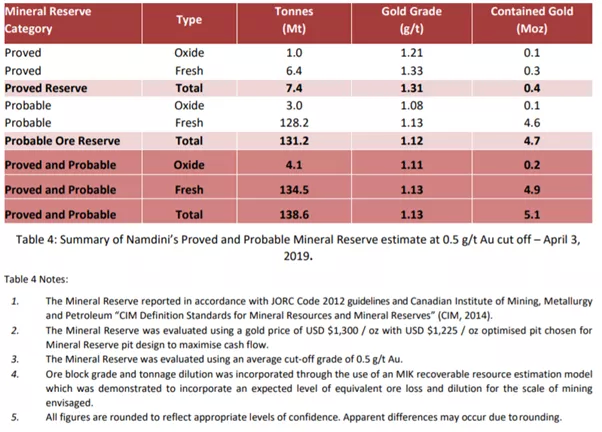

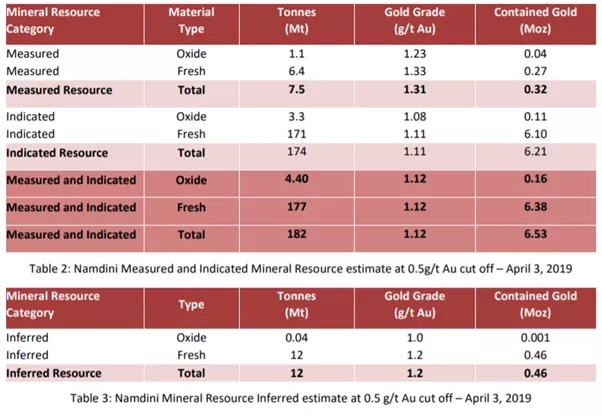

Namdini项目为露天开采项目。根据目标公司2019年4月3日在澳大利亚证券交易所和多伦多证券交易所披露的报告,Namdini项目拥有证实加可信储量(P+P)505万盎司黄金(约157.2吨),平均品位1.13克/吨,矿石量1.39亿吨(基于边界品位0.5克/吨、金价1300美元/盎司)。

Namdini项目拥有探明加控制资源量(M+I)653万盎司黄金(约203.1吨),平均品位1.12克/吨;推断资源量(Inf)46万盎司黄金(约14.3吨),平均品位1.20克/吨,矿石量0.12亿吨(基于边界品位0.5克/吨、金价1950美元/盎司)。资源量包含转成储量部分的资源量,资源量并非储量,并未证实具有经济可行性。

上述储量、资源量符合《澳大拉西亚勘查结果、矿产资源和矿石储量报告准则》(《JORC准则》)(2012年版)及《加拿大采矿、冶金和石油协会(CIM)矿产资源和矿产储量定义标准》(CIM,2014)。

4、项目开发进展

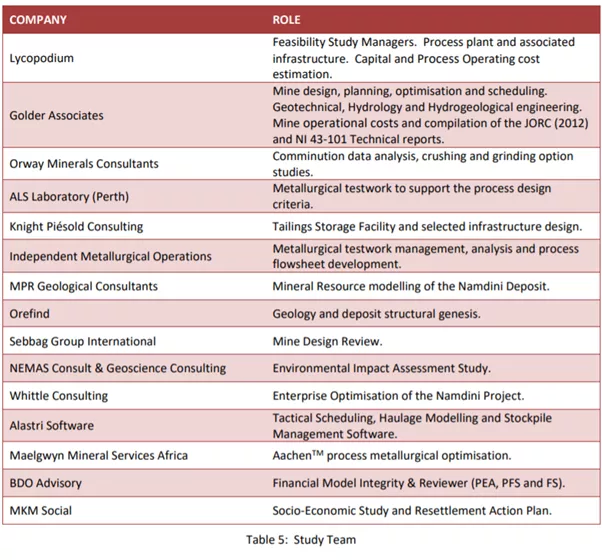

Namdini项目于2014年开始钻探,2015年取得重大发现,2016年进行大规模钻探并报告资源量,2017年目标公司自Savannah公司受让面积为19.537平方公里的采矿租约,2018年目标公司完成了项目初步经济评价以及预可研。2019年10月目标公司完成并公布了Namdini项目的可研报告,根据可研报告,该项目建设期为27个月,可研报告拟定Namdini项目于2019年第4季度开始建设,2022年中正式投产,投产后平均年产黄金28万盎司(8.9吨)。2019年11月目标公司启动Namdini项目前端工程设计。但目前该项目实际上并未开始建设。

考拉注:根据该报告,项目资本开支为3.9亿美元。

2020年2月12日,目标公司与加纳政府(由加纳土地和自然资源部部长代表加纳政府)签署新的采矿租约,将Namdini项目原采矿租约面积由19.537平方公里扩大至63平方公里。扩大后的采矿租约有效期15年,根据加纳矿业法,采矿租约到期后可展期,但展期一般不超过30年。

2020年1月,目标公司获得取水许可证,该等许可证准许目标公司获取建筑及采矿作业用水。目标公司的搬迁安置计划(RAP)也于2020年2月获得了加纳矿业委员会的批准。

2020年4月加纳环境保护局批准目标公司提交的环境影响报告(EIS)并颁发了该项目矿山的环境许可,批准其对Namdini项目的开发。

(三)主要财务数据

目标公司2018财年、2019财年合并报表经澳大利亚BDO会计师事务所审计,并出具了无保留审计意见。2020年3月31日数据为管理层数据,未经审计。目标公司的主要财务指标如下:

货币:

澳元百万元2018年度/2018.06.302019年度/2019.06.302020年前三季度/2020.03.31

总资产10.2420.8310.93

总负债4.7738.9737.86

所有者权益5.47-18.14-26.93

收入0.170.360.11

总利润-37.18-27.05-31.56

净利润-37.18-27.05-31.56

注:目标公司会计年度自每年7月1日起至下年6月30日止。目标公司近年来主要集中于项目勘探活动,支出主要为勘探支出,在财务上均作为费用化处理,未确认资产。历史年度除了少额的银行存款利息收入外,无其他收入。

本次交易相关协议主要内容

山东黄金香港于2020年6月18日与目标公司签署《要约实施协议》。该等协议主要内容概述如下:

(一)要约实施协议

1、交易结构

本次收购通过场外附条件要约收购方式进行,按照澳大利亚联邦《2001年公司法》第6章规定的程序实施,在要约条件得到满足(包括通过澳大利亚外国投资审查委员会以及中国相关监管机构批准)或是放弃(即要约变为无条件)的前提下即可完成。同时,本次收购须遵循澳大利亚证券投资委员会和加拿大证券监管机构以及澳大利亚证券交易所和多伦多证券交易所的相关监管和披露要求。

2、交易标的

根据此要约,山东黄金香港将要约收购目标公司全部已发行股份,包括任何在要约期内通过行使目标公司期权而发行的新增股份。目标公司现有全部已发行股份500,024,522股,目标公司现有39,592,102份期权(如果该等期权持有人行使期权,则将占目标公司完全稀释股本的大约7.34%)。

3、交易价格

若要约成功,以每股0.60澳元计,按拟收购的目标公司现有全部已发行股份的股权总数计算,若除山东黄金香港外的所有目标公司股东均接受要约,交易总价值为3.00亿澳元(以《要约实施协议》签署日目标公司全部已发行股份计算);若所有目标公司期权均转换为普通股份且接受要约,山东黄金香港拟收购目标公司股权的总对价约为3.09亿澳元。

本次收购价格较目标公司截至2020年6月17日的前20天成交量加权平均价有36%的溢价,与2020年6月17日收市价比较有25%的溢价。

本公司对目标公司进行了技术、财务、法律等方面的尽职调查,本次交易对价系公司依据尽职调查情况,对目标公司资产价值进行多番谨慎评估,在各方协商及一般商业原则下,并参考目标公司股票股价进行确定。

4、要约期

要约期为两个月,但该等期限可根据澳大利亚联邦《2001年公司法》由山东黄金香港决定延长或自动延长,但除《要约实施协议》规定的特殊情况外,不会超过2021年3月15日。

5、要约条件

(1)要约期结束时,山东黄金香港至少持有目标公司50.1%的股份(在完全稀释的基础上)相关权益;

(2)本次交易在要约期结束前,获得澳大利亚外国投资审查委员会批准;

(3)本次交易在要约期结束前,取得中国政府监管机构的批准;

(4)在要约期结束前,无针对目标公司或其集团成员的可能导致判决金额达到200万澳元或以上的诉讼;

(5)在要约期结束前,无监管机构限制或禁止或实质性地负面影响本次交易的完成,并且无监管机构要求山东黄金香港剥离任何目标公司股份或者目标公司或山东黄金香港或关联实体的任何资产;

(6)在要约期结束前,本次交易取得所有监管机构的批准;

(7)在要约期结束前,目标公司和其集团成员无重大收购或处置;

(8)在要约期结束前,第三方不会因为本次交易而行使相关合同下的控制权变更权利等;

(9)在要约期结束前,无重大不利变更;

(10)在要约期结束前,山东黄金香港未因为目标公司和其集团成员重大违反目标公司要约期经营行为或是目标公司陈述和保证而终止实施协议;

(11)在要约期结束前未发生规定事件,规定事件主要包括目标公司或其集团成员将其全部或任何证券转换为更多或更少数量的证券;目标公司或其任何集团成员减少股本;目标公司或其任何集团成员进行回购;目标公司或其任何集团成员进行分红、发行或授予股份、期权或证券;目标公司或其集团成员处置其全部或大部分业务或资产;目标公司或其集团成员进行清算、被任命清算人、管理人、接管人、签署重组契约或资不抵债。

6、其他主要条款

(1)目标公司的惯常合作承诺:

(a) 一般合作义务;

(b) 山东黄金香港可以接触目标公司信息和人员;

(c) 协助山东黄金香港实施要约收购;

(d) 如果山东黄金香港取得目标公司50%或更多股份的相关权益,且要约条件均满足或不再附条件,则协助山东黄金香港任命目标公司董事会的多数董事;

(e) 目标公司应尽可能配合山东黄金香港在交割前前往现场实地考察。

(2)分手费:330万澳元。如果因为以下原因与山东黄金香港的交易未能交割,目标公司需要向山东黄金香港支付此分手费:

(a)第三方收购或与目标公司约定收购目标公司全部或重大资产;

(b)目标公司任何董事未向股东推荐接受山东黄金香港的要约或者更改推荐本次交易的建议,或者批准、推荐或者公开支持任何竞争性交易;

(c)山东黄金香港因前述(b)项的发生、或目标公司或其关联实体资不抵债、或发生重大不利变更或规定事件而终止《要约实施协议》;

(d)目标公司因接受第三方更优报价而不进行本次交易;(e)目标公司发生重大并购或处置。

(3)反向分手费:330万澳元。如果山东黄金香港严重违反《要约实施协议》的任何条款或者资不抵债以致目标公司终止《要约实施协议》,则山东黄金香港需要向目标公司支付反向分手费。

7、认购目标公司增发股份

根据《要约实施协议》,除了前述场外附条件要约收购交易,山东黄金香港拟以0.46澳元的价格认购总价1,200万澳元目标公司新增发的2600万股普通股,其持股比例约占增发后总股份数的4.96%。山东黄金香港通过该等认购目标公司增发股份的形式向其提供交割过渡期运营资金。该等认购交易不以本次收购的完成或者山东黄金香港在要约结束时持有目标公司股权50.1%为前提。山东黄金香港和目标公司完成该等认购交易的先决条件为:

(1)目标公司在《要约实施协议》签署日届满14天的当日下午7点之前未收到任何竞争性交易的报价;或

(2)如果目标公司在前述期限内收到任何竞争性交易报价,但目标公司董事会认为竞争性交易不构成更优报价,且/或终止与竞争性交易提出者的接触。

该等认购交易将在前述认购交易先决条件被满足之日起的第三个工作日上午十点在目标公司的注册办公室(或双方约定的其他时间和地点)发生。

(编辑:郑雅郡)