本文来自微信公众号“Stansberry贝瑞研究”。

今年三月以来,全球卫生事件蔓延以及股市巨震改变了人们看待科技公司的方式。眼前的一些趋势是被动形成的,比如远程办公、在线娱乐;另一些趋势则是原本就在发展的,并且还处在早期阶段,比如云计算。

如果有那么几家大型科技公司可以同时受益于这两种趋势、并被人们看好,微软(MSFT.US)便是其中之一。

在过去几个月,科技巨头微软(Microsoft)引领纳斯达克综合指数创出新高,因此投资者坚持投资微软是明智的。

图注:微软近一年股价表现

一、看好微软的四个理由:

1、云变革才刚刚开始,而微软早已“上车”。

简单而言,云计算就是将数据存储从本地设备中转换至更大的远程空间。这是计算机领域一个全球性的深刻变化,而它才刚刚起步。

云计算的预期市场规模有多大?2019年10月下旬,美国国防部宣布,微软赢得其累计价值100亿美元的云计算业务合同。华尔街对于这一金额的描述是“冰山一角”。他们认为,未来数年,美国国防部与其他机构转向云计算的进程,将创造一个1000亿美元以上的市场机遇。

咨询公司Gartner数据显示,2018年全球云计算市场规模达到3058亿美元,较2017年的2602亿美元增长17.52%。根据Gartner预计,到2020年全球云计算市场规模将达到4114亿美元。2016年至2020年全球云计算市场规模复合增长率为16.99%。以此推算,全球云计算市场将在数年后突破万亿美元规模。

微软能捕获多少市场份额呢?根据咨询公司Gartner统计,2018年,公共云计算服务市场中占据份额最大的是亚马逊(AMZN.US)云服务,约占47.8%;其次是微软,约占15.5%。微软之后是阿里巴巴(09988)、谷歌(GOOG.US)和IBM(IBM.US),份额分别只有7.7%、4%和1.8%。

这组数据表明,未来绝大多数的市场机遇将由亚马逊和微软瓜分。而赢得国防部巨额合同,无疑是微软强劲增长势头的一次证明,也必将有利于微软云技术的品牌效应。

微软股价(MSFT)近五年来走势

实际上,根据微软发布的2019财年(截至2019年6月30日)年报,其云计算平台Azure 在过去一年实现了72%的营收增长。同时,当年微软商业云业务(一个更为综合的概念)营收增长43%,达到381亿美元。也就是说,商业云业务已经占到总营收的30%以上。

2020财年第三财季(今年一季度),微软实现营收350亿美元,同比增长15%。其中,智能云业务部门收入123亿美元,同比27%。云业务带来的收入已经占到35%。

微软2019财年报告中还披露了一项关键数据:商业云业务2019年的毛利润率扩大至63%。相比之下,亚马逊AWS利润率在25%至28%之间。

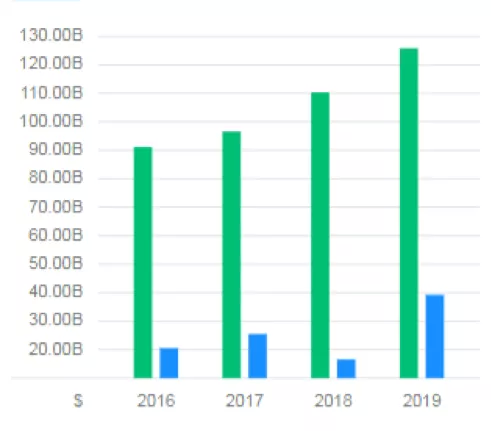

微软近四年来营收(绿)和利润(蓝)增长情况

2、协同效应。

从2016年开始,微软股价进入了一个快速上升的阶段,势头一直延续到今天。尽管云计算为公司前景指明了新方向,但它更像是微软已有综合业务的一种“催化剂”,提高了微软各项业务之间的化学反应。

微软财报中,其“商业云业务”包含Office 365、Azure、LinkedIn和 Microsoft Dynamics 365的商业化部分,以及其他与云相关的业务。提醒一下,我正是在装有Windows操作系统和Office软件的电脑上写下这些文字的。

受到卫生事件刺激,全球企业数字化和云应用进程将进一步加快,微软的业务结构带来了一种“近水楼台先得月”的优势。这也体现在最新财报中,2020财年第三财季,微软调整后净利润同比增长22%,均略高于市场预期。除了云业务营收高速增长,生产力与商业流程业务部门、个人计算业务部门的营收也分别增长15%和3%。

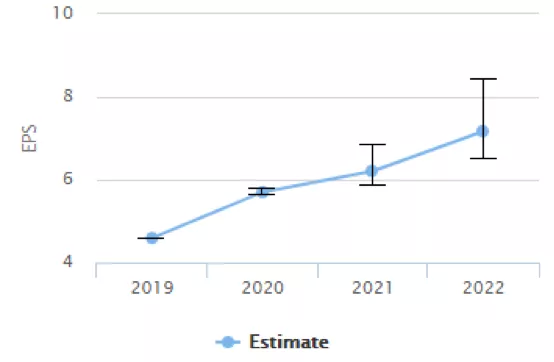

微软近四个财季预期每股收益(EPS)

相比之下,AWS占亚马逊所有运营利润的71%,微软利润则没有如此依赖云计算业务——至少目前阶段还没有。

3、稳定的净资产收益率(ROE)。

简单而言,ROE可以衡量一家公司“赚钱”能力的强弱。微软业务的协同效应无疑增强了其盈利能力。

数据上来看,微软过去十二个月的滚动ROE为42.80%。如果这是20%的ROE是一家公司赚钱能力强的标志,那么微软ROE高出这一标准一倍多。

别忘了,微软这家市值超过1.4万亿美元的科技巨头已经有45年的历史。上世纪90年代,它曾经创下人类历史上市值新高,本世纪初互联网泡沫破灭没有打倒它。这样一家“爷爷级”的科技公司,还能够保持如此之强的盈利能力,足以证明其投资价值。

4、优秀的管理层。

2014年上任的微软CEO萨提亚·纳德拉为这家老牌公司带来了全新的活力。股票投资传奇人物彼得·林奇2019年年底接受《巴伦周刊》专访时,就将纳德拉列为他最喜欢的CEO之一(他还喜欢“克莱斯勒复兴者”李·艾柯卡)。

纳德拉为微软指明了新的方向,那就是云计算。在他的带领下,微软商业云业务营收增速是全球云计算市场增速的两倍多,其与亚马逊AWS的市场份额差距正在被缩小。

二、风险因素:当心科技股“拥挤交易”

如果与五大科技股FANNG横向对比——尤其是与亚马逊和奈飞相比——微软目前大约30倍的预期市盈率并不会显得太高。但风险在于,美股自三月低点大幅反弹的过程中,市场分化 程度进一步加剧。投资基金过度集中于少数几家大盘科技股,这在推高指数的同时,也形成的“拥挤交易”。

另一方面,由于卫生事件对美股大公司盈利的影响尚未完全体现出来,随着接下来一两个财报季的到来,更多关于盈利的坏消息仍有可能导致美股从目前水平大幅下跌。

综上所述,由于全球云计算的光明前景,微软可能再度成为一家“老树开新花”式的成长股。不过,投资者应该考虑到当前科技股估值偏高、美股市场可能再次探底的风险。

(编辑:李国坚)