带着中国最大的肿瘤医疗集团的名号,海吉亚医疗控股仅用四个月时间便通过了港股主板上市聆讯。

6月8日,港交所发布了海吉亚过聆讯公告,其联席保荐人为摩根士丹利及海通国际。智通财经APP观察到,海吉亚医疗是一家专注于连锁肿瘤治疗及脑科医疗机构的投资、建设及运营管理的公司。根据弗若斯特沙利文的资料,按2019年放疗相关服务产生的收入,及旗下医院及合作伙伴的放疗中心截至2019年12月31日所装置的放疗设备数目计,海吉亚医疗是中国最大的肿瘤医疗集团。

中国拥有庞大且发展迅速的肿瘤医疗服务市场,近几年肿瘤患者宗数不断增多,放疗作为一种有效手段,目前在中国的渗透率远低于发达国家。那海吉亚医疗作为细分龙头,实力究竟如何呢?

业务遍布六省七城,核心是自营住院服务

智通财经APP了解到,海吉亚医疗主要通过内生性增长、战略收购及与医院合作伙伴合作,建立覆盖全国以肿瘤科为核心的医院及放疗中心网络。截至最后可行日期,公司通过直接股权所有权或者管理权,经营或管理十家以肿瘤科为核心的医院网络,遍布中国六个省的七个城市,同时还向位于中国九个省的15家医院合作伙伴就其放疗中心提供服务。

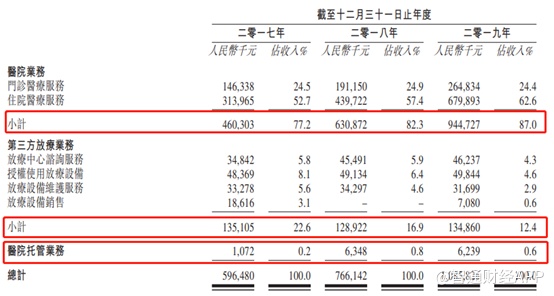

海吉亚医疗的业务模式并不复杂,分为医院业务、第三方放疗业务和医院托管业务。

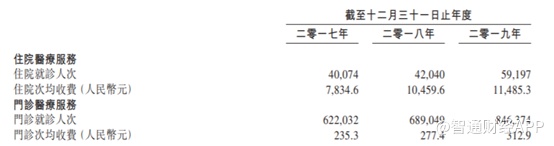

医院业务指通过自有民营营利性医院为患者提供多种专科医疗服务,包括肿瘤科、骨科、泌尿科、中医等,从中赚取收入。根据服务过程又细分为住院医疗服务和门诊医疗服务,一般来讲住院医疗服务指住院过夜或者不定期的患者进行治疗,门诊医疗服务一般指住院时间少于24小时的患者进行治疗。

第三方放疗业务指为合作伙伴(主要是民营医院)提供放疗中心服务,具体包括放疗中心咨询服务、授权使用立体定向放疗设备、提供放疗设备的维护和技术支持服务。收费模式为按照合同,提供放疗服务后,收取直接收入的百分比。

医院托管业务则主要是管理及经营持有举办人权益的民营非营利性亿元,从中收入管理费,由于是非营利性医院,且海吉亚医疗并不构成控股关系,故医院收入并不能按照权益进行分红,也不进行财务并表,因此来自该部分的收入极少。

智通财经APP观察到,2019年,来自医院业务、第三方放疗业务和医院托管业务的收入分别为9.44亿元人民币(单位下同)、1.35亿元和624万元,营收占比分别为87%、12.4%及0.6%。可以看到,医院业务的收入占据大部分,而其中又以住院医疗服务为主,占比达到总营收的62.6%。

这一方面是因为,相较第三方放疗业务,医院业务的业务范围更广,且以自营医院为主,股收入占比较大,而其中住院医疗服务的次均收费又远远高于门诊医疗服务,以2019年为例,住院次均收费达到11485.3元,而门诊次均收费仅为312.9元,虽然门诊医疗服务人次较大,但是因为费用差距导致住院医疗服务总收入明显更多。

业绩释放主要依靠收购

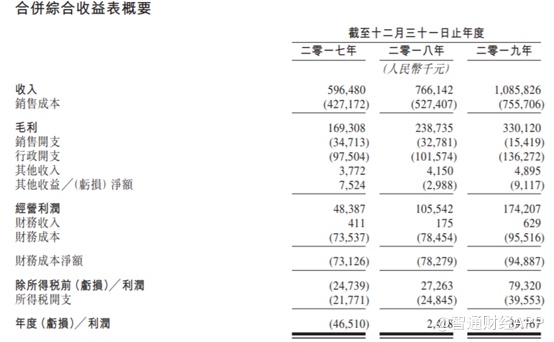

智通财经APP观察到,2017年至2019年,海吉亚医疗实现营收5.96亿元、7.66亿元和10.85亿元,年复合增长34.9%;净利润分别为-4651万元、242万元和398万元,经调整净利润(撇去股份支付薪酬、可赎回股份利息开支等)分别为4854万元、9339万元和1.72亿元,年复合增长88%。

单看其近几年的营收和经调整利润,海吉亚医疗确实取得了较快增长,那么这种增长的原因是什么?持续性又如何呢?

从前文其业务模式不难理解,海吉亚医疗的业绩增长因素,从内生因素看主要为就医人次和次均收费,外延性动力则为收购医院扩大经营规模,此外对于第三方放疗业务来说,需要增加更多业务合作伙伴。

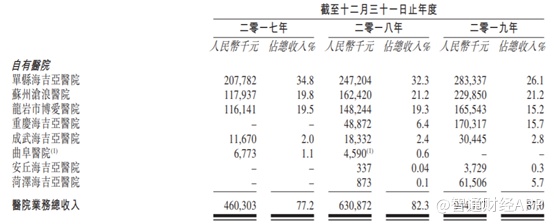

智通财经APP发现,2017年至2019年,海吉亚医疗自营医院的数量有明显变动。2017年其有原有医院4所,加上新增成武海吉亚医院共5所;2018年又新增3所医院,自营医院总数量达到8所,2019年因为重组,将曲阜医院的全部股权出售予一名独立第三方,故2019年财务并表为7家医院。

智通财经APP统计了其中往续期间一直并表且收入占比最大的三家医院,即单县海吉亚医院、苏州沧浪医院和龙岩市博爱医院的情况,数据表明期内收入年复合增长23.9%,远远低于公司总收入年复合34.9%的增长率。

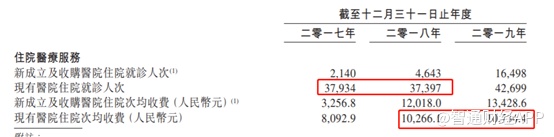

另一方面,以收入占比最大的住院医疗服务看,从新成立和收购医院及原有医院的就诊人次、次均收费的变化可以看出,2017年之前的医院,其就医人次已经接近饱和,而且收入的增长主要依靠次均收费,但是从2018年到2019年的次均收费来看,其增长动能也明显放缓;另一方面,新成立或收购的医院,其次均收费相对更高,就医人次也有上升空间。

因此综上来看,新成立或收购医院可以在较短时间增加其就诊人次,但是从数据看门诊医疗服务人次增加更多,可以在较短时间内达到更高的饱和度,但是由于该部分收费低因此业绩贡献有限,而住院医疗服务的业绩释放相对有一定延迟,但是长期下来看,海吉亚医疗的业绩增长高度依赖外延式增长。

流动负债大增,扩张活动或受阻

而这意味着重资产、高投入,这从其资产负债和现金流量的变化也可看出来。

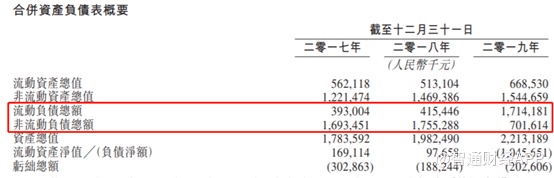

2018年、2019年海吉亚医疗的投资活动支出分别为2.62亿元和1.35亿元,主要为收购支出,截至2019年末其在手现金为3.93亿元;另一方面,公司的流动负债却急剧升高,2019年其流动负债总额达到17.1亿元,同比增长312%,主要是因为可赎回股份即期部分达到14亿元,而这部分从长债转化而来的短债,无疑增加了公司的财务压力。数据显示,2019年,海吉亚医疗的流动比率和速动比率分别为0.39和0.36,而2018年同期则为1.24和1.14。

一方面是需要依靠外延式收购支撑的业绩增长,另一方面则是短债高企增加了财务风险,且收购活动也不断增加公司的商誉,外延式扩张活动可能将受阻,而解决这一燃眉之急的方式便是上市融资。

公司在招股书中表示,上市融资主要用于原有医院系统的升级,以及相对较高的新市场中的医院收购。而从当前期盈利情况来看,资本市场给予合理估值的话,其融资规模可能也难以支撑海吉亚医疗的还债+投资活动,未来的变数依旧很大。