2020年6月7日,44岁的钟鸣登上其创业生涯一座新的高峰。

据港交所6月7日披露,康基医疗控股有限公司(下称“康基医疗”)通过聆讯,高盛、中信里昂证券和B of A Securities为其联席保荐人。

作为康基医疗的创始人,钟鸣在26岁的年纪便与岳父申屠绍建创立桐庐康普医疗器械有限公司,从事销售及经销MISIA(微创外科手术器械及配件)。2004年钟鸣与妻子申屠银光共同创立本康基医疗,用16年的时间把“夫妻店”发展成为中国最大的国内微创外科手术器械及配件(MISIA)平台。

不过,据智通财经APP观察,即便港交所向康基医疗伸来“橄榄枝”,一扫公司2017年及2019年两度寻求A股上市未果的阴霾。康基医疗仍然需在未来相当长一段时间内向市场回答如何在医疗器械“两票制”下调整发展策略、如何在国际医疗器械品牌夹击之下“破局”海外市场以及如何突破产能“瓶颈”?

中国本土MISIA厂商龙头,业绩快速增长

据康基医疗招股书,公司主营业务为设计、开发、制造和销售整套MISIA,产品主要用于妇产科、泌尿外科、普外科以及胸外科等外科专科领域。截至最后实际可行日期,康基医疗在中国注册了41种第一类、13种第二类及8种第三类医疗器械。

产品分类来看,康基医疗提供一次性和重复性产品。2019年,公司销售一次性产品收入达到4.34亿元人民币(单位下同),占比86.2%;销售重复性产品收入达到0.7亿元,占比13.8%。其中,一次性产品以一次性套管穿刺器为主,2019年销售收入为2.51亿元,占总收入的49.9%;此外,销售高分子结扎夹的收入为1.42亿元,占总收入比重28.1%。

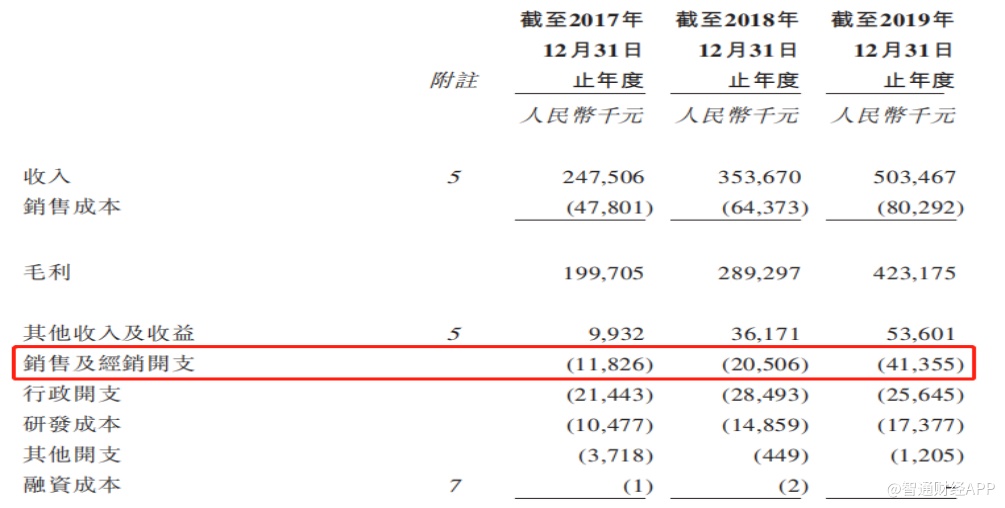

总体而言,康基医疗过去三年业绩保持快速增长,收入由2017年的2.48亿元增长至2018年的3.54亿元,并进一步增长至2019年的5.03亿元,年均复合增长率超过40%。

同时,过去三年康基医疗产品毛利率保持稳定增长,由2017年的80.7%增长至2019年的84.1%。2019年,康基医疗净利润达到3.27亿元,净利润率达到64.9%,较2017年的55.9%提升9个百分点。

值得注意的是,2017年至2019年康基医疗经营活动所得现金流量净额分别达到1.43亿元、2.05亿元和3.26亿元,年均复合增速超过50%。经营活动所得现金流量净额与净利润比率超过或接近1倍。

国际品牌当道,康基何以突围?

据智通财经APP了解,康基医疗业绩之所以能够保持快速且高质量增长,主要可以从如下几个层面分析。

首先从需求端来看,据灼识咨询资料,中国MISIA市场的销售收入,从2015年的96亿元增至2019年的185亿元,年复合增长率达17.8%。

然而,微创外科手术在中国的渗透率仍显著不足。于2019年,中国每百万人口接受微创外科手术的数量及微创外科手术的渗透率分别为8514台及38.1%,而美国分别为16877台及80.1%。

由于微创手术具有创伤小、疼痛轻、恢复快等优点加之患者负担能力提升,微穿手术在普外科、妇产科、泌尿外科和胸外科等外科专科领域仍有广阔发展前景。据灼识咨询预测,2024年,中国每百万人口接受微创外科手术的数量及微创外科手术的渗透率将分别增至18242台及49.0%,行业规模自2020年将以21.2%的年均复合增长率增长至2024年的408亿元。

值得注意的是,中国微创手术需求增长旺盛,但行业准入门槛却没有放松的迹象。据悉,在中国,MISIA在安全性和有效性方面须遵守严格的注册标准,且II类/III类MISIA通常需要进行产品注册检验及临床试验,除非其免于进行国家药监局所公布的目录下的临床试验。其中,II类MISIA的整个注册过程可能历时1.5-3年,III类MISIA则可能持续3-5年。注册证书通常也须每5年续新一次。

能够通过严格的注册标准是康基医疗在以国际品牌主导的中国MISIA市场拿下2.7%市场份额的主要原因之一。

此外,在研发层面,康基医疗采取内部研发和外部合作并重的方式,在外部主要学术带头人、医生、医院及学术机构的共同开发。招股书显示,公司主要专注于妇产科、普外科、泌尿外科和胸外科等外科专科所使用的产品。在研产品需要满足巨大市场需求未得到满足;可快速完成从产品概念到产品获批的研发能力;及可快速占据市场份额三大条件。

在智通财经APP看来,这样的研发模式,有助于康基医疗打造切合市场需求的拳头产品。

2019年,康基医疗一次性套管穿刺器、高分子结扎夹、第三类一次性电凝钳、重复性套管穿刺器和钳市场份额分别达到19.1%、27.7%、75.5%和14.8%。

营销层面,截至2019年末,康基医疗拥有逾200家经销商。在中国通过经销商购买康基医疗产品的医院从2017年的逾2300家增至2019年的3400多家,其中三甲医院由约770家增至1000多家。

招股书显示,2019年,康基医疗来自国内经销商的收入为4.51亿元,占收入比重达到89.6%。

由于销售主要依赖经销商,康基医疗2019年销售及分销开支为0.41亿元,占收入比重为8.21%,处于行业较低水平。

“两票制”之下康基医疗如何“破局”?

在智通财经APP看来,过去依靠经销商销售能力康基医疗业绩实现快速增长,未来随着医疗器械“两票制”全面实施,或许会令康基医疗调整销售模式,而过于依赖经销商网络可能让公司的高增长业绩难以持续。

据悉,2019年7月19日,国务院办公厅发布《国务院办公厅关于印发<治理高值医用耗材

改革方案>的通知》,鼓励地方机构结合实际通过“两票制”等方式减少高值医用耗材流通环节,推动购销行为公开透明。该项任务预计于2020年底完成。

目前,中国包括安徽、陕西、陕西在内的多个省份已制定相关规则及规定,在医用耗材领域实行“两票制”。

康基医疗在招股书中表示,在陕西省,除经销商之外开始直接向医院销售产品。康基医疗预计于往绩记录期间根据“两票制”系统产生的销售收入少于公司总收入的5%。由于受影响销售收入相对较小且终端客户对公司产品的需求未受影响,因此“两票制”并未对公司的财务状况及经营业绩产生重大不利影响。

不过,康基医疗还表示,如果更多省份开始对医疗器械实施“两票制”,公司或会通过自身或聘请第三方服务提供商进行更多的营销活动并为产品销售提供辅助服务,这可能会产生额外的销售及营销费用;由于公司在“两票制”下的出厂价格可能较高,公司的收入及毛利率或会增加;此外由于公司可能会向付款流程较长的部分相关客户(如直接销售的医院)授权相对较长的信贷期,导致该等地区的贸易应收款项结余及周转日数或会增加。

这意味着“两票制”对康基医疗未来的财务状况及经营业绩存在不确定影响。

在智通财经APP看来,应对医疗器械“两票制”,改变销售模式是一种选择,扩张海外市场亦有可行之处。

招股书显示,于2017年至2019年,康基医疗来自海外市场的收入分别为0.27亿元、0.33亿元和0.36亿元,增速不及国内。过去三年海外收入占比分别为10.8%、9.4%及7.1%呈逐年下降趋势。

这表明,在国际市场与国际品牌竞争并非易事。此外,产能也是限制康基医疗扩张的重要原因。

据招股书,康基医疗在位于浙江省桐庐县的生产设施生产及装配产品。公司的生产设施总建筑面积为28699平方米,其中17835平方米为已于2019年上半年竣工的新设施。尽管如此,截至2019年公司主要产品的产能已经达到满负荷运转状态,其中一次性套管穿刺器的产能利用率达到109.5%。

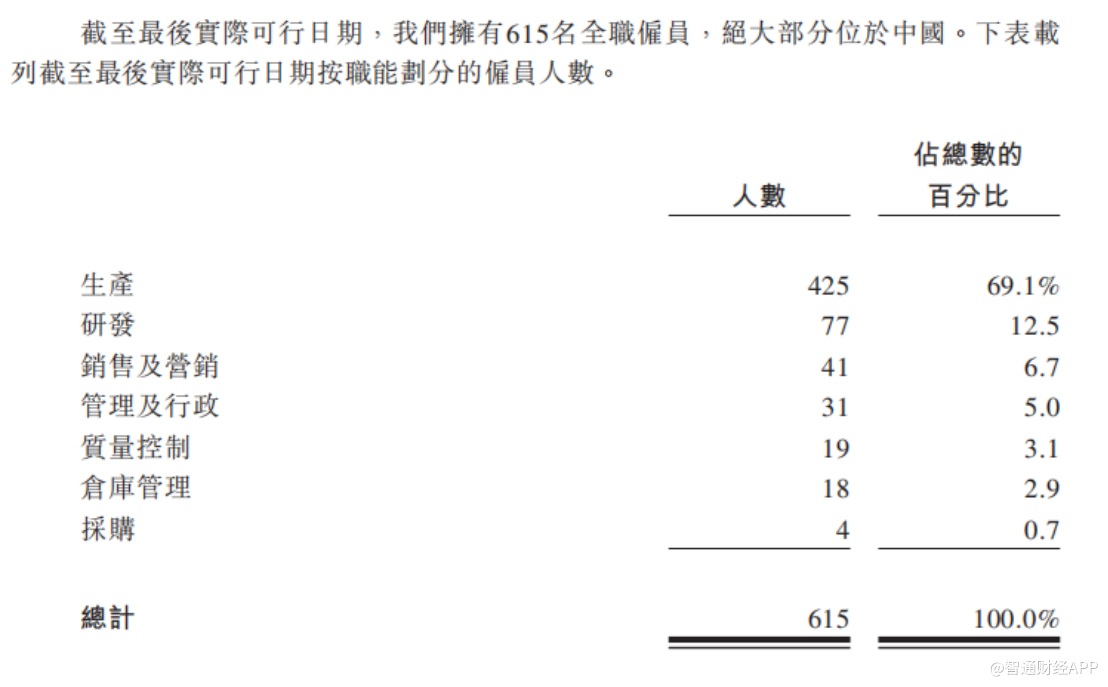

康基医疗称,上市募集部分资金将用于扩大现有产品的产能并进一步使现有生产线自动化;未来六年内购买额外的机械及设备以及于未来三年内采购及部署制造执行软件系统;未来五年内额外招募及培训500至600名生产工人。

康基医疗预计,自2019年至2024年,公司现有主要产品类型(一次性套管穿刺器、高分子结扎夹及一次性电凝钳)各自的年产能将以30%至40%的年复合增长率增长。

产品管线方面,公司已开始为提升超声切割止血刀系统一次性刀头及将于2020年推出的其他管线产品的产能做准备。于2021年,公司计划逐渐安装可吸收结扎夹及腹腔镜吻合器的生产线,并扩大超声切割止血刀系统一次性刀头的产能。

根据灼识咨询的资料,中国超声切割止血刀系统一次性刀头在2020年的潜在市场总规模预测为18亿元,其中11.8%预期将由国内厂商供应。2021年可吸收结扎夹及腹腔镜吻合器,在中国的潜在市场规模估计分别为5.87亿元及63亿元,其中31.0%及20.8%预期将由国内厂商供应。

若康基医疗现有产品产能能够有效释放,新产品推广顺利,公司未来的业绩有望继续保持良好增长,公司在国内外市场的“话语权”也有望进一步提升。

在医疗器械“两票制”之下,可能会造成业内企业短期盈利能力波动,但国家对医疗器械的监督管理更加优化,会促使医疗器械的创新创业,快速提升国产医疗器械的发展。因此,康基医疗上市后的表现值得投资者期待。