智通财经APP获悉,美东时间6月5日,提供API(应用程序接口)开发平台的声网Agora向美国证券交易委员会(SEC)提交了首次公开募股(IPO)申请,计划在纳斯达克上市,代码为API,募集至多1亿美元资金。

Agora总部位于上海,曾于2020年3月9日秘密提交IPO申请。摩根士丹利和美国银行证券为这次发行的联合承销商。该公司暂未透露定价条款。

该公司是一家获豁免有限责任公司,于2013年11月29日在开曼群岛注册成立,由前YY语音CTO赵斌在硅谷创立,公司通过其合并子公司和可变利益实体(“VIE”)主要致力于提供实时参与平台即服务(“RTE PaaS”),为开发人员提供软件工具,可以将实时视频、语音和消息功能嵌入到他们的应用程序中,而无需创建和维护底层基础设施本身。该公司主要业务市场位于中国和美国。

Agora核心产品为Agora SDK和SD-RTN,前者可以让开发人员将交互式视频和音频流等实时参与功能,嵌入到应用程序中;后者是一个覆盖在公共互联网之上的虚拟网络,在全球200多个协同定位数据中心运行,处理使用Agora SDK终端用户设备之间的实时数据传输。

该公司为全球开发者提供每月超过100亿分钟的实时音视频技术服务,迄今为止在全球200多个国家和地区拥有超过20亿的SDK安装量。

仅在2020年3月,Agora就通过1万多个活跃应用程序为100多个国家的终端用户提供了400多亿分钟的实时服务。该公司定义的活跃应用程序为,在给定的一个月内至少使用其视频或语音产品一分钟的应用程序。这些应用程序涵盖广泛的行业,包括社交、教育、娱乐、游戏、电子商务、金融服务和医疗保健。截至2020年3月31日,该公司有1176个活跃客户,所谓活跃客户是指在过去12个月内为公司产生超过100美元收入的客户。

财务数据

Agora自2013年成立至2020年3月31日,筹集了1.704亿美元的股本,扣除股票和期权回购,截至2020年3月31日,该公司拥有1.517亿美元的现金和现金等价物。

2019年一季度和2020年一季度,公司总收入分别为1340万美元和3560万美元,增幅达165.7%。

2019年一季度公司净亏损70万美元,2020年一季度净利润达300万美元,调整后的息税折旧及摊销前利润(EBITDA)分别为70万美元和550万美元。

2018年和2019年,公司总收入分别为4370万美元和6440万美元,增幅达47.6%。

2018年公司净利润为40万美元,2019年净亏损620万美元,调整后EBITDA分别为400万美元和3.1万美元。

股权结构

该公司曾分别在2015年、2018年6月和2018年11月完成了三轮融资,投资方包括晨兴资本、SIG、顺为资本和IDG等等。

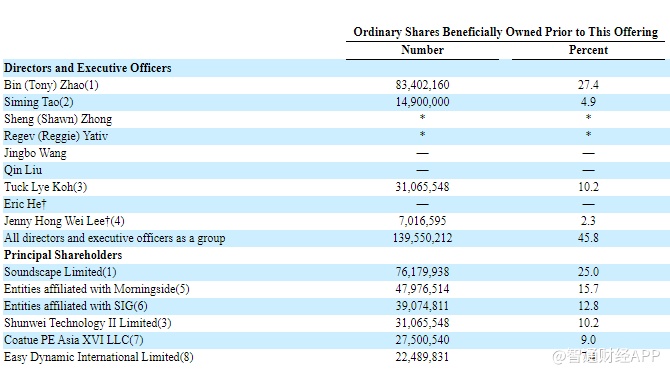

IPO前,创始人、首席执行官兼董事长赵斌持有83,402,160股普通股,占比27.4%;晨兴资本持有47,976,514股,占比15.7%;SIG持有39,074,811股,占比12.8%;顺为资本持有31,065,548股,占比10.2%。

本次发行完成后,Agora发行股本将包括A类普通股和B类普通股,每股面值为0.0001美元。赵斌届时将实益拥有公司发行和流通的所有B类普通股。除表决权和转换权外,A类普通股和B类普通股的持有人享有相同的权利。每一股A类普通股享有一票表决权,每一股B类普通股享有20票表决权,并可转换为一股A类普通股,但A类普通股不可转换为B类普通股。

风险因素

以下为该公司面临的部分风险因素:

如果市场增长不如公司预期,或者如果公司不能扩大服务以满足这个市场的需求,公司收入可能会下降,或者不能实现增长,可能会遭受经营损失。

公司经营成果和增长前景取决于客户的获取和留存程度。

公司业务和运营严重受到了卫生事件的冲击,且这种影响可能还会持续。

该公司所处市场属于竞争性市场,如果公司不能有效地竞争,业务、经营业绩和财务状况可能会受到冲击。