本文来源微信公众号“ 轩言全球宏观”,作者谢亚轩。原标题《写在港元再次触及强方保证之际》。

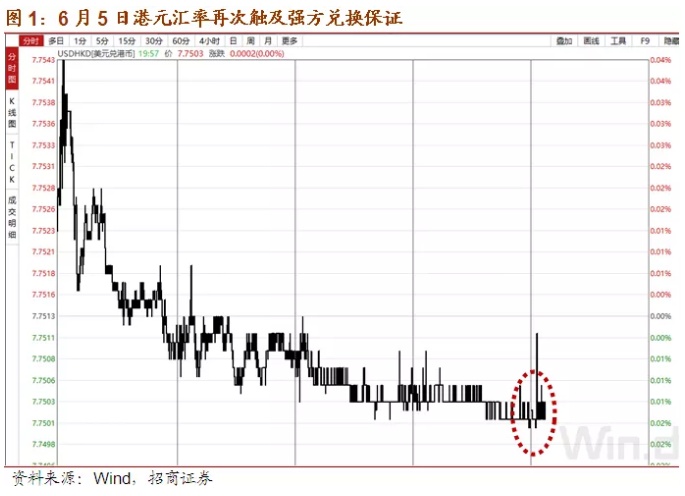

6月5日凌晨,香港金管局发布公告称,因港元汇价触及强方兑换保证,金管局在市场卖出9.77亿港元,买入等值美元。

港元延续4月底以来的强势。此前,4月21日起至28日,港元汇率6次触及强方兑换保证,香港金管局六次入市干预,买入美元的同时向市场注入合计约207亿的港元流动性。5月27日前后,尽管受到各种各样的“制裁”传言的冲击,港元也仅仅偏离强方,未触及过弱方。

港元走强不仅是由于利差因素,更重要的是美联储宽松政策的溢出效应。我在一个月前,5月6日的报告《不要只看到港元强,更要看到外溢效应》强调:带动本轮港元走强的原因不仅仅是香港相对高利率所产生的利差,更重要的是美联储宽松货币政策的外溢效应。

毫厘之差,千里之謬。混沌理论认为,初始条件细小的差别,可能带来结果的巨大差异。宏观经济恰好符合这样一个混沌状态,正应了“差之毫厘,谬以千里”的成语。我们在5月6日的报告中指出:“造成港元走强的究竟是本地因素还是国际因素,市场对此问题存在预期差。我们认为港元走强只是美联储宽松货币政策和全球流动性修复的表现之一。如果认同此观点,那么我们将能够看到包括中国在内的新兴经济体都将迎来一个国际资本流入时期,这个时期在美联储收紧货币政策的时候才会中止,因而具备持续性。其他条件不变,国际资本持续流入对人民币汇率,外资追捧的A股相关板块和中国国债均有正向的推动作用。我认为,到目前为止,市场并未就此形成一致预期。”

一个月之后,现在看,2020年5月外资通过陆股通净流入中国股票市场资金规模超过300亿,通过债券通等渠道流入中国债券市场资金规模超过1100亿,数据已给出明确的答案。

美联储宽松货币政策溢出效应带来的以下推论:一是,新兴经济的国际资本流入是短期现象还是中期趋势,我认为是中期趋势。二是,美元指数未来是转强还是转弱,我认为是转弱。三是,新兴经济体和商品货币汇率是贬值还是升值,我认为是升值。四是,新兴经济体爆发金融危机的系统性风险是在上升还是在下降,我认为是在下降。五是,国际资本流入中国股票和债券市场,增加持有中国资产的趋势是中断还是会持续,我认为将持续。(编辑:刘瑞)